Een pensioencontract is een langetermijnrelatie, vaak van zestig jaar of meer. Wanneer men dat bedenkt, dan blijken de meeste pensioenfondsen kerngezond.

In het kort

– Doordat de rendementen hoger liggen dan de rente waarmee de premie wordt berekend, ontstaat er een grote buffer.

– Onze pensioenfondsen kunnen de rendementen op de buffer deels gebruiken om te indexeren.

De heersende opinie is dat de pensioenfondsen in de problemen zitten, en dat dit aan de dekkingsgraad af te lezen is. De Commissie Dijsselbloem (2019) en de meeste auteurs in de ESB-special over het pensioenakkoord (ESB, 2019) gaan daar vanuit.

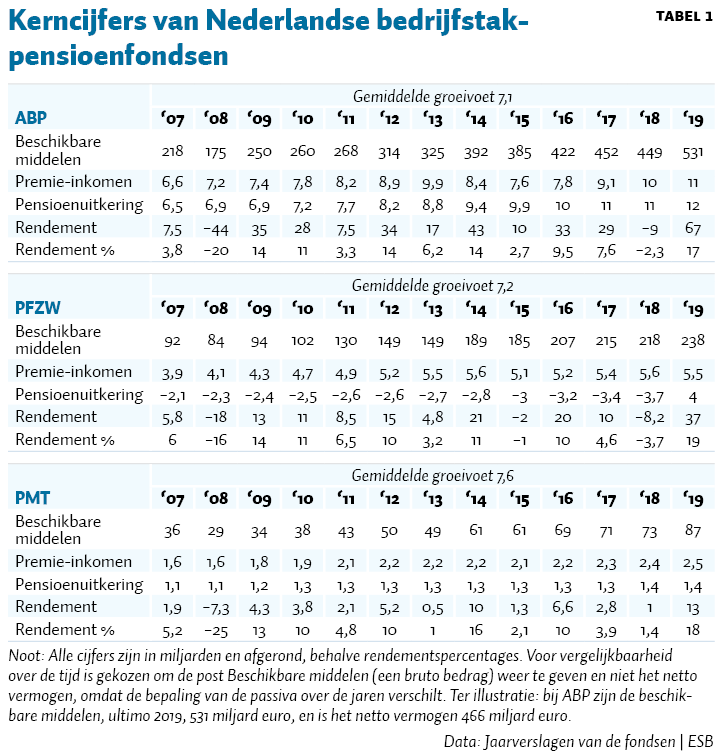

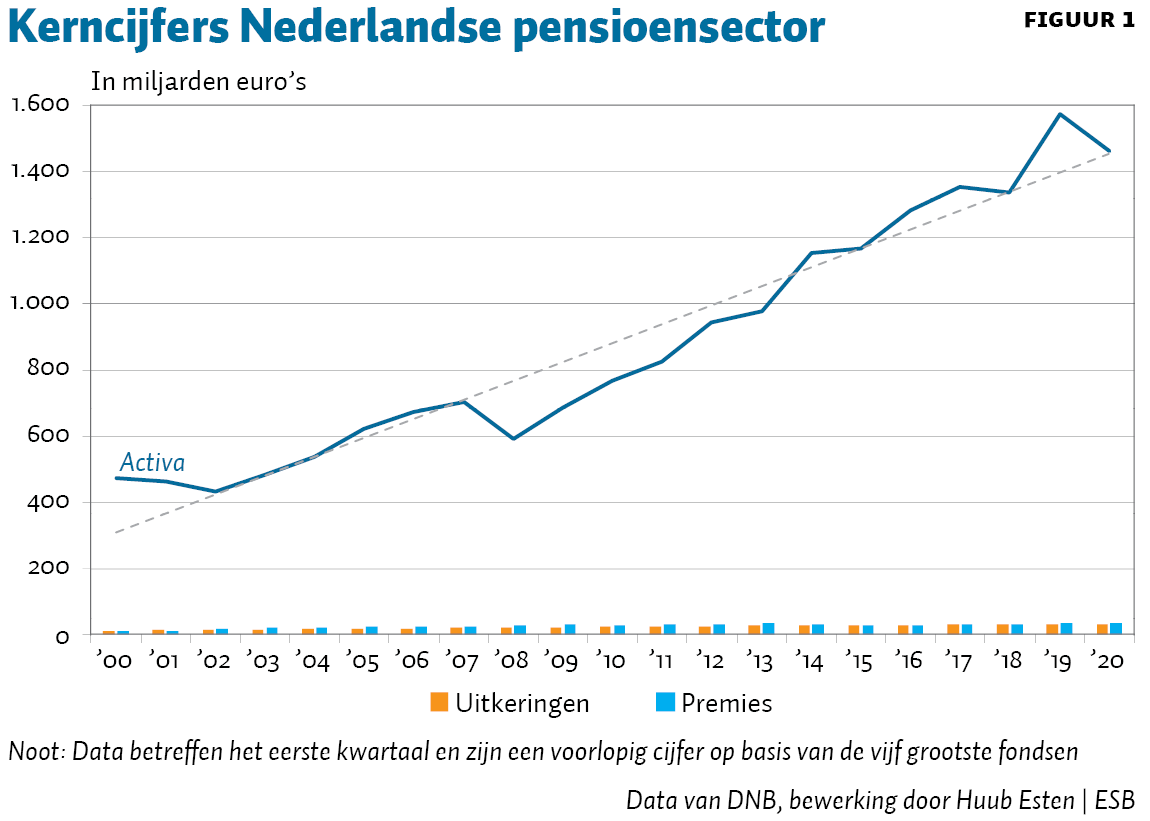

De cijfers tonen echter een ander beeld. Tabel 1 presenteert relevante cijfers aangaande de periode 2007–2019 voor de drie grootste bedrijfstakpensioenfondsen. Figuur 1 doet hetzelfde voor de hele sector vanaf 2000.

Hieruit blijken verschillende feiten. In de eerste plaats valt het op dat de premie-ontvangsten ruwweg van dezelfde orde zijn als de uitkeringen aan pensioenen. In de tweede plaats zien we dat de jaarlijkse rendementen sterk fluctueren, waarbij er soms zeer negatieve uitschieters moeten worden geïncasseerd, die dan vaak in het jaar of de jaren daarna weer worden gecompenseerd. In de derde plaats valt het op dat de beschikbare middelen van alle drie de beschouwde fondsen over de periode meer dan verdubbeld zijn. De gemiddelde groeivoet is ongeveer zeven procent. Deze drie observaties doen twijfelen aan het waarheidsgehalte van de heersende opinie dat de pensioenfondsen er nu slecht voorstaan.

Analytische blik

Hoe komt het dat pensioenfondsen zulke grote vermogens hebben opgebouwd? Een versimpeld rekenvoorbeeld dat de kasstromen centraal stelt, helpt dit te begrijpen.

We nemen een pensioencontract met een looptijd van zestig jaar, waarbij er gedurende de actieve periode van veertig jaar een premie wordt ingelegd en gedurende de pensionering twintig jaar wordt uitgekeerd. Wanneer we aannemen dat tussentijdse ontbinding van het contract niet mogelijk is, en het reële rendement constant is gedurende de looptijd, dan is de verhouding van pensioen en premie bij twee procent reëel rendement ongeveer gelijk aan 3,8, en bij een rendement van vier procent gelijk aan 7,5. Wanneer de jaarpremie dus 1.000 euro zou zijn, kan er bij het lage reële rendement 3.800 euro pensioen per jaar worden uitgekeerd, en bij het hoge rendement 7.500 euro per jaar.

Wanneer het fonds op basis van een prudente inschatting van twee procent reëel rendement een verplichting is aangegaan om 3.800 euro uit te betalen, dan impliceert het behalen van een hoger rendement van vier procent dat er een bedrag van 7.500 − 3.800 = 3.700 euro in de kas blijft zitten, en dus aan de reserves kan worden toegevoegd.

Uiteraard is de berekening in de praktijk ingewikkelder. De demografie, de inflatie en fluctuatie in rendementen, het speelt allemaal een rol. Wil het pensioenfonds niet in moeilijkheden komen dan dient het fonds met deze factoren rekening te houden en een voorzichtige (‘prudente’) schatting van de toekomstige rendementen te maken.

Toch kan er wel worden gesteld dat de onderschatting van het fondsrendement als bij-effect heeft dat er gemiddeld over de jaren aanzienlijke bedragen achterblijven in het fonds die toegevoegd worden aan de reserves.

Traditionele beschouwingswijze

Hoe wijkt mijn beschouwingswijze, gebaseerd op de kasstromen, af van de traditionele? Gewoonlijk denken wij over het collectieve verplichte pensioen in dezelfde termen als bij de private pensioenverzekering. Dat is een contract waarbij de verzekeraar zich verplicht om voor de verzekerde te sparen. De spaargelden blijven in principe eigendom van de verzekerde, en die kan het contract voortijdig opzeggen – waarna de verzekerde de waarde van het spaargeld terug moet krijgen, naar nu toe opgerent met de vigerende marktrente.

Opzeggen is bij het verplichte pensioensparen echter niet mogelijk. Men kan niet zijn geld gedurende de rit terugvragen. Dit betekent dat eigendomsrechten eigenlijk fictief zijn. Het is ook onduidelijk hoe het vermogen van een pensioenfonds aan deelnemers moet worden toegedeeld. Moet dit gebeuren op prospectieve basis, waarbij de contante waarde van het opgebouwde pensioen leidend is? En met welke discontovoet wordt die contante waarde dan berekend? Of moet dat op een retrospectieve basis, waarbij de reeds ingelegde gelden en de daarop in het verleden behaalde rendementen het richtsnoer vormen? Het enige waar de verplichte pensioenspaarder recht op heeft, zijn de toegezegde pensioenbetalingen.

Kasstroomoptiek

Bij deze kasstroomoptiek zijn dergelijke hinderlijke vragen over eigendomsrechten niet relevant. De dekkingsgraad kan worden vervangen door een criterium dat is gebaseerd op de stijging of daling van het fondsvermogen per deelnemer in achtereenvolgende jaren. De toekomstige ontwikkeling van het vermogen kan op basis van studies naar de verwachte ontwikkeling van premie-ontvangsten, verplichtingen, en rendementen worden ingeschat. Wanneer dat vermogen per deelnemer bij ongewijzigd beleid daalt, is er mogelijk iets mis. In dat geval kan het fonds bijsturen door ofwel de premie te verhogen ofwel de uitkering te verlagen, dan wel door een combinatie van beide maatregelen.

En natuurlijk moet een pensioenfonds een veiligheidsbuffer hebben. Ik hoor dus niet bij degenen die de buffers onnodig vinden en pleiten voor een onvervalst omslagstelsel. We zouden kunnen denken aan bijvoorbeeld vijf maal de jaarlijkse pensioenuitkeringen. In het ergste geval dat er geen premie binnenkomt en het rendement vijf jaren achtereen nul is, heeft men dan nog vijf jaar de tijd om sanerende maatregelen in te voeren.

Voor ABP zou zo’n reserve neerkomen op iets in de orde van zestig miljard. We verkeren nu echter in de absurde situatie dat ABP beschikt over een reserve van 450 à 500 miljard, dat is circa veertig maal de huidige pensioenuitkeringen. Voor de andere twee beschouwde fondsen gelden verhoudingsgewijs dezelfde conclusies.

Implicaties

Nu we zo’n grote reserve hebben gekweekt, lijkt het me onverstandig die reserve in de komende jaren maar te gaan opsouperen. Dat zou neerkomen op het slachten van de kip met de gouden eieren. Het pensioen kan nu immers voor een aanzienlijk deel worden gefinancierd uit de rendementen op de reserve. Om verder te gaan zijn er vier mogelijkheden.

Ten eerste het continueren van het huidige nFTK-stelsel. Dat leidt tot een verdere onbegrensde groei van de reserves, maar ook tot nog veel meer schade voor de deelnemers door het niet indexeren. Dat lijkt dus zinloos.

Ten tweede het geleidelijk aan overgaan op een rentedekkingsstelsel, waarbij de premie uiteindelijk op nul gesteld kan worden, en de uitkering gedaan wordt uit het rendement op het kapitaal. Wanneer we uitgaan van een reële rente van twee procent zou het ABP met een pensioenstroom van twaalf miljard premievrij kunnen worden bij een fondsvermogen van 600 miljard (12 miljard / 0,02). Eind 2019 waren er 531 miljard aan beschikbare middelen.

Ten derde een middenweg waarbij we de reserve en de premies ongemoeid laten, maar (een deel van) het gerealiseerde rendement meenemen in de berekening van de contante waarde van de toekomstige verplichtingen.

Ten vierde kunnen we overgaan op de private pensioenverzekering, al dan niet op vrijwillige basis. Vrijwilligheid zal leiden tot vele onverzekerden. Ook een verzekering op private basis lijkt niet verleidelijk, omdat private verzekeraars door hun kleinere collectiviteiten veel meer kosten maken dan onze bedrijfstakpensioenfondsen, en die ook moeten doorberekenen. Bovendien is indexatie bij deze contracten doorgaans uitgesloten.

Naar een (gedeeltelijk) rentedekkingsstelsel

Er lijkt geen reden voor zorg over ons pensioenstelsel te zijn, althans niet voor de circa zes miljoen deelnemers van ABP, PFZW en PMT. De reserves van vele fondsen groeien bijna permanent doordat de gerealiseerde rendementen gemiddeld hoger liggen dan de rente waarmee de premies worden berekend. Voor de hand ligt een her (of beter af-)waardering van de dekkingsgraad-methodologie als alles beheersend richtsnoer voor de pensioenpolitiek.

Deze buffer is een gelukkig, van tevoren niet ingecalculeerd gevolg van hun voorzichtige politiek. Een ‘serendipity’, zoals de Engelsen zeggen. Mijn suggestie is nu om hiervan gebruik te maken en waar mogelijk aan te sturen op een (gedeeltelijk) rentedekkingsstelsel.

Literatuur

Commissie-Dijsselbloem (2019) Samenvatting advies Commissie Parameters, te vinden op www.rijksoverheid.nl.

ESB (2019) Pensioenakkoord. ESB-themanummer 104(4777).

Auteur

Categorieën

1 reactie

Het is altijd fijn om cijfers te zien over dit soort discussiepunten, want dan kan het tegenargument daar op inhaken. Bij dezen zou ik dat dan ook graag willen doen.

U spreekt over een gemiddelde groeivoet bij het ABP van 7,2%. Als ik de percentages uit de tabel pak, kom ik echter uit op een gemiddeld rendement van 5,8%. Betekent dit dat de groeivoet ook het overschot aan premies t.o.v. de uitkeringen meeneemt?

In beide gevallen rekenen we ons arm op dit moment, want de rekenrente ligt ruim onder de 5,8% en dus nog ruimer onder de 7,2%. Echter, als ik uw grafiek van de ontwikkeling van het vermogen bekijk, bespeur ik een lineaire lijn, wat duidt op afnemende rendementen. Dat klinkt misschien vreemd, maar als de rendementen constant waren geweest, dan had het vermogen exponentieel moeten groeien, niet lineair. Uw artikel geeft dus aan dat de rendementen teruglopen, en dat het einde van dit teruglopen nog niet in zicht is. Het is daarmee bijzonder lastig aan te geven wat een prudente rekenrente is (mochten we toch met dit mechanisme door willen gaan) op lange termijn.

Als we overstappen op een omslagstelsel met een kapitaalbuffer (waar u voor pleit), dan wil ik u er wel op wijzen dan een vermogen van €600 mld met 2% rendement weliswaar de €12 mld uitkeringen kan betalen, maar geen ruimte laat voor indexatie op basis van het welvaartsniveau. Als het reële rendement 2% heeft u de inflatie wel meegenomen in de afweging, maar niet de loonontwikkelingen. De pensioenuitkeringen kunnen dus mogelijk (als percentage) dalen t.o.v. van het laatstverdiende loon. Iets wat sowieso al speelt, want huidige ouderen genieten overwegend nog van 80% eindloon, terwijl 70% van het middelloon bij een jaarlijkse loongroei van 4% onder de 50% van het laatstverdiende inkomen uitkomt. Hoe lager de loongroei, hoe beperkter de schade, maar mensen die echt carrière maken zullen zien dat hun pensioenuitkering eerder op een derde van hun laatstverdiende loon uitkomt. Of dit wenselijk is (bijv. omdat hoge inkomens meer mogelijkheden om zelf in de derde pijler zaken te regelen) laat ik in het midden.

Tot slot wil ik er op wijzen dat onze pensioenpot vergelijkbaar is met het Noorse staatsfonds. We hebben de gasbaten misschien verbrast aan de welvaartsstaat, maar dat geld is grotendeel terechtgekomen in de pensioenpotten (die fiscaal vriendelijk zijn opgebouwd). Wees er zuinig op.