Alle partijen in de Tweede Kamer willen van het hopeloos vastgelopen toeslagenstelsel af, maar simpelweg afschaffen is geen optie. Toeslagen vormen voor veel mensen een onmisbaar inkomen. D66 laat zien hoe een alternatief eruit kan zien.

In het kort

– Een verzilverbare heffingskorting, gratis kinderopvang, lagere zorgpremie en hoger minimumloon kunnen toeslagen vervangen.

– Met deze alternatieven voor de toeslagen, wordt het stelsel eenvoudiger en levert werken meer op.

– De overgang naar een nieuw stelsel vergt verder onderzoek naar de gevolgen voor de uitvoering en voor flankerend beleid.

Het kabinet-Balkenende II van CDA, VVD en D66 besloot in 2003 tot het stroomlijnen van de inkomensafhankelijke regelingen. De coalitie wilde het stelsel transparanter maken, uitvoeringskosten verminderen en de armoedeval aanpakken (Algemene Rekenkamer, 2019a). Dit resulteerde in 2005 in de Algemene wet inkomensafhankelijke regelingen.

Bij de vormgeving werd veel waarde gehecht aan gerichtheid en stiptheid, ten koste van zekerheid en begrijpelijkheid. Door de hoge, vooraf uitgekeerde voorschotten is het risico op terugvordering en schuldenproblematiek echter groot. Zo wordt bijna de helft van alle toeslagen na afloop bijgesteld: 1,5 miljoen mensen krijgen achteraf nog geld van de overheid, en 2,3 miljoen mensen moeten de ontvangen toeslag geheel of gedeeltelijk terugbetalen. Maar liefst 300.000 van hen krijgen daarom een dwanginvordering, en ruim 555.000 huishoudens doen er langer dan twee jaar over om weer zonder toeslagschulden te zijn (Algemene Rekenkamer, 2019b). De inschatting is dat tien procent van de huishoudens bewust of onbewust geen gebruik maakt van toeslagen, terwijl men daar wel recht op heeft; bij bijvoorbeeld de zorgtoeslag gaat dat om 250.000 huishoudens.

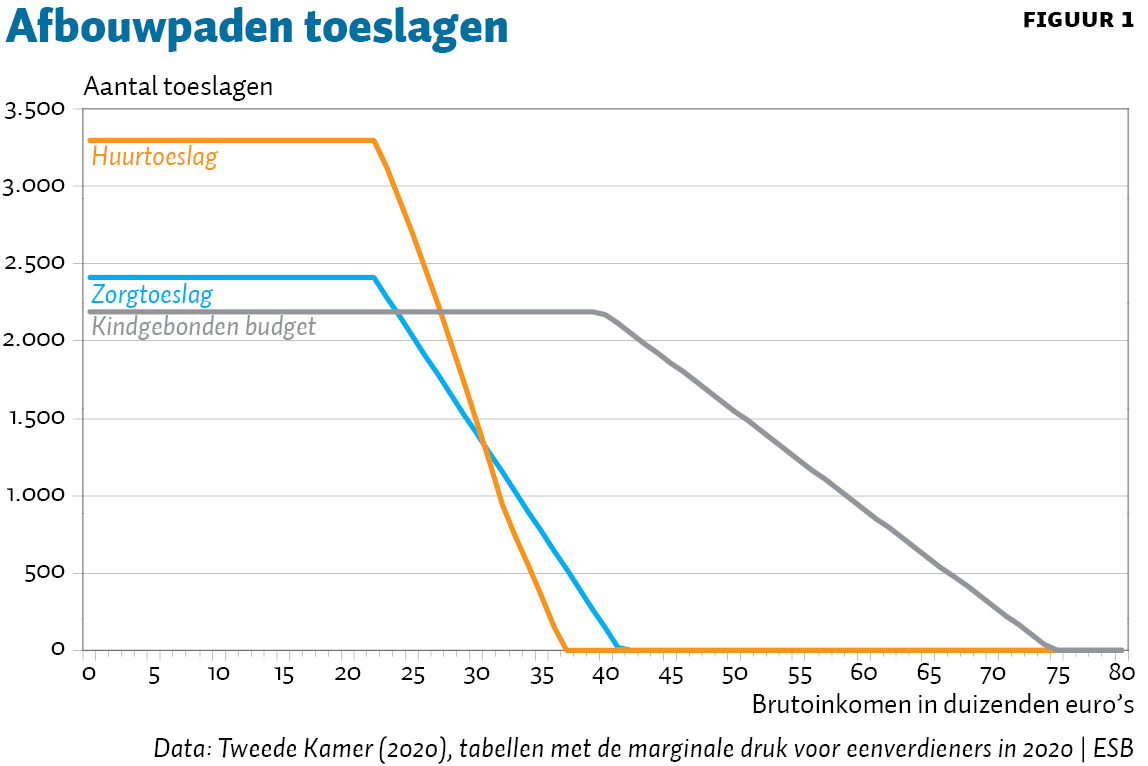

Daarnaast pakken de toeslagen slecht uit voor mensen die de stap naar werk zetten of vanuit een deeltijdbaan meer uren gaan werken. Dit komt vooral door de afbouwpaden in de zorg- en huurtoeslag. Met name inkomens tussen de 20.000 en 35.000 euro kunnen netto soms fors minder overhouden als ze meer gaan verdienen; zie figuur 1 en Koot en Gielen (2019). Tijdens de coronacrisis speelde dit in de zorg een grote rol: de Sociaal-Economische Raad gaf aan dat het voor veel zorgprofessionals onduidelijk is of meer uren werken ze wat gaat opleveren (SER, 2020).

Na vijftien jaar toeslagen is de conclusie daarom dat het stroomlijnen niet is gelukt: het stelsel is allesbehalve eenvoudig, begrijpelijk en uitvoerbaar, zie ook Fransman (2020a). Duidelijk is dat belastinggeld onnodig wordt rondgepompt, de stap naar (meer) werk nog steeds wordt ontmoedigd, en dat het stelsel zeer complex is en leidt tot een aanzienlijk niet-gebruik, terugvorderingen en zelfs problematische (toeslag)schulden. Met als absoluut dieptepunt de toeslagenaffaire, die weliswaar het gevolg is van zeer ernstig en verwijtbaar handelen van de Belastingdienst, maar waarbij ook de ‘harde vormgeving’ van het stelsel een belangrijke rol speelt. Hoogste tijd daarom voor een alternatief – dat we in dit artikel presenteren.

Zoektocht alternatief

Een oplossing is niet makkelijk te vinden. De doelstellingen van de toeslagen zijn nog steeds belangrijk, namelijk om lage inkomens te ondersteunen bij het betalen van de huur en de kosten voor het gebruik van zorg en kinderopvang. Daarbij heeft de kinderopvangtoeslag als extra doel dat ouders arbeid en zorg beter kunnen combineren en kinderen zich goed kunnen ontwikkelen.

Toeslagen zijn voor veel mensen een onmisbaar deel van het inkomen. Voor huishoudens met een inkomen lager dan het minimumloon maken toeslagen gemiddeld dertien procent van het netto-maandinkomen uit (Algemene Rekenkamer, 2019a). Het rapport IBO toeslagen (Ministerie van Financiën, 2019) schetst een voorbeeld van een bijstandsgerechtigde alleenstaande ouder van wie het inkomen voor 59 procent uit toe- en bijslagen bestaat.

Ook hebben alternatieven vaak zeer negatieve werkgelegenheidseffecten. Zo leidt de doorrekening van de door Forum voor Democratie vormgegeven stelselherziening tot een verlies van 3,3 procent werkgelegenheid – bijna een kwart miljoen voltijdsbanen (CPB, 2020c). De varianten van het basisinkomen in Kansrijk armoedebeleid (CPB en SCP, 2020) resulteren in een verlies van 6,4 tot 8,3 procent aan werkgelegenheid. Dit loopt op tot meer dan 600.000 voltijdsbanen.

Binnen het stelsel zijn er geen oplossingen denkbaar die deze problemen geheel wegnemen (Ministerie van Financiën, 2020a). Een oplossing zal dus ook buiten het toeslagenstelsel gevonden moeten worden. In de zoektocht daarnaar zijn de afgelopen maanden veel behulpzame artikelen, ontwerpen, bouwstenen en onderzoeken verschenen (CPB, 2020a; Cnossen en Jacobs, 2020; Ministerie van Financiën, 2019; 2020a; 2020b). Zo noemt Fransman (2020b) een uitkeerbare heffingskorting, het verlagen van de zorgpremie en het verhogen van het wettelijk minimumloon.

Uitgangspunten afschaffing toeslagenstelsel

Ons alternatief heeft drie economisch onderbouwde uitgangspunten: het delen van welvaart, het belonen van de prestatie en een eenvoudiger, begrijpelijk stelsel. Het delen van welvaart betekent concreet dat de mediaan van de laagste inkomensgroep er niet op achteruit mag gaan. Dit is belangrijk, omdat inkomensongelijkheid een negatief effect op economische groei heeft (Cingano, 2014) en omdat de wens om lage inkomens te ondersteunen politiek breed gedeeld wordt. Het enkel afschaffen van toeslagen doet geen recht aan de groep van wie de toeslagen op dit moment een cruciaal inkomensbestandsdeel vormen.

Het belonen van de prestatie betekent concreet dat de stap naar werk of meer uren werk zal moeten gaan lonen, met name voor hen met een bruto-inkomen tussen de 20.000 en 35.000 euro, waar nu de marginale druk zo knelt (figuur 1). Ook moet het totale effect op de werkgelegenheid verdedigbaar zijn, zodat negatieve werkgelegenheidseffecten te compenseren zijn met flankerend beleid, zoals investeringen in om- en bijscholing. We doen dit, omdat de belasting op arbeid een van de meest verstorende belastingen is (Akgun et al., 2017; Nguyen et al., 2017) en bij te hoge tarieven een armoedeval dreigt.

Een begrijpelijker stelsel betekent dat geld niet langer via de portemonnee van mensen wordt rondgepompt. Het huidige stelsel dat werkt met voorschotten die achteraf worden vastgesteld is ingewikkeld en sluit niet goed aan bij het doenvermogen met name voor mensen die de toeslagen het meest nodig hebben. Dit is belangrijk omdat tegenslag of schaarste in een huishouden (armoede, schulden) kan leiden tot stress en overbelasting, en kan resulteren in verkeerde keuzes of beslissingen die worden uitgesteld (WRR, 2017).

Het voorstel

Op basis van deze uitgangspunten bevat ons alternatief zes hoofdelementen die het samen mogelijk maken om de toeslagen af te schaffen, voldoende inkomensondersteuning te bieden, en om de stap naar werk en meer uren werk lonender te maken. Tabel 1 geeft daarbij de ex-ante budgettaire effecten van deze maatregelen weer op basis van een inschatting van het Centraal Planbureau (CPB, 2020b), waarbij de letters corresponderen met de tussenkoppen.

Verzilverbare heffingskorting vervangt toeslagen (A)

Iedereen ontvangt een vast maandelijks bedrag via de belasting, onafhankelijk van het inkomen. Het gaat per jaar om 2.600 euro voor paren, 3.600 euro voor alleenstaanden, 7.000 euro voor alleenstaande ouders en 2.300 euro per kind (voor maximaal drie kinderen). Dit bedrag wordt via een vooraangifte van de inkomstenbelasting afgetrokken van de belasting of uitgekeerd als iemand onvoldoende inkomsten heeft. Daarmee is deze verzilverbare heffingskorting vergelijkbaar met een negatieve inkomstenbelasting: beneden een bepaald inkomen ontvangen huishoudens een bedrag. De huurtoeslag, zorgtoeslag, het kindgebonden budget en de kinderbijslag worden afgeschaft.

Kinderopvang als gratis voorziening (B)

De kinderopvang wordt een gratis voorziening. Elk kind tot vier jaar kan vier dagen per week gratis naar de kinderopvang, en alle kinderen tussen de vier en twaalf jaar kunnen elke weekdag tussen 8 en 18 uur terecht bij de buitenschoolse opvang. De kinderopvangtoeslag wordt afgeschaft.

Afschaffen hypotheekrenteaftrek en huurtoeslag (C)

Net als de huurtoeslag wordt ook de subsidie voor koopwoningen (de hypotheekrenteaftrek) volledig afgebouwd. Het wegnemen van deze verstoringen is, naast maatregelen om de bouw te stimuleren, een van de meest effectieve maatregelen om tekorten op de woningmarkt structureel te verminderen (CPB, 2020d).

Halveren nominale zorgpremie (D)

De zorgpremies worden gehalveerd. Dat maakt het voor huishoudens makkelijker om de zorgpremie te betalen, en vermindert de noodzaak van zorgtoeslag. De zorgverzekeraars worden hiervoor gecompenseerd, maar de inrichting van het zorgstelsel wordt niet gewijzigd.

Hoger minimumloon en hogere uitkeringen (E)

Het minimumloon wordt met tien procent verhoogd, de uitkeringen met vijf procent. Mensen kunnen dan zelf zonder hulp makkelijker hun vaste lasten betalen.

Verschuiving van lasten (F)

Het voorstel bevat aanvullende maatregelen die van invloed zijn op de belasting van inkomen en arbeid. Deze maatregelen maken het mogelijk om voorstellen als gratis kinderopvang en de verzilverbare heffingskorting te financieren.

Ook met de aanvullende maatregelen verslechteren de overheidsfinanciën door dit pakket. Om te voorkomen dat de rekening bij toekomstige generaties wordt neergelegd, pleit D66 voor een verschuiving van lasten, bijvoorbeeld naar het beter beprijzen van vervuiling en het aanpakken van belastingconstructies. Zulke maatregelen hebben we niet in dit pakket opgenomen om de reikwijdte van dit toch al brede pakket te beperken. Ook biedt dit andere partijen ruimte om deze in te vullen.

Afwegingen

In de keuze voor dit voorstel hebben we ons door een aantal afwegingen laten leiden. Zo is het louter verlagen van belastingtarieven onvoldoende om lage inkomens te ondersteunen. Nu betaalt deze groep namelijk vaak geen of weinig belasting over het inkomen. Een verzilverbare heffingskorting zou lage inkomens wel kunnen ondersteunen.

Ook kiezen we ervoor om de hoogte van de heffingskorting onafhankelijk te maken van het inkomen. Een inkomensonafhankelijke heffingskorting is minder gericht, maar beter te begrijpen en heeft als voordeel dat schommelingen in het inkomen niet tot terugvorderingen leiden. Mensen komen daardoor minder snel in de knel en het scheelt ook in de uitvoering, bijvoorbeeld omdat de Belastingdienst een stuk minder bijstellingen hoeft uit te voeren. Dit zijn argumenten die ook terugkomen in pleidooien voor het basisinkomen, maar anders dan het basisinkomen vervangt de verzilverbare heffingskorting alleen de toeslagen en niet de sociale zekerheid, zoals uitkeringen en de bijstand doen.

Om het budgettair beslag van deze verzilverbare heffingskorting te verminderen, hebben we gezocht naar manieren om mensen in de laagste inkomensgroepen te ondersteunen, zonder dat dit weer tot een sterke armoedeval zou leiden. Dat is wat een verhoging van het sociaal minimum met een dubbel zo grote verhoging van het minimumloon doet. Deze maatregelen hebben een kleiner budgettair beslag dan een even grote verhoging van de verzilverbare korting. Maar daar staat wel tegenover dat deze maatregelen beperkte negatieve arbeidsmarkteffecten kunnen hebben. Recent onderzoek (CPB, 2020e) schat dat deze arbeidsmarkteffecten echter kleiner zijn dan eerder gedacht.

Een ander vraagstuk was of we de verzilverbare heffingskorting aan het individu of aan het huishouden zouden moeten toewijzen. We kiezen voor het huishouden omdat het bij toewijzing aan het individu heel lastig is om zonder hoge kosten de inkomenseffecten van de huidige toeslagen te benaderen. Ook maakt toewijzing aan het individu het minder aantrekkelijk voor de minstverdienende partner om (meer) te gaan werken.

Effecten

Het CPB heeft de effecten van ons alternatief doorgerekend (CPB, 2020b) op koopkracht, werkgelegenheid en op de ontwikkeling van de overheidsuitgaven en lasten. Het planbureau geeft aan dat deze economische effecten, gezien de grootte van het voorstel, met meer dan de gebruikelijke onzekerheid zijn omgeven. Belangrijk is ook dat dit nu nog de ex-ante-effecten zijn. Dat betekent dat de doorwerking van maatregelen, bijvoorbeeld via het loongebouw en via de koopkracht, niet is meegenomen.

Op inkomen

Met dit voorstel gaan de lagere en middeninkomens er het meest op vooruit en onder werkenden de lagere en lagere middeninkomens. De grote groep voor wie inkomensondersteuning belangrijk is, wordt gecompenseerd voor het afschaffen van de toeslagen, met name door de nieuwe heffingskorting, de verlaging van de nominale premie en de verhoging van het wettelijk minimumloon. Door het tweeschijvenstelsel te vervangen door een progressieve inkomstenbelasting met meerdere schijven, verschuift een deel van de belasting druk naar de hogere inkomens.

De verschillen binnen inkomensgroepen kunnen door de omvang van de stelselwijziging groot zijn. Binnen de laagste inkomensgroep gaan bijvoorbeeld mensen die nu recht hebben op het maximale bedrag van alle toeslagen, maar die geen werk of uitkering hebben, er op achteruit. Bij de uitwerking van een nieuw stelsel zal daarom gekeken moeten worden naar de ondersteuning voor deze mensen – zeker in de overgangsfase als nog niet alle voordelen van het nieuwe stelsel zichtbaar zijn. Een belangrijk aandachtspunt is bijvoorbeeld hoe we tijdens de transitie de groep kunnen ondersteunen die nu relatief veel huurtoeslag ontvangt.

Op werkgelegenheid

Het wordt aantrekkelijker voor mensen met een uitkering of een laag tot middeninkomen om meer te gaan werken omdat zij de verzilverbare heffingskorting niet verliezen en het minimumloon harder dan de uitkeringen stijgt. Tegelijkertijd hebben de lagere nominale zorgpremies en een progressiever belastingstelsel een negatief effect. Per saldo neemt de structurele werkgelegenheid volgens het model van het CPB met circa 0,6 procent af.

Ons voorstel leidt daarmee tot veel kleinere negatieve effecten dan andere voorstellen die ook gericht zijn op het wegnemen van de zorgen over en de problemen van het huidige toeslagenstelsel. Dit neemt niet weg dat het bij de verdere uitwerking van dit voorstel belangrijk is om het verlies aan werkgelegenheid te compenseren met flankerend beleid en zo het aantal banen te bevorderen.

Op kansengelijkheid en ontwikkeling

De beschikbaarheid van gratis kinderopvang kan bijdragen aan meer kansengelijkheid en een toename van het gebruik van deze voorziening, ook als een van de ouders bijvoorbeeld niet werkt (Havnes en Mogstad, 2015; Van Huizen en Plantenga, 2018). Hierdoor groeien kinderen samen op en leren ze van elkaar. Dit werkt vooral goed bij kinderen met een risico op achterstand – omdat ze op jonge leeftijd in een taalrijke en stimulerende omgeving terechtkomen. Hoe jonger kinderen zijn als de achterstanden worden aangepakt, des te beter de achterstanden weer worden ingelopen, of zelfs ongedaan kunnen worden gemaakt (Heckman en Masterov, 2007). De gratis kinderopvang pakt ook goed uit voor de hogere inkomens – vaak tweeverdieners met kinderen.

Budgettair beeld

In totaal wordt er met dit voorstel 100 miljard euro verschoven. De overheidsuitgaven nemen af met 10,4 miljard, en de lasten met 19,5 miljard. Dit is een gevolg van een lastenverlichting binnen werk en inkomen van 22,4 miljard en van een stijging van de lasten op vermogen en winst van 3 miljard. Deze lastenverlichting komt geheel bij de gezinnen terecht. Ex ante leidt dit voorstel per saldo tot een tekort van 9,1 miljard euro. Het CPB geeft aan dat dit tekort verandert wanneer er rekening wordt gehouden met doorwerkingseffecten, en wijst specifiek op de verhoging van het wettelijk minimumloon. Het EMU-saldo verbetert namelijk met ruim één miljard euro door belastinginkomsten over de hogere uitkeringen. Daarmee blijft een bedrag van circa 8 miljard euro aan invulling over Deze inschatting gaat uit van directe invoering in 2025, terwijl het waarschijnlijk verstandiger is om zulke grote wijzigingen stapsgewijs in te voeren.

Aanvullende effecten

Het CPB heeft de effecten van dit voorstel op armoede, schulden en de woningmarkt niet apart doorgerekend. Maar de recente studie naar armoedebeleid (CPB en SCP, 2020) laat zien dat, naar verwachting, de maatregelen uit het voorstel armoede zullen terugdringen. Het gaat dan bijvoorbeeld om de extra inzet op voorschoolse educatie, het verhogen van het minimumloon, het verhogen van uitkeringen en de verzilverbare heffingskorting. Daarnaast worden, met het afschaffen van de toeslagen, de schulden als gevolg van terugvorderingen gereduceerd. Ook de maatregelen op de woningmarkt, zoals het afschaffen van de hypotheekrenteaftrek en de huurtoeslag, leiden naar verwachting tot minder verstoringen en meer ruimte voor bijvoorbeeld de middenhuur (CPB, 2020d). Ten slotte heeft dit voorstel ook kwalitatieve effecten. Zo is het voorgestelde stelsel begrijpelijker. Het gedoe en de stress bij het aanvragen van een toeslag verdwijnt. Dit draagt bij aan het verbeteren en herstellen van het vertrouwen in de overheid.

Conclusie en vervolg

Het huidige toeslagenstelsel is failliet en aan vervanging toe. Met ons alternatieve voorstel laten we zien dat het afschaffen van toeslagen mogelijk is op een manier die lagere inkomens goed ondersteunt en de stap naar werk en meer werk beter beloont.

Aanvullend onderzoek is nodig, bijvoorbeeld naar het precieze verloop van de marginale druk, de rol van levensgebeurtenissen, de preciezere effecten voor verschillende groepen, de gewenste fasering en timing, en het flankerende beleid. Tijdens de overgangsfase is het nodig om de mensen te ondersteunen die naar verwachting met de grootste effecten te maken zullen krijgen, zoals de groep die nu relatief veel huurtoeslag ontvangt. Ook moeten de gevolgen voor de uitvoering door de Belastingdienst op korte en lange termijn worden getoetst.

Het is belangrijk dat verschillende partijen, politiek, beleidseconomen of toeslagontvangers, al in de aanloop naar verkiezingen en een formatie, aan een dergelijk breed gedragen alternatief werken – zodat we geen tijd verliezen bij de transitie naar een eenvoudiger, begrijpelijker en lonender toeslagen- en belastingstelsel. Daartoe is dit artikel een uitnodiging.

Literatuur

Akgun, O., D. Bartolini en B. Cournède (2017) The capacity of governments to raise taxes. OECD Economics Department Working Paper, 1407.

Algemene Rekenkamer (2019a) 15 jaar toeslagen.

Algemene Rekenkamer (2019b) Toeslagen terugbetalen. Rapport te vinden op www.rekenkamer.nl.

Cingano, F. (2014) Trends in income inequality and its impact on economic growth. OECD Social, Employment and Migration Working Paper, 163.

Cnossen, S. en B. Jacobs (red.) (2019) Ontwerp voor een beter belastingstelsel. Amsterdam: ESB.

CPB (2020a) Kansrijk belastingbeleid, april.

CPB (2020b) Doorrekening plannen socialezekerheids- en belastingstelsel D66.

CPB (2020c) Doorrekening stelselherziening socialezekerheids- en belastingstelsel FvD, februari.

CPB (2020d) Kansrijk woonbeleid: update, juni.

CPB (2020e) Kansrijk arbeidsmarktbeleid: update minimumloonbeleid, april.

CPB en SCP (2020) Kansrijk armoedebeleid, juni.

Fransman, R. (2020a) Schaf de toeslagen af. ESB Blog, 28 januari.

Fransman, R. (2020b) Zo kunnen we de toeslagen afschaffen. ESB Blog, 30 januari.

Havnes, T. en M. Mogstad (2015) Is universal child care leveling the playing field? Journal of Public Economics, 127, 100–114.

Heckman, J.J. en D.V. Masterov (2007) The productivity argument for investing in young children. Review of Agricultural Economics, 29(3), 446–493.

Huizen, T. van, en J. Plantenga (2018) Do children benefit from universal early childhood education and care? A meta-analysis of evidence from natural experiments. Economics of Education Review, 66, 206–222.

Koot, P. en M. Gielen (2019) Naar eenvoudigere inkomensafhankelijke regelingen. In: S. Cnossen en B. Jacobs (red.), Ontwerp voor een beter belastingstelsel. Amsterdam: ESB, p. 190–200.

Ministerie van Financiën (2019) IBO toeslagen deelonderzoek 1: Eenvoud of maatwerk, 28 oktober. Rapport te vinden op www.rijksoverheid.nl.

Ministerie van Financiën (2020a) IBO toeslagen deelonderzoek 2: Eenvoud of maatwerk, 10 januari. Rapport te vinden op www.rijksoverheid.nl.

Ministerie van Financiën (2020b) Bouwstenen voor een beter belastingstelsel, 18 mei. Syntheserapport te vinden op www.rijksoverheid.nl.

Nguyen, A.D.M., L. Onnis en R. Rossi (2017) The macroeconomic effects of income and consumption tax changes. The University of Sheffield, Department of Economics, Working Paper, 2017008.

SER (2020) Zorg voor de toekomst: over de toekomstbestemdigheid van de zorg. SER Verkenning, 20/02.

Tweede Kamer (2020) Bijlage 1a: tabellen marginale druk. Te vinden op www.rijksoverheid.nl.

WRR (2017) Weten is nog geen doen: een realistisch perspectief op redzaamheid. WRR-rapport, 97.

2 reacties

Aanvulling: Het zou ook nuttig zijn om wettelijk vast te leggen dat de marginale lastendruk niet hoger mag zijn dan het toptarief van 52%. Nu is de marginale lastendruk voor modale inkomens in bepaalde gevallen 80-90%. Zie https://twitter.com/jvanwensen/status/1070449152742580225 en https://www.rijksoverheid.nl/documenten/kamerstukken/2018/11/30/.bijlage-1.-memorie-van-antwoord-pakket-belastingplan-2019

De simpelste oplossing is het zoveel mogelijk afschaffen van inkomensafhankelijke regelingen. Alleen huurtoeslag is waarschijnlijk onvermijdelijk; tenzij er een nieuwe (drastische) huurprijzenwet komt.

Zorgtoeslag is onnodig als de nominale zorgpremie verdwijnt; de kinderopvangtoeslag is onnodig als kinderopvang net als onderwijs een 'gratis' voorziening wordt, betaald uit belastinggeld; en kindertoeslag kan beter vervangen worden door een verhoging van de kinderbijslag.

Da hogere inkomens profiteren van de laatste maatregel is niet erg als die verder gewoon hun 52% inkomstenbelasting betalen; bovendien hebben hogere inkomens het meeste last van het afschaffen van de nominale zorgpremie.