De aandacht voor duurzaam beleggen groeit in de pensioenwereld. Besteden pensioenfondsen hier zelf ook toenemende aandacht aan in hun verantwoording, en leidt dit ook tot meer implementatie van duurzame beleggingsstrategieën? Een analyse van een kleine 1.000 jaarverslagen van pensioenfondsen.

In het kort

- De toename in de aandacht voor duurzaam beleggen is groter dan de toename in de implementatie.

- De omvang van een pensioenfonds vergroot zowel de aandacht voor, als de implementatie van duurzaam beleggen.

- Het Convenant IVBM Pensioenfondsen vergroot wel de aandacht voor, maar niet de implementatie van duurzaam beleggen.

Pensioenfondsen ondervinden druk van buitenaf om duurzaam te beleggen en zijn zich ervan bewust dat de negatieve gevolgen van hun beleggingen reputatieschade veroorzaken. Bovendien hebben de meeste pensioendeelnemers een voorkeur voor duurzame beleggingen, zelfs wanneer dit ten koste gaat van financieel rendement (Delsen en Lehr, 2019; Bauer et al., 2021). De druk om duurzaam te beleggen kan ook komen van benchmarking ten opzichte van andere pensioenfondsen. Zo wordt in de benchmark ‘Verantwoord Beleggen’, van de Vereniging van Beleggers voor Duurzame Ontwikkeling het duurzaam beleggen van de vijftig grootste pensioenfondsen in Nederland vergeleken (VBDO, 2021). Verder geldt er voor pensioenfondsen een wettelijk kader voor duurzaam beleggen.

In het kort

Dit artikel is gebaseerd op het onderzoek van Bauer et al. (2023)

Pensioenfondsen zijn, als langetermijnbelegger, in een uitstekende positie om een positieve impact te hebben op milieu, maatschappij en governance (kortweg ESG, van Environmental, Social and Governance), door daartoe hun kapitaal en invloed als aandeelhouder aan te wenden. Verder groeit het besef dat ESG-factoren bronnen van financieel risico zijn, die van invloed zijn op de veerkracht van pensioenfondsen (DNB, 2018).

Ondanks deze motieven is er maar weinig bekend over de concrete vormgeving van het duurzame beleggingsbeleid van Nederlandse pensioenfondsen, en over welke factoren hierop van invloed zijn. Om hier een beter zicht op te krijgen, analyseren we wat de pensioenfondsen in hun jaarverslag schrijven over duurzaam beleggen. Daarbij gebruiken we natural language processing-technieken om de teksten te analyseren.

Wet- en regelgeving en convenant

In de Pensioenwet staat dat het bestuur het vermogen van het pensioenfonds uitsluitend belegt in het belang van de aanspraak- en pensioengerechtigden. Dit is de zogenaamde prudent person-regel (Maatman en Huijzer, 2019). Deze regel is een open norm en bevat geen kwantitatieve beleggingsrestricties, met een enkele uitzondering – zoals een verbod op het investeren van meer dan vijf procent van het fondsvermogen in de bijdragende onderneming. Ten aanzien van duurzaam beleggen is er verder sinds 2013 een verbod van kracht op beleggingen in fabrikanten van clustermunitie.

Daarnaast bepaalt de Pensioenwet dat een pensioenfonds in het jaarverslag vermeldt op welke wijze er in het beleggingsbeleid rekening wordt gehouden met milieu en klimaat, mensenrechten en sociale verhoudingen.

Vanaf maart 2021 gelden er aanvullende eisen, voortvloeiend uit de Europese Sustainable Finance Disclosure Regulation, met betrekking tot het verstrekken van informatie over duurzaam beleggen. Pensioenfondsen moeten uitleggen in hoeverre zij ESG-risico’s integreren in hun beleggingsproces. En bovendien moeten ze aangeven of ze rekening houden met de negatieve gevolgen van beleggingsbeslissingen voor ESG-factoren.

Naast de wettelijke eisen zijn er ook vrijwillige initiatieven om duurzaam beleggen te stimuleren. In dit artikel richten we ons op één specifiek initiatief dat veel Nederlandse pensioenfondsen hebben omarmd: het Convenant Internationaal Maatschappelijk Verantwoord Beleggen Pensioenfondsen (hierna kortweg ‘het convenant’; IMVB, 2018). Het convenant startte met een intentieverklaring die in maart 2017 door 40 pensioenfondsen werd ondertekend. Vervolgens ondertekenden 73 pensioenfondsen het convenant eind 2018, en per eind 2021 hadden totaal 87 pensioenfondsen het convenant ondertekend (bron: www.imvoconvenanten.nl).

Het doel van het convenant is om aan ESG gerelateerde risico’s vast te stellen, te prioriteren en te mitigeren. De pensioenfondsen die aan dit convenant deelnemen, maken gezamenlijke afspraken met de overheid, de niet-gouvernementele organisaties en de vakbonden over de integratie van ESG-criteria in het beleggingsbeleid, uitbesteding van het vermogensbeheer, monitoring en rapportage. Zo geven de ondertekenaars uitleg over hoe duurzaamheid is geïntegreerd in de verschillende vermogensklassen waarin het pensioenfonds belegt. Bovendien geeft het pensioenfonds uitleg over het stembeleid op aandeelhoudersvergaderingen, en bij de dialoog (engagement) met de bedrijven waarin het belegt. Ook verstrekt het pensioenfonds informatie over welke bedrijven er zijn uitgesloten en om welke reden.

Tekstanalyse

Wat pensioenfondsen daadwerkelijk doen op het vlak van duurzaam beleggen, vergt een diepgaande analyse van hun beleid. We hanteren daartoe een innovatieve machinelearning-aanpak voor tekstuele analyse met behulp van geavanceerde natural language processing-technieken.

Voor de tekstanalyse verzamelen we allereerst de jaarverslagen van een groot deel van de Nederlandse pensioenfondsen van 2016 tot en met 2021 met behulp van webscraping (zie Bauer et al. (2023) voor meer uitleg). Vervolgens extraheren we met behulp van machinelearning alle naar duurzaamheid verwijzende zinnen door een combinatie van een op regels gebaseerde aanpak en een classificatie-aanpak. In de classificatie-aanpak gebruiken we een getraind neuraal netwerkmodel genaamd BERT, dat herkent of een zin gerelateerd is aan duurzaam beleggen of niet (Devlin et al., 2019).

In de analyse maken we gebruik van kwalitatieve gegevens uit jaarverslagen en beleggingsverklaringen van 160 Nederlandse pensioenfondsen uit de periode 2016–2021. Zij bezaten eind 2021 98 procent van het totale pensioenvermogen van pensioenfondsen in Nederland. We gebruiken daarnaast ook de verklaring inzake de beleggingsbeginselen om de overtuigingen te achterhalen van een pensioenfonds over de rendement-risicoverhouding van duurzame beleggingen.

Duurzaamheidsmaatstaven

We brengen het duurzame beleggingsbeleid in kaart via twee dimensies: aandacht en implementatie.

Maatstaven voor aandacht

De hoeveelheid aandacht die pensioenfondsen in het jaarverslag besteden aan duurzaam beleggen, meten we aan de hand van drie maatstaven: intensiteit, spectrum en specificiteit. ‘Intensiteit’ kwantificeert de aandacht die een pensioenfonds geeft aan duurzaam beleggen door te berekenen welk deel van het jaarverslag er aan duurzaam beleggen wordt besteed. Dit doen we door het aantal naar duurzaamheid verwijzende zinnen in het jaarverslag te delen door het totale aantal zinnen.

‘Spectrum’ meet het aantal duurzaamheidsonderwerpen dat in het jaarverslag aan bod komt. We construeren een spectrum van duurzame onderwerpen door een topic modelling-techniek toe te passen op de dataset van alle naar duurzaamheid verwijzende zinnen (Grootendorst, 2022). De tool, genaamd BERTopic, genereert 27 relevante onderwerpen, die onder andere bestaan uit duurzame-beleggingsstrategieën, beleggingen die worden uitgesloten en duurzaamheidsinitiatieven.

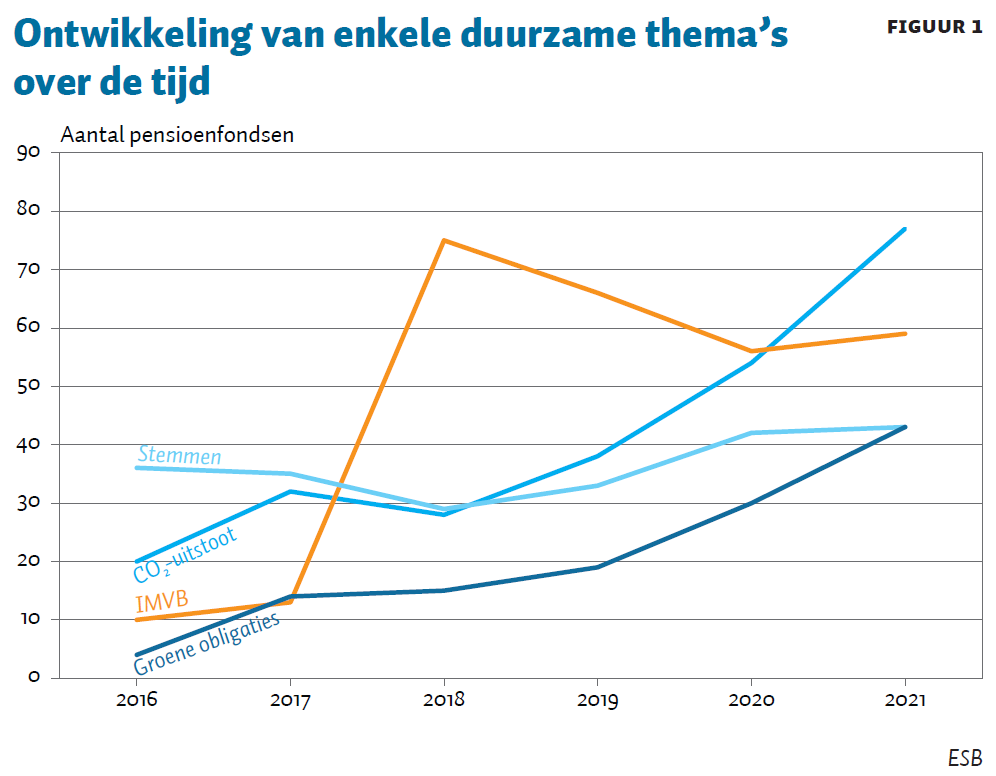

Figuur 1 laat zien hoeveel pensioenfondsen een aantal van die onderwerpen gedurende de loop van de tijd bespreken in hun jaarverslag. Daaruit blijkt bijvoorbeeld dat de aandacht voor het onderwerp ‘groene obligaties’ in de loop van de tijd aanzienlijk is toegenomen: in 2016 bespraken slechts vier pensioenfondsen dit onderwerp, versus veertig pensioenfondsen in 2021. Bovendien laat de figuur zien dat pensioenfondsen het convenant in 2018 het meest hebben besproken, hetgeen voor de hand ligt aangezien het convenant in dat jaar van start ging. De aandacht voor ESG-onderwerpen bij het stemmen op aandeelhoudersvergaderingen blijft relatief stabiel over de tijd.

‘Specificiteit’ meet het aantal alinea’s in een jaarverslag die details bevatten van acties die specifiek zijn voor het pensioenfonds, van gedetailleerde prestatie-informatie, of van tastbare en verifieerbare doelen die door het pensioenfonds zijn vastgesteld met betrekking tot duurzaam beleggen (Bingler et al., 2022). We gebruiken een classificatie-aanpak om te bepalen welke naar duurzaamheid verwijzende alinea’s specifiek zijn.

Maatstaven voor implementatie

De mate van de implementatie van duurzaam beleggen brengen we in kaart aan de hand van twee maatstaven: variëteit en scope.

‘Variëteit’ telt het aantal concrete duurzame-beleggingsstrategieën dat een pensioenfonds implementeert. In het onderzoek onderscheiden we vijf strategieën: uitsluiting, integratie, screening, publiek engagement en privaat engagement (kader 1). Uiteraard is het mogelijk dat een pensioenfonds meerdere van deze strategieën naast elkaar toepast.

De maatstaf ‘scope’ voor implementatie drukt ten slotte het percentage van de beleggingsportefeuille uit, dat valt onder het duurzame beleggingsbeleid van een pensioenfonds. Pensioenfondsen beleggen in verschillende vermogensklassen, en kunnen per klasse een al dan niet duurzaam beleid voeren. We onderscheiden de volgende klassen: aandelen, bedrijfsobligaties, staatsobligaties, onroerend goed, infrastructuur, private equity en hypotheken.

We zien dat pensioenfondsen met binnen in aandelenportefeuilles duurzame strategieën toepassen.

Kader 1: Vijf strategieën voor duurzame beleggen

Bij uitsluiting belegt een pensioenfonds niet in bedrijven met een negatieve ESG-impact. Menig pensioenfonds sluit bedrijven in bepaalde industrieën uit, zoals de tabaks- en de kernwapenindustrie. Pensioenfondsen staan de laatste tijd onder druk om ook producenten van fossiele brandstoffen uit te sluiten. Een voordeel van uitsluiting is dat het pensioenfonds kapitaal wegneemt bij beleggingen met een negatieve ESG-impact, en dit kan verschuiven naar beleggingen met een positieve impact. Een nadeel is dat het de mogelijkheid wegneemt om de besluitvorming van bedrijven te beïnvloeden.

De tweede strategie is het integreren van ESG-criteria in het beleggingsproces. Bij het bepalen van het strategische-beleggingsbeleid wordt daartoe financiële informatie aangevuld met duurzaamheidsinformatie. Een voordeel is dat een pensioenfonds hiermee beter kan aansluiten bij de Sustainable Development Goals (SDG’s). Een nadeel is de impact op het verwachte financiële rendement, en dat het risico van de beleggingsportefeuille ongewis is (Bauer, 2022).

Een derde strategie is de screening of het selecteren van investeringen op basis van ESG-criteria. Zo worden bepaalde bedrijven te veel of te weinig gewogen ten opzichte van een benchmark op basis van hun positieve ESG-prestaties aangaande branchegenoten (best-in-class) of wat betreft de markt (best-in-universe).

De vierde en vijfde strategie zijn twee soorten engagement waarbij pensioenfondsen, vanuit hun rol als aandeelhouder, de besluitvorming van bedrijven trachten te beïnvloeden. Het publieke engagement betreft het stemmen op of het indienen dan wel steunen van voorstellen bij aandeelhoudersvergaderingen. Bij het private engagement gaat het pensioenfonds rechtstreeks de dialoog aan met de bedrijven waar het in belegt – via vergaderingen, brieven of anderszins (Bauer et al., 2022). Naast engagement op individuele basis slaan institutionele beleggers steeds meer de handen ineen, en gaan ze als groep in gesprek met bedrijven. Dit met als doel om meer impact te krijgen.

Aandacht versus implementatie

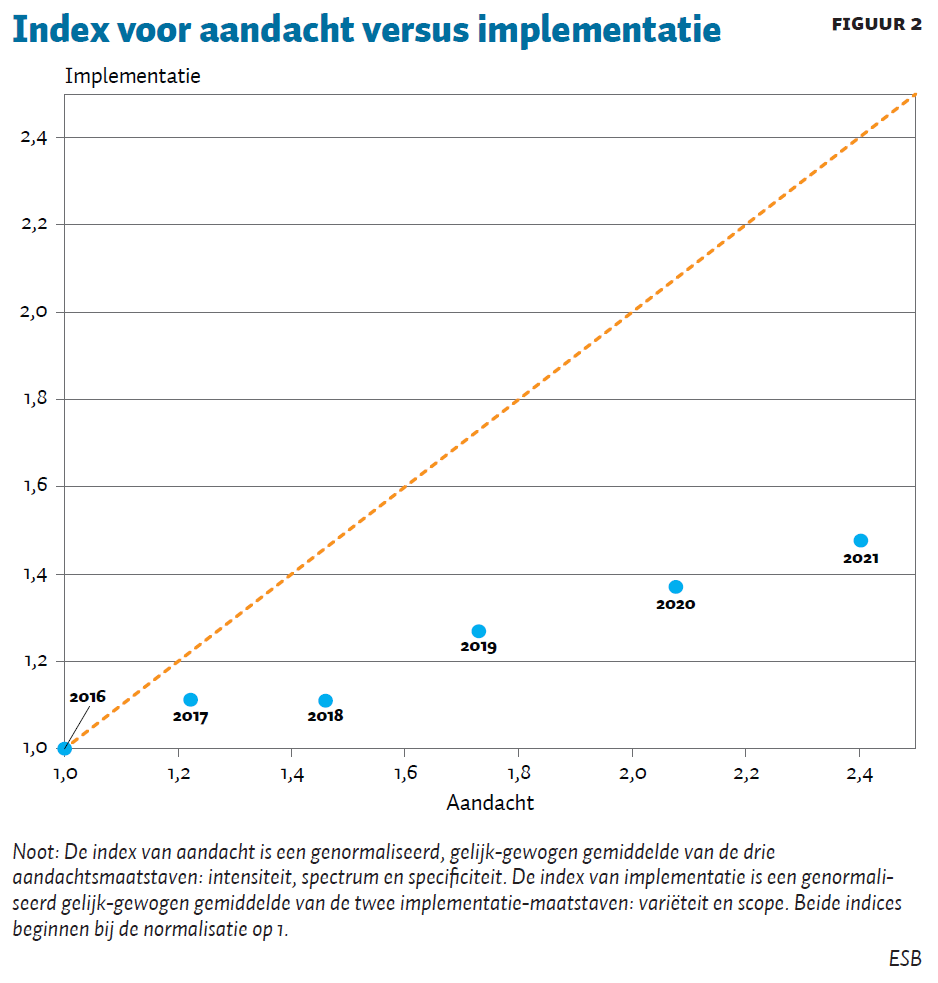

Om de ontwikkeling in de tijd te schetsen, construeren we indices voor aandacht en voor implementatie.

In de loop van de tijd neemt zowel de aandacht als de implementatie toe (figuur 2). Opvallend is wel dat de gemiddelde toename in aandacht voor duurzaam beleggen groter is dan de gemiddelde toename van de implementatie. Een mogelijke verklaring hiervoor is dat de aandacht voor duurzaam beleggen meer aansluit bij de doelen en wensen van een pensioenfonds, maar dat het enige tijd duurt om een duurzame-beleggingsstrategie echt om te zetten in beleid en te operationaliseren.

Met een regressieanalyse onderzoeken we welke invloed de verschillende karaktereigenschappen van pensioenfondsen hebben op de aandacht voor en implementatie van duurzaam beleggen.

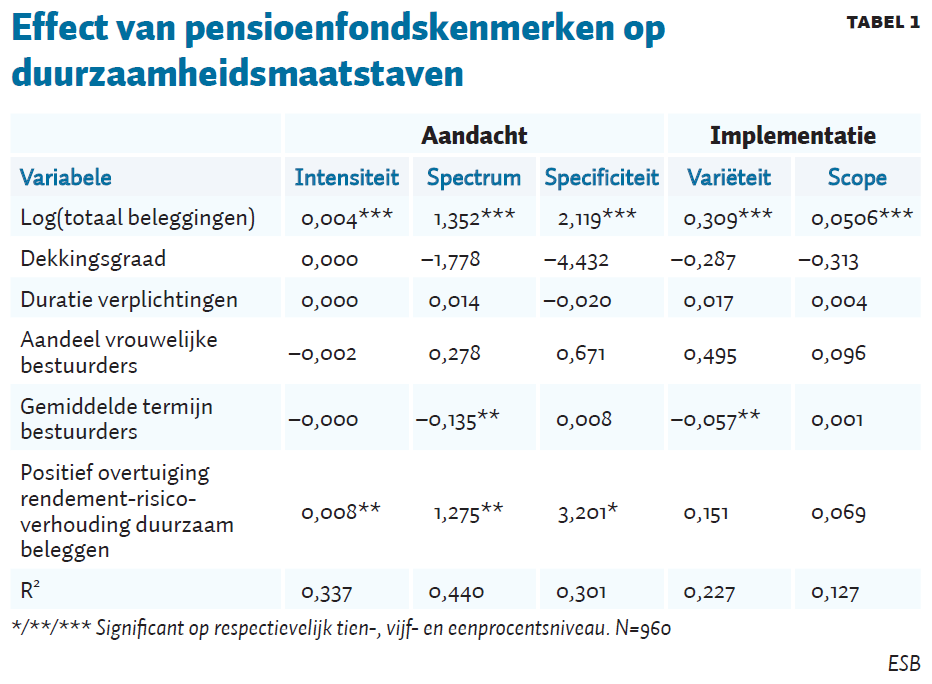

Grote pensioenfondsen scoren hoger op alle vijf de duurzaamheidsmaatstaven dan de kleine pensioenfondsen (tabel 1). Mogelijk hebben grotere pensioenfondsen meer capaciteit en schaalvoordelen om het duurzaam beleggen in te voeren (Sievänen et al., 2013). Grote pensioenfondsen ervaren ook meer maatschappelijke druk. Er zijn verschillende recente voorbeelden van demonstraties die grote pensioenfondsen onder druk zetten om uit de fossiele brandstoffen te stappen.

Daarnaast vinden we dat een positieve overtuiging over de rendement-risicoverhouding van duurzaam beleggen ook een positief effect heeft op de aandacht voor duurzaam beleggen – maar niet op de implementatie van duurzaam beleggen. De positieve coëfficiënt 0,008 voor de intensiteitsmaatstaf geeft aan dat een pensioenfonds, met een positieve overtuiging over de rendement-risicoverhouding van het duurzaam beleggen, gemiddeld 0,8 procentpunt van het jaarverslag extra besteedt aan duurzaam beleggen. Dit effect lijkt op het eerste oog klein, maar met een gemiddelde intensiteit van twee procent is dit effect substantieel.

Rol convenant

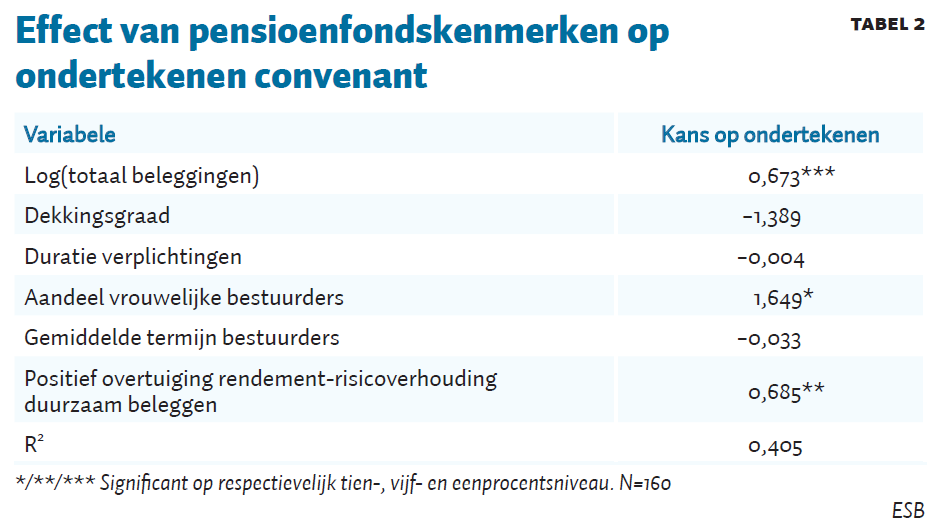

Tabel 2 toont voor verschillende pensioenfondskenmerken de regressiecoëfficiënten op de kans dat het pensioenfonds het convenant ondertekent. We zien dat grote pensioenfondsen meer geneigd zijn om het te ondertekenen. Ook pensioenfondsen met meer vrouwelijke bestuurders, of die met een positieve overtuiging over de rendement-risicoverhouding van duurzaam beleggen, zullen het convenant eerder ondertekenen, al is de statistische significantie minder sterk. Het effect van vrouwelijke bestuurders is in lijn met de corporate-finance-literatuur waaruit blijkt dat vrouwelijke bestuurders een positief effect hebben op ESG-performance (Velte, 2016).

Tabel 3 toont de coëfficiënten van een difference-in-differences-regressie voor de impact van het ondertekenen van het convenant, op de aandacht voor en implementatie van duurzaam beleggen. De regressiecoëfficiënten van IMVB laten zien dat, hoewel het ondertekenen van het convenant de aandacht voor duurzaam beleggen vergroot, er geen effect is op de implementatie van duurzaam beleggen. De coëfficiënt van Ondertekenaar laat zien dat de mate van implementatie bij ondertekenaars al hoger is vóór het ondertekenen in vergelijking met pensioenfondsen die het convenant niet ondertekenen.

Conclusie en beleidsoverwegingen

De aandacht voor duurzaam beleggen groeit sneller dan de implementatie ervan. Dit kan komen omdat het enige tijd kost om vanuit aandacht eerst een beleid te ontwikkelen, en dit vervolgens door te voeren. Ook kan het komen omdat pensioenfondsen hun duurzaamheidsbeleid willen verbeteren en er daarom over schrijven, maar dat ze nog zoekende zijn naar hoe ze het willen implementeren.

De ondertekening van het convenant vergroot de aandacht voor duurzaam beleggen in het jaarverslag. Het is echter opmerkelijk dat de ondertekening van het convenant de implementatie van duurzaam beleggen gemiddeld genomen niet versnelt. De monitoringcommissie van het convenant constateerde dus in 2021 terecht dat de ondertekenaars een inhaalslag moeten maken bij de uitvoering van de afspraken van het convenant (IMVB, 2021). Dus er is werk aan de winkel.

Literatuur

Bauer, R. (2022) The future of responsible investing. Vba Journaal, 37(150), 8–14. Te vinden op cfavba.nl.

Bauer, R., D. Broeders en A. van Ool (2023) Walk the green talk? A textual analysis of pension funds’ disclosures of sustainable investing. DNB Working Paper, 770.

Bauer, R., J. Derwall en C. Tissen (2022) Private shareholder engagements on material ESG issues. SSRN Working Paper, 25 juli.

Bauer, R., T. Ruof en P. Smeets (2021) Get real! Individuals prefer more sustainable investments. The Review of Financial Studies, 34(8), 3976–4043.

Bingler, J.A., M. Kraus, M. Leippold en N. Webersinke (2022) Cheap talk and cherry-picking: What ClimateBert has to say on corporate climate risk disclosures. Finance Research Letters, 47(B), 102776.

Delsen, L. en A. Lehr (2019) Value matters or values matter? An analysis of heterogeneity in preferences for sustainable investments. Journal of Sustainable Finance & Investment, 9(3), 240–261.

Devlin, J., M.W. Chang, K. Lee en K. Toutanova. (2019) Bert: Pre-training of deep bidirectional transformers for language understanding. Proceedings of NAACL-HLT. Te vinden op aclanthology.org.

DNB (2018) An energy transition risk stress test for the financial system of the Netherlands. DNB Occasional Studies, 16-7.

Grootendorst, M. (2022) BERTopic: Neural topic modeling with a class-based TF-IDF procedure. Te vinden op arxiv.org.

IMVB (2018) Dutch pension funds agreement on responsible investment. Te vinden op www.imvoconvenanten.nl.

IMVB (2021) Tweede voortgangsmeting monitoringcommissie IMVB convenant pensioenfondsen. IMVB Rapport, december. Te vinden op www.imvoconvenanten.nl.

Maatman, R. en E.M.T. Huijzer (2019) 15 years of the prudent person rule: Pension funds, ESG factors and sustainable investing. In: F.E.J. Beekhoven van den Boezem, C.J.H. Jansen en B.A. Schuijling (red.), Sustainability and financial markets. Deventer: Wolters Kluwer, p. 255–285.

Sievänen, R., H. Rita en B. Scholtens (2013) The drivers of responsible investment: The case of European pension funds. Journal of Business Ethics, 117(1), 137–151.

VBDO (2021) Benchmark on responsible investment by pesion funds in the Netherlands 2021. Vereniging van Beleggers voor Duurzame Ontwikkeling

Velte, P. (2016) Women on management board and ESG performance. Journal of Global Responsibility, 7(1), 98–109.

Auteurs

Categorieën