Banken moeten sinds 2021 voor niet-presterende leningen meer kapitaal aanhouden. Deze verplichting is in de hele Europese Unie ingevoerd om de financiële stabiliteit te bevorderen, maar beperkt de kredietverlening in onder andere Nederland onnodig.

In het kort

– De Nederlandse financiële sector verstrekt leningen met relatief veel onderpand en hoge uitwinningspercentages.

– De verwachte verliezen op zulke leningen zijn lager dan de prudentiële waarborgmaatregel voorschrijft.

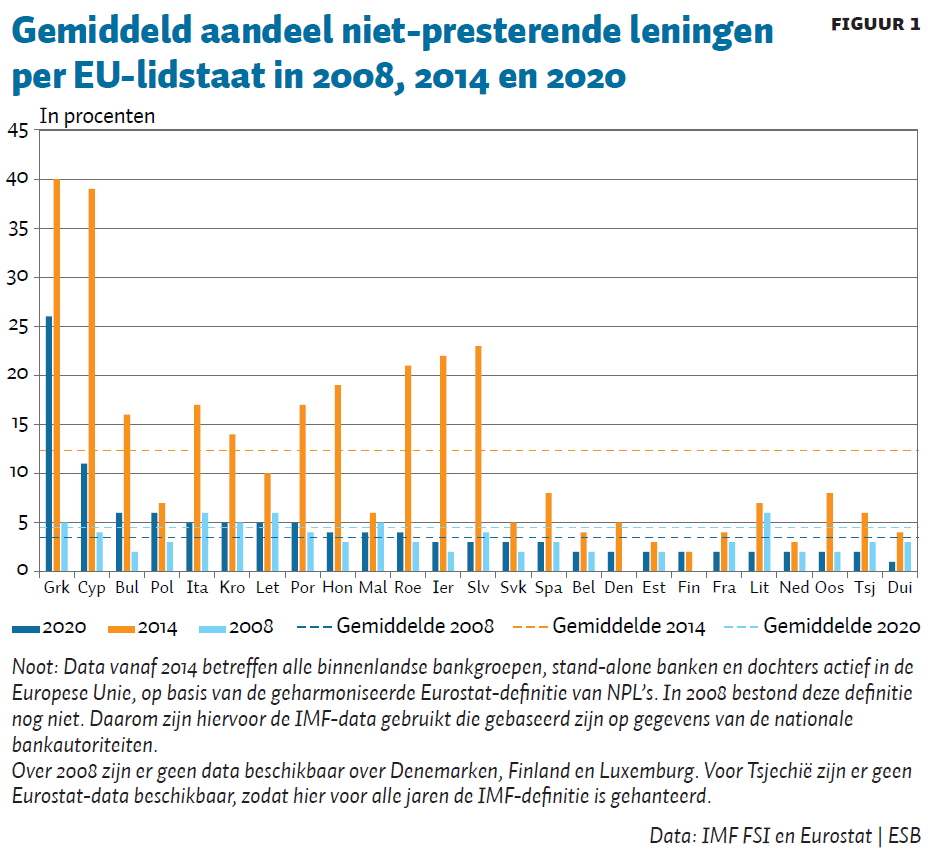

Niet-presterende leningen (NPL’s) zijn leningen waarop banken geen aflossingen en/of rentebetalingen meer ontvangen van de klanten. Figuur 1 toont dat het aandeel NPL’s, als percentage van het totale aantal leningen (de NPL-ratio) van Europese banken, vanaf de kredietcrisis van 2007/2008 tot 2014 sterk is toegenomen. Daarna is de NPL-ratio in alle EU-lidstaten gedaald, maar niet overal even sterk. Sommige EU-lidstaten kennen daarom nu nog steeds NPL-ratio’s die substantieel boven het niveau van voor de kredietcrisis liggen.

Om het aandeel NPL’s verder te verlagen hebben de ministers in de ECOFIN 2017 daarom een actieplan goedgekeurd met daarin een ‘prudentiële waarborgmaatregel’ (prudential backstop) voor alle banken in de Europese Unie. Deze maatregel is per januari 2021 ingegaan en verplicht banken om eerder en ook hogere voorzieningen te treffen op NPL’s. Deze voorzieningen worden vervolgens van het prudentiële eigen vermogen afgehaald. Dit brengt extra kapitaalkosten met zich mee, waardoor banken een financiële prikkel hebben om slechte leningen eerder uit hun portefeuille te werken. Daarnaast zorgt een ondergrens in de hoeveelheid voorzieningen ervoor dat banken toch voldoende in staat zijn om financiële klappen op te vangen.

Dit artikel betoogt dat de prudentiële waarborgmaatregel onvoldoende rekening houdt met nationale verschillen tussen banken op het gebied van dekkings- en onderpandsratio’s, en met de efficiëntie van nationale insolventieregimes. Hierdoor schiet de maatregel zijn doel voorbij.

Afdekken met onderpand wordt ontmoedigd

Bij het uitlenen van geld lopen banken een kredietrisico. Het kredietrisico is het risico dat klanten hun lening aan de bank niet meer kunnen terugbetalen. Om dit risico af te dekken treffen banken voorzieningen. Dit betekent dat de bank van tevoren het verwachte verlies op de lening boekt. Een andere manier om kredietrisico af te dekken is middels een onderpand van de klant. De bank vraagt dan een waarborg van de klant in de vorm van geld, goederen of rechten. Mocht een NPL uiteindelijk niet worden afbetaald, dan kan een deel van dit verlies worden gedekt uit de reeds ingecalculeerde voorziening of door het te gelde maken van het onderpand. Voorzieningen en onderpand mitigeren dus het kredietrisico van NPL’s, en ondersteunen daarmee de solvabiliteit van de bank.

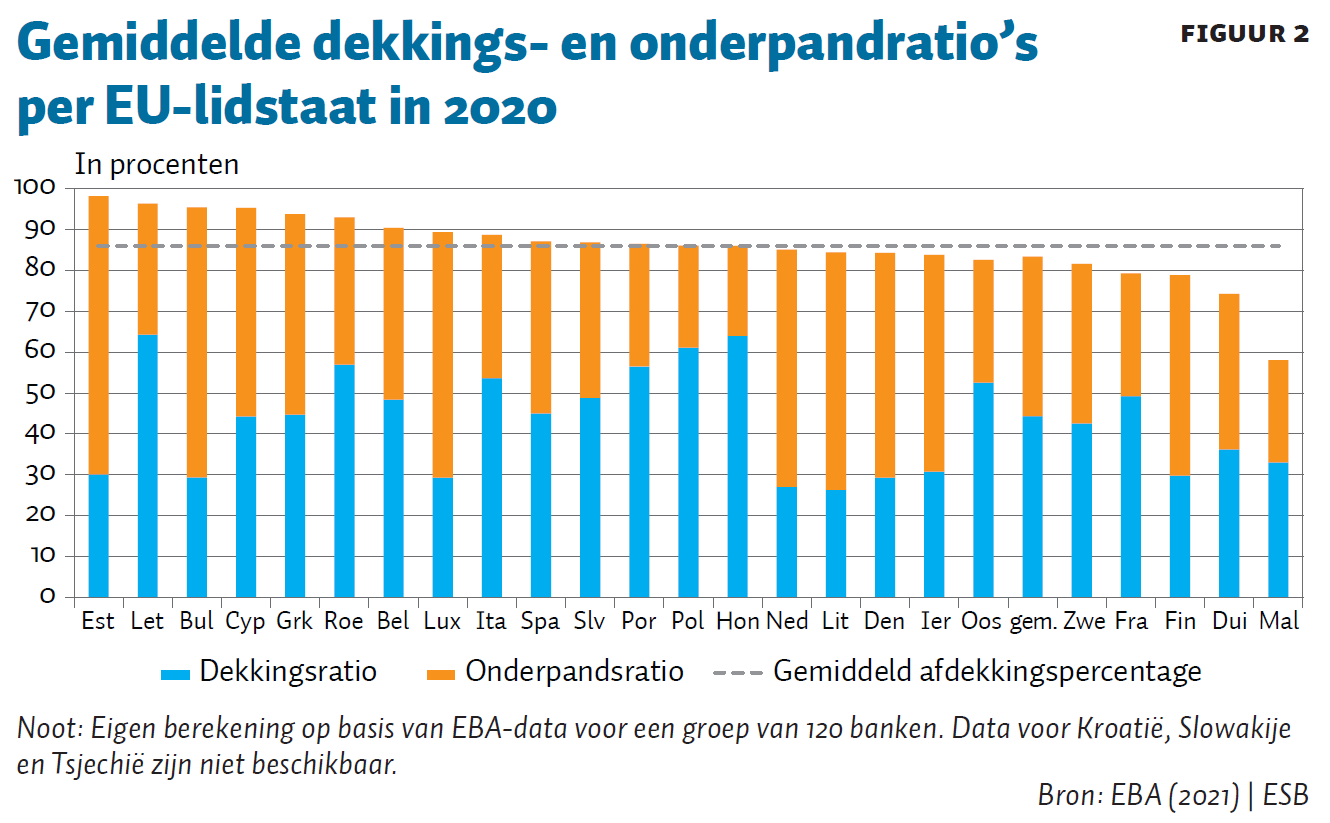

Europese banken verschillen in welke mate ze het kredietrisico van NPL’s afdekken, en hoe ze dit doen. De verhouding tussen de getroffen voorzieningen en onderpand versus de uitstaande NPL’s wordt respectievelijk de ‘dekkings- en onderpandsratio’ genoemd. Figuur 2 laat zien dat landen die gemiddeld genomen meer onderpand afspreken, relatief minder voorzieningen hebben (Hidding, 2021). Dit geldt ook voor Nederland, dat een relatief lage dekkingsratio kent, maar wel een hoge onderpandratio. De prudentiële waarborgmaatregel houdt slechts beperkt rekening met deze dekking via onderpand; vanaf het derde jaar moeten de met onderpand gedekte leningen geleidelijk aan volledig worden voorzien. Hierdoor raakt de maatregel banken die hun kredietrisico niet met voorzieningen, maar met andere legitieme middelen – zoals onderpand – afdekken disproportioneel hard. Dit geldt onder meer voor Nederlandse banken. Hiermee lijkt de maatregel zijn doel – het voldoende afdekken van NPL’s – voorbij te schieten.

Grote verschillen uitwinning tussen landen

Als een klant niet in staat is om aan zijn verplichtingen te voldoen, dan kan de bank eventueel ontvangen onderpand te gelde maken, bijvoorbeeld door middel van veiling. Het proces van de zekerheden te gelde maken wordt ‘uitwinnen’ genoemd, en de verhouding tussen het uitgewonnen bedrag en de lening het ‘uitwinningspercentage’.

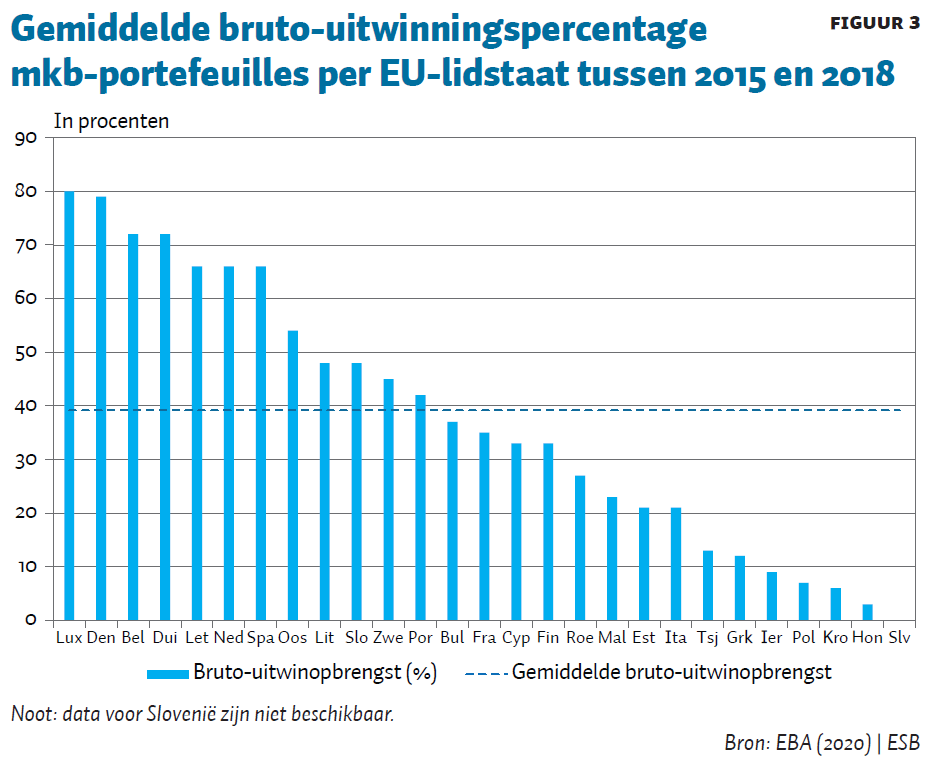

De gewogen gemiddelde bruto-opbrengst in geval van uitwinning verschilt echter fors tussen landen zo blijkt uit onderzoek van de Europese Bankautoriteit (EBA, 2020). Op leningen aan het midden- en kleinbedrijf is het uitwinpercentage gemiddeld 35 procent, zie figuur 3. Met ruim 65 procent scoort Nederland een stuk hoger. Daarnaast zijn er grote verschillen tussen lidstaten in de gemiddelde tijd die er nodig is om tot uitwinning te komen. In vergelijking met andere lidstaten is de Nederlandse uitwintijd kort.

De relatief hoge uitwinningspercentages en snelle uitwintijd van Nederlandse banken kan onder andere worden verklaard vanuit het sterke Nederlandse hypotheekrecht en het efficiënte insolventieraamwerk. Nederlandse banken lijken dus goed in staat om hun leningen te voorzien met een accurate verwachte verliesberekening. Met andere woorden, het volledig moeten afschrijven van NPL’s na een bepaalde periode, zoals de prudentiële waarborgmaatregel voorschrijft, lijkt voor Nederland te streng.

Weging argumenten

De Europese ambitie om NPL-niveaus af te bouwen en een toekomstige opbouw te voorkomen is begrijpelijk. Hoge NPL-ratio’s hebben een negatief effect op de financiële stabiliteit van banken – en daarmee ook voor de economie als geheel. Daarnaast herstellen banken met een grote NPL-portefeuille langzamer na financiële crises (Ari et al., 2019) en verlagen hoge NPL’s het eigen vermogen van banken, wat kan leiden tot minder kredietverlening (Gual, 2021).

Door echter onvoldoende rekening te houden met de mate waarin banken hun risico’s met onderpand afdekken en de efficiëntie van uitwinning van niet-presterende leningen schiet de prudentiële waarborgmaatregel zijn doel voorbij. De maatregel beperkt namelijk wel de kredietverlening zonder dat daar een noemenswaardige bijdrage aan de risicoreductie tegenover staat. Dit geldt in het bijzonder voor Nederland, waar de omvang van de NPL-portefeuille een van de laagste in het eurogebied is en nooit excessieve vormen heeft aangenomen. Daarbij kan de verplichting om extra kapitaal aan te houden leiden tot te snel afbouwen van NPL’s als de eventuele opwaartse prijsontwikkelingen in het onderpand niet kunnen worden afgewacht, of wanneer een klant voor herstel meer tijd nodig heeft dan de afschrijfregels voorschrijven.

Beter alternatief

Voor een veilig banksysteem en economische groei moet aan twee voorwaarden worden voldaan. Ten eerste dienen banken actief beheer te voeren op NPL’s. Ten tweede moet onderscheid worden gemaakt tussen klanten met en zonder continuïteitsperspectief. Op basis van data kan de Europese toezichthouder zich steeds beter een beeld vormen van de specifieke banken die extra aandacht verdienen en op basis van deze inzichten met hen het gesprek voeren, en daarbij zo nodig maatregelen treffen. Dat lijkt beter passend dan de huidige maatregel en daar zou de wetgeving op gericht moeten zijn.

Literatuur

Ari, A., S. Chen en L. Ratnovski (2019) The dynamics of non performing loans during banking crises: a new database. IMF Working Paper, 19/272.

EBA (2020) Report on the benchmarking of national loan enforcement frameworks. Europese Bankautoriteit, EBA/Rep/2020/29.

EBA (2021) EU-wide transparency exercise. Europese Bankautoriteit.

Gual, J. (2021) The post-COVID-19 recovery: what challenges and roadmap for the banking industry? SUERF Policy Note, 217.

Hidding, J.H. (2021) Impact of prudential NPL regulations on European Banks. Masterscriptie, Universiteit Twente.

Auteurs

Categorieën