Terwijl in 2006 mocht worden verwacht dat de belastinginkomsten uit erfbelasting sterk zouden gaan stijgen, zijn deze het afgelopen decennium juist gedaald. Belangrijke oorzaak is een wetswijziging in 2009, die mede bedoeld was om ontwijking aan te pakken, maar die vooral de inkomsten heeft verlaagd.

In het kort

- Door meer gebruik van verhoogde vrijstellingen is het onbelaste geërfde vermogen in 2020 opgelopen tot negen miljard euro.

- Voor het vermogen dat wel wordt belast gelden er lagere en minder progressieve tarieven.

Van Denderen (2006) rekende ruim vijftien jaar geleden voor dat de inkomsten uit erfbelasting aanzienlijk zouden gaan stijgen als gevolg van drie verwachte ontwikkelingen. Doordat er minder kinderen per overledene zijn, zouden de nalatenschappen vaker aan anderen dan kinderen worden nagelaten; en daarvoor gelden er hogere erfbelastingtarieven. Door stijgende vermogens zou de omvang van de nalatenschappen toenemen. En door een toename van het aantal overledenen zou ook het aantal nalatenschappen groter worden.

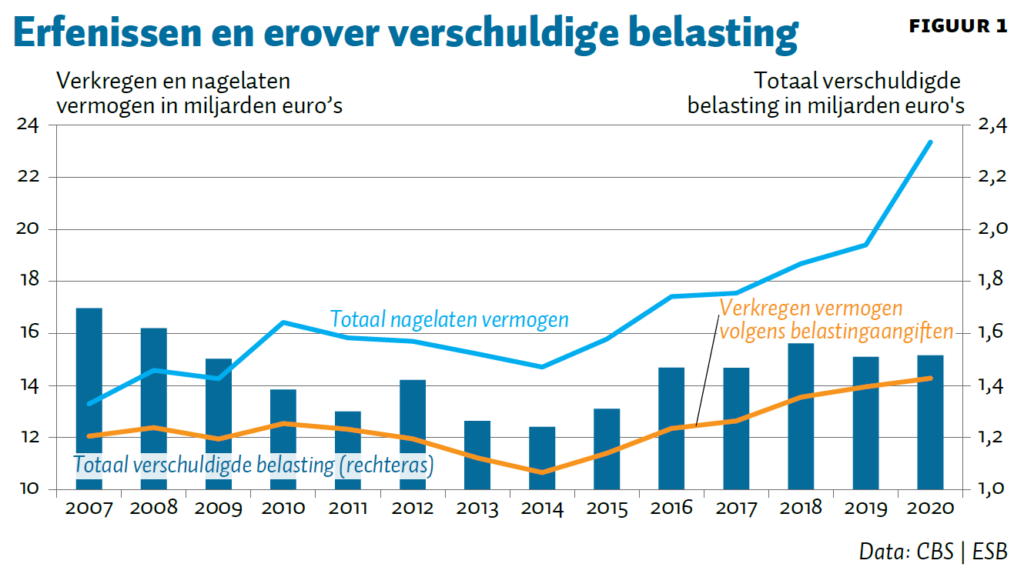

Deze drie ontwikkelingen hebben zich de afgelopen jaren inderdaad voorgedaan. In 2007 viel, volgens opgave van de Belastingdienst, 29,1 procent van de nalatenschappen toe aan derden; in 2020 was dit gestegen tot 37,9 procent. Volgens cijfers van het CBS steeg in dezelfde periode de gemiddelde nalatenschap van 102.900 naar 139.100 euro, en het aantal overledenen van 129.300 naar 167.900. Bijgevolg steeg de som van de nalatenschappen met 75,2 procent van 13,3 miljard naar 23,3 miljard.

Toch zijn de inkomsten uit de erfbelasting niet gestegen, maar gedaald. In 2007 waren de inkomsten uit erfbelasting voor de overheid 1,7 miljard euro. Gezien alleen al de 75,2 procent grotere som van de nalatenschappen, hadden de inkomsten in 2020 richting de 3 miljard moeten gaan. In de praktijk blijken inkomsten uit erfbelasting echter juist te zijn gedaald tot 1,5 miljard in 2020. Hoe kan dit?

Wetswijziging in 2009

De oorzaak van de gedaalde inkomsten uit erfbelasting is een wetswijziging uit 2009. Met die wijziging beoogde men constructies voor belastingontwijking te bestrijden (Eerste Kamer, 2009). Daarmee beoogde men belastingontwijking via afgezonderd particulier vermogen (apv) – waarmee erfbelasting wordt ontweken door vermogen in een trust of stichting onder te brengen – te bestrijden (Eerste kamer, 2009). De verwachte opbrengsten werden gebruikt om de tarieven voor erfbelasting te verlagen, en de vrijstellingen te verhogen.

Figuur 1 geeft, voor de periode van 2007–2020, de ontwikkeling van het totale nagelaten vermogen, het verkregen vermogen uit erfenis volgens belastingaangiften, en de over deze aangiften verschuldigde erfbelasting. Het nagelaten vermogen is altijd hoger dan het aangegeven verkregen vermogen. Dat is ten dele het gevolg van vrijstellingen bij het betalen van erfbelasting. Voor een verkregen erfenis die binnen de vrijstelling valt, is namelijk aangifte niet verplicht.

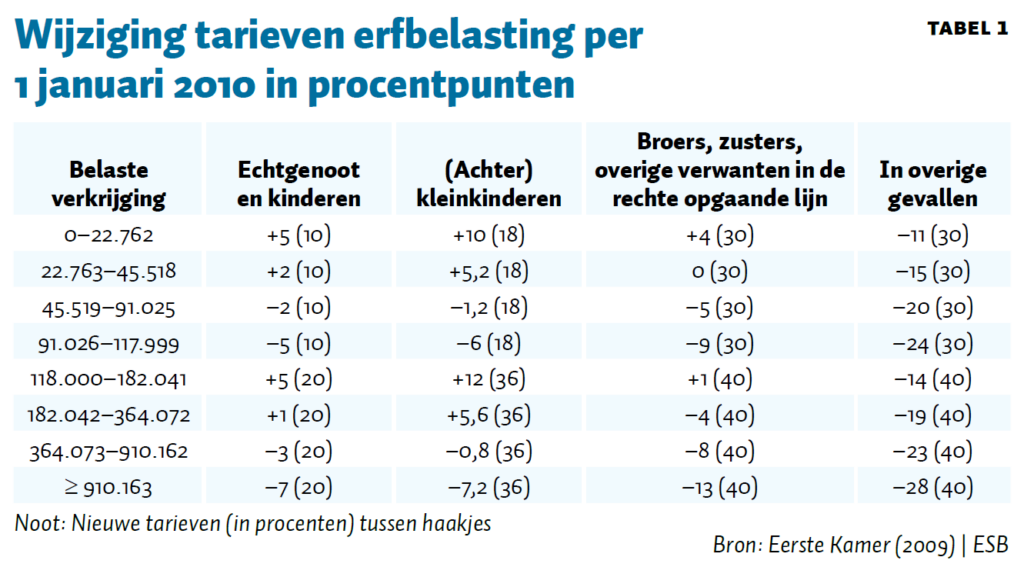

Het wetswijzigingseffect is van 2009 op 2010 merkbaar. We zien het nagelaten vermogen stijgen, het verkregen vermogen uit erfenis vrijwel gelijk blijven, en de betaalde erfbelasting dalen. Opvallend is bovendien dat de erfbelasting door de wijziging minder progressief is geworden. De tarieven zijn gebaseerd op de relatie tot de overledene en op het verkregen bedrag. Vóór de wijziging waren er 28 tarieven, uiteenlopend van 5 tot 68 procent. Na de wijziging bleven er nog 6 tarieven over, variërend van 10 tot 40 procent. Tabel 1 toont het verschil in tarief van 2010 ten opzichte van 2009. De tarieven voor grote verkrijgingen (910.163 euro en hoger) zijn het meeste gedaald.

Verder valt op dat de tarieven voor anderen dan familie sterk gedaald zijn. Het verschil tussen verkrijgingen door familie of door anderen is daardoor kleiner geworden.

Naast een gemiddelde verlaging van de tarieven zijn ook de vrijstellingen per 2010 verhoogd. Voorheen konden kinderen bijvoorbeeld 10.000 euro onbelast erven, en dat werd met de wetswijziging opgetrokken naar 19.000 euro. Ook de bedrijfsopvolgingsregeling werd verruimd, hetgeen vooral ten goede kwam aan de één procent hoogste verkrijgingen (Frederik, 2019). In 2009 was zeventig procent van het nagelaten ondernemingsvermogen in het kader van deze regeling vrijgesteld – in 2010 werd dat geschat op ruim negentig procent.

Meer nagelaten vermogen, lagere opbrengst

Gezien de daling van de totaal betaalde erfbelasting kan er geconcludeerd worden dat het beperken van de ontwijkingen lang niet voldoende heeft opgeleverd om de belastingverlaging goed te maken. Van 2009 op 2010 steeg de som van het nagelaten vermogen met 14,7 procent (van 14,3 miljard naar 16,4 miljard). Door de wetswijziging daalde echter de belastingopbrengst uit erfenissen met 6,7 procent (van 1,5 miljard naar 1,4 miljard). Vanwege de gemiddeld lagere tarieven werd er over verkregen erfenissen minder belasting betaald. En bovendien hoefden door de hogere vrijstellingen minder erfgenamen aangifte te doen.

De hogere vrijstellingen verklaren waarom een groter deel van het totale nagelaten vermogen onbelast blijft. In 2009 was 16,3 procent onbelast (2,3 miljard van 14,3 miljard). In 2010, dus na de wetswijziging, steeg dat naar 23,2 procent (3,8 miljard van 16,4 miljard).

In de periode na 2010 is het aandeel onbelaste erfenissen nog verder gestegen, ofschoon de vrijstellingen niet meer noemenswaardig toegenomen zijn. Een belangrijke verklaring is de snelle stijging van het gebruik van de verruimde bedrijfsopvolgingsregeling. Deze regeling is van toepassing op het ondernemingsvermogen – en het aandeel daarvan in het nagelaten bezit steeg van 1,4 miljard in 2010 naar 3,6 miljard in 2020. Dat is een grotere stijging dan andere delen van het nagelaten bezit, wat doet vermoeden dat er sprake is van ontwijking.

Door de combinatie van hogere vrijstellingen, het toegenomen gebruik van de bedrijfsopvolgingsregeling en een mogelijk toegenomen ontwijking, steeg het percentage van het nagelaten vermogen dat onbelast blijft naar 38,6 procent in 2020. In dat jaar was 9,0 miljard van de 23,3 miljard aan nagelaten vermogen onbelast.

Het is overigens waarschijnlijk dat de omvang van de onbelaste nalatenschappen nog hoger is dan 9,0 miljard. Dat komt door het gebruik van de zogeheten ‘doorschuifregeling’ bij een aanmerkelijk belang in ondernemingen. Erfgenamen kunnen de erfbelasting daarmee langdurig, en in principe zelfs oneindig, uitstellen. Het aandeel van het aanmerkelijk belang in het totale vermogen van huishoudens steeg van 16,4 procent in 2010 naar 22,8 procent in 2020. Het aanmerkelijk belang wordt echter door het CBS niet meegenomen in de cijfers over het nagelaten vermogen, waardoor het ook niet in de genoemde 9,0 miljard verdisconteerd is.

Bestrijding constructies weinig effectief

De nalatenschappen zijn wel flink gestegen sinds 2009, tot 23,3 miljard in 2020. Betekent dat dat de aanpak van constructies met afgezonderd particulier vermogen (apv) succesvol was, en er substantieel meer vermogen binnen de nalatenschap is komen te vallen? Nee. Een schatting van de fiscus was dat er in de drie jaar na de wetswijziging in totaal 650 miljoen euro mee was binnengehaald (Eerste Kamer, 2013) – specifiek over de apv’s zijn er geen cijfers voorhanden. Die 650 miljoen zou neerkomen op 216 miljoen per jaar. Dat had echter niet alleen op erfbelasting betrekking, maar ook op andere belastingen – en het betrof voor een onbekend deel ook nog belastingjaren van vóór de wetswijziging. Het effect van de aanpak van ontwijking van erfbelasting via apv’s is dus gering vergeleken met de gemiste opbrengsten.

De stijging van het nagelaten vermogen is niet veroorzaakt door effectiever bestrijding van constructies, maar door de stijging van het aantal overledenen vanwege de vergrijzing en door de toename van hun vermogen.

Conclusie

Met de wetswijziging van de erfbelasting in 2009 werden de vrijstellingen verhoogd, de bedrijfsopvolgingsregeling verruimd, en de tarieven verlaagd. Dit zou gecompenseerd worden door constructies te bemoeilijken, maar daar is weinig van terechtgekomen. De belastingopbrengsten zijn desondanks weinig gedaald omdat de totale nalatenschappen zijn gestegen. Die stijging had een flinke toename van de belastingopbrengsten kunnen opleveren, maar deze is door de wetswijziging niet gerealiseerd. In 2020 bleef er daarom 9,0 miljard aan nalatenschappen onbelast, en voor de nalatenschappen die wel werden belast, golden verlaagde tarieven.

Ten opzichte van 2007 – toen de erfbelasting 1,7 miljard opleverde – zijn de nalatenschappen met driekwart gestegen. Als de vrijstellingen, tarieven en ontwijkingen gelijk waren gebleven, dan zou de erfbelasting ook met driekwart zijn toegenomen. Bovendien valt er bij hogere erfenissen een minder groot deel in de vrijstelling. De erfbelasting had de overheid vanaf 2020 tenminste 3,0 miljard kunnen opleveren – dus het dubbele van de feitelijke 1,5 miljard.

Literatuur

Denderen, M. van (2006) Successierechten dekken groot deel kosten vergrijzing. ESB, 91(4494), 466–469.

Eerste Kamer (2009) Wijziging van de Successiewet 1956 en enige andere belastingwetten, 31.930, A.

Eerste Kamer (2013) Brief inzake evaluatie wettelijk systeem voor afgezonderde particuliere vermogens (apv’s), 31.930.

Frederik, J. (2019) Hoe een goedbedoelde belastingregel voor de bakker op de hoek een goudmijn voor de allerrijksten werd. Artikel op decorrespondent.nl, 26 november.

Auteurs

Categorieën