COVID-19 leidt tot een abrupte terugval in mondiale economische activiteit. De crisis raakt vrijwel alle landen, maar zonder de noodfinanciering van het Internationaal Monetair Fonds (IMF) zou er een acute betalingsbalanscrisis zijn in opkomende markten en lage-inkomenslanden.

In het kort

– De kapitaaluitstroom uit opkomende markten is nooit eerder zo groot geweest; ruim honderd landen hebben het IMF benaderd.

– Door de kapitaaluitstroom kunnen opkomende markten de crisis onvoldoende effectief bestrijden.

– Het IMF biedt noodliquiditeit, preventieve liquiditeit voor opkomende markten, en schuldverlichting voor de armste landen.

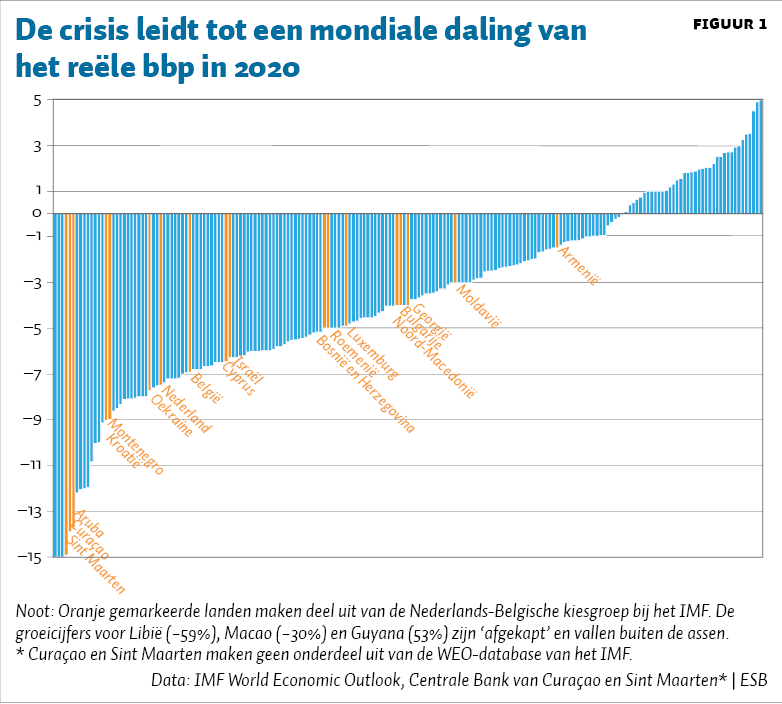

In de vorige maand verschenen World Economic Outlook stelde het IMF (2020d) de raming voor de mondiale groei in 2020 neerwaarts bij met 6,7 procentpunt naar −3,0 procent. De geraamde krimp is extremer dan op het dieptepunt van de mondiale financiële crisis in 2009. Destijds kromp de mondiale economie met 0,1 procent. De grote groei in China en andere opkomende markten compenseerde toen de recessie in de ontwikkelde economieën. Daarentegen raakt de huidige crisis alle landen. Het IMF raamt dat in 2020 de groei in maar liefst 154 landen negatief zal zijn (figuur 1).

Veel van de landen die door Nederland en België vertegenwoordigd worden binnen het IMF worden zwaar getroffen door de crisis. Door het stilvallen van de inkomsten uit het toerisme wordt voor Aruba, Curaçao, Sint-Maarten, Kroatië en Montenegro een extreme krimp van 9 tot 15 procent geraamd. Vijf landen in de Nederlands-Belgische kiesgroep (Armenië, Bosnië en Herzegovina, Georgië, Moldavië en Noord-Macedonië) hebben IMF-financiering ontvangen om een sterke kapitaaluitstroom op te vangen.

Voor Nederland raamt het IMF in 2020 een krimp van 7,5 procent. Nederland wordt als open economie extra hard geraakt door de mondiale terugval (Cuevas, 2020). Uitvoer van goederen en diensten bedraagt zestig procent van het Nederlandse bruto binnenlands product (bbp), en jarenlange overschotten op de lopende rekening hebben geleid tot een omvangrijk vermogen in het buitenland. Het in het buitenland belegde pensioenvermogen bedraagt bijvoorbeeld ruim 200 procent van het bbp.

Vanwege de sterke internationale verwevenheid is een daadkrachtige multilaterale crisisrepons juist voor Nederland van groot belang.

Opkomende markten en lage-inkomenslanden

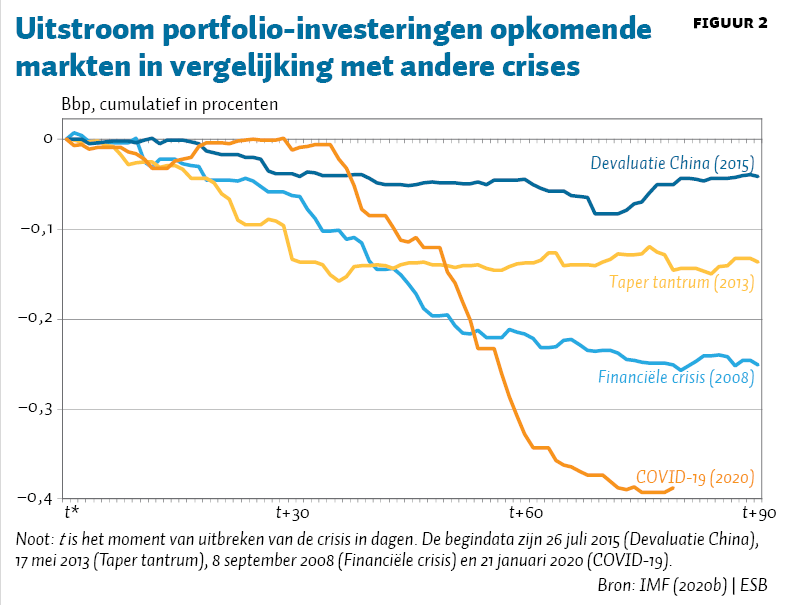

In opkomende markten zorgen toegenomen onzekerheid en terugvallende economische vooruitzichten voor een flight to safety-effect. Figuur 2 laat zien dat de uitstroom van portfolio-investeringen vanuit opkomende markten veel sterker en sneller was dan tijdens andere recente kapitaalvluchtepisodes zoals de mondiale financiële crisis in 2008 en de taper tantrum in 2013. Volgens het IMF was deze uitstroom van honderd miljard dollar de grootste ooit. Na een zeer sterke uitstroom was er de afgelopen weken sprake van enige stabilisatie.

De kapitaaluitstroom gaat gepaard met het wegvallen van inkomsten op de lopende rekening. Voor Kroatië raamt het IMF bijvoorbeeld, door een daling van de inkomsten uit toerisme, een verslechtering van het saldo op de lopende rekening met 6,9 procent van het bbp. In Moldavië zijn veel inwoners afhankelijk van de overmakingen van familieleden die vaak elders in Europa werkzaam zijn, maar vanwege de lockdowns aldaar zorgt een daling van deze remittances voor het wegvallen aan secundaire inkomsten van 4,8 procent van het bbp.

Vanwege deze kapitaaluitstroom kunnen de opkomende markten hun monetaire en budgettaire beleid niet effectief inzetten om de crisis te bestrijden – ze vechten met beide handen op de rug.

Het opdrogen van marktfinanciering zet de financiering van de toegenomen begrotingstekorten onder druk. Tegelijk is de ruimte beperkt voor de inzet van monetair beleid om het effect van de crisis te dempen. Verruimend monetair beleid kan immers resulteren in een verdere kapitaaluitstroom.

In lage-inkomenslanden is de situatie eveneens bijzonder prangend. Geholpen door lage rentes en de toenemende financiering door zowel China als commerciële crediteuren, is de overheidsschuld in deze landen het afgelopen decennium sterk toegenomen. Inmiddels wordt de helft van de lage-inkomenslanden gekwalificeerd als zijnde in debt distress of at high risk of debt distress (IMF, 2020a). Aan COVID gerelateerde financieringsbehoeften kunnen de houdbaarheid van de overheidsschuld in deze landen in gevaar brengen. Tegelijk hebben veel van deze landen een zeer acute behoefte aan financiering in de zorgsector.

De beleidsrespons van het IMF

De crisis gaat gepaard met een opwaartse stroom van liquiditeit naar veilige activa en ontwikkelde economieën (IMF, 2020b). Om de resulterende financieringsbehoefte op te vangen stelt het IMF 100 miljard dollar aan noodfinanciering beschikbaar, min of meer gelijk aan de 100 miljard dollar aan privaat kapitaal dat aan deze landen is onttrokken (IMF, 2020c). Daarnaast introduceerde het IMF een instrument voor preventieve liquiditeit en biedt het schuldverlichting aan de armste landen.

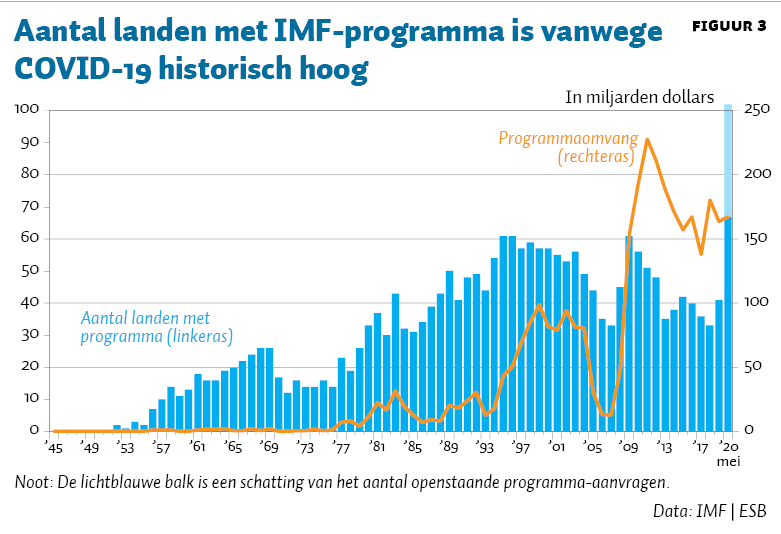

Sinds het begin van de crisis hebben meer dan 100 landen het IMF voor financiering benaderd. Tussen eind maart en begin mei zijn er ongeveer vijftig programma’s met noodfinanciering door het dagelijks bestuur goedgekeurd. Figuur 3 laat zien dat een dergelijk aantal programma’s historisch ongekend is, en ver uitsteekt boven de vorige pieken tijdens de crises in de opkomende markten van de jaren negentig en de mondiale financiële crisis in 2008.

Noodliquiditeit

De verstrekking van IMF-noodliquiditeit loopt via twee faciliteiten. Het Rapid Financing Instrument (RFI) bedient alle leden, en de Rapid Credit Facility (RCF) is beschikbaar voor lage-inkomenslanden. De COVID-19-uitbraak is een uitzonderlijke exogene mondiale schok, waardoor nu de RFI en RCF worden ingezet op een schaal die niet eerder is voorgekomen.

Bij reguliere IMF-programma’s gaat de financiering gepaard met een aanpassingsprogramma. Het IMF leent deviezen aan landen met een financieringstekort op de betalingsbalans, op voorwaarde dat deze landen maatregelen nemen om de oorzaak van het financieringstekort weg te werken.

De RCF en RFI kennen in de regel echter geen conditionaliteit. Noodliquiditeit uit de RCF en RFI wordt enkel verstrekt bij tijdelijke exogene schokken, en de aanname is dat dergelijke schokken ook een tijdelijk effect op de betalingsbalans hebben, waardoor structurele aanpassing niet noodzakelijk is. Een schuldhoudbaarheidsanalyse is wel een voorwaarde voor noodliquiditeit, omdat het IMF alleen kan lenen aan landen met houdbare schuld. Daarnaast committeren landen zich eraan dat ze de noodliquiditeit gebruiken voor het bestrijden van de crisis. Ze tekenen daarom een letter of intent met beleidscommitments, zoals het aannemen van een aanvullende begroting met hogere uitgaven aan zorg en sociale zekerheid.

De RCF en RFI bestaan uit een eenmalige uitkering, met een relatief lage maximumomvang. Deze was gemaximeerd op 50 procent van de quota per jaar, maar is nu tijdelijk verhoogd naar 100 procent. Dit betekent dat er ongeveer 100 miljard dollar aan financiering beschikbaar is.

Als, na het afsluiten van een RCF of RFI, het financieringstekort op de betalingsbalans voortduurt, kunnen landen overstappen naar een regulier IMF-programma met een grotere maximumomvang, op voorwaarde dat er een macro-economisch aanpassingsprogramma is. Omdat er in dat geval niet langer sprake is van een tijdelijke schok, zullen ze overeenstemming moeten bereiken met het IMF over een Memorandum of Financial and Economic Policies, met structurele hervormingen en een budgettair aanpassingspad. De totale leencapaciteit van het IMF van 1 biljoen dollar kan hiervoor worden gemobiliseerd.

Preventieve liquiditeit voor opkomende markten

Ook minder getroffen landen kunnen onder druk komen te staan door volatiele kapitaalstromen. Zonder de zekerheid van directe toegang tot financiering zullen zij geneigd zijn extra buffers op te bouwen, wat hun crisisrespons afremt.

Voor sterke opkomende markten heeft het IMF op 15 april een preventieve liquiditeitslijn geïntroduceerd, de Short-term Liquidity Line (SLL). Opkomende economieën hebben vaak niet de directe toegang tot deviezen die ontwikkelde landen hebben. Hun eigen munt is niet een reservevaluta, en ze hebben meestal geen toegang tot het netwerk van swaplijnen waarmee andere centrale banken elkaar van deviezen voorzien. Hierdoor zijn opkomende economieën extra kwetsbaar voor volatiele kapitaalstromen.

De SLL heeft als doel om het risico op een tijdelijk tekort op de korte termijn aan deviezen in deze landen te verhelpen. De SLL biedt herhaalde toegang tot een kredietlijn met een korte looptijd van twaalf maanden. Aangezien landen enkel in aanmerking komen als ze geen financieringstekort en zeer sterke economische fundamenten hebben, is er in deze landen geen noodzaak voor structurele aanpassing en gaat de SLL dus niet gepaard met een macro-economisch aanpassingsprogramma. Voor de SLL is toegang gemaximeerd op 145 procent van quota. Omdat dit om een kleine groep landen gaat, is het maximale beslag ongeveer 55 miljard dollar.

Schuldverlichting voor lage-inkomenslanden

Voor lage-inkomenslanden met hoge schulden leidt noodliquiditeit tot een verdere verhoging van hun schuldniveaus. Voor deze landen is het IMF een fundraising gestart voor de Catastrophe Containment and Relief Trust (CCRT). De CCRT biedt verlichting van de schuldendienst voor landen die getroffen worden door natuurrampen en gezondheidscrises. Dit wordt gefinancierd met bijdragen van donoren. Nederland stelt 25 miljoen euro beschikbaar voor de CCRT, waarvan 15 miljoen euro direct beschikbaar is.

Op deze manier komt er ruimte op de begroting van de landen vrij voor uitgaven aan zorg en crisisbestrijding. Op 13 april keurde het dagelijks bestuur van het IMF een eerste tranche van schuldverlichting voor 25 landen goed. Evenals de RCF en RFI, werd de CCRT niet eerder op deze schaal ingezet. Op initiatief van het IMF en de Wereldbank hebben de Club van Parijs en de G20 zich daarnaast gecommitteerd aan een schuldmoratorium voor de armste landen. Bilaterale crediteuren bieden deze landen zo de mogelijkheid om rente- en aflossingsverplichtingen uit te stellen tot eind 2020.

Mogelijke toekomstige aanvullingen

Het hiervoor beschreven pakket aan maatregelen is op 16 april door het International Monetary and Financial Committee bekrachtigd. Vanwege de onvermijdelijke onzekerheid over de duur van de (gedeeltelijke) lockdowns is het de vraag of de huidige crisisrespons voldoende is. Op de huidige crisisrespons zien we twee mogelijke aanvullingen.

Ten eerste zouden de toetredingscriteria van de SLL kunnen worden versoepeld. Momenteel zijn de kwalificatiecriteria voor de SLL gelijkgesteld aan de criteria voor de preventieve IMF-faciliteit voor landen met ‘zeer sterke’ fundamenten (de Flexible Credit Line). Het is de vraag of zulke sterke landen ook behoefte hebben aan een SLL. Landen met uiterst sterke fundamenten hebben vaak al toegang tot harde valuta via swaplijnen met onder meer de Fed en de ECB. Mexico is een goed voorbeeld van zo’n land dat al toegang heeft tot een swaplijn bij de Fed.

Ten tweede zou er een schuldmoratorium voor opkomende landen kunnen worden toegevoegd. Recent zijn de marktcondities voor opkomende markten gestabiliseerd. Als de kapitaaluitstroom hervat wordt of als opkomende markten moeite hebben hun aflopende schuld te herfinancieren, dan zullen er mogelijk vergelijkbare maatregelen getroffen moeten worden voor deze groep van landen. Een moratorium voor opkomende markten kan voorkomen dat de kapitaaluitstroom en stijgende rentes elkaar versterken en zo de schuldhoudbaarheid onder druk zetten. Het Vienna Initiative, waarbinnen banken tijdens de financiële crisis onderling afspraken om hun exposure aan Oost-Europa niet af te bouwen, zou hiervoor als inspiratie kunnen dienen.

Het voorkomen van een mondiale schuldencrisis vereist een verdere mondiale aanpak. Naarmate de crisis vordert zal schuldhoudbaarheid onder druk komen te staan. Nieuwe IMF-programma’s zullen een balans moeten vinden tussen het ondersteunen van het herstel en het voorkomen dat schulden als een molensteen hangen aan de nek van overheden, bedrijven en huishoudens. Waarschijnlijk zal schuldherstructurering onderdeel van de oplossing vormen. Dit zal maatwerk vergen op landenniveau maar tevens multilaterale afspraken die ervoor zorgen dat ook nieuwe crediteuren zoals China bijdragen aan een oplossing, en dat private crediteuren geen bail-out krijgen op kosten van de belastingbetaler.

Tot slot

Vast staat dat een effectieve crisisrespons, het saneren van schulden en een duurzaam herstel een internationale aanpak vergen. Geen land kan alleen het hoofd bieden aan mondiale uitdagingen. De pandemie laat zien dat samenwerking binnen het IMF en andere internationale organisaties van levensbelang is.

Literatuur

Cuevas, A. (2020) Connectedness of the Dutch economy leads to a lower GDP growth forecast now. ESB Blog. 4 mei.

IMF (2020a) The evolution of public debt vulnerabilities in lower income countries. IMF Policy Paper, 20/003.

IMF (2020b) Global Financial Stability Report, 14 april. IMF.

IMF (2020c) Enhancing the emergency financing toolkit – responding to the COVID-19 pandemic. IMF Policy Paper, 9 april.

IMF (2020d) World Economic Outlook. IMF.