Voor het gebruik van innovatieve financiële producten kan de consument gevraagd worden zijn betaalgegevens te delen. Ook banken kunnen toestemming vragen om betaalgegevens voor verschillende doeleinden te gebruiken. Welk gebruik staan consumenten toe?

In het kort

– De houding ten aanzien van het gebruik van betaalgegevens en de samenhangende factoren verschillen sterk per situatie.

– De meeste consumenten willen niet dat hun data in handen komen van andere partijen dan hun eigen bank.

– De verkoop van gegevens zou gepaard gaan met een sterk verlies aan vertrouwen in de eigen bank.

In het kort

Dit artikel is gebaseerd op Van der Cruijsen (2017)

Voor beleidsmakers is het is belangrijk dat zij goed inzicht hebben in de houding van consumenten ten aanzien van het gebruik van hun gegevens. Zij proberen misbruik van data te voorkomen en consumenten te beschermen. Omdat er steeds meer nieuwe mogelijkheden zijn om data te verzamelen en te combineren, is het gebruik en de bescherming van gegevens een onderwerp dat meer en meer de aandacht krijgt. Ter illustratie, de Europese Unie (EU) heeft recent verschillende stappen gezet om databescherming te versterken. Een van die stappen is de nieuwe Algemene Verordening Gegevensverwerking (EU, 2016). Deze verordening regelt dat persoonlijke data alleen onder strikte voorwaarden voor een legitiem doel, bijvoorbeeld een bestaande klant per post aanbiedingen sturen, worden verzameld, waarbij misbruik moet worden voorkomen.

Ook voor bedrijven is goed inzicht in de houding van consumenten aangaande hun privacy van belang. Bedrijven moeten door nieuwe wet- en regelgeving voortdurend nadenken over hun privacybeleid. Indien zij daarbij onvoldoende rekening houden met de houding van hun klanten, riskeren zij reputatieverlies, rechtszaken en tegenvallende verkoopcijfers. Voor commerciële partijen zijn betaalgegevens van consumenten met name interessant, omdat ze gedetailleerd inzicht geven in bestedingspatronen en andere zaken, zoals iemands inkomen en kredietwaardigheid. Daardoor kunnen bedrijven bijvoorbeeld effectiever adverteren of gerichter producten aanbieden.

Het commercieel gebruik van betaalgegevens houdt de gemoederen in Nederland bezig sinds de aankondiging van ING in maart 2014 om betaaldata als proef, met toestemming van de klant, commercieel te gaan benutten. In opdracht van het Maatschappelijk Overleg Betalingsverkeer (MOB) heeft Motivaction onderzoek gedaan naar de houding van consumenten ten aanzien van het gebruik van hun betaalgegevens (MOB, 2015). Belangrijke bevindingen zijn de negatieve houding ten aanzien van commercieel gebruik en de contextafhankelijkheid van die houding.

De invoering van de Payment Services Directive 2 (PSD2), waardoor nieuwe spelers die de markt betreden met toestemming van de klant betaalgegevens kunnen gebruiken, versterkt de behoefte aan meer kennis over de houding van consumenten ten aanzien van het gebruik van hun betaalgegevens. Ook voor centrale bankiers is dit belangrijke informatie, omdat deze informatie kan helpen vertrouwensverlies in banken te voorkomen en zo de financiële stabiliteit te waarborgen. Het gebruik van betaalgegevens is ook binnen de politiek een onderwerp dat aandacht heeft. Zo dienden het Tweede Kamerlid Nijboer en het voormalige Tweede Kamerlid Oosenbrug eind 2016 een initiatiefnota in met het plan om buiten de kaders van PSD2 het delen van persoonsgegevens door banken en verzekeraars te verbieden (Oosenbrug en Nijboer, 2016).

Ondanks dat het duidelijk is dat kennis van de houding van consumenten ten aanzien van het gebruik van hun betaalgegevens van belang is, ontbreekt gedetailleerd onderzoek. Het is nodig om die houding en de verklarende factoren in verschillende situaties te onderzoeken, omdat eerder empirisch onderzoek heef laten zien dat de houding ten aanzien van privacy-issues sterk afhangt van het type data en de context (zie Acquisti et al. (2015) voor een overzicht van de literatuur).

Onderzoek

Op basis van de uitkomsten van drie enquêtes onder het Nederlandse publiek geeft dit onderzoek een gedetailleerd inzicht in de houdingen ten aanzien van het delen van betaalgegevens en het mogelijke vertrouwenseffect. In de al genoemde MOB-enquête zijn negen situaties geschetst om de houding van consumenten te meten, van een situatie waarin betaalgegevens worden gebruikt om dubieuze transacties in het buitenland op te sporen tot een situatie waarin betaalgegevens in handen komen van een restaurant. De houding in deze situaties is aangegeven door 1.257 leden van het StemPunt-panel van Motivaction, een representatieve steekproef van de Nederlandse bevolking. Hier is er een verdiepingsslag gemaakt door regressies te schatten, om zo de verklarende factoren en de contextafhankelijkheid daarvan te onderzoeken.

Daarnaast wordt gebruikgemaakt van de uitkomsten van twee enquêtes onder het CentERpanel, ook een representatieve steekproef. De enquête over betaalgedrag die in september 2015 is gehouden (Van der Cruijsen en Van der Horst, 2016) geeft inzicht in het belang dat mensen hechten aan privacy als betaalmiddelkenmerk. De DNB-enquête over het vertrouwen in de financiële sector van januari 2016 toont de bereidheid om gegevens te delen met niet-bancaire bedrijven voor het gebruik van een betaalapp of financieel overzicht. Daarnaast meet deze enquête het vertrouwensverlies dat op zou treden indien banken gegevens doorverkopen. Daarbij is onderzocht bij welke mensen het vertrouwensverlies het sterkst is.

Resultaten

De resultaten van de enquêtes laten zien dat er belangrijke verschillen zijn tussen consumenten wat betreft hun houding ten aanzien van het gebruik van betaalgegevens. Ze tonen ook dat houdingen afhankelijk zijn van het doel van het datagebruik en wie de data in handen krijgt.

Anoniem betalen

Anoniem betalen wordt door veel mensen als een belangrijk betaalmiddelkenmerk gezien. Van de 2.238 respondenten zegt zestig procent privacy belangrijk of erg belangrijk te vinden. Slechts acht procent vindt privacy onbelangrijk. Daarnaast associëren de meeste respondenten privacy met contant betalen. 58 procent vindt privacy het beste passen bij contant betalen, 18 procent bij elektronisch betalen en de rest ziet geen verschil. Ook naar het belang van andere betaalmiddelkenmerken is gevraagd. Gemiddeld genomen wordt privacy belangrijker gevonden dan snel betalen, maar minder belangrijk dan veiligheid (het belangrijkste kenmerk), het goed geaccepteerd worden, controle over de uitgaven, gemakkelijk betalen en goedkoop betalen. Uit de regressies blijkt dat vooral mensen met een laag inkomen, laagopgeleiden, ouderen en mensen die anderen of hun bank niet vertrouwen belang hechten aan privacy als betaalmiddelkenmerk.

De houding ten aanzien van het gebruik van betaalgegevens

De houding ten aanzien van het gebruik van betaalgegevens hangt af van de context (MOB, 2015). Zo vinden de meeste consumenten het geen probleem als hun data worden gebruikt om te zorgen voor betere dienstverlening of voor het opsporen van verdachte transacties, maar geven zij geen steun aan commercieel gebruik. 93 procent ziet het doorverkopen van betaalgegevens aan een restaurant niet zitten en van deze groep zou 45 procent in reactie hierop overstappen naar een andere bank. Slechts één op de twintig respondenten maakt zich in alle negen geschetste situaties niet druk over het gebruik van betaalgegevens.

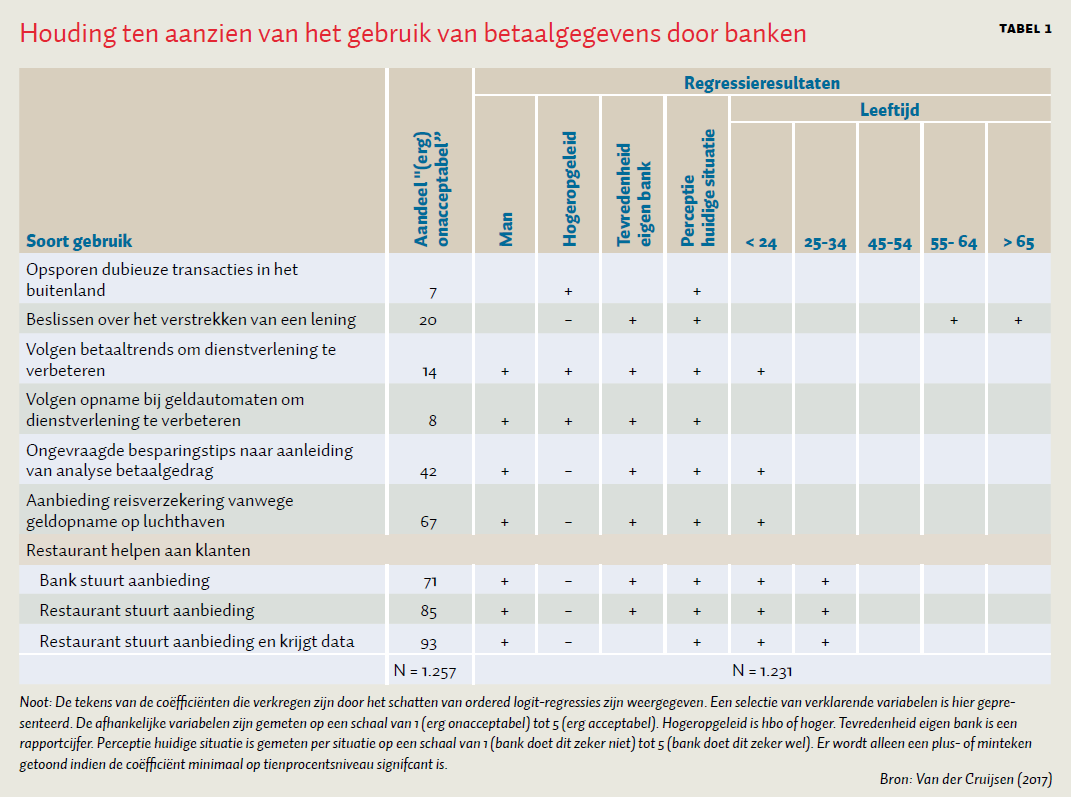

Ook een groot deel van de factoren die de houding ten aanzien van het gebruik van betaalgegevens verklaren, is afhankelijk van de context waarin de gegevens gebruikt worden (tabel 1). In veel gevallen is de houding van jongeren positiever dan die van ouderen, echter niet in het geval van het gebruik van betaalgegevens om te beslissen of iemand een lening krijgt en tegen welke voorwaarden. Een ander voorbeeld is het opleidingsniveau. Zo is de houding van hoogopgeleiden positiever dan die van laagopgeleiden in het geval van het gebruik van betaalgegevens om dubieuze transacties op te sporen, maar negatiever indien betaalgegevens worden gebruikt om besparingstips te geven. In het algemeen geldt dat de steun voor het gebruik van betaalgegevens positief afhangt van het rapportcijfer dat mensen hun bank geven. De steun is groter bij mensen die denken dat de betaaldata al voor het bepaalde doeleinde worden gebruikt, dan bij mensen die denken dat dit niet het geval is.

Verkoop van gegevens

De vertrouwensdata tonen dat het verkopen van klantgegevens aan andere bedrijven tot een fors verlies van vertrouwen in banken kan leiden. In totaal zijn er acht situaties geschetst. Het gemiddelde vertrouwensverlies is het hoogst wanneer banken hun gegevens zouden delen met andere bedrijven (figuur 1), dan geven drie van de vier respondenten aan dat het vertrouwen in hun bank sterk tot zeer sterk zou dalen. Vier procent geeft aan dat het vertrouwen helemaal niet zou dalen. Op basis van een ordered logit-regressie blijkt dat het vertrouwen vooral zou dalen onder vrouwen, hogeropgeleiden, ouderen en mensen die hun bank al weinig vertrouwen.

Gegevens delen voor innovatieve producten

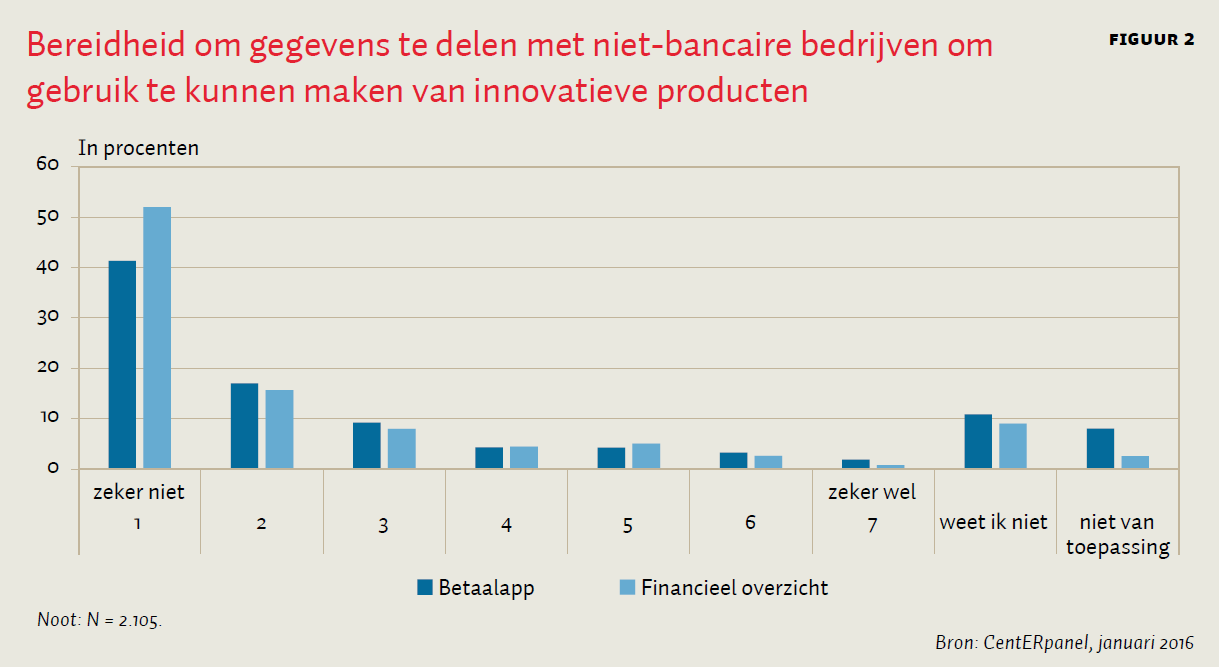

Tot slot blijkt dat de bereidheid om data met niet-bancaire bedrijven te delen om innovatieve producten te kunnen gebruiken laag is (figuur 2). Wanneer gevraagd wordt of men de bankgegevens wil delen zodat met de smartphone betaald kan worden in winkels, zegt 41 procent zeker geen bankgegevens te willen delen. Daarnaast wil 52 procent zeker geen financiële gegevens delen om een compleet financieel overzicht van de eigen situatie te kunnen krijgen. Verder geeft op beide vragen nog eens een kwart van de mensen een antwoord van 2 of 3 op een schaal van 1 (zeker niet bereid gegevens te delen) tot 7 (zeker wel bereid gegevens te delen).

Uit de ordered logit-regressies blijkt dat de bereidheid om gegevens te delen om gebruik te maken van innovatieve producten met name laag is onder vrouwen en ouderen. In het geval van het financiële overzicht is het voor mannen negen procentpunt waarschijnlijker dan voor vrouwen dat ze hun data zeker niet te willen delen. Ook bij mensen met weinig vertrouwen in anderen, hun bank of de managers van financiële instellingen kan het delen van data met niet-bancaire bedrijven op weinig steun rekenen.

Conclusie

De houding van consumenten ten aanzien van het gebruik van hun betaalgegevens en de verklarende factoren hangen af van het doel van het datagebruik en wie de data in handen krijgt. Het onderzoek toont belangrijke verschillen tussen consumenten wat betreft hun houding ten aanzien van het gebruik van betaalgegevens. De meeste consumenten willen niet dat hun data worden gedeeld met andere partijen dan hun eigen bank. En de verkoop van data zou gepaard gaan met een sterk verlies van vertrouwen in de eigen bank. Een kleine groep consumenten heeft een positieve privacyhouding.

De onderzoeksresultaten ondersteunen de gedachte dat het belangrijk is dat het doel van het gebruik van betaaldata duidelijk wordt gecommuniceerd, dat consumenten vooraf om toestemming wordt gevraagd en dat zij beseffen waar zij ja tegen zeggen. Zo wordt voorkomen dat mensen hun vertrouwen in banken verliezen door ongewenst gebruik van betaalgegevens, en alleen op deze manier kunnen betaaldata van bepaalde groepen mensen beter worden benut.

PSD2 regelt dat betaalinitiatie- en rekeninginformatiedienstverleners toegang krijgen tot de betaalrekening als zij aan strenge eisen voldoen, en alleen met expliciete toestemming van de consument. Met name de rekeninginformatiedienstverleners krijgen dan toegang tot de betaaldata. Zowel PSD2 zelf als de nieuwe Algemene Verordening Gegevensverwerking regelt de databescherming. Het onderzoek laat zien dat consumentenbescherming op dit punt nodig is, omdat veel mensen niet willen dat hun data worden gedeeld met niet-bancaire partijen, ook niet voor het gebruik van innovatieve diensten. Consumenten willen niet alleen weten aan wie zij toestemming geven om de data te gebruiken, maar ze willen ook duidelijkheid hebben voor welk doel ze toestemming geven om die data te gebruiken.

Er zijn verschillende richtingen voor vervolgonderzoek. Internationaal onderzoek kan inzicht geven in hoeverre de resultaten voor Nederland van toepassing zijn op andere landen. Daarnaast is meer onderzoek nodig naar de houding van consumenten indien de beloning van het delen van betaalgegevens explicieter wordt gemaakt. Ook is het goed om onderzoek op dit terrein te herhalen om te kijken in hoeverre de houding van consumenten verandert naarmate data en daarop gebaseerde producten en diensten een steeds belangrijkere rol gaan spelen in het alledaagse leven. Tot slot kan er onderzoek gedaan worden naar de strategieën van banken. De verschillende houdingen van consumenten ten aanzien van het gebruik van hun data kunnen ervoor zorgen dat banken proberen een bepaald type klant aan zich te binden. Zo kan een bank zich profileren als een bedrijf dat veel waarde hecht aan privacy of juist als een bedrijf dat meegaat met nieuwe trends in het gebruik van betaalgegevens.

Literatuur

Acquisti, A., L. Brandimarte en G. Loewenstein (2015) Privacy and human behavior in the age of information. Science, 347(6221), 509–514.

Cruijsen, C. van der (2017) Payments data: do consumers want to keep them in a safe or turn them into gold? DNB Working Paper, 563.

Cruijsen, C. van der, en F. van der Horst (2016) Payment behaviour: the role of socio-psychological factors. DNB Working Paper, 532.

EU (2016) Algemene Verordening Gegevensverwerking. Regulation (EU) 2016/679. Te vinden op www.eur-lex.europa.eu.

MOB (2015) Opvattingen van Nederlanders ten aanzien van het gebruik van betaalgegevens door banken en andere partijen. Onderzoek uitgevoerd door Motivaction, september 2015. Publicatie te vinden op www.dnb.nl.

Oosenbrug, R.F.A. en H. Nijboer (2016) Initiatiefnota van de leden Oosenbrug en Nijboer over de financiële sector en big data. Kamerstuk 34 616-2.

Auteur

Categorieën