Overwaarde van woningen zit veelal vast in de woning. Dat is onhandig, want zo kan deze niet gebruikt worden om de vergrijzing en de verduurzaming en het levensloopbestendig maken van de woningvoorraad te bekostigen. Innovatie middels participatiehypotheken kan deze markt vlottrekken, en pensioenfondsen kunnen daarbij het voortouw nemen.

In het kort

- De huidige mogelijkheden om overwaarde te gelde te maken zijn betrekkelijk complex en onbekend en daardoor niet aantrekkelijk.

- Gevolg is een beperkte toegang tot liquide middelen van huishoudens, een volatielere economie en minder verduurzaming.

- Pensioenfondsen begeleiden in het nieuwe stelsel mensen bij hun financiële keuzes en kunnen zo deze markt vlottrekken.

Dankzij ruim 1.200 miljard euro aan overwaarde in koopwoningen en een minstens zo hoog bedrag aan opgebouwd pensioen beschikken Nederlanders in het algemeen over zeer solide vermogens. Toch laat een recente financiële stresstest zien dat veel huishoudens niet in staat zijn om een financiële tegenvaller op te vangen (CPB-AFM, 2020). Zowel het pensioenvermogen als het woningkapitaal is op korte termijn nog steeds moeilijk in geld om te zetten.

Het vooruitzicht van vergrijzing in combinatie met de huidige economische tegenwind maakt het verzilveren van de woningwaarde harder nodig. Bovendien kan verzilverd woningkapitaal bijdragen aan de maatschappelijke opgave om woningen te verduurzamen en levensloopbestendig te maken.

In de praktijk blijkt verzilvering lastig. Slechts een heel beperkt deel van de huishoudens met overwaarde voor wie het interessant zou zijn, gebruikt een van de bestaande opties voor verzilvering. Met de omkeerhypotheek – dat is het meest hierop toegespitste product – wordt er maar 0,15 procent van de overwaarde van de doelgroep (zestigplussers) te gelde gemaakt.

Om het verzilveren van overwaarde een nieuwe impuls te geven, en ook beter toegankelijk te maken voor jongere huishoudens met overwaarde, zou een andere mogelijkheid verkend kunnen worden, namelijk het deelnemen van pensioenfondsen in het particuliere eigenwoningbezit. Door – via participatiehypotheken – een virtueel aandeel te nemen in de waarde van de woning kunnen pensioenfondsen een ‘derde weg’ bieden naast de huidige binaire keuze tussen het bezitten en het huren van een woning. Woningeigenaren belenen daarbij een deel van hun woning aan het pensioenfonds, dat in ruil daarvoor een claim krijgt op de waardeontwikkeling van de woning. Dergelijke participatiehypotheken (risk sharing mortgages) zijn nieuw voor Nederland.

In dit artikel schetsen wij de mogelijkheden die deze derde weg kan bieden bij het verzilveren van overwaarde. Wat zijn de voor- en nadelen van deze constructie, zowel voor verkopende huishoudens als voor investerende pensioenfondsen?

De verzilveringsmarkt is beperkt

Cijfers over de omvang van de totale markt voor verzilvering van overwaarde van woningen in Nederland zijn schaars. Algemeen gaat men ervan uit dat slechts een klein deel van de potentiële ruimte wordt benut (Taskforce Verzilveren, 2013; Dillingh et al., 2015).

Het meest gebruikelijk om overwaarde te benutten is door de bestaande lening te verhogen of door een nieuwe lening af te sluiten. Hierin lijkt de afgelopen jaren wel enige beweging te zijn gekomen, vooral in de vorm van een toename van aflossingsvrije hypotheken (Van Ewijk et al., 2023). Nadeel van deze oplossing is dat de rentebetalingen doorlopen, en dat er dus inkomen nodig is om het vermogen te gelde te maken. Meer financiële ruimte biedt de sale-and-leaseback-constructie, waarbij de woning wordt verkocht en weer teruggehuurd. Deze producten zijn echter relatief schaars in Nederland, en worden door de consumenten als relatief duur aangemerkt (Consumentenbond, 2022). Aanbieders staan in de regel niet onder AFM-toezicht.

De meest gerichte oplossing voor het liquide maken van overwaarde is de omkeerhypotheek ofwel ‘opeet-hypotheek’, waarbij alle rente en aflossing wordt ‘doorgeschoven’ tot het einde van de looptijd, in de regel bij een overlijden of verhuizing. Door het ontbreken van jaarlasten biedt deze lening meer financiële ruimte dan een gewone hypotheek. Maar omkeerhypotheken spelen in praktijk een zeer beperkte rol.

In het buitenland boeken de verzilverproducten wisselende successen. Zo maken verzilverhypotheken in het Verenigd Koninkrijk – mede dankzij overheidsondersteuning via het Help-to-Buy-programma – meer dan 36 procent uit van het totaal aan hypotheken voor de 55-plus-leeftijdsgroep (Mayer en Moulton, 2022). Dit blijkt echter een uitschieter, want in de rest van Europa blijft de verzilveringsmarkt nog ver achter bij de potentiële behoefte (Fornero et al., 2016; Nakajima en Telyukova, 2017).

Obstakels voor omkeerhypotheken

De verzilveringsmarkt komt moeilijk uit zichzelf van de grond. Er zijn obstakels, zowel aan de aanbodkant als aan de vraagkant. Bij financiële partijen ontbreken markten voor het (her)verzekeren van langlevenrisico en kredietrisico. Om het gecombineerde krediet- en langlevenrisico te beperken, hebben omkeerhypotheken daarom bijna overal ter wereld een minimale leeftijdsgrens, veelal variërend tussen de 55 en 60 jaar. Daardoor zijn deze producten niet toegankelijk voor jongere groepen die hun overwaarde willen benutten, terwijl zij gemiddeld al wel – mede dankzij de gestegen woningprijzen – over een aanzienlijke overwaarde in de woning beschikken. (Figuur 1 laat zien dat overwaarde geleidelijk gedurende het leven wordt opgebouwd. Hierdoor hebben woningbezitters met een hypotheek in de leeftijdsgroep van 50 tot en met 59 al een gemiddelde overwaarde van bijna 300.000 euro.)

Ook zijn omkeerhypotheken minder aantrekkelijk voor financiële partijen vanwege hun relatieve onbekendheid onder consumenten. Dit leidt tot relatief hoge kosten voor voorlichting en marketing. Reguliere hypotheken – annuïtair of aflossingsvrij – zijn wel ruim verkrijgbaar, maar missen het voordeel van het ‘doorschuiven’ van de rente tot na het overlijden, en stellen daarom ook extra eisen aan het benodigde inkomen, wat deze optie voor lagere inkomens minder toegankelijk maakt.

Minstens even belangrijk zijn de obstakels voor huishoudens aan de vraagkant. Gebrek aan financiële kennis en onbekendheid met de – vaak wat complexere – verzilveringsproducten maakt consumenten huiverig om een dergelijke lening af te sluiten. Bij de keuze om financiële ruimte te maken, worden daarom meestal eerst andere mogelijkheden benut – zoals het aanspreken van spaartegoeden of verhoging van de lopende hypotheek. Wanneer de verzilveringsproducten goed worden uitgelegd, blijkt uit onderzoek van Dillingh et al. (2015) dat een kwart van de mensen interesse heeft in een omkeerhypotheek, terwijl nog eens 36 procent er neutraal tegenover staat. Nog maar een fractie van deze potentiële belangstelling wordt momenteel gehonoreerd. Naast de onbekendheid met de producten kan er onder ouderen ook sprake zijn van een leenaversie (Fornero et al., 2016). Hierbij kan meespelen dat de eigen woning wordt beschouwd als een veilig reservepotje dat aangesproken kan worden in tijden van nood, bijvoorbeeld bij hoge kosten voor langdurige zorg.

Participatiehypotheek als alternatief

Een interessante en relatief nieuwe oplossing voor het verzilveren van overwaarde zijn de participatiehypotheken. Net als bij een omkeerhypotheek worden de jaarlijkse lasten niet direct betaald, maar pas afgerekend bij verkoop van de woning (voor of na een overlijden). Anders dan bij een omkeerhypotheek staat het bedrag dat bij verkoop moet worden afgelost niet in euro’s vast, maar is deze gekoppeld aan de marktwaarde van de woning. Is de waarde van de woning gedaald door tegenwind op de woningmarkt, dan hoeft er minder te worden terugbetaald dan wanneer de huizenprijzen zijn gestegen.

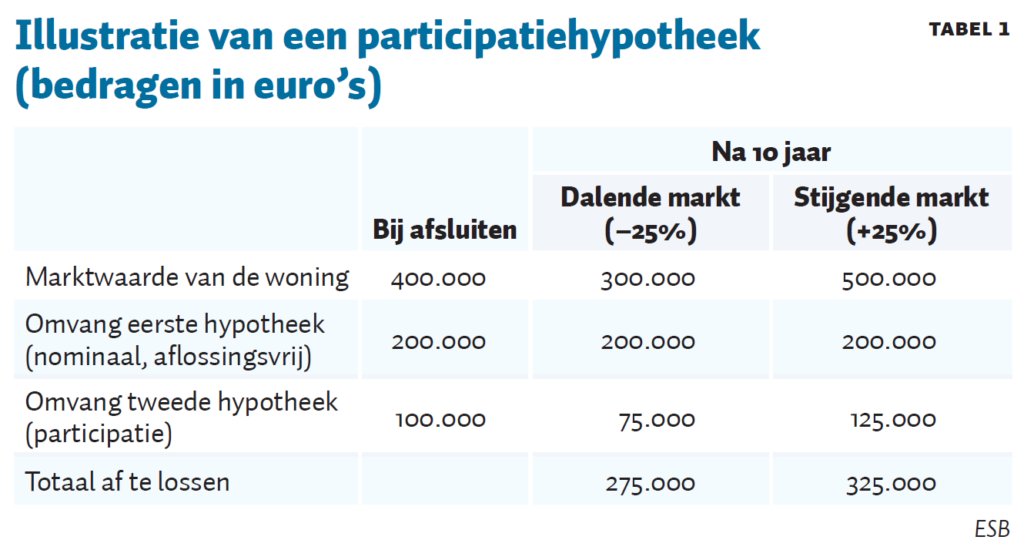

Tabel 1 geeft een voorbeeld met een woning van 400.000 euro en een overwaarde van 200.000 euro. Om de overwaarde te benutten, sluit de eigenaar een participatiehypotheek af van 100.000 euro, naast de bestaande aflossingsvrije hypotheek van 200.000 euro. Na tien jaar wordt de woning verkocht en worden beide leningen afgelost. Voor de eerste hypotheek wordt het hele bedrag van 200.000 euro terugbetaald. Voor de participatiehypotheek hangt dit af van de ontwikkeling op de huizenmarkt – want bij een prijsdaling van 25 procent hoeft maar 75.000 euro te worden terugbetaald, terwijl er bij een prijsstijging van 25 procent juist 125.000 euro terugbetaald wordt. Zo zorgt de participatiehypotheek voor demping van het prijsrisico op de woningmarkt.

De participatiehypotheek biedt in zekere zin eigen vermogen in plaats van vreemd vermogen. De kredietverstrekker krijgt als het ware een aandeel in de woning, en deelt hierdoor mee in de marktwaardeontwikkeling van de woning, zowel bij stijgingen als bij dalingen van de woningprijs.

De participatiehypotheek kan een aanzienlijke welvaartsverbetering opleveren (Shiller en Weiss, 1999). Voor de kredietverstrekker heeft de participatie als voordeel dat het kredietrisico – met de kosten die daaraan verbonden zijn – wordt beperkt. De kans dat de woning onder water komt te staan is dan immers kleiner. Hierdoor is het mogelijk om deze hypotheekvorm aan te bieden aan een bredere doelgroep dan alleen de ouderen. Een relatief eenvoudige toets op de overwaarde is voldoende bij het verstrekken van deze lening. Omdat bovendien alle jaarlasten worden doorgeschoven naar de toekomst, biedt de lening in vergelijking met gewone hypotheken extra ruimte.

En anders dan bij een sale-and-leaseback wordt het eigendom van de woning bij een participatiehypotheek niet overgedragen en blijft de bewoner de eigenaar van de woning. De kredietverstrekker krijgt alleen een aandeel in een ‘toegerekende waarde’ van de woning, en niet in de werkelijke verkoopopbrengst. De kredietverstrekker neemt daardoor alleen het algemene prijsrisico op de woningmarkt (inclusief de regio-specifieke risico’s) over van de consument. Waardeverandering van de woning door waardevermeerderende investeringen en onderhoud dient voor rekening van het huishouden te blijven; zo wordt het risico beperkt dat het huishouden een gebrek aan onderhoud op de kredietverstrekker afwentelt. Het huishouden houdt dus gewoon dezelfde zeggenschap over de woning als de reguliere woningeigenaren. Dit betekent overigens wel dat ook incidentele risico’s in de verkoopprijs voor rekening van de bewoner-eigenaar blijven, het zogeheten ‘idiosyncratisch risico’.

Vormen en noodzaak van regulering

Er bestaan verschillende vormen van participatiehypotheken: in een eenvoudige vorm delen ze evenredig mee in het prijsrisico, maar er komen ook complexere vormen voor met bijvoorbeeld een extra hefboomwerking, of met een asymmetrische participatie waarbij bijvoorbeeld de kredietverstrekker meer deelt in waardestijgingen dan in waardedalingen. Vaak wordt er ook gewerkt met een garantie tegen negatief eigen vermogen (no negative equity guarantee), waarmee aan de consument bescherming wordt geboden voor de mogelijkheid dat de woning onder water komt te staan. Ten slotte kan er ook een kredietfaciliteit aan de lening worden gekoppeld, waarbij op ieder moment geld kan worden opgenomen of ingelegd. Op deze manier kan de consument de lening aanpassen aan de wisselende behoefte, en ontstaat er een werkelijk ‘flexibel woningbezit’.

Ervaringen in het buitenland laten zien dat er ook aandacht moet zijn voor de nadelen en risico’s van dit nieuwe type product. Zo worden participatiehypotheken in het algemeen als wat complexer gezien dan reguliere hypotheken. Transparante communicatie over de exacte werking en kosten ervan is dan ook vitaal. Consumenten dienen in een oogopslag te worden geïnformeerd over de jaarlijkse vergoeding, de grondslag waartegen de marktwaardeontwikkeling wordt verrekend, en de exacte winst/verliesdeling van het product. Dit geldt temeer voor de complexere vormen van participatie, met bijvoorbeeld hefboomwerking of verschil in omgang tussen daling en stijging van de woningwaarde, zoals in enkele recente rechtszaken in het Verenigd Koninkrijk naar voren is gekomen (Financial Times, 2021). Hier is er extra consumentenbescherming geboden.

Een ander aandachtspunt bij deze producten is het potentiële risico op een toekomstig lock-in-effect. Want het kopen van een nieuwe woning kan moeilijker worden wanneer er slechts een deel van de waardestijging aan de eigenaar toevalt. In een stijgende markt neemt immers ook de lening in waarde toe. Eerdere ervaringen met deelkoop en huurkoop van woningen – waarbij eigenaren een deel van de toekomstige waardewinst moesten afstaan – hebben laten zien dat het doorstromen naar een volgende woning lastiger werd. Een probleem dat uiteraard minder speelt onder oudere bewoners die deze toekomstmogelijkheden graag opgeven in ruil voor liquiditeit. Ook staat er tegenover dat in een dalende markt juist een nominale hypotheek een lock-in-effect kan hebben wanneer door de dalende prijzen de woning onder water komt te staan. Dit risico is beperkter bij een participatiehypotheek, omdat deze met de markt meebeweegt.

Maatschappelijk belang

Het maatschappelijk belang van participatiehypotheken is tweeledig. In de eerste plaats kan verruiming van de verzilveringsmogelijkheden de financiële weerbaarheid van huishoudens versterken. In de tweede plaats kunnen participatiehypotheken het probleem van de lange balansen verzachten, door de woningmarktrisico’s te verschuiven van individuele huishoudens (en banken) naar de langetermijninvesteerders zoals de pensioenfondsen.

Huishoudens kunnen de extra financiële ruimte inzetten voor het verduurzamen en leeftijdsbestendig maken van de woning, maar ook bij ‘life events’ zoals bij een scheiding of het verlies van een partner, om zo te voorkomen dat men de woning moet verkopen wegens een tijdelijk gebrek aan liquide middelen. Daarnaast kan het ook interessant zijn voor zelfstandigen die te maken hebben met sterk wisselende inkomens.

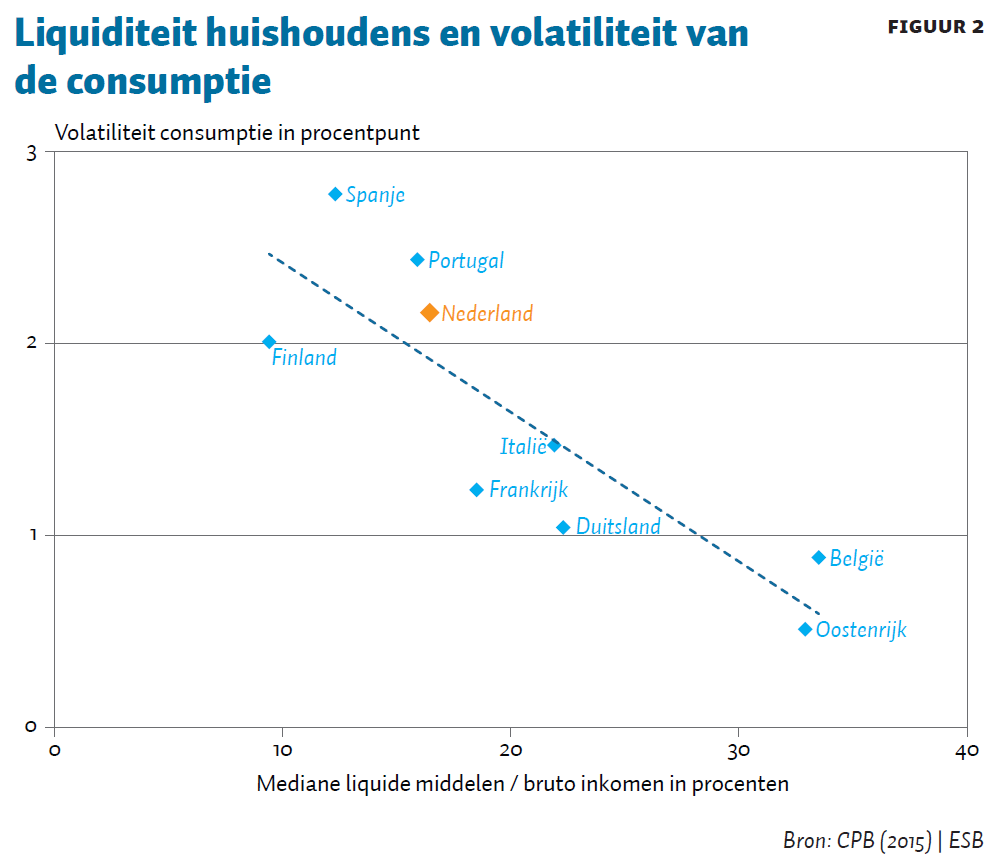

Het maatschappelijk belang gaat verder dan dat van de individuele consument alleen. Verbetering van de financiële weerbaarheid van huishoudens kan helpen om de volatiliteit van de consumptie te verminderen, en zo bij te dragen aan een betere schokbestendigheid van de Nederlandse economie. Hier valt voor Nederland wat te winnen, zo toont figuur 2 (CPB, 2015) die het verband weergeeft tussen de liquiditeit van huishoudens en de volatiliteit van de consumptie.

Daarnaast kan, met het aanbieden van participatiehypotheken door pensioenfondsen, het accent in de kredietverlening voor woningen verschuiven van de banken naar de pensioenfondsen. Banken richten zich vooral op nominale hypotheken, pensioenfondsen kunnen door het langetermijnkarakter van hun verplichtingen beter omgaan met woningmarktrisico’s. Op deze manier vermindert de blootstelling van huishoudens – en banken – aan de woningmarktrisico’s, en wordt de problematiek van de lange balansen verzacht.

Voor pensioenfondsen bieden participatiehypotheken de mogelijkheid om direct te investeren in de Nederlandse woningmarkt. Ook kan een actieve rol van de pensioenfondsen bij het verzilveren van overwaarde bijdragen aan hun maatschappelijk profiel (ESG). Een oplossing via pensioenfondsen ligt in Nederland daarbij meer voor de hand dan via de overheid (zoals dat in het Verenigd Koninkrijk gebeurt).

Agenda en de rol van pensioenfondsen

De nieuwe pensioenwet biedt een goede kans om ook beweging te brengen in de markt voor het benutten van overwaarde van woningen. Met de invoering van persoonlijkere pensioenen zullen pensioenfondsen zich meer gaan richten op de financiële ‘levensplanning’ van hun deelnemers. Met de nieuwe wet krijgen pensioenfondsen en -uitvoerders nadrukkelijk de rol om deelnemers niet alleen te informeren, maar ook te begeleiden bij hun financiële keuzen. Pensioenfondsen hebben het voordeel dat ze als een vertrouwde partner (‘trusted partner’) voor hun deelnemers kunnen optreden, en daarmee het wantrouwen aangaande verzilveringsproducten wegnemen. In deze keuzebegeleiding zal de combinatie pensioen–eigenwoning een belangrijke plaats gaan innemen. Dat biedt de gelegenheid om verzilveringsmogelijkheden van de overwaarde en mogelijkheden voor participatie onder de aandacht te brengen; niet alleen voor de hoge inkomens, maar juist ook voor de middengroepen, die gemiddeld over minder liquiditeit beschikken, en veel baat hebben bij een grotere flexibiliteit in hun financiën.

Belangrijk is dat bij het benutten van overwaarde voor een goede inbedding wordt gezorgd, via bijvoorbeeld de (fiscale) regelgeving en het toezicht van de AFM. Voorkomen moet worden dat mensen door het mobiliseren van hun woningkapitaal te veel ‘ontsparen’, en zo hun inkomen na pensionering uithollen. De beperkte opneembaarheid van vermogen in de eigen woning heeft ook een functie, namelijk om ervoor te zorgen dat mensen voldoende sparen voor hun oude dag. Daarom moet er meer flexibiliteit binnen de grenzen plaatsvinden, vooral voor mensen – zoals sommige zelfstandigen – voor wie de woning de belangrijkste vermogensbron vormt.

De meeste consumenten ontbreekt het aan voldoende kennis voor een planning van hun financiële levensloop. Het is belangrijk om tot een goede begeleiding van financiële keuzen te komen via de juiste keuze-architectuur en een directe begeleiding. Deze begeleiding kan worden bevorderd door op bepaalde momenten in het leven een ‘financiële apk’ aan te bieden. Daarbij is een integrale benadering van de verschillende bouwstenen van het pensioeninkomen – als een soort ‘financieel Lego’ – cruciaal (Brounen et al., 2019). Pensioenuitvoerders kunnen in deze begeleiding een belangrijke rol vervullen.

Literatuur

Brounen, D., N. Kortleve en E. Ponds (2019) Woning en pensioen als financieel Lego. Netspar Brief, 17.

Consumentenbond (2022) Overwaarde huis opnemen: hoe doe je dat? Artikel Consumentenbond, 29 september.

CPB (2015) De Nederlandse consumptie: Goede tijden, slechte tijden. CPB Policy Brief, 2015/03.

CPB-AFM (2022) Schokbestendigheid huishoudens. CPB Publicatie, juli.

Dillingh, R., H. Prast, M. Rossi en C. Urzì Brancati (2015) The psychology and economics of reverse mortgage attitudes: Evidence from the Netherlands. Netspar Design Paper, 38.

Ewijk, C. van, A. Gielen, M. Knoef, M. Mastrogiacomo en A. Slager (2023) Mobiliseren van woningkapitaal. Netspar, Industry Paper.

Financial Times (2021) Beware giving lenders a stake in your home: Court case over 1990s’ shared appreciation mortgages has lessons for today. Financial Times, 13 oktober.

Fornero, E., M. Rossi, U. Brancati en M.C. Urzì Brancati (2016) Explaining why, right or wrong, (Italian) households do not like reverse mortgages. Journal of Pension Economics & Finance, 15(2), 180–202.

Mayer, C. en S. Moulton (2022) The market for reverse mortgages among older Americans. In: O.S. Mitchel (red.), New models for managing longevity risk: Public-private partnerships. Oxford: Oxford University Press, 258–300.

Nakajima, M. en I.A. Telyukova (2017) Reverse mortgage loans: A quantitative analysis. The Journal of Finance, 72(2), 911–950.

Shiller, R.J. en A.N. Weiss (1999) Home equity insurance. The Journal of Real Estate Finance and Economics, 19(1), 21–47.

Taskforce Verzilveren (2013) Eigen haard is zilver waard. Rapport Taskforce Verzilveren. Te vinden op www.duidelijkehypotheek.nl.

Auteurs

Categorieën