Hoewel een basisinkomen verschillende maatschappelijke voordelen heeft, zien economen het over het algemeen als financieel onuitvoerbaar. Maar door het inkomen uit vermogensaanwas en rendement eerlijk te belasten kan het basisinkomen toch budgetneutraal worden ingevoerd.

In het kort

– Een basisinkomen kan zo worden ingevoerd dat ongeveer 85 procent van de bevolking er in netto-inkomen op vooruit gaat.

– Verlies van werk, als neveneffect van een basisinkomen, kan bij de invoering worden vermeden.

– Welk van de varianten van het basisinkomen de voorkeur verdient is een politiek-maatschappelijke keuze.

Door de coronapandemie is het pijnlijk duidelijk geworden dat er voor grote groepen in onze samenleving een financieel vangnet ontbreekt. Onze regering heeft daarop gereageerd met steunmaatregelen voor verschillende sectoren in de samenleving. Daarnaast is er een enorme ophef ontstaan vanwege de volstrekte ontsporing van de fraudecontrole bij de kinderopvangtoeslag, die de vraag oproept hoe we van het wantrouwen in de toeslagen kunnen afkomen.

Beide maatschappelijke problemen hebben de roep geïnitieerd tot de invoering van een oud idee: het onvoorwaardelijke basisinkomen (BI). De maatschappelijke voordelen van de invoering van zo’n basisinkomen zijn groot, en betreffen vele probleemgebieden, zoals de vermindering van de bureaucratie en de pensioenproblematiek (voor een gedetailleerde discussie, zie Van Tilborg (2021a)).

Voorstanders van een basisinkomen (zoals Bregman (2020a)) beloven de hemel op aarde. Economen komen na enkele sommetjes echter snel tot de conclusie dat het basisinkomen financieel onuitvoerbaar is (Kleinknecht, 2020). En ook diepgravende economische studies komen met bezwaren. Bas Jacobs (2014) zet in een discussie met Marcel Canoy zijn argumenten tegen een onvoorwaardelijk basisinkomen op een rij, die vervolgens weer door Canoy (2014) worden weerlegd. Daarnaast komt het CPB/SCP (2020) in de publicatie Kansrijk armoedebeleid met de doorrekening van een BI-model, voorgesteld door het Nibud. De planbureaus concluderen dat invoering kan, maar wel leidt tot 8,5 procent werkgelegenheidsverlies. Kleinschalige experimenten laten daarentegen zien dat de invoering van een BI grote positieve gevolgen heeft voor de arbeidsparticipatie van (voormalige) uitkeringstrekkers (Bregman, 2020b), omdat ze zich niet meer louter hoeven bezig te houden met overleven. De studies zijn dus verdeeld over de effecten van een basisinkomen.

Een aspect dat bij al deze studies ontbreekt, is dat een basisinkomen uitkeringen en toeslagen overbodig zou kunnen maken. De enorme maatschappelijke schade van het toeslagenschandaal is een reden voor een analyse van de financiële haalbaarheid van een basisinkomen die dit aspect meeneemt. In dit artikel onderzoeken wij vier varianten van een basisinkomen die alle vier financieel haalbaar zijn en ook uitkeringen en toeslagen overbodig maken, maar die verschillende maatschappelijke gevolgen hebben.

Vier verschillende varianten

De eerste variant die we meenemen is een basisinkomen ter hoogte van de huidige bijstandsuitkering (12.600 euro) voor alle Nederlanders vanaf 21 jaar (en 1.500 euro voor jongeren van 0–21 jaar). Deze variant is het Algemeen Onvoorwaardelijk Netto-Inkomen (AONI).

Als tweede variant kijken we naar een lineair afnemend BI dat bij nul arbeidsinkomen de hoogte van de bijstandsuitkering heeft, en dat daalt tot nul bij een belastbaar inkomen van 150.000 euro. We hebben dit bedrag gekozen omdat het ongeveer het optimum is tussen een maximale kostenverlaging en minimale marginale lasten als gevolg van de verlaging van het basisinkomen. Deze variant noemen we BasisInkomen Dynamisch (BIDyn). Deze variant is goedkoper dan AONI, maar gaat niet in tegen de centrale doelstelling – namelijk het scheppen van voldoende extra inkomensruimte om toeslagen en uitkeringen af te kunnen schaffen.

Recente pleidooien stellen voor om belasting te heffen over inkomens die in Nederland onbelast zijn, te weten het inkomen uit vermogensaanwas en -rendement (Cnossen en Jacobs, 2019; Heilbron, 2021). Jacobs (2019) becijfert het totale vermogen in Nederland op 2.786 miljard euro, en noteert dat de netto fiscale ‘subsidies’ op eigen huis en de pensioenopbouw alleen al 35 miljard euro bedragen. Een belastingopbrengst van 50 miljard euro lijkt daarom haalbaar (Van Tilborg, 2021a). Als derde en vierde variant nemen we daarom een variant van zowel AONI en BIDyn mee, waarin de potentiële belastingopbrengst van een dergelijke belasting wordt meegenomen. De varianten die rekening houden met deze belastingopbrengst noemen we AONI-BoV (AONI-Belasting op Vermogensaanwas/rendement) en BIDyn-BoV.

Keuzes bij optimalisatie

We hebben een iteratief optimalisatieprogramma opgesteld om de optimale bekostiging van de verschillende varianten van het basisinkomen te berekenen. De afhankelijke variabelen bestonden uit vijf schijfgrenzen met vijf inkomstenbelastingtarieven. Voor de berekening (per deciel) van het netto-inkomen voor de BI-varianten werden de heffingskortingen en het lage ‘AOW’-tarief geschrapt. De details van de gekozen berekeningen van AONI zijn te vinden in Van Tilborg (2021a; 2021b.) Om nodeloos rondpompen van geld te voorkomen, werd de eerste inkomstenbelastingschijf begrensd door de hoogte van de huidige bijstandsuitkering (het BI-bedrag) en met een nultarief belast.

Voor de arbeidsaanbod-optimalisatie werden de marginale lasten vastgesteld als som van marginale belasting, en het marginale inkomensverlies als gevolg van inkomensafhankelijke uitkeringen. De marginale lasten ten gevolge van toeslagen en uitkeringen werden geschat door het definiëren van een lineair verband tussen de maximale uitkering bij nul-arbeidsinkomen, naar de minimale uitkering die voor elke regeling gekoppeld is aan een bepaald inkomen. We hebben deze extra marginale lasten beperkt tot de huurtoeslag, de zorgtoeslag en de bijstandsuitkering. Omdat de andere regelingen te complex zijn om de effecten op deze manier te berekenen, hebben we daarvoor een marginale standaardlast van vijf procent ingevoerd.

Daarnaast hebben we het Nibud-model van het CPB/SCP (2020) doorgerekend, waarbij we dezelfde marginale lasten hebben gehanteerd zodat de bevindingen ervan met die van onze basisinkomen-modellen correct kunnen worden vergeleken. Dat er voor andere uitkeringen dan huurtoeslag, zorgtoeslag en bijstand nauwelijks gecorrigeerd is, heeft weinig invloed op de conclusies, omdat die voor alle modellen op dezelfde manier doorwerken.

Deze haalbaarheidsstudie kijkt niet naar effecten van een basisinkomen op persoonlijk niveau, en is dus ongeschikt om zicht te krijgen op de exacte effecten daarvan. Slechts een uitgebreid optimaliseringsonderzoek met microsimulaties (met MICSIM; CPB, 2014) kan op dat niveau de voor beleid noodzakelijke antwoorden geven.

Inkomens uit afschaffen uitkeringen

Een fors aantal uitkeringen en toeslagen wordt overbodig aangezien het extra inkomen dat het basisinkomen opbrengt veel hoger is dan deze uitkeringen. We hebben de berekeningen beperkt tot de bijstandsuitkering, zorgtoeslag, huurtoeslag, kinderbijslag, het kindgebonden budget, de kinderopvangtoeslag, zelfstandigenaftrek en de mkb-winstvrijstelling. Kwantificering van deze uitkeringen, waar mogelijk met uitvoeringskosten, levert een jaarlijks bedrag op van circa dertig miljard euro (Van Tilborg, 2021a).

Afschaffen van de kinderopvangtoeslag zou grote gevolgen hebben voor het arbeidsaanbod, en daarmee voor de werkgelegenheid. Wij stellen voor om de kinderopvang gratis te maken, en brengen daarvoor de kosten in rekening – door het Centraal Planbureau geschat op tien miljard euro (bron: persoonlijke communicatie).

Uitkeringen als WMO, TW, WSW, ZW, WAZO en Wajong zijn niet meegenomen, Deze kunnen, potentieel, nog zo’n tien miljard euro opleveren. De WW is buiten beschouwing gelaten aangezien dit een verzekering betreft. Bovendien ondermijnt de verrekening met het basisinkomen direct het doel van de WW – namelijk sociale zekerheid bij tijdelijke werkloosheid. De AOW wordt door ons beschouwd als een pensioeninkomen waarvoor levenslang premie is betaald, zij het via een omslagstelsel. Korting op opgebouwde rechten (Kleinknecht, 2020) wordt door ons als onethisch beschouwd.

Grote verschuiving in inkomens

Per inkomensdeciel (CBS, 2020) hebben we de inkomstenbelasting en de heffingskortingen berekend, en in mindering gebracht om zo het netto-inkomen te berekenen. Deze berekening werd voor werkenden en gepensioneerden gescheiden uitgevoerd vanwege de grote verschillen in de huidige belastingheffing. Met persoonlijke aftrekposten is geen rekening gehouden.

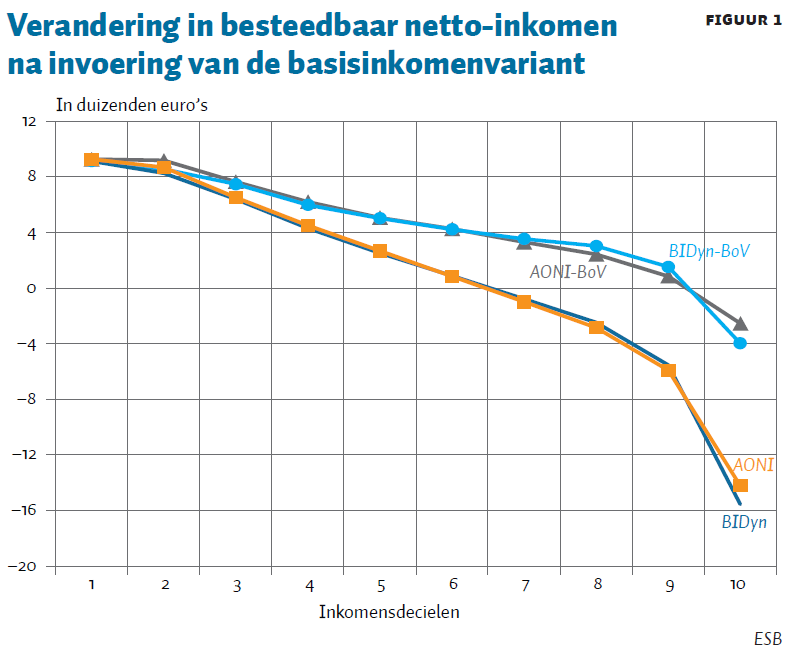

Invoeren van de vier BI-varianten veroorzaakt een substantiële verschuiving in veel van de inkomens (figuur 1). De inkomensverdeling geeft de inkomens weer inclusief toeslagen. De berekende inkomstenstijgingen beneden modaal zijn in werkelijkheid dus lager, omdat die toeslagen vervallen. De lagere inkomens (deciel 1–6) stijgen voldoende om de toeslagen – zelfs als ze gecumuleerd zijn – meer dan te compenseren.

De varianten met en zonder belasting op vermogenswinst liggen erg uit elkaar. AONI en BIDyn bieden beide een inkomensverhoging voor de laagste zes decielen waarbij de hogere decielen op het besteedbaar inkomen inboeten, en soms sterk. Voor het behalen van het politieke doel van inkomensnivellering lijken deze varianten weliswaar geschikt, maar de hogere inkomens zullen zo’n enorme inkomensdaling niet toejuichen. De twee varianten die worden medegefinancierd door BoV, vergen van de hoogste inkomens een aanzienlijk kleiner solidariteitsoffer. Beide BoV-varianten bieden voor meer dan 85 procent van de bevolking een inkomensverhoging.

Niet zichtbaar in figuur 1 is dat ontvangers van een bijstandsuitkering erop achteruit dreigen te gaan, omdat zij zowel bijstand als toeslagen verliezen, terwijl alleen hun bijstandsuitkering wordt gecompenseerd. Het gaat hier om een groep van beperkte omvang (365.000) waarvan een gedeelte samenwonend is. Na invoering van een BI ontvangen samenwonenden allebei een basisinkomen, waardoor ook hun toeslagen worden gecompenseerd. Het treft aldus alleen de groep van alleenstaande volwassenen. Om een verlies van inkomen voor hen te voorkomen, wordt er een compensatiefonds voorgesteld met een budget ter hoogte van vijftien procent van de huidige uitkeringen (4,4 miljard euro).

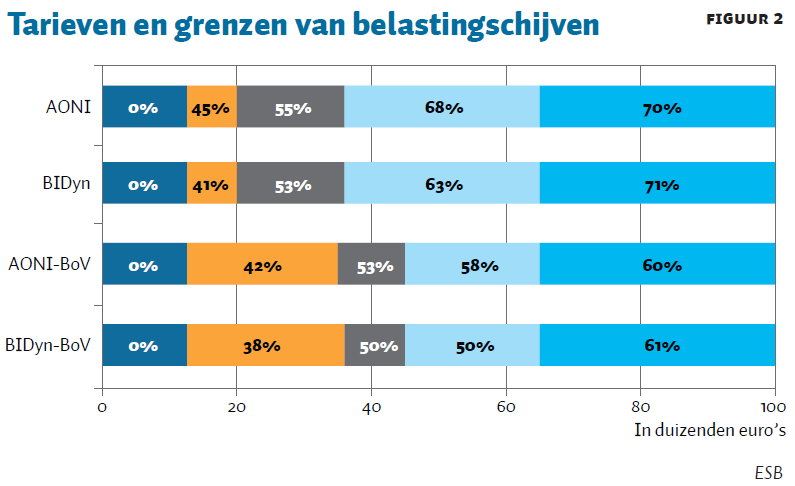

Figuur 2 laat de resultaten zien van de optimalisatie van de vier BI-varianten, met de belastingstructuur van vijf schijven. Een enorme variatie in belastingtarieven of in het aantal belastingschijven is mogelijk, waardoor de lasten, indien gewenst, anders kunnen worden verdeeld. Zelfs een vlaktaks is haalbaar (Van Tilborg, 2021a). Om AONI en BIDyn budgetneutraal te krijgen, moeten er voor de inkomens boven de 35.000 euro forse inkomstenbelastingtarieven worden ingezet, van respectievelijk 68 en 63 procent in de vierde schijf, en 70 en 71 procent in de vijfde schijf. Voor AONI-BoV, en vooral voor BIDyn-BoV, zijn die tarieven aanzienlijk lager, in de vijfde schijf respectievelijk 60 en 61 procent.

De effectieve belastingdruk wordt door AONI flink verhoogd (tien tot negentien procent), maar is voor AONI-BoV en BIDyn gematigd (zeven tot tien procent) en voor BIDyn-BoV marginaal (een à twee procent) (Van Tilborg, 2021a). Deze hogere belastingdruk gaat echter gepaard met een, vaak substantieel, hoger netto-inkomen.

Kosten lopen uiteen

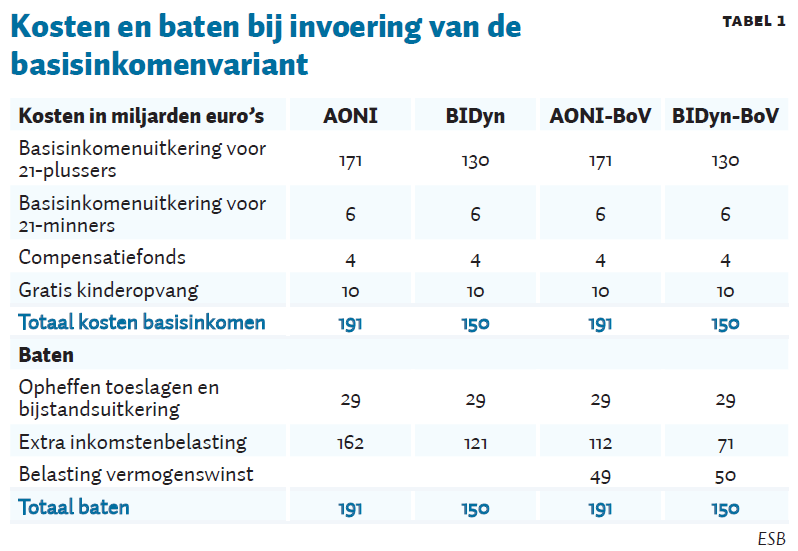

De kosten van elk basisinkomen zijn enorm. De betaling van AONI vergt 191 miljard euro per jaar. We hebben daarop 41 miljard euro weten te bezuinigen met BIDyn (tabel 1). De bijkomende kosten voor gratis kinderopvang (10 miljard euro) en een compensatiefonds (4,4 miljard euro) zijn echter relatief beperkt. Het opheffen van de toeslagen en de bijstandsuitkering levert, samen met de uitvoeringskosten slechts 29 miljard euro op. De resterende kosten moeten worden opgebracht door de inkomstenbelasting.

Om de balans budgetneutraal te krijgen moet de belastingopbrengst voor AONI 162 miljard euro bedragen, en voor BIDyn is er 121 miljard euro nodig. Omdat de beide BoV-varianten 50 miljard euro putten uit de belasting op inkomen uit vermogen, ligt voor deze varianten de benodigde belastingopbrengst uit arbeid 50 miljard lager.

Opmerkelijk is dat er nauwelijks verschil blijkt tussen de AONI- en de BIDyn-varianten in figuur 1, terwijl BIDyn aanzienlijk minder kosten vergt dan AONI. Dit komt doordat de belastingtarieven zijn aangepast qua budgetneutraliteit. BIDyn is weliswaar 41 miljard euro goedkoper dan AONI, maar dit voordeel gaat geheel verloren omdat de belastingopbrengsten ook 41 miljard lager uitvallen. Voor de gevolgen van een hoger of lager BI, zie Van Tilborg (2021a).

Marginale lasten en werkgelegenheid

Het CPB berekent de werkgelegenheidseffecten met behulp van het programma MICSIM (CPB, 2014). Dit programma berekent op basis van ervaringsfeiten afkomstig uit het Arbeidsmarktpanel (CBS, 2012) op nagenoeg persoonlijk niveau hoeveel uren er minder gewerkt gaan worden indien de marginale lasten stijgen. Het resultaat – het arbeidsaanbodverlies – vertaalt zich volgens het CPB in ongeveer tien jaar in een verlies aan werkgelegenheid.

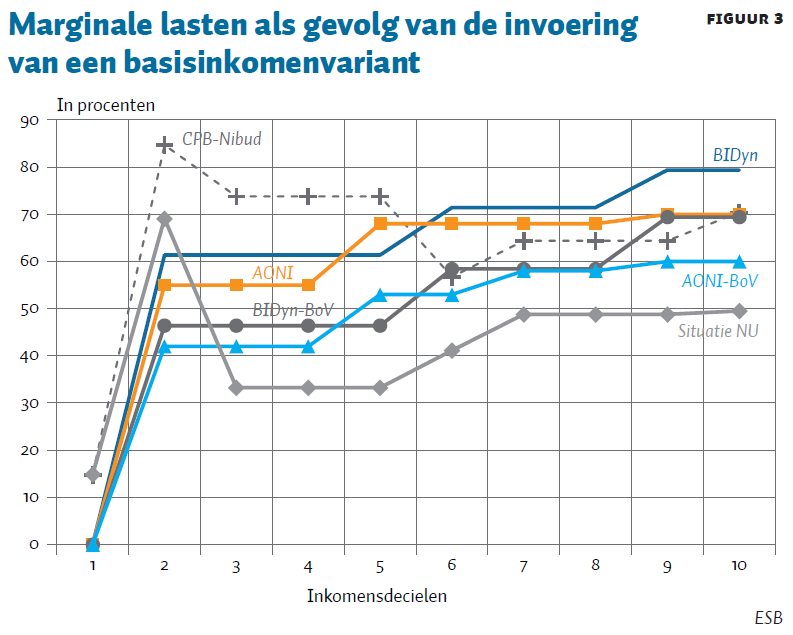

Om de werkgelegenheidseffecten van de vier varianten te schatten, laat figuur 3 voor de afzonderlijke inkomensdecielen de marginale lasten zien, veroorzaakt door de nieuwe belastingtarieven en de afgeschafte toeslagen. Voor het door het CPB/SCP doorgerekende NIBUD-BI-model is de lastendruk extreem hoog (75 procent en meer) voor de decielen 2–5. Deze decielen zijn het meest gevoelig voor werkgelegenheidseffecten, omdat de arbeidsaanbodelasticiteit bij de hogere inkomens (deciel 6–10) kleiner wordt. Deze hoge lastendruk ontstaat doordat in de lagere decielen de lastendruk van de inkomensafhankelijke uitkeringen groot is. Het grote arbeidsaanbodeffect vindt plaats doordat deze groepen juist veelal bestaan uit vrouwen met jonge kinderen. Door het afschaffen van deze toeslagen en uitkeringen, zoals in AONI en BIDyn, dalen de marginale lasten aanzienlijk. Maar beide varianten vergen vanwege de budgetneutraliteit een hogere belastingdruk, waardoor een groot deel van dit effect verloren gaat..

AONI-Bov en BIDyn-BoV benaderen de huidige situatie daarentegen beter. De marginale lasten in deciel 2–5 dalen van ongeveer 75 procent voor het Nibud/CPB-model naar ongeveer 45 procent, dicht bij het huidige peil van 33 procent. Uitgaande van het arbeidsaanbodverlies van 8,5 procent voor Nibud/CPB, schatten we voor beide BoV-varianten een verlies aan arbeidsaanbod, dus van werkgelegenheid, van ongeveer twee procent. Wij accepteren dit risico van enkele procenten werkgelegenheidsverlies omdat, naar onze verwachting, die twee procent ruim gecompenseerd zal worden door de effecten van de gratis kinderopvang, het verdwijnen van de armoedeval van de bijstandsuitkering en de economische impuls die door de beide BoV-varianten veroorzaakt worden.

Macro-economische effecten

Er vindt, ten opzichte van de huidige situatie, een aanzienlijke overdracht van inkomen plaats bij zowel AONI als BIDyn van ongeveer 29 miljard euro, doordat de hoge inkomens inleveren ten gunste van de lagere (figuur 1). Boven modaal zou een deel van het ‘afgeroomde’ inkomen zijn belegd en daarmee onttrokken aan de reële economie, terwijl beneden modaal de inkomensruimte veelal onvoldoende is voor beleggingen. Dat betekent dat deze inkomensoverdracht waarschijnlijk resulteert in een stijging van de consumptieve bestedingen met enkele tientallen miljarden.

Bij zowel AONI-BoV als BIDyn-BoV is de inkomensoverdracht gering (beide ongeveer drie miljard euro), maar er wordt wel vijftig miljard volledig aan beleggingen onttrokken en toegevoegd aan de ‘reële economie’ – in dit geval de inkomens. De hogere inkomens zullen wat ze door BI extra ontvangen deels weer beleggen.

Als we aannemen dat de inkomens boven modaal bij AONI-BoV vijftig procent van hun ontvangen BI (25 miljard euro) beleggen, dan verdwijnt er ongeveer 12 miljard euro naar de beleggingen. De impuls voor de economie is dan dus ongeveer 38 miljard euro. Bij BIDyn-BoV is dat iets meer, omdat de inkomens boven modaal slechts ongeveer een derde van de totale BIDyn-BoV-uitkeringen ontvangen. Ook de inkomens beneden modaal zullen enigszins sparen. Wij schatten het ‘verlies’ daarom op ongeveer 15 miljard euro. Het restant, 35 miljard euro, wordt dan consumptief besteed, en vormt daarmee een directe economische stimulans. Een dergelijke stimulans is substantieel – hij komt neer op ongeveer vier procent van het bruto binnenlands product.

Conclusies

Een basisinkomen kan budgetneutraal worden ingevoerd. In dit artikel hebben we dat laten zien bij vier potentiële varianten, maar daarnaast zijn combinaties en andere varianten ongetwijfeld ook mogelijk. De budgetneutraliteit van de invoering van een basisinkomen betekent dat die invoering niet ten koste gaat van investeringen in prangende problemen, zoals het klimaat, de zorg of de woningnood.

Een infuus van de inkomens vanuit belastingopbrengst uit vermogensaanwas en -rendement verhoogt de netto besteedbare inkomens aanzienlijk – en vormt een impuls voor de economie. Het illustreert hoe de politieke keuze in Nederland om inkomen uit kapitaal nauwelijks te belasten, de welvaart van vrijwel iedereen structureel aantast.

Welk van de varianten de voorkeur verdient, is een politiek-maatschappelijke keuze, die aan politieke partijen dient te worden overgelaten. Opgemerkt dient wel te worden dat de AONI-varianten geen ambtelijke controle vergen en fraude onmogelijk maken, terwijl de BIDyn-varianten een koppeling aan het fiscale inkomen vereisen.

Alle door ons onderzochte varianten beschikken over veel variabelen om partijdoelstellingen te realiseren. Naast het overbodig maken van uitkeringen en toeslagen kunnen zij door variatie van de hoogte van het basisinkomen, de mate van nevenfinanciering uit inkomen uit vermogen, en de vaststelling van belastingschijven en tarieven, de focus richten op verschillende politieke doelen.

Literatuur

Bregman, R. (2020a) Gratis geld voor iedereen. Amsterdam: De Correspondent.

Bregman, R. (2020b) Is de tijd voor een gegarandeerd basisinkomen nu gekomen? Artikel op decorrespondent.nl, 2 april.

Canoy, M. (2014) Vlaktaks en basisinkomen: de Triple B econoom slaat terug. Blog op esb.nu, 4 maart.

CBS (2012) Documentatierapport Arbeidsmarktpanel 1999–2009 V1.

CBS (2020) Inkomen van personen; inkomensklassen, persoonskenmerken. Statistiek te vinden op opendata.cbs.nl.

Cnossen, S. en B. Jacobs (red.) (2019) Ontwerp voor een beter belastingstelsel. Amsterdam: ESB.

CPB (2014) MICSIM: a behavioural microsimulation model for the analysis of tax-benefit reform in the Netherlands. CPB Background Document, 27 november.

CPB/SCP (2020) Kansrijk armoedebeleid. CPB/SCP, 18 juni.

Heilbron, J. (2021) Het belastingstelsel is een wangedrocht. NRC, 6 maart.

Jacobs, B. (2014) Marcel Canoy over de vlaktaks en het basisinkomen. Bericht op basjacobs.wordpress.com, 22 april.

Jacobs, B. (2019) ES Fundamentele hervorming van belastingen op kapitaalinkomen. In: Cnossen, S. en B. Jacobs (red.) (2019) Ontwerp voor een beter belastingstelsel. Amsterdam: ESB.

Kleinknecht, A. (2020) Het onvoorwaardelijke basisinkomen is een doodlopende weg. ESB, 105(4787), 333–335.

Tilborg, W.J.M. van (2021a) Het basisinkomen ten onrechte afgewezen. Artikel op www.researchgate.net, 11 december.

Tilborg, W.J.M. van (2021b) Berekeningen basisinkomen II. Artikel op www.researchgate.net, december.

Auteurs

Categorieën