In het verleden leidden renteverhogingen door centrale banken in ontwikkelde economieën tot de uitstroom van kapitaal in opkomende markteconomieën, met valutadepreciaties en hogere financieringskosten tot gevolg. Dat is dit in de huidige verkrappingscyclus echter anders.

In het kort

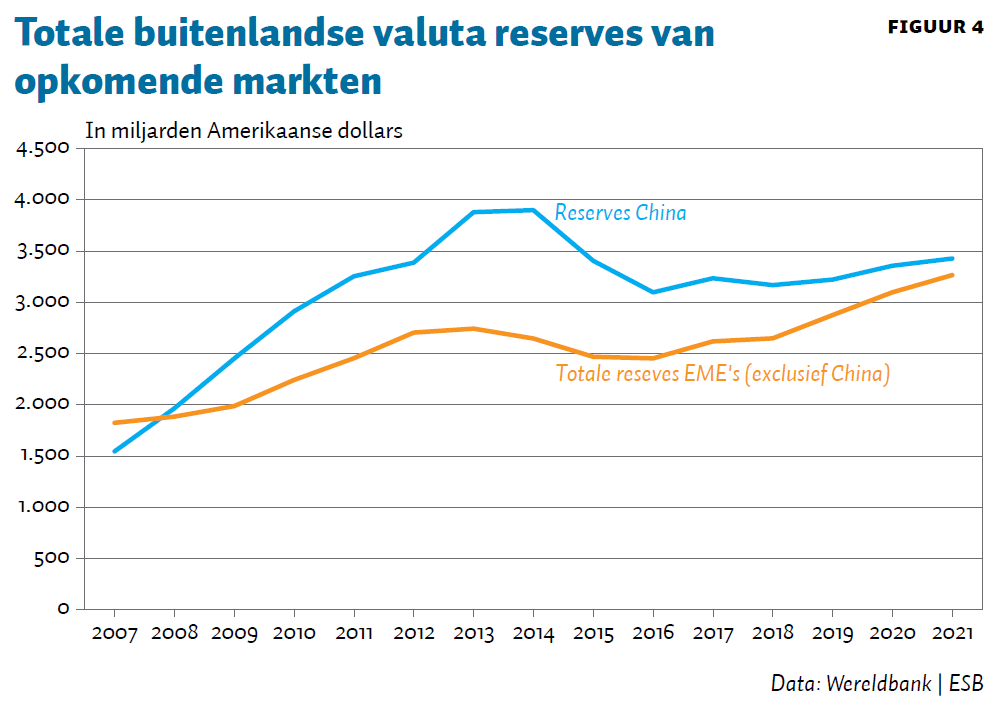

- De kapitaaluitstroom valt mee vanwege lagere lopenderekeningtekorten, beter monetair beleid en opgebouwde deviezenreserves.

- Ook worden landen nu meer op economische fundamenten beoordeeld, waardoor besmetting via financiële markten uitblijft.

- Desalniettemin zijn de schulden van opkomende economieën sterk toegenomen, wat ze kwetsbaar maakt voor de toekomst.

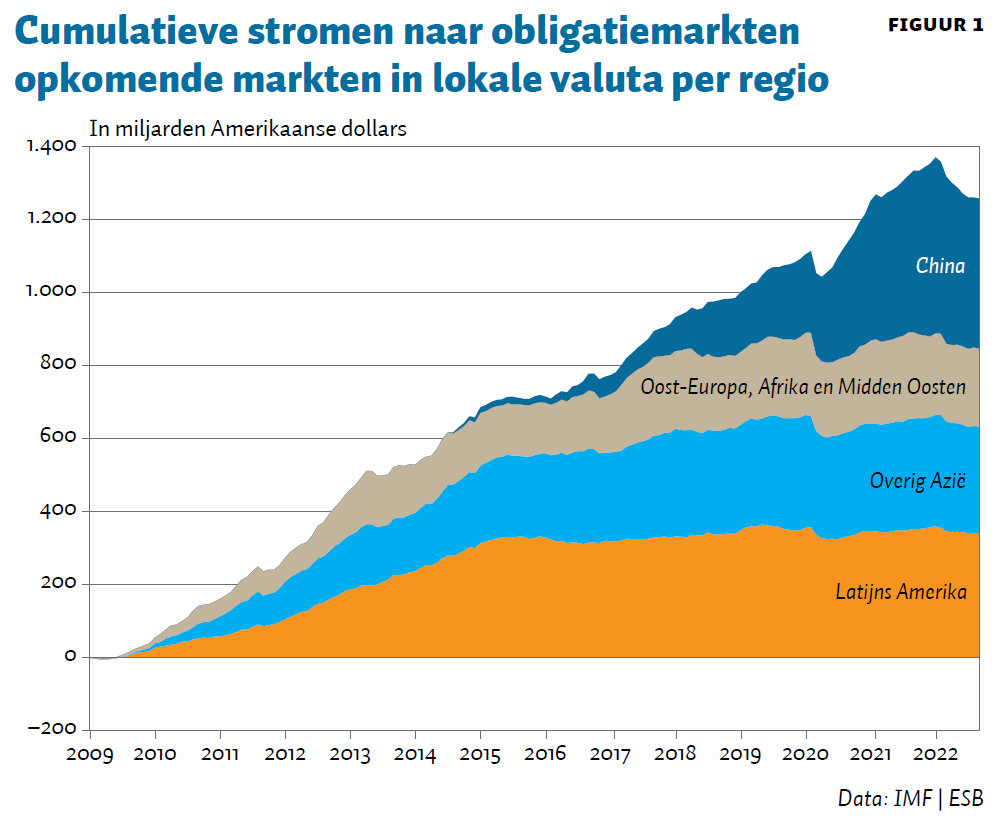

Na de wereldwijde financiële crisis van 2008 profiteerden de opkomende markteconomieën (EME’s; zie kader 1), van een sterke kapitaalinstroom. Deze kapitaalstromen werden ondersteund door lage rentetarieven in ontwikkelde economieën, en een zoektocht naar rendement door investeerders.

Toegang tot buitenlandse financieringsbronnen kan landen helpen met het opvangen van landspecifieke schokken (Obstfeld, 1994a; 1994b). Hiermee draagt de financiële integratie bij aan een internationale risicodeling.

Een sterke kapitaalinstroom kan echter ook gepaard gaan met risico’s voor EME’s. Zo maakt een hoge schuld in buitenlandse valuta landen kwetsbaar voor een valuta-mismatch, omdat opbrengsten van overheden en bedrijven met name in lokale valuta gedenomineerd zijn, wat kan leiden tot financiële instabiliteit in het geval van een wisselkoersdepreciatie. Daarnaast bestaat bij externe schuld in lokale valuta (die is 62 procent van de totale externe schuld van EME’s) het risico op een snelle kapitaaluitstroom zodra het risico op depreciatie toeneemt (data: BIS).

Financiële instabiliteit in EME’s kan gepaard gaan met spill-overs voor de mondiale economie. EME’s zoals China, India en Brazilië zijn momenteel goed voor ongeveer 46 procent van het mondiale bruto binnenlands product (bbp) in koopkrachttermen, en voor 70 procent van de mondiale groei van het bbp (IMF F&D, 2021). Gezien de sterke verwevenheid van de Nederlandse economie met de wereldhandel zijn EME’s ook steeds belangrijker geworden voor Nederland.

Doordat centrale banken in ontwikkelde economieën hun beleid momenteel normaliseren, verkrappen de mondiale financieringscondities. Dit kan leiden tot kapitaaluitstroom in EME’s, met valuta-depreciaties en hogere financieringskosten tot gevolg.

Maar ondanks dat de Fed de rente nog nooit zo snel heeft verhoogd als in 2022 (in totaal met 2,36 procentpunt), hebben EME’s de verkrappingscyclus redelijk goed doorstaan. Zo waren EME-valuta vorig jaar stabieler ten opzichte van de Amerikaanse dollar dan de valuta van ontwikkelde economieën, terwijl dit normaal gesproken niet zo is. De dollar steeg vorig jaar tussen januari en september met vijftien procent ten opzichte van de G10-landen, en slechts met vijf procent ten opzichte van de valuta van opkomende markten (exclusief China en Rusland). Bij eerdere momenten van spanning was dat andersom. Veel van de valuta van EME’s zijn de afgelopen periode gestegen naar het niveau van voor de oorlog in Oekraïne, en de recente onrust op de financiële markten heeft vooralsnog een beperkte impact gehad op financieringscondities van EME’s.

EME’s met slechte economische omstandigheden werden wel hard geraakt door verkrappende mondiale financieringscondities, maar brede besmetting is uitgebleven. Zo nam het renteverschil met Amerikaanse staatsobligaties (spread) sterk toe in EME’s met een lagere kredietbeoordeling, maar niet in EME’s met een hoge kredietbeoordeling. Specifiek bereikte de spread van EME’s met een zeer lage kredietbeoordeling in juni vorig jaar bijna het niveau van maart 2020 (het hoogtepunt tijdens de pandemie), terwijl de spread van EME’s met een hoge kredietbeoordeling veel beperkter toenam en onder het historisch gemiddelde bleef (IMF, 2022).

Tot slot werd de kapitaaluitstroom in EME’s vorig jaar met name aangevoerd door China (figuur 1). De Chinese schuldmarkt had in 2022 echter te maken met een aanzienlijke uitstroom, vanwege de economische omstandigheden in het land en niet zozeer door het beleid van de Fed (figuur 1). Figuur 1 laat daarnaast zien dat de kapitaaluitstroom in 2022 slechts een relatief klein deel is van de geaccumuleerde instroom sinds na de mondiale financiële crisis.

EME’s zijn nu dus weerbaarder dan voorheen. Daar zijn een aantal redenen voor, zo zetten we in dit artikel uiteen. Tegelijkertijd blijven er risico’s voor EME’s.

Kader 1: Opkomende markteconomieën

Het Internationaal Monetair Fonds (IMF)verwijst naar de volgende twintig landen als zijnde een ‘opkomende markteconomie’ (EME: Emerging Market Economy): Argentinië, Brazilië, Chili, China, Colombia, Egypte, Hongarije, India, Indonesië, Iran, Maleisië, Mexico, de Filipijnen, Polen, Rusland, Saudi-Arabië, Zuid-Afrika, Thailand, Turkije en de Verenigde Arabische Emiraten.

Investeerders beoordelen op fundamenten

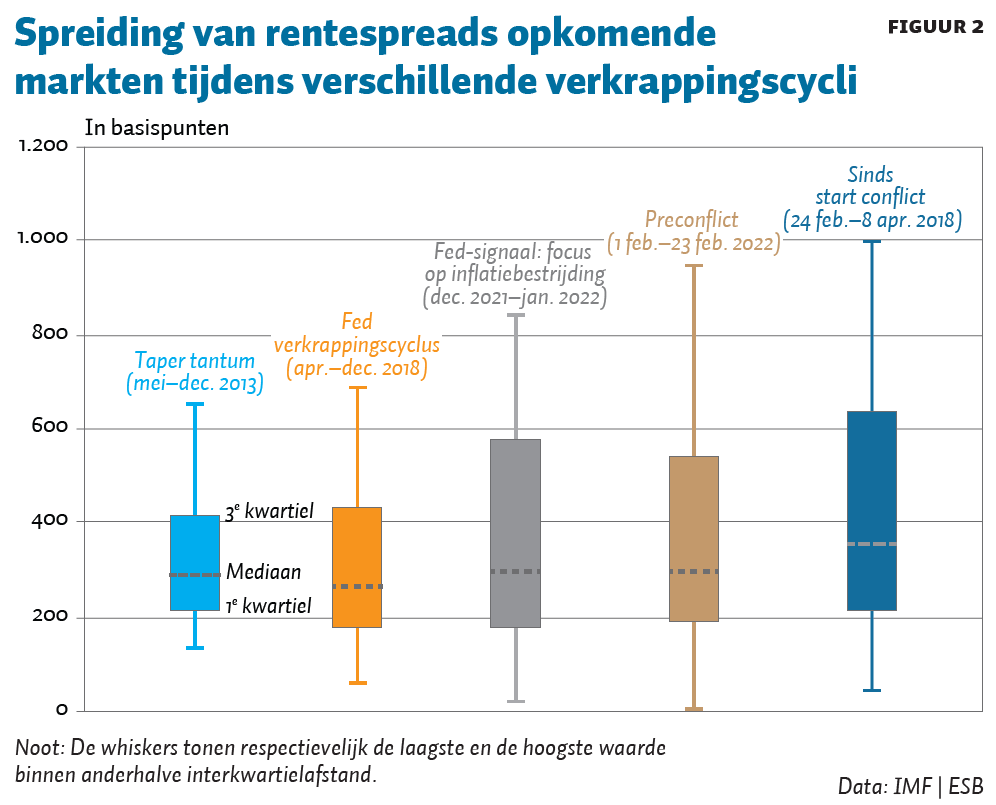

Figuur 2 laat zien dat de renteverschillen op staatschulden van EME’s ten opzichte die van de Verenigde Staten na het uitbreken van het conflict in Oekraïne gemiddeld iets zijn toegenomen in vergelijking met voorgaande periodes van verkrapping. Deze toename is mogelijk het gevolg van het feit dat er sinds 2022 sprake is van een relatief sterke verhoging van de rente door de Fed in vergelijking met voorgaande verkrappingscycli.

Tegelijkertijd laat figuur 2 zien dat de verschillen tussen EME’s zijn toegenomen in vergelijking met voorgaande verkrappingscycli (in 2013, 2018 en 2021). Dit wijst er mogelijk op dat EME’s nu minder over dezelfde kam worden geschoren: landspecifieke economische omstandigheden (dat wil zeggen de economische fundamenten), zoals de staat van de overheidsfinanciën, lijken aan belang te hebben toegenomen als stimulans van de kapitaalstromen. Dit blijkt ook uit het feit dat in 2022 de depreciatie van de munt ten opzichte van de dollar gemiddeld acht keer zo groot was in EME’s, en ontwikkelingslanden met een begrotingstekort van meer dan drie procent bbp dan in andere EME’s en ontwikkelingslanden (Wereldbank, 2023). Het feit dat investeerders EME’s meer beoordelen op economische fundamenten, heeft ervoor gezorgd dat brede besmetting is uitgebleven.

Monetair beleid voorkomt sterke depreciaties

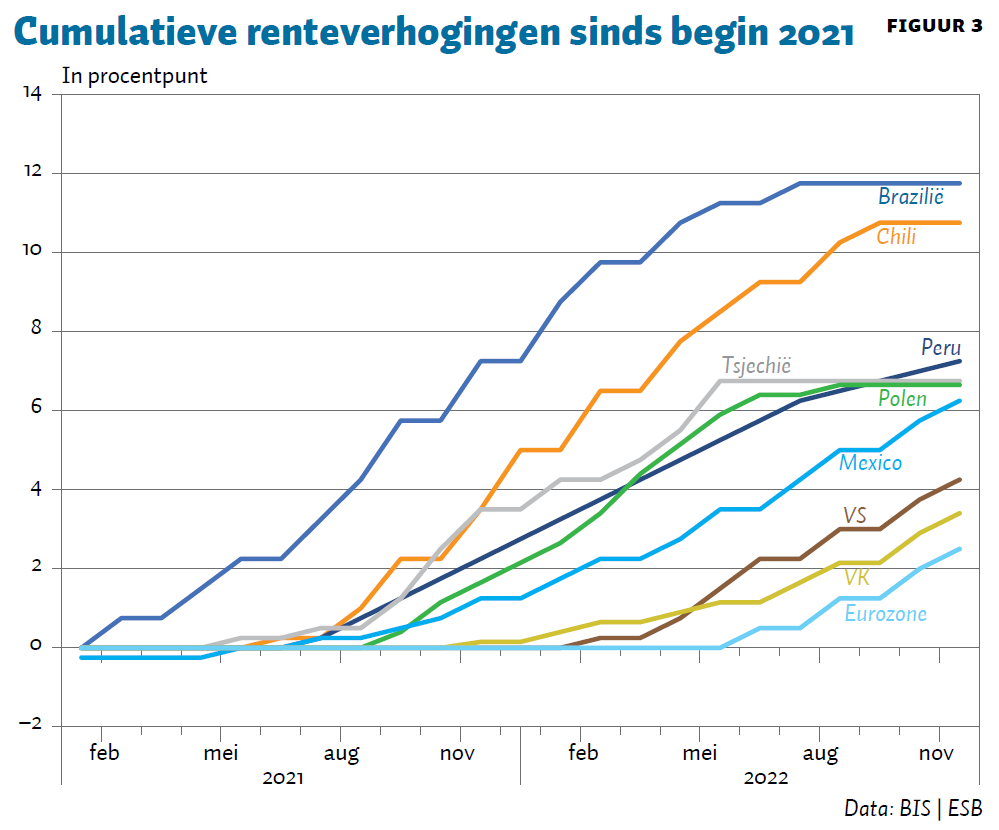

Ook hebben centrale banken in EME’s de beleidsrente sneller en sterker verhoogd in vergelijking met voorgaande verkrappingscycli. Figuur 3 laat bijvoorbeeld zien dat centrale banken van meerdere EME’s hun beleidsrente sterker hebben verhoogd dan centrale banken in ontwikkelde economieën. In het verleden liepen centrale banken van EME’s juist vaak achter op centrale banken in ontwikkelde economieën.

Ondanks dat renteverhogingen de groei onder druk zetten, kan het toch beter zijn om de rente te verhogen om een verdere kapitaaluitstroom en depreciatie te voorkomen. Depreciatie leidt namelijk tot een stijging van de reële waarde van de schuld, en de inflatie neemt toe waardoor inflatieverwachtingen mogelijk op losse schroeven komen te staan. Het huidige beleid van centrale banken in EME’s wijst mogelijk op een verbetering van hun capaciteit om in onafhankelijkheid de inflatiedoelstelling na te streven en de druk van overheden te weerstaan.

- Sterkere internationale investeringspositie

Tegelijkertijd hebben EME’s in het decennium na de mondiale financiële crisis van 2008 de buitenlandse valutareserves sterk opgebouwd. Zo zijn tussen 2008–2021 de buitenlandse valutareserves van EME’s bijna verdubbeld (figuur 4). Er was in 2022 ook sprake van relatief lage tekorten op de lopende rekening als gevolg van de diepe recessie in 2020, die de invoer in EME’s sterk heeft doen afnemen, en veel grondstof exporterende EME’s hebben geprofiteerd van de hoge grondstofprijzen. Deze ontwikkelingen hebben bijgedragen aan een algemene verbetering van de netto internationale investeringspositie van veel EME’s. Hierdoor waren EME’s over het algemeen weerbaarder dan bij eerdere verkrappingscycli. In 2022 hebben veel centrale banken in EME’s hun buitenlandse valutareserves ingezet om de druk op hun valuta te verminderen.

Huidige uitdagingen EME’s

Ondanks dat EME’s de huidige verkrappingscyclus over het algemeen betrekkelijk goed hebben doorstaan, blijven sommige EME’s kwetsbaar door hoge overheidsschulden. Als gevolg van de pandemie en de voedsel- en energiecrisis zijn overheidsschulden van deze landen gemiddeld toegenomen van 36 procent bbp in 2012 tot meer dan 60 procent in 2022, volgens cijfers van het IMF. In het licht van hogere financieringslasten en een lagere mondiale groei leidt dit tot hogere risico’s op een schuldencrisis – en het IMF ziet in ongeveer 25 procent van de EME’s een hoog risico daarop.

Het snel teruglopen van buitenlandse valutareserves in sommige EME’s vergroot de kans op een schuldencrisis verder. EME’s waren in 2022 terughoudend om de economisch schok op te vangen door hun munt te laten depreciëren, en hebben in plaats daarvan hun buitenlandse valutareserves ingezet. Een daling van de munt zal namelijk gepaard gaan met nog hogere voedsel- en energieprijzen, wat politiek gevoelig ligt. Terwijl grotere EME’s zoals China, India en Brazilië voldoende deviezenreserves hebben, zijn de buitenlandse valutareserves vorig jaar over het algemeen sterk gedaald. Volgens het IMF zijn de deviezenreserves van EME’s en ontwikkelingslanden tot juni 2022 met 379 miljard dollar geslonken, waarmee er sprake was van de sterkste daling in reserves sinds 2008 (WSJ, 2022).

Ook zijn EME’s in het afgelopen decennium voor de kapitaalinstroom afhankelijker geworden van buitenlandse niet-bancaire financiële intermediairs (NBFI’s), zoals EME-investeringsfondsen. Deze partijen hebben momenteel een even groot aandeel in de kapitaalstromen richting EME’s als buitenlandse banken. NBFI-stromen zijn relatief gevoelig voor wereldwijde financiële omstandigheden en investeringsfondsen zijn eerder geneigd een activa te verkopen wanneer de prijs daalt (FSB, 2022). De verschuiving naar marktfinanciering heeft dan ook gezorgd voor meer volatiele en procyclische kapitaalstromen.

Positief is dat het belang van lokale partijen voor de financiering van de overheidsschuld de afgelopen jaren wat is toegenomen. Zo is het aandeel van niet-ingezetenen in de lokale valutaschuld in verschillende EME’s sinds januari 2020 met meer dan tien procentpunt gedaald (naar gemiddeld veertien procent in 2021 volgens data van de BIS).

Echter, het zijn met name lokale banken die een grotere rol zijn gaan spelen in het financieren van EME-overheden. Hierdoor is de afgelopen jaren de verwevenheid van de overheidsfinanciën met de binnenlandse bankensector toegenomen. De blootstelling van banken aan binnenlandse overheidsschuld is toegenomen tot zeventien procent van de totale activa van de banksector in 2021 (IMF, 2022). Een steeds grotere blootstelling aan obligaties van de eigen overheid gaat met risico’s gepaard. Zo kunnen verliezen op overheidsobligaties leiden tot instabiliteit in de bankensector waardoor kredietverlening van banken onder druk komt te staan. Dit is met name een gevaar in landen met minder goed gekapitaliseerde banken en met kwetsbare overheidsfinanciën.

Deze sterke verwevenheid van de overheidsfinanciën met de binnenlandse bankensector is deels toe te schrijven aan het feit dat lokale kapitaalmarkten niet goed ontwikkeld zijn en onvoldoende diepgang kennen (IMF, 2021). Veel opkomende economieën beschikken namelijk nog steeds niet over een goede lokale investeerdersbasis en -infrastructuur (Wereldbank, 2022)

Conclusie

Over het algemeen hebben EME’s de verkrappingscyclus in 2022 goed weten te doorstaan. Dit is mede te danken aan relatief lagere tekorten op de lopende rekening en snel en doortastend ingrijpen door de centrale banken van de EME’s die de rente sterk hebben verhoogd en de opgebouwde buitenlandse valutareserves hebben ingezet om hun munt te ondersteunen. Ook werden landen met name op economische fundamenten beoordeeld door investeerders, waardoor een brede EME-besmetting uit is gebleven.

EME-overheden zijn in de jaren na de mondiale financiële crisis steeds beter in staat gebleken om in hun eigen valuta in het buitenland te lenen. Ze zijn hiermee minder afhankelijk geworden van een buitenlandse valutafinanciering, zodat valutarisico’s zijn verminderd.

Tegelijkertijd hebben EME’s wel te kampen met hoogoplopende schulden als gevolg van de pandemie en de voedsel- en energiecrisis. Deze landen zijn hierdoor kwetsbaar voor toekomstige schokken. Vanwege de grotere rol van buitenlandse niet-bancaire financiële tussenpersonen (NBFI’s) in de financiering van EME-overheden blijven bovendien onderhevig aan schommelingen in de mondiale financiële condities.

Hoewel lokale partijen de afgelopen jaren belangrijker zijn geworden voor de financiering van de overheidsschuld is er in veel EME’s nog een lange weg te gaan met het ontwikkelen van lokale kapitaalmarkten. Zo is de verwevenheid van de overheidsfinanciën met de binnenlandse bankensector toegenomen, wat met risico’s gepaard gaat. Zo kunnen verliezen op overheidsobligaties leiden tot instabiliteit in de bankensector, waardoor kredietverlening van banken onder druk komt te staan. Het is dan ook van belang dat EME’s begrotingsbuffers herstellen en bankbuffers verhogen om dergelijke risico’s te minimaliseren.

EME’s worden steeds belangrijker voor de mondiale economie en daarmee ook voor Nederland als open handelsland. Nederland poogt dan ook via international financial institutions bij te dragen aan het weerbaarder maken van EME’s. Ook zet Nederland zich onder andere bij de Wereldbank in voor het gebruik van lokale-valutafinanciering omdat dit landen minder kwetsbaar maakt voor wisselkoersschommelingen. Daarnaast kan het inzetten op verdere verdieping en verbreding van lokale kapitaalmarkten bijdragen aan een meer gediversifieerde investeringsbasis, en zo de verwevenheid van lokale banken en overheden verkleinen. Dat kan tegelijkertijd de EME’s minder afhankelijk maken van volatiele buitenlandse kapitaalstromen.

Literatuur

FSB(2022) US dollar funding and emerging market economy vulnerabilities. Financial Stability Board, 26 april.

IMF (2021) Guidance note for developing government local currency bond markets. IMF, 12 maart.

IMF (2022) Global financial stability report. IMF, 11 oktober.

IMF F&D (2021) Miles to go: The future of emerging markets. IMF Finance & Development, juni.

Obstfeld, M. (1994a) Evaluating risky consumption paths: The role of intertemporal substitutability. European Economic Review, 38(7), 1471–1486.

Obstfeld, M. (1994b) Risk-taking, global diversification, and growth. The American Economic Review, 84(5), 1310–1329.

Wereldbank (2022) Latin America isn’t at risk of a 1980s-style crisis (but an era of missed opportunities looms). The World Bank, 29 augustus.

Wereldbank (2023) Global economic prospects. The World Bank, januari.

WSJ (2022) Emerging markets burn through currency reserves as crisis risks grow. The Wall Street Journal, 24 augustus.

Auteur

Categorieën