Mensen met een sterk wisselend inkomen betalen door de progressiviteit van het belastingstelsel meer belasting dan mensen met een vergelijkbaar, maar constant inkomen. De middelingsregeling die daar wat aan poogt te doen is echter weinig efficiënt en effectief, mede doordat de heffingskortingen zijn uitgezonderd. Dit is vooral voor lagere inkomens nadelig.

In het kort

– De middelingsregeling compenseert hogere inkomens veel meer dan lagere inkomens.

– Het tweeschijvenstelsel, dat Nederland vanaf 2021 kent, versterkt de ondoelmatigheid van deze regeling.

Iemand wiens inkomen per jaar sterk wisselt, betaalt meer belasting dan iemand met een vergelijkbaar, maar gelijkmatiger inkomen. Dit verschil ontstaat doordat men in het jaar met een relatief hoog inkomen een hoger belastingtarief betaalt en minder heffingskortingen ontvangt. Al sinds de jaren zestig bestaat er de mogelijkheid om via de middelingsregeling gecompenseerd te worden voor het progressienadeel als gevolg van het hogere belastingtarief. Bij een middelingsverzoek wordt de inkomstenbelasting over een periode van drie jaar herrekend, op basis van het gemiddelde inkomen van die drie jaar. De belastingplichtige krijgt het verschil tussen de betaalde belasting en de herrekende belasting terug, na aftrek van het drempelbedrag van 545 euro.

De doeltreffendheid en de doelmatigheid van de middelingsregeling zijn echter beperkt, zo bleek uit een beleidsevaluatie eind 2018 (Tweede Kamer, 2018). Een belangrijke oorzaak hiervoor is dat heffingskortingen zijn uitgezonderd van de compensatie, terwijl zij een belangrijk deel van het progressienadeel veroorzaken.

Heffingskortingen uitgezonderd

Er bestaan goede redenen om heffingskortingen uit te zonderen van de middelingsregeling. Hiermee wordt er namelijk voorkomen dat iemand die twee jaar niet werkt en geen inkomen heeft, alsnog de arbeidskorting en algemene heffingskorting voor deze jaren uitbetaald kan krijgen door zijn inkomen te middelen. Ook toeslagen worden niet meegenomen in de middelingsregeling, omdat die gezien worden als specifieke inkomensondersteuning voor een huishouden in een bepaald jaar.

Compensatie lage en hoge inkomens

Het uitzonderen van de heffingskortingen heeft echter een groot nadeel. Sinds 2009 kent de arbeidskorting een afbouwtraject, en dat geldt vanaf 2014 ook voor de algemene heffingskorting: bij een hoger inkomen krijgt een belastingplichtige dus minder heffingskorting. Hierdoor kunnen mensen door een wisselend inkomen ook een nadeel ondervinden ten aanzien van heffingskortingen.

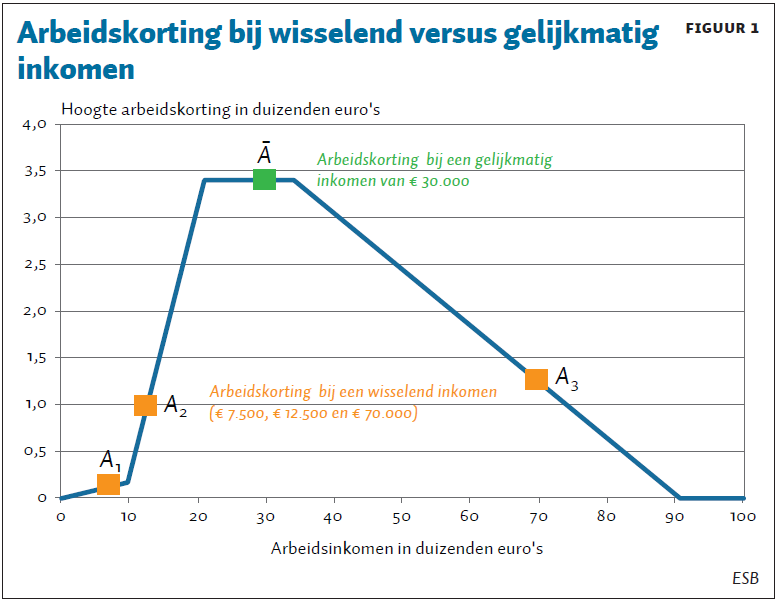

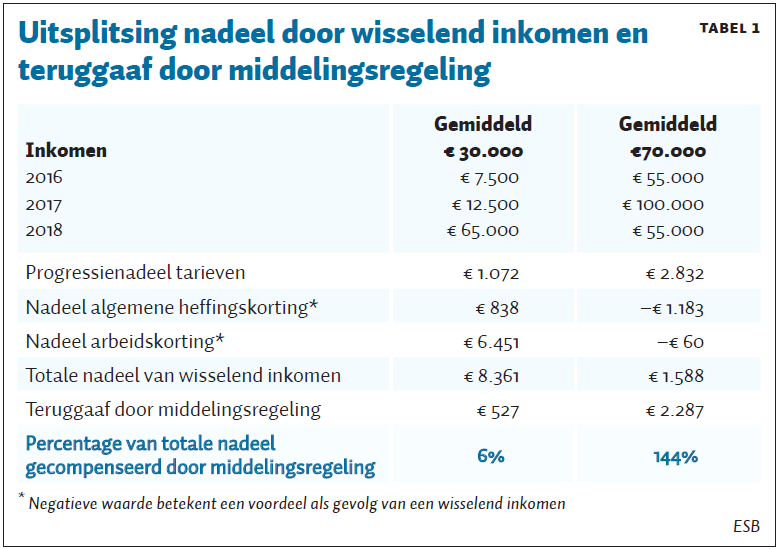

Figuur 1 toont dit aan de hand van een voorbeeld van iemand met een inkomen van 7.500 in 2016, 12.500 in 2017 en 70.000 euro in 2018. Deze persoon heeft in ieder jaar een lagere heffingskorting dan iemand die in 2016, 2017 en 2018 steeds 30.000 euro verdient. Het totale nadeel loopt in dit voorbeeld over een periode van drie jaar op tot bijna 8.000 euro. Doordat de heffingskortingen in de middelingsregeling zijn uitgezonderd, wordt deze persoon niet gecompenseerd voor dit progressienadeel. Bij een gemiddeld inkomen van 30.000 euro wordt er slechts zes procent van het totale nadeel gecompenseerd, zie het rekenvoorbeeld in tabel 1.

Bij een hoger gemiddeld inkomen wordt er daarentegen een groter deel van het nadeel gecompenseerd, soms zelfs meer dan het totale progressienadeel. Met een inkomen van 55.000 euro in 2016, 100.000 in 2017 en 55.000 in 2018 wordt er 144 procent van het progressienadeel gecompenseerd, ten opzichte van een stabiel inkomen van 70.000 euro in ieder jaar. Er wordt meer dan het nadeel gecompenseerd omdat bij een hoog wisselend inkomen een deel van het inkomen buiten het afbouwtraject valt van heffingskortingen (waar een lager marginaal tarief geldt), terwijl het gemiddelde inkomen volledig binnen het afbouwtraject valt.

Het voorbeeld in tabel 1 heeft betrekking op iemand die jonger is dan de AOW-leeftijd, en neemt alleen de inkomstenbelastingtarieven en de meestvoorkomende heffingskortingen in beschouwing. Ook andere heffingskortingen – zoals de ouderenkorting en inkomensafhankelijke combinatiekorting, toeslagen en de beperking van het aftrektarief van de hypotheekrenteaftrek – hebben gevolgen voor de compensatie van het progressienadeel. Het meenemen van deze effecten verandert de uitkomsten van deze analyses niet wezenlijk.

Tweeschijvenstelsel

In 2021 zal, door invoering van het tweeschijvenstelsel, het progressienadeel in de belastingtarieven verdwijnen voor inkomens tot 68.507 euro (uitgezonderd AOW-gerechtigden). Hierdoor valt de mogelijkheid om gebruik te maken van de middelingsregeling volledig weg voor de lagere en middeninkomens van wie het inkomen in geen van de drie jaren boven 68.507 euro uitkomt. In bovenstaand rekenvoorbeeld zou daardoor voor het lagere inkomen (gemiddeld 30.000 euro) nul procent van het nadeel gecompenseerd worden, terwijl de compensatie voor het hogere inkomen (70.000 euro) oploopt tot 150 procent.

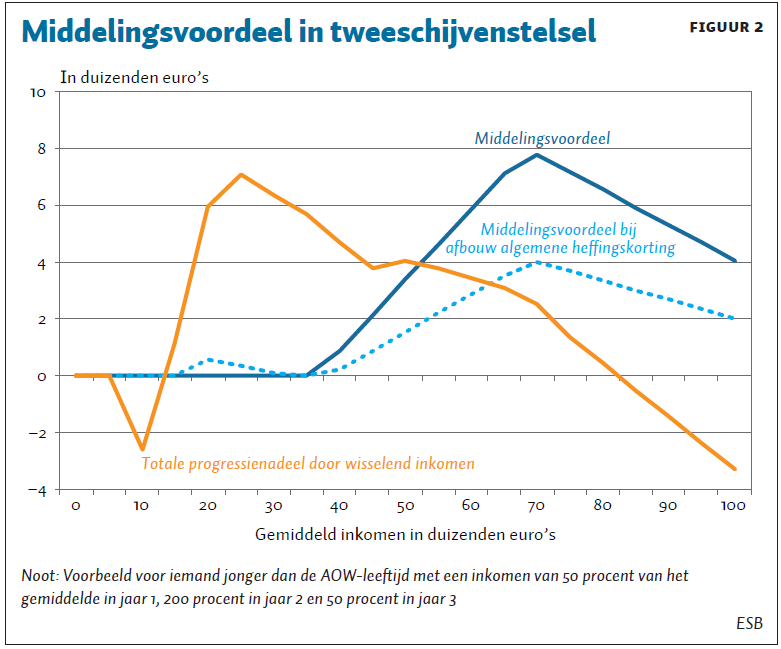

Figuur 2 illustreert hoe in het tweeschijvenstelsel het middelingsvoordeel en het nadeel door een wisselend inkomen zich tot elkaar verhouden. Hierbij wordt een verhouding van de drie jaarinkomens verondersteld van 50 procent, 50 procent en 200 procent. Juist voor de lagere inkomens, die geen middelingsvoordeel krijgen, is het totale nadeel het grootst door een wisselend inkomen vanwege heffingskortingen. Aan de andere kant krijgen hogere inkomens een middelingsvoordeel dat groter is dan het totale nadeel dat zij ervaren. In sommige gevallen betaalt iemand bij een wisselend inkomen per saldo zelfs minder belasting dan bij een gelijkmatig inkomen, maar kan hij daarbovenop via de middelingsregeling nog een extra teruggaaf ontvangen.

De verschillen zouden kunnen worden verkleind door een variant in te voeren waarbij de afbouw van de algemene heffingskorting wordt betrokken bij de regeling, zoals figuur 2 laat zien. Het blijkt dat hierdoor het middelingsvoordeel en het totale nadeel iets dichter bij elkaar komen, maar dat het verschil groot blijft.

De arbeidskorting of toeslagen worden in deze variant niet betrokken bij de regeling, omdat dit zou stuiten op zowel principiële als praktische bezwaren. Het praktische bezwaar is dat hiervoor binnen de middelingsregeling nieuwe inkomensbegrippen (arbeidsinkomen of huishoudinkomen) geïntroduceerd moeten worden, wat de complexiteit in de uitvoering aanzienlijk zou vergroten. Ook principieel zou dit leiden tot ongewenste gevolgen: een belangrijk beleidsdoel van de arbeidskorting is het vergroten van de arbeidsparticipatie, maar het is onmogelijk met terugwerkende kracht te prikkelen om meer uren te gaan werken. Aangezien een middelingsteruggaaf pas (ver) na afloop van een tijdvak tot stand komt, past het niet bij dit beleidsdoel om de arbeidskorting bij de middelingsregeling te betrekken.

Conclusie

Binnen een complex belastingstelsel met inkomensafhankelijke heffingskortingen is de effectiviteit van de middelingsregeling beperkt. Mensen met lagere en middeninkomens ondervinden het meeste nadeel bij een wisselend inkomen, terwijl de middelingsregeling hen hiervoor niet of nauwelijks compenseert. Hogere inkomens krijgen juist een teruggaaf die hoger is dan het totale nadeel van een wisselend inkomen. Dit fenomeen wordt versterkt in het tweeschijvenstelsel.

Dit probleem is echter niet eenvoudig op te lossen: vanuit zowel principieel als praktisch oogpunt is het niet logisch de arbeidskorting bij de middelingsregeling te betrekken, terwijl alleen het toevoegen van de afbouw van de algemene heffingskorting slechts een beperkt effect heeft. Daarmee vormen de resultaten uit deze analyse en uit de beleidsevaluatie een aanleiding om de middelingsregeling te heroverwegen.

Literatuur

Tweede Kamer (2018) Evaluatie middelingsregeling. Ministerie van Financiën. Evaluatie te vinden op www.rijksoverheid.nl.