Nederlandse huishoudens zijn kwetsbaar voor schommelingen in financiële markten. Dat komt door de wijze waarop hun balansen zijn samengesteld: met veel hypotheekschuld en illiquide bezittingen in de vorm van huis en pensioen. Hierbij bestaan grote verschillen tussen generaties. Hoe ontwikkelen de balansen van huishoudens zich in de toekomst, en welk beleid kan de nadelen van lange balansen verkleinen?

In het kort

– Nederlandse instituties op het gebied van woningmarkt en pensioen leiden tot langere balansen van huishoudens.

– Wat betreft de woningmarkt kunnen fiscale subsidies voor hypothecaire schuldopbouw verder worden afgebouwd.

– Een verlaging van de verplichte pensioenopbouw kan balansen verkorten en de consumptiespreiding verbeteren.

Nederlandse huishoudens hebben lange balansen, met hoge schulden en bezittingen in verhouding tot hun inkomen. Een belangrijke reden hiervoor zijn Nederlandse instituties die leiden tot een combinatie van hoge hypotheken en woningprijzen met hoge pensioenbeleggingen ter financiering van de opgebouwde pensioenaanspraken (Parlevliet en Kooiman, 2015). Voor alle Nederlandse huishoudens samen is het balanstotaal ongeveer gelijk aan vijf keer het bbp.

Vanuit welvaartsperspectief bezien hebben lange balansen als nadeel dat de Nederlandse economie – meer dan die van andere landen – een ‘hollen of stilstaan’-karakter vertoont. Zo leidt een daling van de huizenprijzen, zeker als daarbij veel woningen onder water komen te staan, tot lagere consumptieve bestedingen door woningeigenaren. En een waardedaling van de pensioenbeleggingen leidt sneller tot stijgende pensioenpremies vanwege het Nederlandse systeem van toegezegde pensioenuitkeringen. Omdat de bezittingen van huishoudens grotendeels illiquide zijn, moeten zij (het werknemersdeel van) dergelijke extra premies opbrengen uit het vrij besteedbare inkomen. Schommelingen van rentes en vermogensprijzen leiden hierdoor tot grote fluctuaties van de besparingen en de consumptie (Lukkezen en Elbourne, 2015). Deze macro-economische volatiliteit draagt niet bij aan financiële stabiliteit en is schadelijk voor de maatschappelijke welvaart.

In dit artikel schetsen wij welke factoren van belang zijn voor de ontwikkeling van de lange balansen van Nederlandse huishoudens. Wij besteden hierbij aandacht aan woningprijzen, pensioenopbouw en erfenissen, en sluiten af met enkele aanbevelingen voor beleid.

Basispad

Als vertrekpunt extrapoleren we de huidige balansen van huishoudens naar de toekomst, met behulp van een eenvoudige cohortanalyse. Deze analyse is gebaseerd op mechanische rekenregels die per generatiecohort (gedefinieerd aan de hand van het geboortejaar) het woningbezit, de hypotheekschuld, de woning- en huurprijzen, de huishoudensinkomens, de pensioenopbouw- en uitkeringen en de vrije besparingen uit inkomen extrapoleren naar de toekomst. Daarbij is verondersteld dat huishoudens overlijden bij het bereiken van de gemiddelde levensverwachting – die langzaam stijgt over de tijd – en hun vermogen nalaten aan hun kinderen. De resulterende balansstructuur heeft als toekomstvoorspelling weinig waarde, maar dient als basispad ter referentie bij de gevoeligheidsanalyses. Ondanks dat deze analyses met grote onzekerheid zijn omgeven en geen rekening houden met gedragsreacties, illustreren zij hoe de lengte en samenstelling van huishoudensbalansen worden beïnvloed door ontwikkelingen op belangrijke beleidsterreinen, zoals de woningmarkt en het pensioenstelsel.

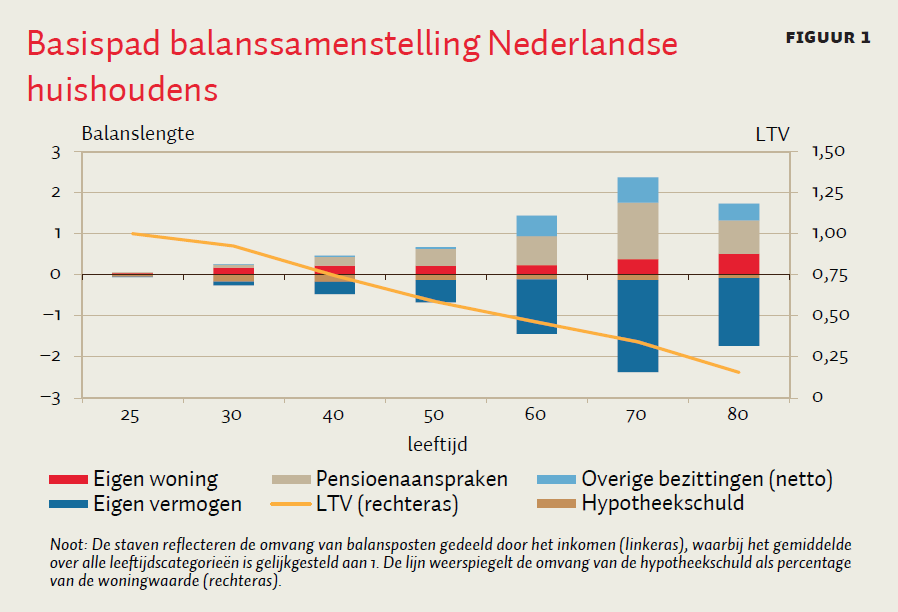

Figuur 1 schetst een mogelijke balansstructuur van huishoudens in de verre toekomst (het jaar 2050). Deze vertoont grote overeenkomsten met de huidige situatie (DNB, 2012). Net als nu hebben jongeren relatief weinig vermogen vanwege hun hoge hypotheekschulden, terwijl ouderen veel vermogender zijn vanwege de afgeloste hypotheek op de eigen woning, de opgebouwde pensioenaanspraken en hun overige bezittingen (Kersten en Kok, 2016). Het geleidelijk aflossen van de hypotheek en de stijging van de huizenprijzen leidt ertoe dat de getoonde loan-to-value-verhouding (LTV-verhouding), die per leeftijdsgroep is berekend als de totale hypotheekschuld gedeeld door de totale woningwaarde, lager is voor oudere generaties.

Woningprijsfluctuaties

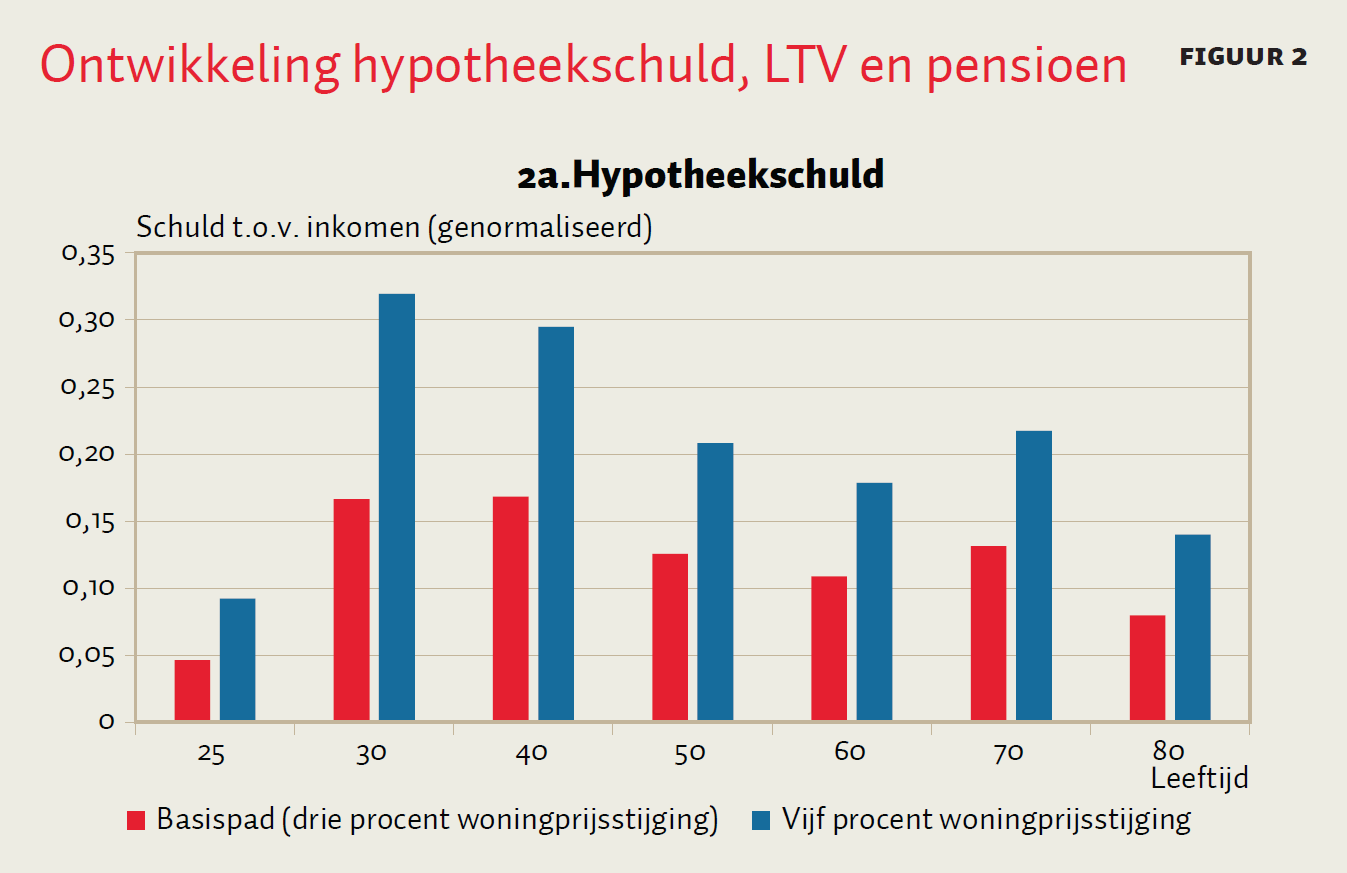

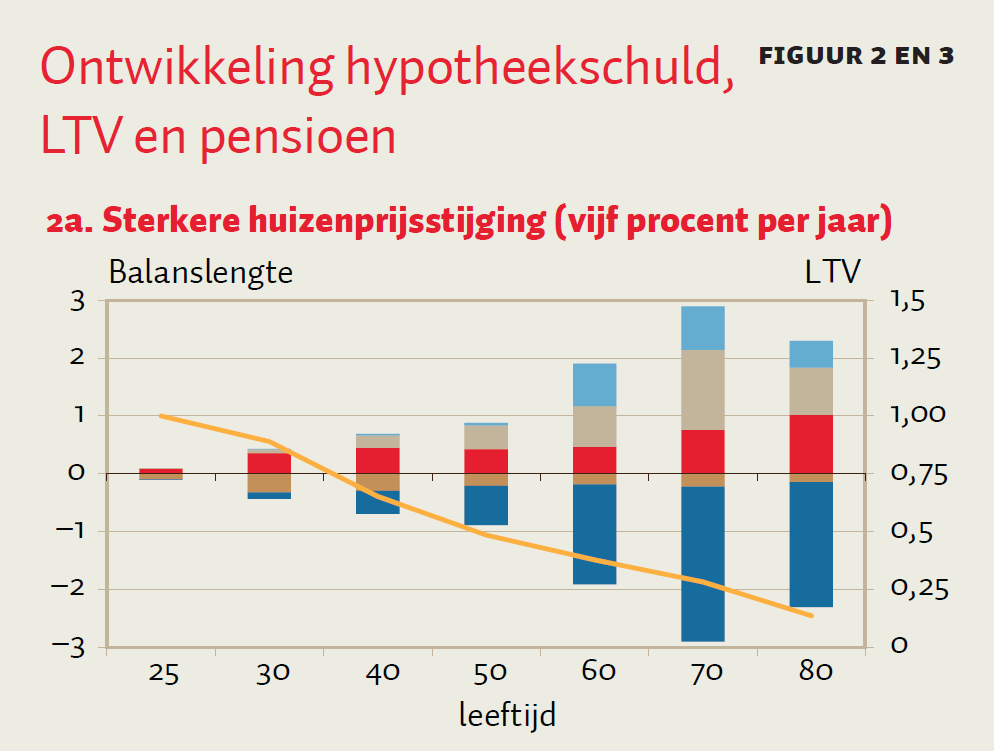

De ontwikkeling van de huizenprijzen heeft grote invloed op de lengte en samenstelling van de balansen van huishoudens. Figuur 2a brengt de gevolgen voor deze balansen in beeld van een woningprijsstijging van vijf procent per jaar, in plaats van drie procent in het basispad. Door deze hogere huizenprijsgroei stijgt voor alle generaties ook de hypotheekschuld. De balansen van huishoudens worden hierdoor langer.

Woningprijzen hebben zich in het verleden echter niet altijd gelijkmatig ontwikkeld. Zo was de gemiddelde prijsverandering in de tienjaarperiode van 1980–1989 gelijk aan −1 procent per jaar, terwijl de gemiddelde verandering in de twee daaropvolgende tienjaarperioden gelijk was aan +9 respectievelijk +5 procent. Gecorrigeerd voor inflatie zijn de vergelijkbare percentages −4, +6 en +3 procent.

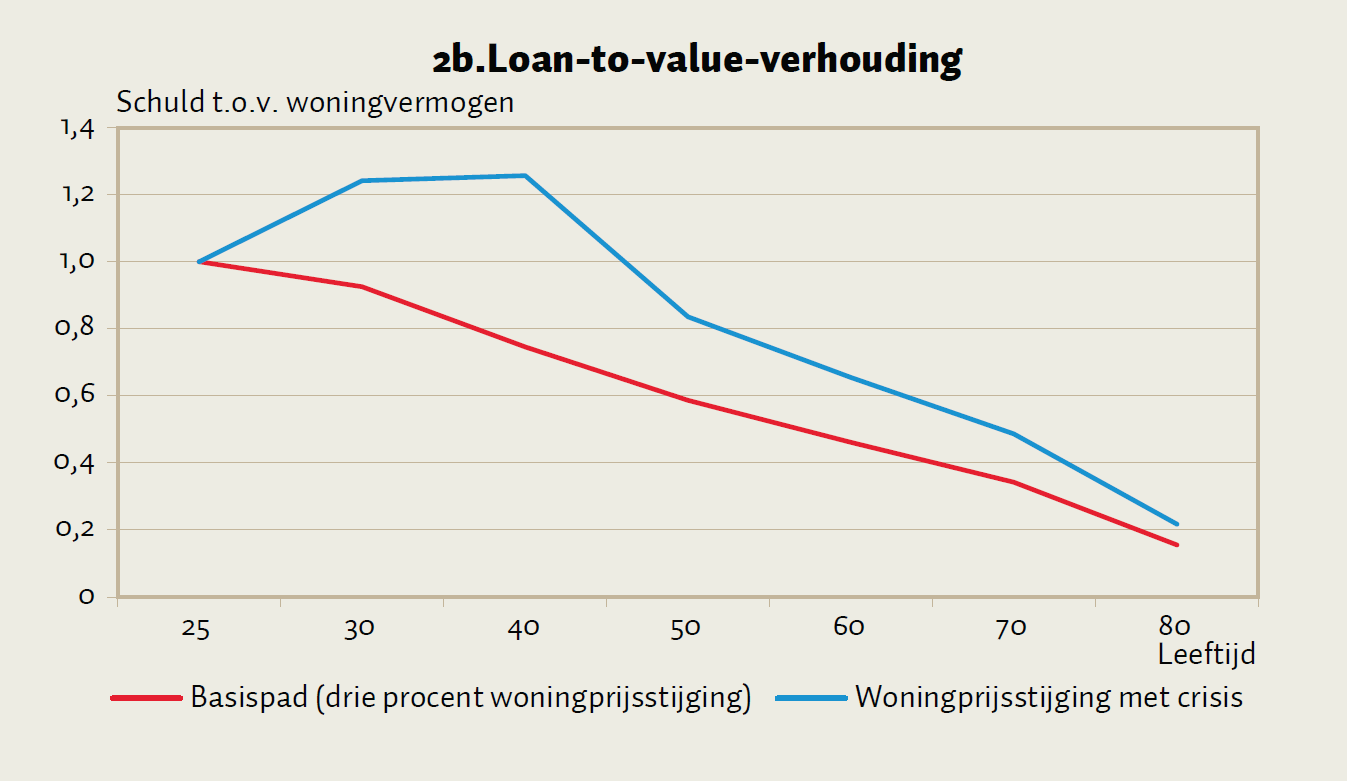

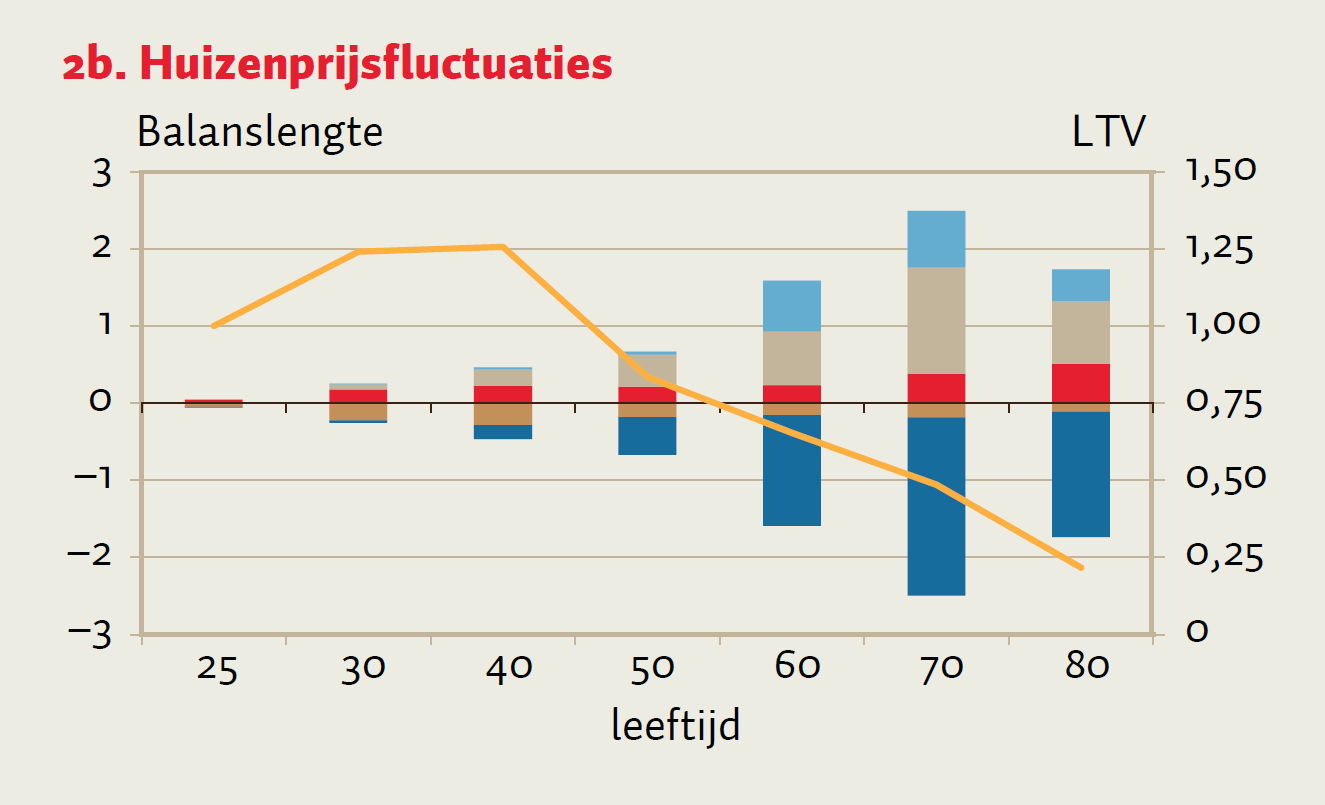

Dergelijke bewegingen in woningprijzen leiden tot grote verschillen in vermogen en LTV-verhoudingen tussen generaties. Figuur 2b illustreert dit aan de hand van een scenario waarin de woningprijzen in de eindsituatie gelijk zijn aan die in het basispad, maar in de tussenliggende jaren een crisis doormaken. De prijzen stijgen in dit scenario eerst tien procent per jaar gedurende tien jaar, vervolgens groeien zij gematigd met drie procent per jaar gedurende vijf jaar, en daarna dalen zij scherp met opgeteld veertig procent in vijf jaar.

Uiteindelijk komt in deze situatie de hypotheekschuld ten opzichte van de woningwaarde voor alle cohorten hoger uit dan in het basispad, omdat ieder cohort huishoudens bevat die op een – achteraf bezien – ongunstig moment een woning hebben gekocht. De LTV-stijging is het grootste voor generaties waarin veel huishoudens hun huis hebben gekocht vlak voordat de huizenprijzen beggonnen te dalen. Voor het cohort veertigjarigen bedraagt deze in dit voorbeeld maar liefst vijftig procentpunt, zodat deze generatie stevig ‘onder water’ staat.

Rente en pensioenaanspraken

Behalve ontwikkelingen op de woningmarkt hebben ook ontwikkelingen op pensioengebied een belangrijke invloed op de balansen van huishoudens. Zo is in de afgelopen jaren de rentecurve die wordt gebruikt voor het verdisconteren van pensioenaanspraken aanmerkelijk lager komen te liggen.

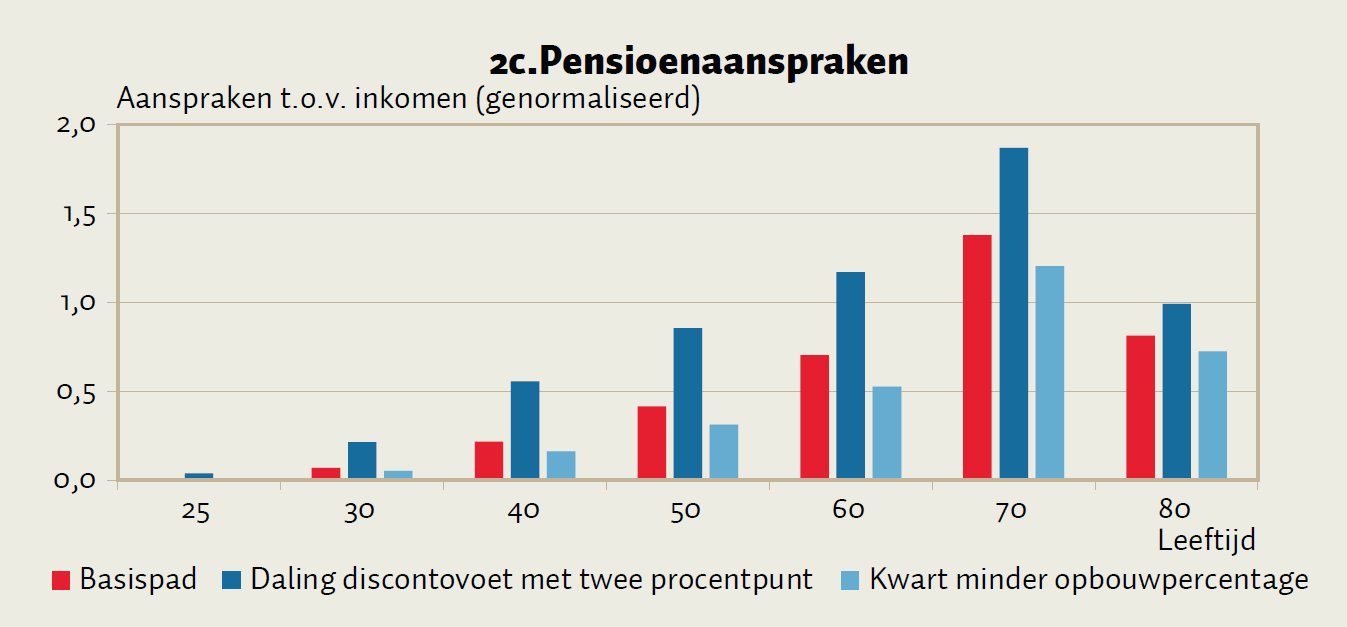

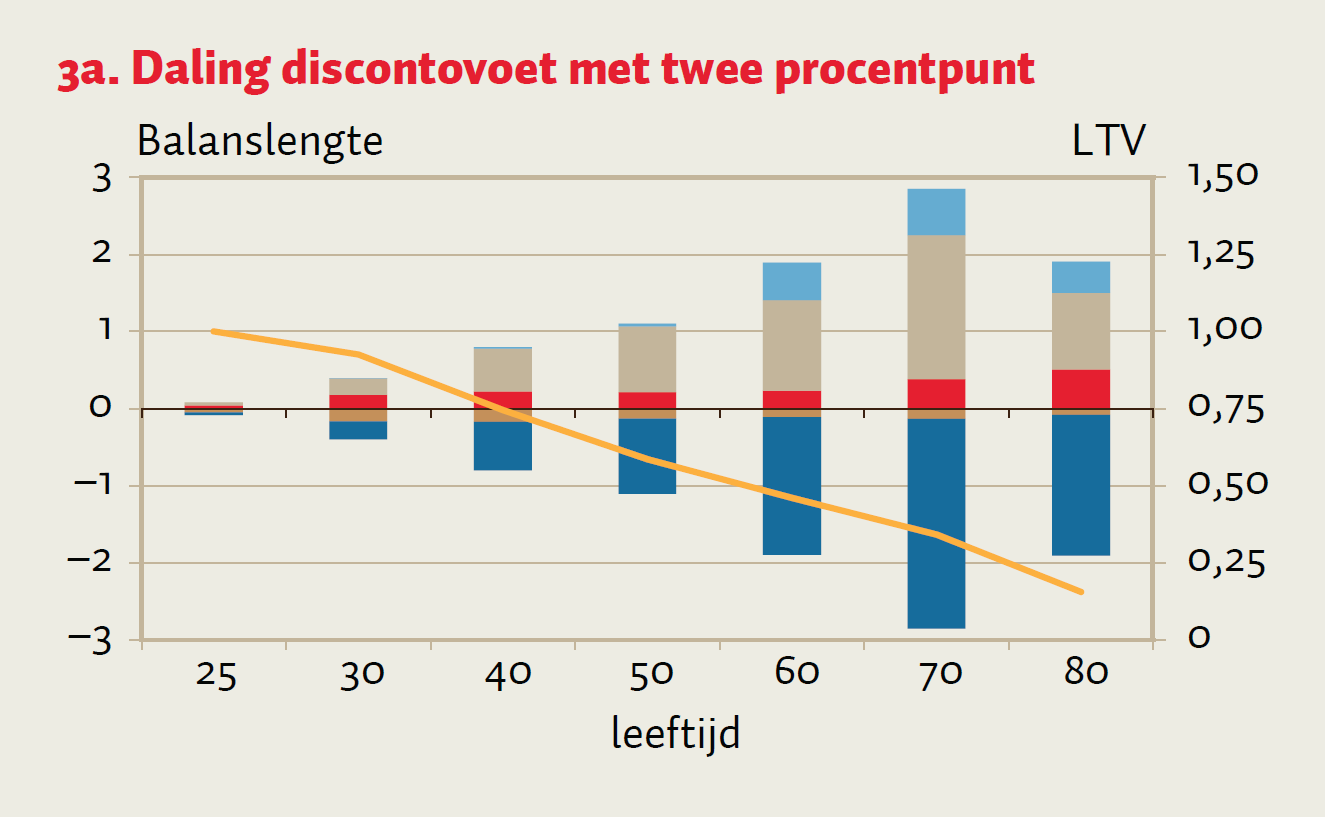

Ter illustratie van de gevolgen van lagere rentes, laat figuur 2c zien wat er gebeurt bij een geleidelijk daling van de rente over de jaren, met in totaal twee procentpunt. (Bij een stijging van de risicovrije rente treden de tegengestelde effecten op.) Als gevolg van de rentedaling komen de verdisconteerde pensioenaanspraken aanzienlijk hoger uit dan in het basispad. Een daling van de discontovoet als gevolg van een daling van de risicovrije rente leidt dus tot een forse verlenging van balansen van huishoudens, zoals in de afgelopen decennia is gebleken. In het huidige systeem met toegezegde uitkeringen gericht op nominale zekerheid betekent dit dat de pensioenpremies moeten stijgen.

Een tweede ontwikkeling op pensioengebied is dat de pensioenopbouw is versoberd door een overgang naar middelloon-regelingen en beperking van maximale opbouwpercentages. Hier staat tegenover dat werknemers bij een stijgende pensioenleeftijd over meer jaren pensioen opbouwen dan voorheen.

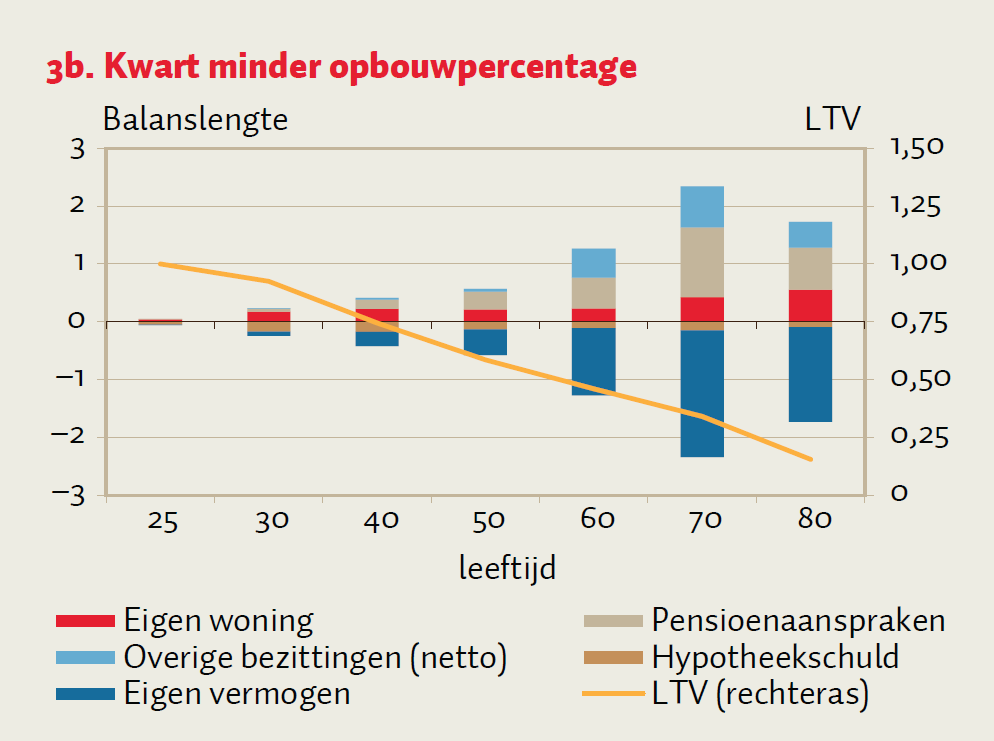

Ter illustratie van de gevolgen van versoberingen van de pensioenopbouw toont figuur 2c de balansen van huishoudens onder de aanname dat een kwart minder wordt opgebouwd. Dit heeft een matigend effect op de balanslengte, wat vooral te zien is bij de zestigjarigen in de figuur. De gevolgen van de verlaging van opbouwpercentages worden in de praktijk mogelijk gedempt doordat huishoudens vrijwillig bijsparen, zodat hun overige bezittingen hoger kunnen uitkomen.

De rol van erfenissen

Bij het extrapoleren van balansen naar de toekomst valt op dat de netto overige bezittingen zich concentreren bij oudere generaties. De reden hiervoor is dat de levensverwachting toeneemt. Hierdoor overlijden generaties op steeds hogere leeftijd, zodat hun kinderen pas op latere leeftijd een erfenis ontvangen. Deze erfenissen bestaan uit de eigen woning en de overige bezittingen van de overleden generaties, dus exclusief pensioenaanspraken, en slaan neer in het overige vermogen van de ervende generaties.

In de praktijk zit er meer spreiding in het moment van overlijden dan aangenomen in de berekeningen. Zo geven ouderen bij leven al vermogen weg, bijvoorbeeld door gebruik te maken van de vrijstelling van de schenkbelasting (die in 2017 nog is verruimd tot 100.000 euro, onder voorwaarde dat de schenking door de ontvanger wordt aangewend voor de aankoop, de verbetering of het onderhoud van de eigen woning). Niettemin is de trend dat erfenissen hoger worden en op latere leeftijd worden ontvangen plausibel, wat in toenemende mate tot vermogensongelijkheid tussen oudere en jongere generaties kan leiden.

Conclusies

De balansen van Nederlandse huishoudens zijn de afgelopen decennia mede gegroeid door de toename in het pensioenvermogen en door sterk stijgende woningprijzen. Op hun beurt waren deze toenames mede een gevolg van ruime hypothecaire kredietverstrekking en dalende hypotheekrentes. Bij ongewijzigd beleid kunnen de balansen van Nederlandse huishoudens ook in de toekomst lang blijven, met daarbij grote verschillen tussen generaties. Zoals blijkt uit de cohortanalyse zijn de stijging en fluctuaties van huizenprijzen en de ontwikkeling van pensioenen hiervoor bepalende factoren. Bij de verdeling van vermogen tussen generaties gaan ook erfenissen bovendien een toenemende rol spelen.

Beleidsmakers hebben steeds meer aandacht voor de problematiek van lange balansen en de gevolgen voor de economie (DNB, 2012; SER, 2013; Parlevliet en Kooiman, 2015; Studiegroep Duurzame Groei, 2016). Om deze nadelige gevolgen te verminderen zijn verschillende beleidsinstrumenten beschikbaar.

Op het gebied van de woningmarkt kunnen fiscale subsidies voor hypothecaire schuldopbouw verder worden afgebouwd en LTI- (loan-to-income) en LTV-limieten worden verlaagd. Daardoor wordt de overmatige stijging van huizenprijzen en van hypotheeklasten tegengegaan, wat een matigende invloed heeft op de verlenging van balansen en op de druk die hoge hypotheeklasten uitoefenen op het besteedbare inkomen. Voor zover deze maatregelen ook de fluctuaties van huizenprijzen beperken, verminderen zij bovendien de invloed van toevalsfactoren op de vermogensverdeling tussen generaties.

Op het gebied van pensioenen kan de hoogte van de verplichte pensioenopbouw verlaagd worden. Zo is de verlenging van balansen in het verleden gedempt door de overgang van eindloon naar middelloon, de verlaging van opbouwpercentages en de beperking van de fiscale aftrekbaarheid van pensioenpremies voor hogere inkomens. Een lagere verplichte opbouw stelt huishoudens bovendien beter in staat om de verdeling van consumptie over de levensloop in te richten conform de eigen voorkeuren (Parlevliet en Kooiman, 2015).

Met het oog op een betere consumptiespreiding over de levensloop kan een meer gelijke fiscale behandeling van kinderen en kleinkinderen eraan bijdragen dat vermogen van oudere generaties al eerder in de levensloop ontvangen wordt. Daarnaast biedt het verhogen van de belasting op erfenissen, zoals bepleit door de werkgroep fiscaliteit van de Studiegroep Duurzame Groei (2016), ruimte voor het verlagen van de belasting op arbeidsinkomen. Op deze manier verschuiven de belastingbetalingen van huishoudens meer naar het einde van hun levensloop, terwijl de vermogensverdeling over deze levensloop gelijkmatiger wordt.

Literatuur

DNB (2012) De vermogens van jong en oud. DNBulletin, 25 oktober.

Kersten, K. en S. Kok (2016) Consumeren en sparen van huishoudens over de levensloop. ESB, 101(4740), 612–615.

Lukkezen, J. en A. Elbourne (2015) De Nederlandse consumptie: goede tijden, slechte tijden. CPB Policy Brief, 2015/03.

Parlevliet, J. en T. Kooiman (2015) De vermogensopbouw van huishoudens: is het beleid in balans? DNB Occasional Studies, 13-1.

SER (2013) Nederlandse economie in stabieler vaarwater: een macro-economische verkenning. Rapport 19 april. Den Haag: Sociaal-Economische Raad.

Studiegroep Duurzame Groei (2016) Kiezen voor duurzame groei. Rapport 6 juli. Den Haag: Ambtelijke Studiegroep Duurzame Groei.

3 reacties

Huis onder water: dat geldt dan alleen voor de huizen achter de Hollandse waterlinie, als de dijken het niet houden.

Voor de banken heeft dit slechts een beperkte betekenis. Hun onderpand is dan mogelijk niet voldoende bij insolventie van de eigenaar. Zij baseren zich liever en terecht op de verhouding schuld / inkomen. Dit is ook de reden waarom verzilvering van de overwaarde tot nu toe veelal beperkt mogelijk is na pensionering. Hun corebusiness hierbij is het uitlenen en terugontvangen van gelden, met een zekere marge en niet het verkopen van panden (van overledenen). Het overlijdensrisico wordt afgedekt met een levensverzekering. Deze is natuurlijk niet te betalen als je 65+ bent.

Voor de particulier en de bank is er niets aan de hand zolang de rente en aflossing maar betaald worden. De banken gaan dan echt niet over tot verkoopdwang als de boel onder water staat.

Ergo: Wil je werkelijk waarde toekennen aan waarde, dan moet je werkelijkheden waarderen.

O ja, nog een hete aardappel: het pensioenvermogen! De waarde bij een bpf is momenteel echt goed niet te bepalen per generatie. Een "voorziening ontvlechting" (ouderen) dan wel latente "vordering ontvlechting" (jongeren) lijkt me sowieso nodig.

Gelukkig heb ik pensioenvermogen. In feite uitgestelde beloing voor werken. Beter is een term die daarop aansluit zoals: "Uitgestelde consumptierechten wegens arbeid". Eigenlijk hoort dit off-balance, tenzij je ook voor loon een "loonvermogen" gaat opvoeren. Leuk om te zien dat dan de jongeren natuurlijk veel "rijker"zijn! Kun je ook nog even meenemen de stijging van de verwachte levensduur (naar analogie met de economische levensduur).

Graag een analyse o.b.v. van de (verwachte) kasstromen.

Een eigen woning kun je beter opnemen onder de categorie: niet voor consumptie beschikbaar vermogen bij de bezitter tegen een p.m. waarde en als langlopende vordering bij de generatie van pakweg dertig jaar jonger. Vergeet ook niet een voorziening groot onderhoud in de balans te zetten. We zien imers bij recessies veel uitgesteld onderhoud!

Tegenover de contante waarde van de hypotheekschuld zou je een netto c.w. verdienkracht (pas een geschikte definitie toe ) kunnen opnemen. Dit geeft veel beter aan of er solvabitieitsrisico's bestaan. Denk ook eens aan een (aangepaste) toepassing van de EBITA!

Alleen als je een woning verkoopt en een (in totaliteit) goedkopere woning koopt of gaat huren is sprake van beschikbaar vermogen voor consumptie. Dit is dan toch iets anders dan aan je lijf gebonden vermogen.