In het pensioenakkoord is er afgesproken dat in het nieuwe contract de toegezegde pensioenuitkering afhankelijk wordt van de financiële positie van het pensioenfonds. De ‘harde’ pensioentoezegging maakt plaats voor een ‘zachte’. Wat zijn de gevolgen hiervan voor de rol van de rekenrente en voor de verdeling van risico’s tussen generaties?

In het kort

– In de nieuwe contracten met onzekere toezegging krijgt de rekenrente een conceptueel andere rol dan in de huidige contracten.

– De rekenrente en aanpassingsregel bepalen dan gezamenlijk hoe rendement en risico over de generaties worden verdeeld.

– Voor een eerlijke risicodeling zouden kortingen en indexaties afhankelijk moeten zijn van de leeftijd van de deelnemer.

In het huidige pensioencontract wordt er zekerheid beloofd, terwijl dit in de realiteit niet wordt waargemaakt. Kabinet en sociale partners willen aan deze discrepantie een einde maken, en hebben daarom in het pensioenakkoord besloten dat de uitkeringsovereenkomst moet verdwijnen. In de plaats daarvan komt er een keuze uit twee alternatieven: het ‘persoonlijk pensioenvermogen met collectieve uitkeringsfase’ en ‘het nieuwe contract’.

Beide contracten worden aangeduid als collectieve premieovereenkomsten. Er wordt aan deelnemers, net als nu, een toekomstige pensioenuitkering toegezegd. Het verschil is dat er geen vast bedrag meer wordt toegezegd, maar een uitkering die expliciet afhangt van de ontwikkeling in de dekkingsgraad van het pensioenfonds en die dus onzeker is.

In de nieuwe contracten behoudt de rekenrente zijn belangrijke rol bij de verdeling van het collectieve pensioenvermogen over generaties – zij het dat die rol in het contract met persoonlijke vermogens wel kleiner wordt, omdat hierin werknemers tot de pensioendatum nog vermogen opbouwen op een persoonlijke rekening. Maar de rol van de rekenrente verandert wel.

Nieuwe rol voor rekenrente

Op dit moment is de pensioentoezegging simpel: een bedrag in euro’s. De rekenrente vertelt ons vervolgens wat de huidige marktwaarde van die toezegging is. Zo kan worden beoordeeld of het vermogen van het pensioenfonds toereikend is om de toezegging met de toegezegde zekerheid waar te maken.

In de nieuwe contracten wordt de pensioentoezegging onzeker. De toezegging is dus niet meer één enkel getal, maar een stochast. Deze stochastische toezegging wordt in essentie beschreven door drie zaken. Ten eerste de toegezegde streefuitkering. De deelnemers wordt ook in de nieuwe contracten nog steeds een uitkering in euro’s voorgehouden, maar omdat dit niet het bedrag is dat zij uiteindelijk zullen krijgen, noemen wij dit voor alle duidelijkheid ‘de toegezegde streefuitkering’. Ten tweede de aanpassingsregel, die beschrijft hoe de streefuitkering wordt gekort of verhoogd als functie van de dekkingsgraad. Ten derde de rekenrente, die gebruikt wordt om de boekwaarde van de streefuitkeringen en daarmee de dekkingsgraad te bepalen.

De rekenrente is via de dekkingsgraad dus (mede)bepalend voor wat er precies is toegezegd. Een onzekere uitkering nieuwe stijl op basis van de risicovrije marktrente is een andere onzekere toezegging dan een onzekere uitkering op basis van, bijvoorbeeld, een vaste rente van twee procent. De rol van de rekenrente in het huidige stelsel – het bepalen van de marktwaarde van hetgene dat is toegezegd – wordt in het nieuwe stelsel overgenomen door de marktconforme stochastische discontovoet. Deze discontovoet zorgt ervoor dat er bij de waardering van de toezeggingen rekening wordt gehouden met de prijs van risico.

We onderscheiden in de nieuwe situatie dus twee waarderingen. Ten eerste de boekwaarde: de streefuitkering contant gemaakt met de rekenrente, zoals gebruikt voor bepaling van de dekkingsgraad. Ten tweede de marktwaarde: de toegezegde stochastische uitkering contant gemaakt met de marktconforme stochastische discontovoet.

Naar een nieuw contract zonder herverdeling

In de nieuwe collectieve premieovereenkomsten wordt het vermogen van deelnemers samengevoegd om dit collectief risicovol te beleggen. Vervolgens worden het vermogen en de risico’s via de collectieve spelregels, de rekenrente en de aanpassingsregel weer toegedeeld aan alle deelnemers.

Het is niet uitgesloten dat dit samenvoegen en opnieuw toedelen tot een grote ex-ante-herverdeling leidt. De vraag is hoe de combinatie van rekenrente en aanpassingsregel zo gekozen kan worden dat dit niet gebeurt. Voor de eenvoud zullen we een pensioenregeling die geen ex-ante-herverdeling kent, aanduiden als ‘fair’.

Een collectieve pensioenregeling is fair als deelnemers een marktconsistent rendement ontvangen op het daadwerkelijke marktrisico dat ze individueel dragen. Een andere manier om hetzelfde te zeggen, is dat het pensioencontract alleen fair is als de bovenstaande boek- en marktwaarde te allen tijde gelijk aan elkaar zijn. Dat blijkt geen triviale opgave. Een simpel voorbeeld.

Voorbeeld van een niet-faire regeling

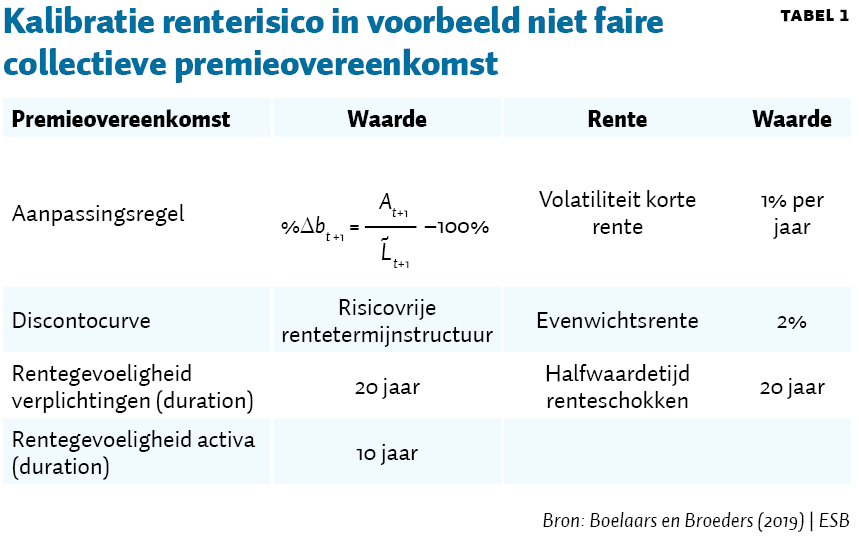

Stel dat er wordt gekozen voor de risicovrije rente als rekenrente, en dat dit wordt gecombineerd met de volgende eenvoudige aanpassingsregel:

\begin{equation*}\%\Delta b_{t+1}=\frac{A_{t+1}}{\tilde{L}_{t+1}}-100\%\end{equation*}

waar %Δ\(b_{t+1}\) de procentuele verandering in streefuitkering is op tijdstip \(t+1\), \(A_{t+1}\) de marktwaarde van de bezittingen op tijdstip \(t+1\) en \(L_{t+1}\) de boekwaarde van de toegezegde streefuitkeringen op tijdstip \(t+1\), net voordat de streefuitkeringen worden aangepast. In woorden: elke keer als de dekkingsgraad afwijkt van honderd procent worden alle uitkeringen met een gelijk percentage verhoogd of verlaagd zodat de dekkingsgraad weer honderd procent is.

Dit lijkt op het eerste gezicht een faire pensioenregeling. Het pensioenfonds hanteert een marktconforme rente en past de streefuitkeringen voor alle deelnemers met hetzelfde percentage aan. Boelaars en Broeders (2019) laten echter zien dat dit niet het geval is. Er is in deze regeling sprake van een herverdeling van jonge naar oude deelnemers. De oorzaak hiervan is het renterisico.

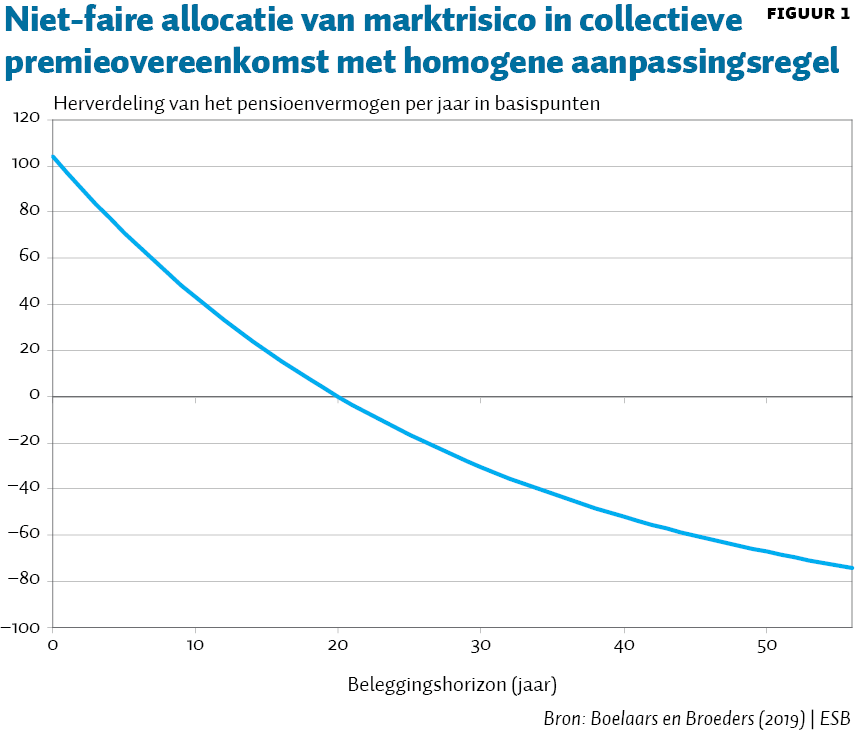

Laten we ter illustratie kijken naar een wereld waarin het renterisico wordt beschreven door het bekende Vasicek-model (Vasicek, 1977). Het voorbeeld gaat uit van een gemiddeld Nederlands pensioenfonds en een rentevolatiliteit van gemiddeld 1 procentpunt per jaar (tabel 1). Figuur 1 laat zien wat de omvang van de herverdeling is, afhankelijk van de beleggingshorizon van de deelnemer, uitgedrukt in een percentage per jaar van de waarde van de pensioenopbouw.

Als de regeling fair was, dan zou de lijn vlak op nul hebben gelopen. In plaats daarvan zien we dat de deelnemers met een korte horizon (ouderen) een extra rendement ontvangen dat in dit voorbeeld oploopt tot 120 basispunten. Dit terwijl deelnemers met een lange horizon (jongeren) een lager dan marktconform rendement ontvangen. Het omslagpunt ligt bij de gemiddelde horizon van het fonds (in dit voorbeeld twintig jaar).

De economische intuïtie achter deze herverdeling is als volgt. Rentedalingen leiden tot kortingen, en rentestijgingen tot pensioenverhogingen. Tegelijkertijd doen rentedalingen binnen het fonds nog iets anders: bij rentedalingen worden de streefuitkeringen van jongeren relatief meer waard ten opzichte van de aanspraken van ouderen. Bij rentestijgingen geldt precies het omgekeerde.

Er wordt dus gekort als de streefuitkeringen van jongeren relatief veel waard zijn, en er wordt verhoogd als ze relatief weinig waard zijn. Deze asymmetrie zorgt ervoor dat er, in deze simpele regeling, herverdeling is van jong naar oud.

Een faire regeling

De grote vraag is: wanneer is de regeling wel fair? We zouden zowel de rekenrente als de aanpassingsregel kunnen veranderen. In het pensioenakkoord is afgesproken dat er gewerkt zal worden met een risicovrije rente. Dit is een logische keuze (kader 1).

Gegeven het gebruik van de risicovrije rekenrente, resulteert de volgende aanpassingsregel wel in een faire pensioenregeling:

\begin{equation}\%\Delta b_{\tau,t+1}=\left(\frac{A_{t+1}}{A_{t}} – \frac{\tilde{L}_{t+1}}{L_{t}}\right)\frac{P_{\tau,t}}{P_{\tau,t+1}}\end{equation}

Kader 1 – Rekenrentes en ‘invaren’ van huidige aanspraken

Met de keuze om in de nieuwe contracten onzekere uitkeringen toe te zeggen, valt de eenvoudige logica achter het gebruik van de risicovrije rekenrente weg. Er wordt daarom wel gesuggereerd dat in een contract waarin er ‘zachte’ uitkeringen worden toegezegd, kan worden gewerkt met een andere rekenrente – en dan met name met een rekenrente die hoger is dan de risicovrije rente. Hier lijkt op het eerste gezicht iets in te zitten. Zo blijkt aanpassingsregel (1) bijvoorbeeld wel fair te zijn in combinatie met een vaste rekenrente.

Het probleem is echter dat, wanneer er wordt gekozen voor het uitsmeren van schokken, alleen de risicovrije rente als optie overblijft. De intuïtieve verklaring is als volgt: uitsmeren impliceert dat de pensioenuitkeringen op korte termijn risicovrij zullen zijn. De enige manier om te zorgen dat de boekwaarde van deze risicovrije uitkeringen gelijk is aan de marktwaarde, is door met de risicovrije rente te werken.

Invaren

Als het al zo zou zijn dat er in een nieuw contract met een andere rekenrente gewerkt zou kunnen worden, dan verandert dit overigens niets aan de waardering van de reeds bestaande ‘harde’ pensioenaanspraken. De bestaande toezeggingen zijn wat ze zijn, en moeten dus als zodanig worden gewaardeerd.

Uiteraard is het wel denkbaar dat de aanspraken uit het huidige contract worden omgezet naar aanspraken onder het nieuwe contract. Bij dit ‘invaren’ dienen de huidige rechten echter te worden gewaardeerd tegen de risicovrije rente, en met de over te dragen waarde kunnen dan tegen de nieuwe rekenrente aanspraken nieuwe stijl worden ingekocht.

Dit levert dus geen snelle winst op doordat bestaande aanspraken ineens tegen een hogere rente gewaardeerd kunnen worden. Wel zal er ruimte zijn voor een politieke discussie over de vraag hoe bestaande tekorten dan wel overschotten binnen een pensioenfonds precies toegedeeld moeten worden.

De aanpassing van de streefuitkering is nu afhankelijk van \(τ\), de uitkeringsdatum. Er zijn twee belangrijke veranderingen zichtbaar. Ten eerste meten we het dekkingstekort of -overschot niet meer als een ratio van \(A_{t+1}\) en \(\tilde{L}_{t+1}\), maar als het verschil tussen beide. Ten tweede is een looptijdsafhankelijke correctieterm toegevoegd: \(P_{τ,t} / P_{τ,t+1}\), waar \(P_{τ,t}\) staat voor de prijs van een couponloze staatsobligatie met looptijd τ. De correctieterm is dus de inverse van het rendement op deze obligatie tussen \(t\) en \(t+1\).

Deze aanpassingsregel vereist wel een iets uitgebreidere administratie bij pensioenfondsen. De streefuitkering is niet langer één enkel getal per deelnemer, maar varieert met de looptijd. Voor elke deelnemer moet er dus een aparte streefuitkering voor elk uitkeringsjaar worden bijgehouden.

Schokken fair uitsmeren

In het pensioenakkoord is afgesproken dat schokken in de dekkingsgraad mogen worden uitgesmeerd. Zo moet worden voorkomen dat de pensioenuitkeringen al te veel van jaar op jaar fluctueren. We kunnen dit eenvoudig in bovenstaande aanpassingsregel inpassen door een looptijdsafhankelijke ‘uitsmeerparameter’, \(α_{τ}\) , toe te voegen:

\begin{equation}\%\Delta b_{\tau,t+1}=\alpha_{\tau}\left[\left(\frac{A_{t+1}}{\tilde{L}_{t+1}} – \frac{\tilde{L}_{t+1}}{L_{t}}\right)\frac{P_{\tau,t}}{P_{\tau,t+1}}\right]\end{equation}

De uitsmeerparameter bepaalt in hoeverre aanspraken met een bepaalde looptijd blootstaan aan het dekkingsgraadrisico van het pensioenfonds. Een keuze van \(α_{τ} = 1\) voor alle looptijden komt overeen met de voorgaande aanpassingsregel zonder uitsmeren. Beleidsmakers kunnen uitsmeren introduceren door \(α_{τ}\) voor zeer korte looptijden op nul te zetten en vervolgens ατ geleidelijk te laten oplopen voor langere looptijden.

Zolang \(α_{τ}\) zo wordt gekozen dat de dekkingsgraad elke periode weer volledig terugkeert naar honderd procent, leidt het uitsmeren van schokken op bovenstaande wijze niet tot een ex-ante-herverdeling tussen deelnemers.

Open uitsmeren

Als in bovenstaande aanpassingsregel \(α_{τ}\) zo wordt gekozen dat de dekkingsgraad bij elke jaarlijkse aanpassing van de (streef)uitkeringen helemaal terugkeert naar honderd procent, dan is er sprake van ‘gesloten uitsmeren’. Dit betekent dat schokken in de dekkingsgraad alleen impact hebben op de reeds opgebouwde streefuitkeringen.

In het pensioenakkoord is afgesproken dat de sociale partners ook mogen kiezen voor ‘open uitsmeren’. Dit betekent dat huidige schokken in de dekkingsgraad ook deels mogen worden opgevangen door streefuitkeringen die nog in de toekomst opgebouwd gaan worden. De gangbare gedachte is om ‘open uit te smeren’, door toe te laten dat de dekkingsgraad langere tijd mag afwijken van honderd procent. Zodoende dragen toekomstige deelnemers bij aan het herstel van de mee- en tegenvallers uit het verleden (ervan uitgaand dat de premiedekkingsgraad altijd honderd procent is). Deze aanpak leidt er echter toe dat het contract niet fair is.

Een oplossing om het contract fair te houden, ook bij het open uitsmeren, is door vast te houden aan de voorwaarde dat de dekkingsgraad elke periode weer terugkeert naar honderd procent, maar dat pensioenfondsen de toekomstige pensioenopbouw en de daarbij behorende toekomstige pensioenpremies expliciet op de balans meenemen. Op die manier kunnen streefuitkeringen die in de toekomst opgebouwd moeten worden, al in het heden worden gekort of verhoogd. Dit heeft hetzelfde effect als het opbouwen van aanspraken in een fonds dat een tekort of overschot heeft, namelijk dat de toekomstige premie bijdraagt aan herstel van huidige mee- en tegenvallers. Verschil is dat het fonds op deze manier gedwongen wordt om preciezer en transparanter vast te leggen hoeveel tekort of overschot er wordt gereserveerd voor de toekomstige deelnemer.

Hoe meer jaren toekomstige premies en opbouw op de balans worden meegenomen, hoe ‘opener’ het uitsmeermechanisme. Het probleem hierbij is uiteraard wel dat toekomstige premies en pensioenopbouw omgeven zijn met onzekerheid en dus geschat moeten worden. Dat is echter een algemeen probleem met het idee van open uitsmeren.

Conclusie

In de nieuwe contracten met zachte toezeggingen bepaalt de combinatie van de gekozen rekenrente en de aanpassingsregel of er sprake is van herverdeling tussen generaties. Omdat er is gekozen voor het uitsmeren van schokken, is het vanuit het oogpunt van een eerlijke verdeling tussen generaties logisch om de risicovrije rente te gebruiken.

Uit deze analyse blijkt echter dat, gegeven het gebruik van de risicovrije rekenrente, het collectieve contract alleen fair is voor alle generaties als de aanpassingsregel looptijdsafhankelijk is. Dit betekent dus dat in een fair contract de indexaties en kortingen van de streefuitkering voor jong en oud moeten verschillen. Technisch gezien is dit in ieder geval goed mogelijk.

Literatuur

Boelaars, I. en D. Broeders (2019) Fair pensions. De Nederlandsche Bank Working Paper, 630.

Vasicek, O. (1977) An equilibrium characterization of the term structure. Journal of Financial Economics, 5(2), 177–188.

Auteur

Categorieën