Deelnemers in pensioenregelingen hebben verschillende voorkeuren voor risico en rendement. Door beleggingen beter aan te laten sluiten op de risicovoorkeuren van deelnemers kunnen pensioenfondsen meer waarde toevoegen aan de pensioenregeling.

In het kort

– Risicovoorkeuren verschillen binnen en tussen pensioenfondspopulaties.

– Betere koppeling tussen risicovoorkeuren en beleggingsbeleid kan op de lange termijn tot welvaartswinsten leiden.

In het pensioenakkoord is een nieuwe regeling ontworpen waarin minder ruimte is voor buffers en herverdelingsmechanismes. Hierdoor zullen de beleggingsresultaten directer doorwerken in de hoogte van het pensioeninkomen. Het wordt daarom belangrijker voor pensioenfondsen om de risicobereidheid van hun deelnemers te achterhalen en mee te nemen in het vaststellen van het beleggingsbeleid.

Pensioenfondsen moeten kunnen aantonen dat het risico dat genomen wordt met het beleggingsbeleid afgestemd is op de risicopreferenties van de deelnemers aan de pensioenregeling. Wanneer geen rekening gehouden wordt met de risicopreferenties van deelnemers, is het waarschijnlijk dat het pensioengeld, vanuit het perspectief van de deelnemers, met te veel of te weinig risico wordt belegd. Dit leidt tot welvaartverliezen. In ons onderzoek analyseren we de omvang van deze welvaartsverliezen door risicobereidheid uit te vragen onder pensioenfondsdeelnemers en deze uitvraag te combineren met een analyse van gestileerde pensioenbeleggingsuitkomsten (Alserda et al., 2019).

Methode

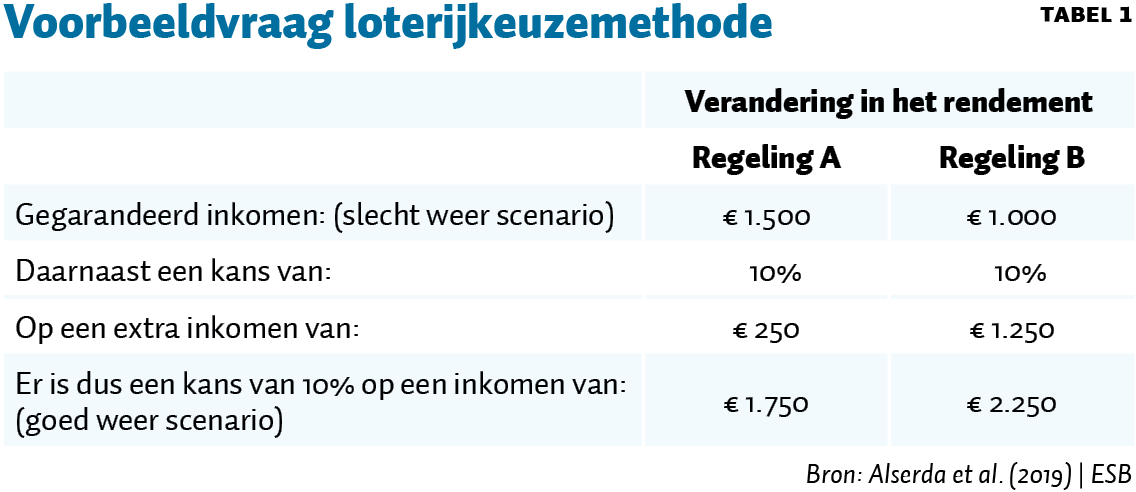

In ons onderzoek hebben we de risicobereidheid uitgevraagd van ruim 7.000 deelnemers in vijf pensioenfondsen. Voor de uitvraag werden drie methodes gebruikt die gebaseerd zijn op eerder wetenschappelijk onderzoek. De eerste methode is gebaseerd op een naar pensioeninkomen vertaalde versie van de loterijkeuzemethode van Holt en Laury (2002). Hierbij krijgt de deelnemer een aantal keren een keuze tussen twee pensioenregelingen: een relatief veilige en een risicovolle regeling, waarbij voor elke regeling een zogeheten goedweer- en slechtweerscenario wordt gegeven, oftewel een gunstige en een ongunstige situatie. Tabel 1 toont de eerste vraag met een lage kans van tien procent op een goedweerscenario. Een deelnemer die risicomijdend is, zal hier voor regeling A kiezen, aangezien de verwachte pensioenuitkomst hoger is dan de verwachte uitkomst van regeling B. In daaropvolgende vragen wordt steeds de kans op het goedweerscenario groter – en daarmee ook de beloning voor het nemen van risico in regeling B. Hoe vaker de deelnemer kiest voor regeling A, hoe lager zijn risicobereidheid. Zodra de deelnemer regeling B kiest, is de risicobereidheid van de respondent bekend. Het gebruik van deze kwantitatieve methode is in lijn met Van der Meeren et al. (2019). In tegenstelling tot wat Landman (2019) recent stelde, kan dit betekenisvolle resultaten opleveren.

Daarnaast is de risicobereidheid uitgevraagd met twee andere, meer kwalitatief georiënteerde, vragen, die mogelijk minder complex zijn voor de deelnemer. Bij deze vragen wordt de deelnemer gevraagd in hoeverre hij/zij risico wil nemen met het pensioen (op een Likert-schaal van 1 tot 7). Ook wordt gevraagd hoeveel hij/zij in risicovolle aandelen zou beleggen en hoeveel in relatief veilige obligaties. Voor ieder individu worden deze drie methodes gecombineerd tot één betrouwbare maatstaf voor risicobereidheid (Alserda, 2019). De uitkomsten worden besproken in Alserda et al. (2019).

De optimale beleggingsmix

Uit eerder onderzoek (zoals Viceira, 2001; Molenaar en Ponds, 2012) is gebleken dat de gewenste beleggingsmix sterk afhankelijk is van de risicobereidheid. Met behulp van een simulatiemodel hebben we doorgerekend wat het effect is van verschillende beleggingsmixen op de nutswaarde van het pensioeninkomen, rekening houdend met de verschillende risicohoudingen. In ons scenariomodel wordt ook rekening gehouden met het inkomen uit AOW en het effect van belastingen. Op deze manier kunnen we voor elke deelnemer bepalen wat de optimale beleggingsmix is en wat het verlies in nutswaarde is bij een niet-optimale beleggingsmix.

Indien een deelnemer meer of minder risico neemt dan is gewenst op basis van onze uitvraag, dan treedt er een welvaartsverlies op. De kans op een laag pensioen wordt te groot, oftewel het te verwachten pensioen is lager dan gewenst. Dit welvaartsverlies kan gekwantificeerd worden met behulp van een maatstaf: het zekerheidsequivalent. Dit is het inkomen zonder enige onzekerheid, dat dezelfde nutswaarde geeft als de onzekere toekomstige pensioeninkomsten. Met behulp van het zekerheidsequivalent kunnen verschillende verdelingen aan de hand van één getal worden vergeleken.

Welvaartsverlies bij huidige beleggingsmix

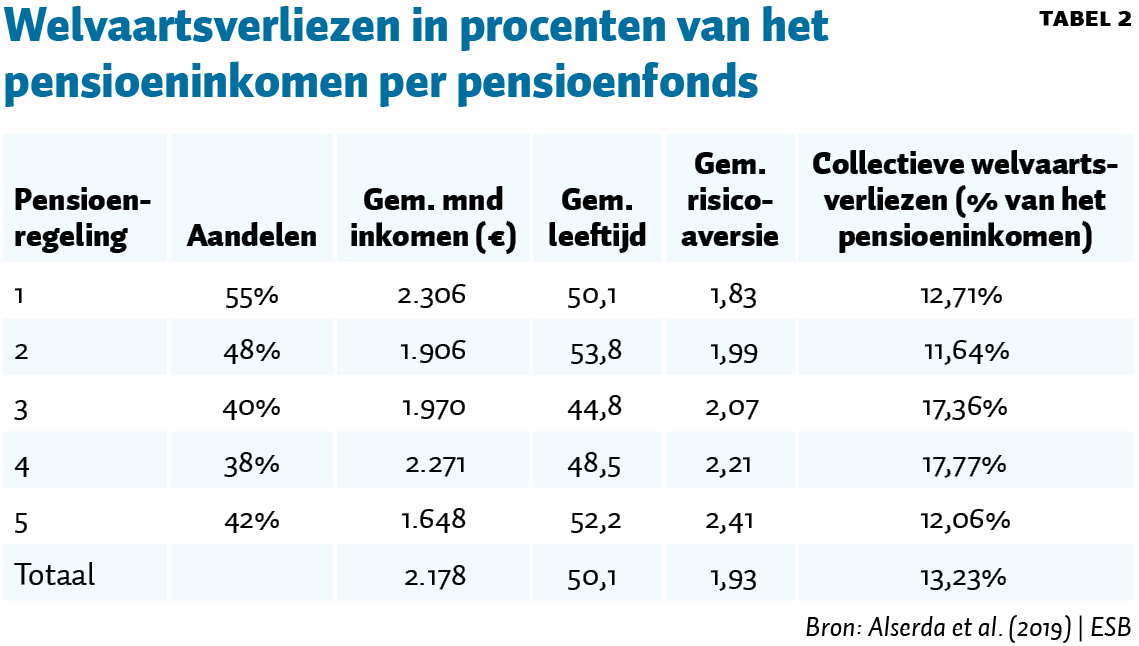

Op basis van de risicovoorkeuren die we vinden bij de gezamenlijke deelnemers per fonds kunnen we analyseren in hoeverre de huidige beleggingsmix afwijkt van het collectief optimum van het fonds en uitrekenen wat de welvaartsverliezen hierdoor zijn.

Uit tabel 2 blijkt dat de huidige beleggingsmix van de pensioenfondsen in ons onderzoek voor het grootste gedeelte van de deelnemers veel conservatiever is dan nodig is op basis van onze uitvraag. Hierdoor wordt aanzienlijk minder welvaart gecreëerd dan in het collectieve optimum (dertien procent lager pensioen). Omdat de AOW voor veel deelnemers een relatief hoge ondergrens stelt, is in het beleggingsbeleid voor het aanvullende pensioen meer risico gewenst. De eigenschappen van de deelnemerspopulatie van pensioenregelingen 3 en 4 in combinatie met hun relatief behoudende beleggingsbeleid zorgen ervoor dat het welvaartsverlies voor hen beduidend hoger is dan bij de drie andere regelingen.

Naast dit collectieve welvaartsverlies is er ook sprake van een welvaartsverlies dat ontstaat doordat pensioenfondsen een uniforme beleggingsmix gebruiken, terwijl deelnemers verschillende risicovoorkeuren hebben. In Alserda et al. (2019) wordt ook dit tweede welvaartsverlies besproken.

De conservatievere beleggingsmixen die we in werkelijkheid zien, kunnen het resultaat zijn van de aversie om pensioenen op de korte termijn niet te hoeven korten. In ons onderzoek focussen we op de pensioenuitkomst op de einddatum en abstraheren we van mogelijke tussentijdse tekorten die binnen een collectief kunnen leiden tot herverdeling van welvaart, zoals vastgelegd in regelgeving.

Conclusie

De vergelijking tussen de risicovoorkeuren van pensioendeelnemers en de beleggingsmix van pensioenfondsen laat zien dat pensioenfondsen te conservatief beleggen. Dit zorgt voor een collectief welvaartsverlies van circa dertien procent minder pensioen.

Met de nieuwe regeling in het pensioenakkoord wordt het belangrijker om de risicovoorkeuren van deelnemers te bepalen en mee te nemen in het beleggingsbeleid. Tijdens ons onderzoek kwam naar voren dat de waarde van het uitvragen van risicobereidheid het grootste is voor pensioenfondsen met oudere deelnemers, met een divers deelnemersbestand, en met deelnemers die een hoog inkomen hebben. Voor dergelijke pensioenfondsen is de invloed van verschillende risicohoudingen op het strategische beleggingsbeleid het grootst.

Literatuur

Alserda, G.A.G. (2019) Measuring latent risk preferences: minimizing measurement biases. Journal of Risk, 21(5), 83–103.

Alserda, G.A.G., B.G.C. Dellaert, L. Swinkels en S.G. van der Lecq (2019) Individual pension risk preference elicitation and collective asset allocation with heterogeneity. Journal of Banking & Finance, 101, 206–225.

Holt, C.A. en S.K. Laury (2002) Risk aversion and incentive effects. The American Economic Review, 92(5), 1644–1655.

Landman, W. (2019) Meten van risicovoorkeuren beleggers is volstrekt zinloos. ESB, te verschijnen.

Meeren, G. van der, H. de Cloe-Vos en A. van Geen (2019) Meet risicobereidheid met een kwantitatieve methode. ESB, 104(4773), 222–225.

Molenaar, R.D.J. en E.H.M. Ponds (2012) Risk sharing and individual life-cycle investing in funded collective pensions. Journal of Risk, 15(2), 103–124.

Viceira, L.M. (2001) Optimal portfolio choice for long-horizon investors with nontradable labor income. Journal of Finance, 56(2), 433–470.

Auteurs

Categorieën