Verdieping van de Economische en Monetaire Unie (EMU) is belangrijk voor het behoud van de euro en het versterken van de euro-economieën. Verdiepen werkt alleen als er een gelijk speelveld is. Dit betekent dat eerst de achterdeurtjes moeten worden gesloten. Anders blijft er ruimte voor opportunistisch handelen van eurolanden.

In het kort

-Binnen een goed ontwikkelde staat zijn er sterke argumenten voor verdere economische integratie.

-De Eurostaat is echter als een puber: volgroeid als rechtsstaat, maar democratisch en bestuurlijk nog onvolwassen.

-Voor verdere economische integratie moeten eerst achterdeurtjes voor opportunistisch gedrag gesloten worden.

In een recente discussienota stelt de Europese Commissie (2017) een verdieping van de economische integratie voor, door het vrije verkeer van kapitaal te bevorderen via een kapitaalmarktunie en een begrotingsunie. Dit is volgens haar nodig omdat de band tussen nationale overheden en banken te nauw is, veel overheidsfinanciën ongezond zijn, en het bestuur van de EMU onvoldoende doeltreffend is.

Een Europese kapitaalmarkt stimuleert de groei doordat de schaalvergroting beleggers aantrekt, wat de kosten van bedrijfsfinanciering drukt. Verdergaande voorstellen zijn de Franse wens voor een economische regering en de uitgifte van euro-obligaties op het conto van de euro-overheid. Maar voordat we verder kunnen gaan op de weg van economische integratie, is convergentie nodig en dienen achterdeurtjes voor opportunistisch handelen te worden gesloten.

De Eurostaat

Een goede staat heeft drie karakteristieken: hij biedt rechtszekerheid, bezit een krachtig bestuur (regering en ambtenarij) en de democratie (besluitvorming en controle) is stevig verankerd. De scheiding van de verschillende machten zorgt bovendien voor de nodige balans. De Eurostaat is wat dat betreft nog niet uitontwikkeld. De EU en het eurogebied zijn een rechtsstaat; veel is via verdragen en lagere regelingen geregeld en uiteindelijk heeft het Hof van Justitie in Luxemburg het laatste woord. Maar de EU en het eurogebied ontberen een krachtig bestuur en het democratische gehalte is laag, mede door de mengeling van uitvoerende en wetgevende macht op allerlei niveaus.

Zwak bestuur

De Europese commissie en de Eurogroep – bestaande uit de ministers van financiën van de eurolanden – hebben maar op een beperkt aantal terreinen zeggenschap. Veel moet via consensus met de lidstaten worden geregeld, waardoor initiatieven vaak stuiten op het vetorecht. Tevens blijkt dat afspraken, zoals gemaakt in het kader van het Stabiliteits- en Groeipact (SGP), in werkelijkheid niet worden opgevolgd of afgedwongen. Kortom, op Europees niveau is het bestuur zwak.

Vanwege het zwakke bestuur wordt de EU in sterke mate gekarakteriseerd door opportunistisch handelen van de deelnemende landen. Ieder land ziet wel het gezamenlijk belang en de voordelen die de interne markt heeft gebracht, maar als het erop aankomt, telt toch eerst wat er voor het eigen land wordt binnengehaald. Want daar ligt nog altijd het politieke zwaartepunt. Zo valt te begrijpen dat, ondanks de intentie van de bankunie, de recente redding van een aantal Italiaanse banken toch weer met overheidssteun gepaard ging, en dat Frankrijk bij voortduring de voorwaarden van het SGP schendt. Duitsland en Nederland sparen overmatig waardoor de lopende rekening onverantwoord hoog is. Alle landen komen maar moeilijk tot structurele verbetering van de arbeidsmarktflexibiliteit, terwijl die flexibiliteit het mechanisme is voor het opvangen van asymmetrische ontwikkelingen in een monetaire unie. Het gevolg is wantrouwen bij de landen die zich wel aan de afspraken houden of veranderingen doorvoeren.

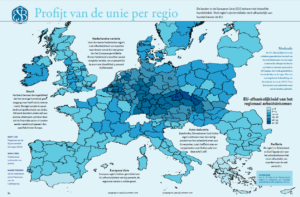

Om de achterdocht weg te nemen, is er economische convergentie nodig, zoals bij de toetreding tot de EMU het geval was, zodat lidstaten dezelfde belangen hebben. Een recent rapport van de Adviesraad Internationale Vraagstukken (AIV, 2017) laat echter zien dat er eerder sprake is van divergentie dan van convergentie. Het bruto nationaal product per hoofd, de overheidsschuld, de werkgelegenheid en het saldo op de lopende rekening van de verschillende landen lopen steeds verder uiteen.

Bovendien is het noodzakelijk om de achterdeurtjes waardoor het eigen landsbelang binnen wordt gesluisd, te sluiten. Dit speelt nu meer dan bij de vorige stappen naar de vorming van de eurozone. Bij de totstandkoming van de EEG (Europese Economische Gemeenschap) ging het om het afbreken van de wederzijdse tariefmuren, een makkelijk te controleren en moeilijk te frustreren proces. De volgende grote stap was de vorming van de EMU. De monetaire unie heeft veel weg van de periode van de gouden standaard in de negentiende eeuw. Ook toen hadden individuele landen geen invloed op de mondiale geldhoeveelheid, lagen de onderlinge wisselkoersen vast, en waren zij zelf budgettair verantwoordelijk. Toch bleek dat de EMU wel wat achterdeurtjes heeft. Bij toetreding voldeden de meeste landen wel aan de convergentiecriteria, maar al snel erna lapten zij deze aan hun laars. In 2004 spanden de twee grootse economieën samen om de afspraken uit het SGP te ontlopen. Zodoende verviel de voorbeeldfunctie van het SGP en werden andere landen hierdoor later geraakt in hun overheidsfinanciën. Bijvoorbeeld vanwege de steun die Nederland aan Ierland, Spanje en Griekenland moest geven.

Laag democratisch gehalte

Behalve het zwakke bestuur is ook het democratische gehalte van de EU laag. Het Europees parlement kent nauwelijks instrumenten om de volkswil tot uitdrukking te brengen (het kan alleen de voorgestelde EU-begroting afkeuren). Een Europarlement ontbreekt. Er is geen gekozen Europese regering, hoogstens een niet-gekozen, want door de lidstaten benoemde, Europese Commissie en een Raad van Ministers bestaande uit de ministers van de deelnemende landen. Veel ligt vast in verdragen, wat de handelingsvrijheid van landelijke politici beperkt en weer tot onvrede leidt.

Versterking nodig

De Eurostaat is dus een puber met groeistuipen, waar rechtsstaat, bestuur en democratie slecht zijn ontwikkeld. Dat is niets nieuws, neem de geschiedenis van de Republiek der Verenigde Nederlanden. De stadhouder, de staten van Holland en Zeeland, en de stad Amsterdam lagen geregeld met elkaar overhoop over de noodzakelijke defensie-uitgaven. Het rampjaar 1672 bracht de partijen tijdelijk op één lijn. Uiteindelijk bezweek de Republiek onder cliëntelisme, zwak bestuur en de wens van het volk om meer invloed te hebben. Met horten en stoten bracht de negentiende en twintigste eeuw, na de Amerikaanse en Franse revolutie, wijdverbreide volksdemocratie. De monetaire unie kwam uiteindelijk met de val van de muur. De bankunie had als moeder de kredietcrisis – vaak vinden stappen voorwaarts plaats naar aanleiding van een crisis die het staatsbestel onder druk zet.

De vraag is of de EMU een dreiging of crisis nodig heeft, of dat zij inmiddels voldoende krachtig is om zelf verder te gaan met het versterken van de noodzakelijke structuren. Zowel de discussienota van de Europese Commissie (Europese Commissie, 2017), het AIV-advies (AIV, 2017) als landelijke politici draaien als een kat om deze hete politieke brij heen. Toch is het zaak om eerst te werken aan een verdere vormgeving van de Eurostaat, qua bestuur en democratisch gehalte, voordat er werk gemaakt wordt van een Europese kapitaalmarkt of begrotingsunie. Een deel van de voorstellen in de discussienota van de Europese Commissie grijpt namelijk sterk in op de nationale soevereiniteit. Dat gold minder voor de eerder gemaakte stappen van tariefunie en monetaire unie, onder meer omdat centrale banken toch al op afstand van de overheid stonden. In de huidige voorstellen wordt echter het budgetrecht van nationale parlementen gedeeltelijk naar euro- of EU-niveau getild. Dan moeten ook de parlementaire controle en uitvoerende macht naar dit niveau, en wel voordat er werkelijk geld gaat vloeien.

Vanwege de afnemende nationale controle is het dan nog belangrijker om te voorkomen dat landen kunnen potverteren ten koste van andere landen. Het probleem is dat de huidig zwakke positie van de Eurostaat te veel ruimte biedt voor ongewenst gedrag van individuele staten. In speltheoretisch jargon zijn deze plannen binnen het huidige staatsbestel op euroniveau niet ‘subgame perfect’, omdat zij makkelijk tot voordeel van het ene land en ten nadele van andere landen kunnen worden uitgebuit. Sluit je de achterdeurtjes, dan weerstaat men de verleiding en neemt het wederzijds vertrouwen toe.

Geen overhaaste integratie

Binnen een goed ontwikkelde staat zijn er sterke economische argumenten voor verdere integratie, zoals via een gemeenschappelijke stabilisatiefunctie van een eurobegroting, een minister van Financiën, een gemeenschappelijk achtervangmechanisme voor het afwikkelen van banken en een Europees depositogarantiestelsel.

Zonder bestuurlijke en democratische integratie is verdere economische integratie echter geen goed idee. Een Europees depositogarantiestelsel vereist bijvoorbeeld dat toetredende banken gezond moeten zijn én blijven, en dat toezicht en een eventuele afwikkeling voor alle banken op Europees niveau gebeurt. Als dat niet het geval is, verwordt het stelsel tot een subsidiekanaal voor landen met zwakke banken, wat ruimte biedt voor opportunistisch gedrag van lidstaten.

Ook de nul-weging van staatsobligaties op de bankbalansen is een grote achterdeur die open staat voor opportunistisch gedrag. De redding van Griekenland was in feite een redding van Duitse en Franse banken die een overmatig percentage van Griekse staatsobligaties op de balans hadden genomen in ruil voor een klein beetje meer rente. Door de nul-weging werden die obligaties als risicoloos gezien, waar geen eigen kapitaal tegenover stond, tot het lek van de Griekse staatsbegroting boven water kwam. De grote kwantitatieve verruimingsoperatie door de Europese Centrale Bank (ECB) moest de daaropvolgende divergentie in rendementen op staatsobligaties bedwingen, maar heeft een hoog kostenplaatje in termen van financiële zeepbellen. Gelukkig is de Europese Commissie in haar discussienota nu, net als DNB al eerder, tot de slotsom gekomen dat staatsobligaties een risicoweging nodig hebben. Dit zal de lokale banken ook minder geneigd maken om dergelijke obligaties aan te houden, waardoor de overheid door de markt gedwongen wordt zich prudent te financieren.

Kleine stapjes

Voor verdere integratie van de Europese kapitaalmarkt en begrotingsunie is het noodzakelijk dat eerst de achterdeurtjes worden gesloten en convergentie wordt bewerkstelligd. Dit vergt een sprong in de bestuurlijke en democratische architectuur van de Eurostaat. Wellicht is dat politiek niet mogelijk, maar er kunnen wel kleinere stapjes worden gezet.

Begin bijvoorbeeld met relatief eenvoudige bestuurlijke ingrepen als risicoweging van staatsobligaties. Splitsing van de ECB in een aparte toezichthouder en een bank die het monetair beleid voert, vermindert de bestuurlijke concentratie. Een Europese toezichthouder voor verzekeraars en uniformering van verzekeringswetgeving kan het speelveld in de kapitaalmarkt-unie bevorderen. Een belangrijk punt zijn de boetes die moeten worden opgelegd in het geval dat een land een buitensporig tekort oploopt. Nu worden deze niet opgelegd omdat het land in kwestie – Frankrijk – te groot is en de commissie het niet aandurft, maar ook omdat het nogal wrang is om een boete van een half procent van het nationaal product op te leggen aan een economie die niet goed draait. Dan is als straf het tijdelijk ontnemen van stemrecht in de Eurogroep te prefereren.

Ook versterking van het democratisch gehalte in stapjes is de moeite waard. Breng bijvoorbeeld onderdelen van het EMU-verdrag onder de discretie van het Europees Parlement. Het recht om een plafond en bodem van verplichte reserves voor eurobanken vast te stellen kan hieronder vallen. Dit biedt de mogelijkheid om de dekkingsgraad van depositobanken op te voeren en meer zekerheid te bieden voor depositohouders. Indien er dan toch een Eurominister van Financiën moet komen (uitvoerende macht), verhef dan de Eurogroep eerst tot Senaat en geef een Europarlement een aantal bevoegdheden als tegenwicht. Maar voer geen Euro-IMF in, want dat is het openen van een nieuwe achterdeur. Het IMF heeft in het verleden een goede onafhankelijke rol gespeeld, ook bij de steun aan landen als het Verenigd Koninkrijk in de jaren zestig en later bij de redding van Griekenland. Een onafhankelijk oog disciplineert.

Conclusie

De versterking van het Eurobestuur en de Eurodemocratie is van groot belang voor de verankering en stabiliteit op de lange termijn. Dit gaat soms met grote stappen in tijden van crisis, soms achterwaarts, of met kleine stappen voorwaarts in meer rustige tijden. Een belangrijke voorwaarde is dat er vertrouwen bestaat tussen de landen en hun burgers. Daartoe is het nodig om achterdocht door opportunistisch handelen te verminderen en dat landen zich door zelfbinding gaan houden aan gemaakte afspraken. Het kan daarbij helpen als op Europees niveau achterdeurtjes worden gesloten zodat de verleiding tot opportunistisch handelen vermindert.

Auteur

Categorieën

1 reactie

Dit is een realistischer artikel dan het pleidooi van de socialisten Muijzers en Kolodziejak: “Hoog tijd om de monetaire unie te versterken”.