Sinds de crisis gebruiken centrale banken een veel breder scala aan instrumenten. In hoeverre denken centralebankpresidenten dat zij deze instrumenten ook in de toekomst zullen blijven gebruiken?

In het kort

– Centralebankpresidenten verschillen van mening over de instrumenten die zij in de toekomst verwachten in te zetten.

– Voor forward guidance en macroprudentiële instrumenten is relatief veel animo.

In het kort

Dit artikel is gebaseerd op Blinder et al. (2017)

Over de toekomstige vorm van monetair beleid wordt momenteel een levendig debat gevoerd. Door de ernst van de financiële crisis en de hieruit volgende urgentie tot handelen, waren de afgelopen jaren aanpassingen vaak uit nood geboren. Nu de crisis langzaam uit zicht verdwijnt, rijst de vraag of monetair beleid uiteindelijk terug zal keren naar de consensus van vóór de crisis of blijvend is veranderd. Yellen (2016) suggereert bijvoorbeeld dat bepaalde onconventionele instrumenten, zoals forward guidance, ook in de toekomst ingezet zouden kunnen worden.

Om dit debat in kaart te brengen, zijn centralebankpresidenten geënquêteerd. In dit onderzoek, uitgevoerd met Alan Blinder en Michael Ehrmann, is gevraagd of ze onconventionele instrumenten hebben ingezet in de crisis, van plan zijn die in de toekomst nog steeds in te zetten, of ze bekritiseerd werden en of hun onafhankelijkheid onder druk stond. Aan deze in het voorjaar van 2016 afgenomen enquête namen 55 presidenten deel – een responsratio van 58 procent. De presidenten van de nationale centrale banken binnen het Eurosysteem en de regionale Federal Reserve-presidenten zijn overigens niet benaderd.

Rentes en kwantitatieve verruiming

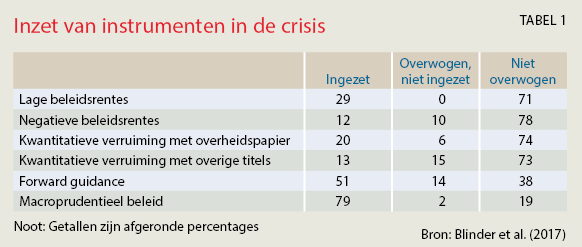

Er is verrassend veel diversiteit wat betreft de inzet van monetaire instrumenten tijdens de crisis, zoals tabel 1 laat zien. In reactie op de crisis heeft ongeveer dertig procent van de centrale banken de beleidsrente richting nul verlaagd, waarbij in tien procent van de gevallen beleidsrentes negatief werden. Kwantitatieve verruiming door het aankopen van overheidspapier blijkt door één op de vijf centrale banken te zijn ingezet, terwijl ruim tien procent andere typen activa heeft aangekocht. Ook tien procent heeft kwantitatieve verruiming wel overwogen, maar uiteindelijk niet ingezet. Deze geringe inzet van kwantitatieve verruiming is goed te verklaren. Niet in alle delen van de wereld was het nodig om onconventionele instrumenten in te zetten.

Forward guidance en communicatie

Ongeveer de helft van de bankpresidenten heeft door forward guidance geprobeerd verwachtingen te sturen. De inzet van forward guidance was hiermee hoger dan die van het rente-instrument en de kwantitatieve verruiming. Een eerste verklaring is dat communicatie al in de jaren voor de crisis een steeds grotere rol was gaan spelen in het monetaire beleid (Blinder et al., 2008). Tijdens de crisis nam het belang van communicatie alleen nog maar toe. Het bekendste voorbeeld van communicatie tijdens de crisis is waarschijnlijk de whatever it takes-toespraak van president Mario Draghi van de ECB in juli 2012, maar de toename in het gebruik van communicatie is veel breder geweest. Zo is de Federal Reserve overgegaan tot het houden van persconferenties na rentebesluiten, is de Bank of England de notulen van monetaire vergaderingen eerder vrij gaan geven en publiceert de Europese Centrale Bank sinds begin 2015 de monetary policy accounts.

Een tweede verklaring is dat forward guidance veelal als alternatief werd gezien, vooral toen het verlagen van de beleidsrente niet langer mogelijk was tijdens de crisis. De redenering is dat de centrale bank de lange rente alsnog kan drukken door te beloven de korte beleidsrente ‘langer laag’ te houden. Als ze daarbij geloofwaardig is, zal de lange rente als afspiegeling van de verwachte toekomstige korte rente al in de bewuste periode afnemen. Zo kan de centrale bank een expansief beleid voeren, ook als zij de korte rente niet kan verlagen (Eggertsson en Woodford, 2003).

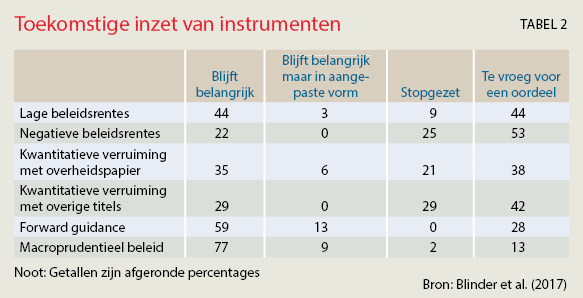

Toekomstig instrumentarium

Over het toekomstig instrumentarium blijkt geen consensus te bestaan onder centralebankpresidenten (tabel 2). Zo verwacht 21 procent van de centrale bankiers dat het aankopen van overheidsobligaties in de toekomst geen onderdeel van het instrumentarium zal zijn, terwijl bijna 40 procent het nog te vroeg vindt om hierover te oordelen. Over het inzetten van negatieve rentes lopen de meningen eveneens uiteen. Slechts 22 procent van de centralebankpresidenten wil deze mogelijkheid in de toekomst openhouden, terwijl meer dan de helft het nog te vroeg vindt om dit te beoordelen. Over forward guidance daarentegen wordt er positiever geoordeeld. Bijna zestig procent van de presidenten verwacht in de toekomst dit communicatie-instrument te blijven gebruiken, terwijl dertien procent aangeeft het nog actiever in te willen zetten.

De meeste overeenstemming bestaat over de inzet van macroprudentiële instrumenten. Maar liefst driekwart van de ondervraagde centrale bankiers verwacht dat dit ook in de toekomst belangrijk zal blijven. Tegelijkertijd bestaat er over de precieze invulling nog geen overeenstemming. Een ruwe inventarisatie levert een breed palet aan mogelijke maatregelen op. Hierbij worden restricties op kredietverlening, zoals het maximeren van loan-to-value-ratio’s bij hypotheken, het vaakst genoemd.

Geen zorgen over onafhankelijkheid

Een mogelijke verklaring voor de terughoudendheid om sommige instrumenten in de toekomst te blijven inzetten, zijn zorgen over de onafhankelijke positie van de centrale bank bij het formuleren van monetair beleid. Die onafhankelijkheid is waardevol: naarmate de politiek meer invloed heeft op het monetaire beleid, valt de inflatie hoger uit (Klomp en De Haan, 2010).

Tijdens de crisis is de kritiek op centrale banken sterk toegenomen. Deze toename hing samen met zowel de zichtbaarheid als de reikwijdte van de crisismaatregelen. Ook was er kritiek op het te ruime monetaire beleid voorafgaand aan de crisis. Ruim veertig procent van de centrale bankiers die aan de enquête meededen, geeft aan dat hun beleid is bekritiseerd. De kritiek spitste zich dan bijvoorbeeld toe op risico’s van aankoopprogramma’s, het vervagen van het onderscheid tussen begrotingsbeleid en monetair beleid en de herverdelingseffecten van beleid.

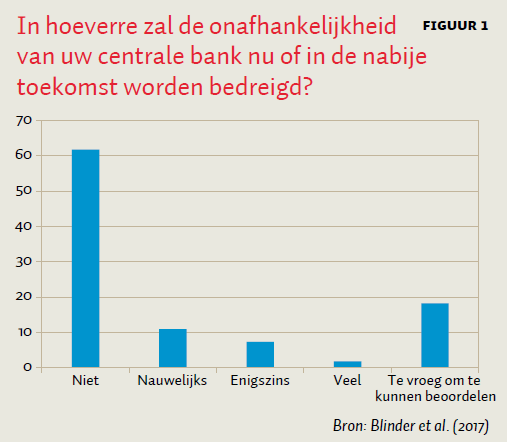

Toch lijkt de onafhankelijkheid van monetair beleid volgens centrale bankiers vooralsnog niet in het geding. Meer dan zeventig procent van de centralebankpresidenten geeft aan niet of nauwelijks bedreigingen te zien voor de onafhankelijkheid van zijn of haar instelling in de komende jaren (figuur 1). Als we alleen kijken naar de centrale bankiers uit ontwikkelde economieën, verandert dit beeld niet wezenlijk.

Conclusie

Over het toekomstige instrumentarium voor monetair beleid bestaat er geen duidelijke overeenstemming. Ondanks toegenomen kritiek zien centrale bankiers nog weinig bedreigingen voor hun onafhankelijkheid bij het maken van monetair beleid. De aarzeling over het toekomstige instrumentarium moet dus op een andere manier worden geduid.

Een nog incompleet beeld ten tijde van de enquête (voorjaar 2016) biedt een verklaring. Voor een afgewogen oordeel over de voor- en nadelen van de instrumenten zijn de ervaringen tijdens de exit van onconventioneel monetair beleid ook van belang, maar deze exit is in veel gevallen nog niet in gang gezet of voltooid. Nader onderzoek naar de effecten van onconventioneel monetair beleid is daarom van cruciaal belang. Alleen op die manier kan er uiteindelijk een definitief antwoord worden gegeven op de vraag hoe de gereedschapskist voor monetair beleid er idealiter uitziet. De ervaringen met macroprudentiële instrumenten zijn blijkbaar zodanig dat centrale bankiers verwachten dat deze ook in de toekomst ingezet zullen worden.

Literatuur

Blinder, A.S., J. de Haan, D.-J. Jansen et al. (2008) Central bank communication and monetary policy: a survey of theory and evidence. Journal of Economic Literature, 46(4), 910–945.

Blinder, A.S., M. Ehrmann, J. de Haan en D.-J. Jansen (2017) Necessity as the mother of invention: monetary policy after the crisis. Economic Policy, 32(92), 707–755.

Eggertsson, G. en M. Woodford (2003) The zero bound on interest rates and optimal monetary policy. Brookings Papers on Economic Activity, 1, 193–233.

Klomp, J. en J. de Haan (2010) Inflation and central bank independence: a meta regression analysis. Journal of Economic Surveys, 24(4), 593–621.

Yellen, J.L. (2016) The Federal Reserve’s Monetary policy toolkit: past, present, and future. Speech tijdens Jackson Hole symposium ‘Designing Resilient Monetary Policy Frameworks for the Future’, 26 augustus.

Auteurs

Categorieën