Over de Preadviezen

Al sinds halverwege de 19e eeuw publiceert economenvereniging KVS de Preadviezen, een artikelbundel waarin experts vanuit verschillende invalshoeken een specifiek onderwerp bespreken.

Thema van de Preadviezen 2023 is Monetair beleid en de redactie is in handen van Kerstin Bernoth, Vincent Sterk en Tim Willems. Bekijk hier de overzichtspagina van de Preadviezen 2023.

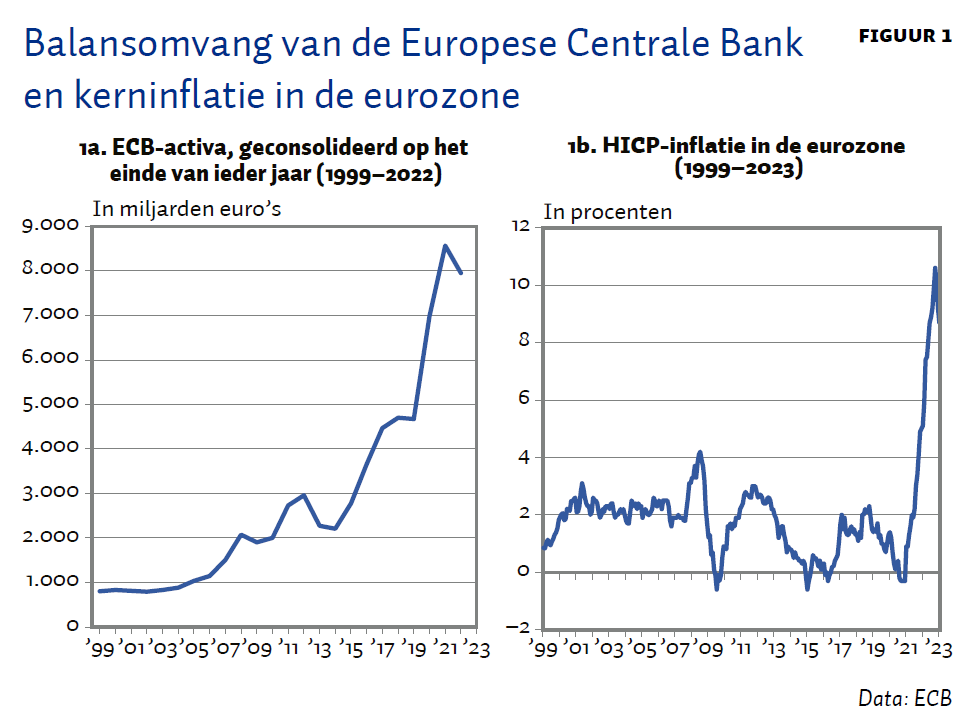

Terwijl in maart 2020 de wereldeconomie door de uitbraak van de coronapandemie tot stilstand kwam, gingen centrale banken en overheden over tot onverschrokken actie. Hoewel veel rentestanden nog dicht tegen de effectieve ondergrens aan lagen, aarzelden centrale banken niet om recent geïntroduceerde opkoopprogramma’s te herstarten – nu op nog grotere schaal dan na de kredietcrisis (figuur 1). In aanvulling hierop zagen veel overheden zich tevens genoodzaakt om huishoudens en bedrijven op meer directe wijze te ondersteunen, via fiscale overdrachten. Een economische depressie lag immers op de loer, en mogelijk ook deflatie. Met het teleurstellende economische herstel na de kredietcrisis van 2008 nog vers in het geheugen, was de communis opinio onder beleidsmakers dat het beter was om de fout in te gaan door te veel stimulus te bieden, in plaats van dit te weinig te doen.

In het kort

Dit artikel representeert enkel en alleen de mening van de auteurs, en niet noodzakelijkerwijs die van de Bank of England of haar commissies.

Maar na enkele maanden van prijsdalingen in de eurozone tussen augustus en december van 2020 bleek het deflatoire gevaar (alsmede dat van een zware depressie) snel geweken. Missie geslaagd, in dat opzicht. Toch liep de HICP-inflatie (Harmonized Index of Consumer Prices) voor de eurozone rap op, mede door de sterke stijging van de energieprijzen als gevolg van de Russische invasie van Oekraïne in het voorjaar van 2022 – uiteindelijk tot maar liefst 10,6 procent in oktober van 2022, meer dan vijf keer hoger dan de ECB-inflatiedoelstelling van twee procent (figuur 1). In landen buiten de eurozone was dit niet veel anders, al was de relatieve inflatiestijging in veel opkomende economieën minder sterk dan die in ontwikkelde economieën. Inmiddels lijkt de inflatie weer op zijn retour, maar niet voordat centrale banken significant op de rem hadden getrapt, door middel van renteverhogingen en kwantitatieve verkrapping.

De recente inflatie-episode verscherpt twee discussies wat betreft twee belangrijke vragen over de rol van monetair beleid in de samenleving. Ten eerste: in hoeverre is anno 2023 een strikte scheiding tussen begrotings- en monetair beleid nog gewenst, of zelfs mogelijk? Gedurende de afgelopen vijftien jaar is de scheidslijn tussen monetair en begrotingsbeleid geleidelijk vervaagd. Enerzijds heeft de ECB tijdens de kredietcrisis en de Europese staatsschuldencrisis op grote schaal staatsleningen opgekocht. Anderzijds hebben nationale overheden verregaande fiscale stimuleringsmaatregelen uitgevoerd, hetgeen monetair beleid kan versterken, maar mogelijk ook kan bemoeilijken indien de twee beleidsvormen onvoldoende zijn gecoördineerd. Zo is het mogelijk dat de grootscheepse fiscale stimulus, en de opschorting van de fiscale regels in het Stabiliteits- en Groeipact, voor een deel ten grondslag liggen aan de recente inflatie (of het beteugelen ervan moeilijker maakt). Hoewel de onafhankelijkheid van centrale banken al jaren hoog in het vaandel staat, brandt de vraag in hoeverre meer coördinatie tussen de ECB en de nationale overheden gewenst is.

De tweede, hieraan gerelateerde vraag is: wat is het juiste mandaat voor centrale banken in de 21e eeuw? Sinds de financiële crisis van 2008 is duidelijk dat monetair beleid niet geheel kan worden losgekoppeld van beleid over financiële stabiliteit. Gedurende de afgelopen jaren hebben centrale bankiers zich bovendien steeds vaker en duidelijker uitgesproken over hun rol in de groene transitie en in het beteugelen van ongelijkheid. Hoewel er relaties zijn met prijsstabiliteit, is er een spanningsveld bij de vraag in hoeverre centrale banken bereid zijn af te wijken van een strikte interpretatie van hun streven naar prijsstabiliteit, om zo bij te dragen aan deze additionele beleidsdoelen. De recente inflatiegolf heeft het traditionele mandaat terug in het voetlicht gebracht en onderstreept daarmee deze spanning. Gegeven het alom gewaardeerde belang van heldere communicatie door centrale banken, rijst de vraag of het mandaat van centrale banken toe is aan een herformulering.

Naar aanleiding van deze recente ontwikkelingen willen we de 2023 editie van de KVS Preadviezen graag gebruiken om het begrip omtrent monetair beleid te verbeteren, nieuwe inzichten te genereren, en bij te dragen aan deze discussies.

Inflatie en inflatieverwachtingen

De ECB regelt het monetaire beleid voor de gehele eurozone die uit twintig soevereine staten bestaat. De focus voor monetairbeleidsbeslissingen is de ontwikkeling van de inflatie, gemiddeld over alle lidstaten, die Eurostat meet middels de HICP. Toch is het belangrijk om ook naar de ontwikkeling in de individuele lidstaten te kijken om landspecifieke dynamiek en risico’s in de prijsontwikkeling te kunnen vaststellen. In dit opzicht beschrijft de bijdrage van Raoul Leering vijftig jaar Nederlandse inflatie, waarin hij observeert dat Nederland historisch gezien altijd een relatief lage inflatievoet had, vergeleken met andere Europese landen – met name dankzij een sterke gulden, in combinatie met een actief loonmatigingsbeleid. Dit succes was echter relatief, en grotendeels bepaald door het feit dat de inflatie in alle Europese landen te hoog was; Nederland deed het alleen ‘minder slecht’. Interessant genoeg is de Nederlandse inflatie sinds de introductie van de euro juist hoger dan die in andere landen in de eurozone – met zo’n 0,4 procent per jaar. Aangezien inflatie in de eurozone over 1999–2019 gemiddeld slechts 1,7 procent per jaar bedroeg, kwam de wat hogere inflatie in dat opzicht goed uit, aangezien het de gemiddelde inflatie in Nederland dichter bij het doel van twee procent bracht. Sinds de pandemie ligt de inflatie significant boven dit niveau, en het zal interessant worden om te bezien of Nederland erin zal slagen om sneller dan andere eurolanden in de richting van het doel van twee procent te bewegen. Omdat de invloedrijke vakbond FNV zijn looneis tegenwoordig baseert op inflatie uit het verleden, plaatst Leering hier vraagtekens bij – zeker als de arbeidsmarkt krap zou blijven.

Aangezien monetairbeleidsmaatregelen de reële economie en uiteindelijk het algemene prijsniveau met een vertraging van enkele maanden beïnvloeden, kijken centrale banken ook altijd goed naar de ontwikkeling van de inflatieverwachtingen, zoals Gabriele Galati en Richhild Moessner uitleggen. Zij stellen dat inflatieverwachtingen vooral na aanbodschokken, zoals de energieprijsschok van de afgelopen twee jaar, voor centrale banken een belangrijk concept zijn. De meeste aanbodschokken nemen na verloop van tijd vanzelf af (of keren zelfs om). Hoewel ze dus kunnen leiden tot een korte, heldere periode van inflatie, zijn ze op zichzelf niet in staat om inflatie te genereren op de lange termijn. Echter kan een inflatieperiode die eigenlijk maar tijdelijk is, en veroorzaakt wordt door een negatieve aanbodschok, leiden tot een ‘ont-ankering’ van de inflatieverwachtingen. Wanneer economische actoren hogere inflatie verwachten, kunnen deze projecties zomaar werkelijkheid worden – bijvoorbeeld via hogere looneisen. Galati en Moessner stellen dat dit probleem bijzonder uitdagend is voor de ECB, aangezien verschillende proxy’s voor inflatieverwachtingen (die van huishoudens, professionele voorspellers, financiële markten) niet altijd dezelfde signalen afgeven. Ze stellen dat een centrale bank er daarom goed aan zou doen om al deze signalen in de gaten te houden. De vraag wat centrale banken moeten doen als er verschillen zijn tussen alternatieve maatregelen, blijft echter open.

In tijden van economische recessie of stagnatie gecombineerd met hoge inflatie is effectieve coördinatie tussen begrotings- en monetair beleid moeilijker maar wel des te belangrijker. De ECB, met haar inflatiedoelstelling, moet het monetaire beleid tegenwoordig verkrappen door de rente te verhogen en de programma’s voor de aankoop van activa af te bouwen (kwantitatieve verkrapping; QT). Deze maatregelen verhogen echter ook de rentes waartegen overheden kunnen lenen en ontmoedigen daarom de uitgifte van nieuwe staatsschulden. Tegelijkertijd hebben de energieprijsschok als gevolg van de Russische invasie van Oekraïne en de gerelateerde stijging in de kosten van het levensonderhoud de lidstaten van de eurozone ertoe aangezet om ondersteunende discretionaire budgettaire beleidsmaatregelen te nemen, die aanvankelijk een direct dempend effect hadden op de energieprijzen en dus op de algehele inflatie. Zodra deze maatregelen aflopen, zal de inflatie echter waarschijnlijk weer stijgen, wat de inspanningen van de ECB om die inflatie te beteugelen in gevaar zou kunnen brengen.

Verwevenheid monetair en begrotingsbeleid

Drie bijdragen aan deze editie van de KVS Preadviezen gaan dieper in op de verwevenheid van monetair en begrotingsbeleid. Allereerst geven Ivo Arnold, Arthur van Riel en Casper de Vries een historisch overzicht – beginnend bij de oorsprong van geld en banken, via de verschillende monetairbeleidsregimes waaronder DNB heeft geopereerd, tot de huidige situatie waarin DNB deel uitmaakt van het Eurosysteem. Monetair beleid heeft altijd budgettaire effecten door de korte- en langetermijnrente te beïnvloeden – en sommigen zien juist dit als een cruciaal transmissiemechanisme (Caramp en Silva, 2023; Kloosterman et al., 2022). In hun conclusie stellen Arnold, Van Riel en De Vries echter dat het Europese monetaire beleid zich steeds meer op het terrein van begrotingsbeleid begeeft. De hamvraag is volgens hen of centrale banken in staat en bereid zijn om te doen wat nodig is om de inflatie uiteindelijk in de richting van de doelstelling te sturen, met name in het geval waar de inflatie langdurig boven de doelstelling van twee procent blijft. De noodzakelijke monetairbeleidsmaatregelen kan repercussies hebben voor de begroting, vooral als een te hoge inflatie een verkrapping van het monetaire beleid vereist, maar een onafhankelijke centrale bank moet zich hierdoor niet van haar koers laten afbrengen.

Gegeven dergelijke zorgen, pleiten Guido Ascari en Dennis Bonam in hun bijdrage voor een verbeterde coördinatie tussen begrotings- en monetairbeleidsinstrumenten om de algehele effectiviteit te versterken. Hun analyse steunt op zowel theoretische literatuur over fiscale en monetaire ‘dominantie’ als empirisch bewijs, wat laat zien dat veranderingen in de monetairbeleidsrente een grotere invloed hebben op inflatie en economische groei, wanneer begrotingsbeleid zich in dezelfde richting beweegt. Helaas wordt een dergelijke coördinatie bemoeilijkt door de huidige begrotingsregels binnen het eurogebied, die vaak leiden tot procyclisch begrotingsbeleid, wat op zijn beurt het monetaire beleid belemmert. Een recent voorstel van de Europese Commissie om het Stabiliteits- en Groeipact te herzien en meer ruimte te bieden voor contracyclisch begrotingsbeleid, beschouwen de auteurs daarom als een positieve ontwikkeling.

In bovenstaande context belichten Arend Kapteyn, Mike Cloherty en Emmanouil Karimalis de complexe impact van QT op de financiële markten. Zij stellen dat samenwerking tussen de centrale bank en publieke schuldmanagers de impact van QT op financiële markten kan minimaliseren. In het geval van actieve obligatieverkopen door centrale banken is een van de bepalende factoren voor het effect op financiële markten de manier waarop de looptijden van de op de markt beschikbare effecten veranderen. Bij een passieve QT-strategie daarentegen, waarbij aflossingen uit het reguliere aankoopprogramma niet opnieuw worden geïnvesteerd, is de looptijd waarop de overheid vervallende obligaties herfinanciert de bepalende factor. In sommige landen werken centrale banken en schuldmanagers daarom samen om het effect van QT op de markt te minimaliseren. Verder wordt uitgelegd dat QT ook complexe gevolgen heeft voor de liquiditeit en het reservebeheer van centrale banken. Terwijl de beschikbaarheid van onderpand op de repomarkten toeneemt, hetgeen de marktliquiditeit zou moeten verbeteren, vermindert QT ook de kortetermijnverplichtingen (bankreserves) die worden gebruikt om obligatieaankopen te financieren. Al met al wordt er geconcludeerd dat het effect van QT de komende jaren beperkt zou moeten zijn, maar dat centrale banken de beschikbaarheid van reserves in overweging moeten nemen, en daarbij indien nodig moeten ingrijpen.

Transmissie van monetair beleid

Het zal enige tijd duren voordat deze historisch sterke renteverhogingen van de afgelopen anderhalf jaar hun volle effect hebben op de reële economie en uiteindelijk op het prijsniveau. Twee bijdragen aan deze editie van de KVS Preadviezen gaan dieper in op dit zogenaamde transmissieproces van monetair beleid, en werpen een licht op recentere bevindingen. De bijdrage van Niels Gilbert, Inge Klaver en Olaf Sleijpen, behandelt via welke kanalen acties van centrale banken invloed kunnen uitoefenen op economische uitkomsten, in het bijzonder op het niveau van de inflatie en van de economische activiteit. Naast het uiteenzetten van de diverse kanalen gaan de auteurs ook in op de transmissiesnelheid – waar zij tot de conclusie komen dat “de transmissie van de recente, scherpe, verkrappingscyclus (…) mede door flankerende beleidsmaatregelen, ordentelijk en relatief snel [verloopt]”. Maar zowel de snelheid als sterkte van transmissie kan echter variëren met de stand van de conjunctuurcyclus of de richting waarin monetair beleid zich beweegt (verkrappend of verruimend). Indien de eerste voorspellingen van inflatie beneden de twee procent zich aan zouden gaan dienen, zal er direct een debat op gang komen of deze voorspellingen reden genoeg zijn om de rente reeds pre-emptief te verlagen, of dat het beleid meer datagestuurd zou moeten blijven. Indien de transmissiesnelheid hoog blijft is datasturing te prefereren. Maar mochten transmissievertragingen langer worden, dan zal de centrale bank er niet aan ontkomen om meer gewicht toe te kennen aan voorspellingen – met alle onzekerheden van dien.

Daniel te Kaat en Kasper Roszbach bespreken op hun beurt hoe de transmissie van monetair beleid verder wordt beïnvloed door verschillende factoren, waaronder financiële condities, de structuur van de financiële sector en de regulering van banken en niet-banken. Zo hebben met name zwak gekapitaliseerde banken de neiging om hun kredietverlening uit te breiden na verlagingen van de belangrijkste rentetarieven. De invoering van onconventionele monetairbeleidsinstrumenten zoals langlopende gerichte herfinancieringstransacties (LTRO’s) en programma’s voor de aankoop van effecten (kwantitatieve versoepeling) hebben een positief effect op de kredietverlening, maar kunnen ook leiden tot een verschuiving van deze verlening naar meer risicovolle kredietnemers, wat op de lange termijn risico’s inhoudt voor de financiële stabiliteit. Bovendien speelt volgens Te Kaat en Roszbach de algemene renteomgeving ook een rol in het transmissiekanaal van monetair beleid en financiële stabiliteit. Banken kunnen het bijvoorbeeld moeilijk vinden om rentestimulansen door te geven in tijden van negatieve beleidsrentes. Dit kan een negatief effect hebben op de winsten en de kredietverlening van banken, vooral in landen waar de depositorente al laag is. De toenemende aanwezigheid van niet-banken zoals fintechs en schaduwbanken heeft eveneens invloed op de effectiviteit van monetair beleid. In tegenstelling tot traditionele banken reageren deze instellingen op een restrictief monetair beleid door hun kredietverlening uit te breiden, wat de transmissie van dat beleid verzwakt. De auteurs concluderen dat nationale regelgevers en toezichthouders met al deze factoren rekening moeten houden om de impact van monetair beleid te begrijpen en passende maatregelen te nemen.

Recente vragen en nieuwe ontwikkelingen

Naast de hiervoor besproken traditionele aspecten van monetair beleid behandelt deze editie van de KVS Preadviezen ook meer recente bevindingen en ontwikkelingen. Denk hierbij aan het communiceren van monetair beleid, het ontwerp van een digitale euro, evenals de vraag hoe breed het mandaat van centrale banken zou moeten zijn (en of daarin plaats is voor zaken gerelateerd aan complexe vraagstukken zoals klimaatbeleid of ongelijkheid).

De bijdrage van Jakob de Haan en Lex Hoogduin is gewijd aan de mate waarin en de wijze waarop centrale banken communiceren met hun publiek – een gebied waarop deze banken recent veel actiever zijn geworden. Niet alleen om de transparantie te vergroten, maar ook als monetairbeleidsinstrument om de renteverwachtingen te managen en verantwoording af te leggen aan het publiek. De Haan en Hoogduin melden dat de ECB en andere centrale banken zich recent hebben ingespannen om meer aandacht te besteden aan de communicatie met het publiek en om eenvoudiger en begrijpelijker taal te gebruiken. Desondanks lijkt het publiek over het algemeen weinig interesse te hebben in het beleid van centrale banken, wat ook gezien kan worden als een teken van succesvol monetair beleid. De auteurs concluderen dat centrale banken zoals de ECB zich moeten richten op het communiceren van hun mandaat, de hoofdlijnen van hun monetairbeleidsstrategie en hun strategische beslissingen.

Lange tijd hebben macro-economische (voorspellende) modellen, die ook werden ontwikkeld en gebruikt door centrale banken, de heterogeniteit van huishoudens – bijvoorbeeld in termen van inkomen of vermogen – grotendeels genegeerd. Twee bijdragen aan deze editie richten zich op het belang van ongelijkheden tussen economische agenten en de rol die ze spelen in monetairbeleidsanalyse en besluitvorming in het bijzonder. In dit opzicht werpt de bijdrage van Eva Janssens licht op een nieuwe generatie modellen, bekend als HANK (Heterogeneous Agent New Keynesian). Ze gaan verder dan louter het beschrijven van macro-economische variabelen; ze nemen ook de verdeling van inkomen en vermogen onder huishoudens in acht. Het is niet verwonderlijk dat veel centrale banken aanzienlijke investeringen doen in deze nieuwe benadering, aangezien deze modellen aanzienlijk realistischer zijn dan hun voorgangers. Janssens legt uit dat deze nieuwe modellen centrale banken de middelen verschaffen om de impact van diverse beleidsopties op inkomensongelijkheid nauwkeurig te analyseren. Verder beïnvloedt ongelijkheid de overdrachtskanalen van monetair beleid in de macro-economie aanzienlijk. Zo kan ongelijkheid de substitutiekanalen van monetair beleid verzwakken en de inkomenskanalen versterken. Deze eigenschap wordt beïnvloed door huishoudens die kampen met kredietlimieten, waardoor ze weinig tot geen respons vertonen op veranderingen in de rentetarieven, maar uiterst gevoelig zijn voor wijzigingen in hun inkomen.

Ongelijkheid staat ook centraal in de bijdrage van Alan Olivi, Vincent Sterk en Dajana Xhani. Zij stellen dat de coronacrisis en de oorlog in Oekraïne niet alleen hebben geleid tot een aanzienlijke stijging van de inflatie, maar ook tot een ‘ongelijke’ inflatie: huishoudens met een laag inkomen worden vaak harder getroffen omdat ze een groter deel van hun budget besteden aan essentiële goederen zoals voedsel en energie – de sectoren waarin de prijsstijgingen bijzonder hoog zijn geweest. De auteurs benadrukken dat in een dergelijke situatie de traditionele consumentenprijsindex (CPI) niet langer voldoet en pleiten voor een aanvullende inflatiemaatstaf, de marginale CPI, die sectoren weegt op basis van hun aandeel in de marginale bestedingen, in plaats van de gemiddelde bestedingen van huishoudens. Daarnaast bevelen de auteurs aan om op reguliere basis inflatiemaatstaven voor verschillende inkomensgroepen te publiceren, zoals in het Verenigd Koninkrijk reeds het geval is. De analyse in dit hoofdstuk is gebaseerd op een nieuw ontwikkeld nieuw-keynesiaans raamwerk dat de verschillen en interacties tussen sectoren expliciet modelleert en ook rekening houdt met de diversiteit onder huishoudens, niet alleen in termen van inkomens en vermogens, maar ook in hun consumptiepatronen. Dit model biedt een realistische beschrijving van zowel micro- als macrogegevens en kan daardoor een waardevolle aanvulling zijn op het model-instrumentarium van centrale banken.

Tot slot gaat deze bundel in op de verantwoordelijkheden van de ECB. Technische vooruitgang in het betalingsverkeer en de klimaatverandering zijn waarschijnlijk de meest urgente ontwikkelingen van de afgelopen jaren, waarop centrale banken ook een antwoord zoeken. In de discussie over economisch beleid rijst de vraag of en in hoeverre een centrale bank naast haar mandaat van prijsstabiliteit verantwoordelijkheid moet nemen voor deze even urgente uitdagingen. De bijdrage van Irene Heemskerk en Christiaan Pattopeilohy gaat in op de betekenis van de klimaatcrisis voor het monetaire beleid van de ECB. De auteurs leggen uit dat monetair beleid en klimaatbeleid weliswaar gescheiden verantwoordelijkheidsgebieden zijn, maar dat de klimaatcrisis niettemin van grote invloed kan zijn op het primaire mandaat van de ECB, namelijk prijsstabiliteit, wat de noodzaak van een milieubewust monetair beleid onderstreept. Vervolgens worden de concrete stappen toegelicht die de ECB neemt om klimaatoverwegingen op te nemen in haar monetairbeleidsbeslissingen. Deze omvatten het opnemen van ‘groene’ begrotingsmaatregelen in economische analyses, het verminderen van de CO2-voetafdruk van bedrijfsobligaties in monetairbeleidsportefeuilles, en het rekening houden met klimaatrisico’s in het leenstelsel van de ECB. Heemskerk en Pattopeilohy wijzen erop dat het toegenomen milieubewustzijn van de ECB in lijn is met een lange traditie van monetairbeleidsdenken in Nederland, waarbij een breder scala aan factoren wordt meegenomen in monetairbeleidsoverwegingen. Tegelijkertijd benadrukken zij echter dat de verantwoordelijkheid voor klimaatbeleid bij overheden ligt, en niet bij centrale banken.

Eind juni presenteerde de Europese Commissie een wetsvoorstel voor de invoering van een digitale euro. In deze context belicht Maarten van Oordt wat een dergelijke invoering betekent voor de privacy in het betalingsverkeer en hoeveel gegevensbescherming er wenselijk is. De kwestie van privacy in betalingen is complex en vereist een zorgvuldige afweging van de verschillende belangen en technische mogelijkheden, die in dit artikel nader worden onderzocht. In het huidige voorstel van de Europese Commissie zou de digitale euro de druk op contant geld verder kunnen verhogen en de privacy in het betalingsverkeer verder kunnen beperken. Het artikel concludeert dat de digitale euro, met de steun van technologische vooruitgang, wel degelijk de mogelijkheid biedt om de privacy bij betalingen aanzienlijk te verbeteren, vooral bij online-betalingen. Deze kans moet worden aangegrepen zodat de digitale euro een toegevoegde waarde kan krijgen voor de samenleving.

Tot slot

In het restant van deze bundel hebben we de bijdragen georganiseerd in drie delen. Deel I behandelt ‘De Klassieken’, beginnend met het historische perspectief, gevolgd door discussies omtrent inflatiedynamiek en -verwachtingen, evenals het transmissiemechanisme. Deel II behandelt op zijn beurt ‘De Interacties’ – die tussen monetair en begrotingsbeleid, tussen monetair beleid en de financiële sector, evenals die tussen centrale banken en hun publiek. Ten slotte komt in Deel III ‘De Toekomst’ aan bod, met daarin aandacht voor zaken als kwantitatieve verkrapping, digitaal centralebankgeld, en het (zich langzaam uitbreidende) mandaat van centrale banken.

Hopelijk maken de bijdragen in deze bundel duidelijk dat we in interessante economische tijden leven. De ‘Great Moderation’ (zoals de economische stabiliteit tussen midden jaren tachtig en de kredietcrisis bekend staat) lijkt voorlopig voorbij, en dat heeft zichtbare invloed op ons economisch denken. De kennis die als gevolg hiervan ontsproten is, zal ons hopelijk helpen om toekomstige crises te voorkomen en de rust op financiële markten terug te laten keren. Zoals Mervyn King, de voormalige gouverneur van de Bank of England, eens opmerkte: “Our ambition is to be boring.” Moge deze ambitie spoedig verwezenlijkt worden!

Literatuur

Caramp, N. en D.H. Silva (2023) Fiscal policy and the monetary transmission mechanism. Review of Economic Dynamics, te verschijnen.

Kloosterman, R., D. Bonam en K. van der Veer (2022) The effects of monetary policy across fiscal regimes. DNB Working Paper, 755.

Auteurs

Categorieën