Huishoudens met woningen die onder water staan moeten hun restschuld financieren als zij willen verhuizen. Dit werpt een drempel op om te verhuizen of om van baan te veranderen. Op basis van data op huishoudniveau kijkt dit artikel hoe groot de invloed van die drempel is en welk deel van de terugval in woningtransacties verklaard kan worden door het onder water raken van een woning.

Tijdens de financiële crisis van 2008–2009 en de daaropvolgende eurocrisis kromp de Nederlandse huizenmarkt aanzienlijk. Het aantal verkochte woningen nam af van circa 180.000 per jaar voorafgaand aan de crisis tot ongeveer 120.000 per jaar daarna. Ook daalden de huizenprijzen tussen 2008 en 2013 gemiddeld met twintig procent, waardoor in 2013 ongeveer één miljoen woningen ‘onder water’ zijn komen te staan. De huishoudens kampten met een uitstaande hypotheek die hoger was dan de waarde van de eigen woning. Huishoudens met woningen onder water hebben bij het realiseren van hun verhuisplannen te maken met het financieren van hun restschuld. Dit kunnen zij doen via de inbreng van eigen vermogen, maar veelal zal het gebeuren via het meefinancieren van de restschuld in de hypotheeklening van de volgende woning. In dat laatste geval moeten de maandlasten, inclusief de financiering van de restschuld, voldoen aan de hypothecaire financieringslastnormen. Huishoudens met onvoldoende financiële middelen om hun restschuld te verlagen of te financieren, komen vast te zitten in hun woning.

Naast de financiële (on)mogelijkheden voor huishoudens speelt ook gedrag een rol bij de keuze of huishoudens met woningen onder water wel of niet verhuizen. Veel van hen zullen wachten tot de markt weer aantrekt, zodat ze hun huis zonder verlies kunnen verkopen, bijvoorbeeld vanwege verliesaversie (Genesove en Mayer, 2001). Dit gebeurt zelfs regelmatig als er restschuldfinanciering mogelijk is binnen de geldende hypotheeknormen (Van Dijk, 2013).

Financieringsrestricties en verliesaversie beperken niet alleen de mobiliteit van huishoudens, maar kunnen ook leiden tot een lagere arbeidsproductiviteit (Van Dijk, 2013). Immers, een lagere verhuismobiliteit heeft een negatieve invloed op de arbeidsmobiliteit. Huishoudens zijn namelijk minder snel geneigd om een baan buiten een redelijke afstand van de huidige woonplaats aan te nemen als een verhuizing niet tot de mogelijkheden behoort. Een lagere arbeidsmobiliteit vertaalt zich op zijn beurt in een lager arbeidsaanbod, en vergroot als zodanig de mismatch tussen vraag en aanbod. Dit resulteert in een lagere arbeidsproductiviteit (Blanchflower en Oswald, 2013). Kortom, onder water staan kan de arbeidsmobiliteit en arbeidsproductiviteit in de economie verlagen.

Hoewel het aantal huishoudens met woningen onder water rap afneemt door het aantrekken van de woningmarkt, blijven er nog steeds ongeveer 800.000 huishoudens met een restschuld zitten als ze nu hun woning verkopen (Schilder en Conijn, 2016). Tot op heden blijft het onduidelijk wat precies de gevolgen zijn van het onder water staan op de verhuis- en arbeidsmobiliteit. Aan de hand van twee studies (Van Veldhuizen et al., 2016; Morescalchi et al., 2017) schatten wij deze effecten op basis van administratieve microdata van het CBS.

Data en onderzoeksmethode

In de economische literatuur over verbanden tussen (negatieve) financiële huishoudvermogens en verhuismobiliteit wordt met de volgende vergelijking een schatting gemaakt:

\(y_{it+1} = c + β_1Onderwater_{it} + γX_{it} + ε_{it} \) (1)

met \(y_{it+1}\) de kans in procentpunten dat een huishouden in het volgende jaar \((t+1)\) gaat verhuizen, \(Onderwater_{it}\) is een dummyvariable die gelijk is aan 1 als de woning onder water komt te staan in jaar \(t\) en \(X_{it}\) zijn de controlevariabelen. De literatuur beperkt zich voornamelijk tot Amerikaanse studies, en opvallend is dat de schattingsresultaten behoorlijk uiteenlopen. Zo vinden zowel Andersson en Mayock (2014) als Ferreira et al. (2010) dat de kans om te verhuizen daalt met respectievelijk 25 en 50 procent, terwijl Schulhofer-Wohl (2011) met dezelfde data juist een positieve verhuiskans voor huishoudens met onder water staande woningen constateert.

Selectieproblemen kunnen deze verschillen verklaren. Het blijkt namelijk belangrijk te zijn om onderscheid te maken tussen huishoudens die bewust voor een hoge schuldratio kiezen en huishoudens die te maken krijgen met een schuldratio door een daling in de huizenprijzen. Huishoudens die niet van plan zijn om op korte termijn te verhuizen kunnen bewust kiezen voor een hoge schuldratio. De beperkte mobiliteit van deze groep is dan niet het gevolg maar juist de oorzaak van de hoge schuldratio. Het niet corrigeren van deze selectie-effecten leidt tot vertekende resultaten, wat een tekortkoming van de huidige literatuur is. Onze empirische aanpak corrigeert wel voor deze belangrijke selectie-effecten (Van Veldhuizen et al., 2016; Morescalchi et al., 2017). Zonder deze correctie voor selectie zijn de uitkomsten anders; dit laten we zien door ook zonder correctie te schatten.

In beide studies gebruiken we administratieve CBS-data over het adres van een huishouden, de hypothecaire schuld, de waarde van het huis, hypotheeklooptijd, huishoudenssamenstelling, financiële bezittingen en inkomen. In de eerste studie kijken we alleen maar naar huishoudens met woningen die onvrijwillig onder water zijn geraakt (Van Veldhuizen et al., 2016). Door de tijd heen volgen we de huishoudens die in 2008 een loan-to-value ratio (LTV) hadden tussen de 90 en 100 procent. Wanneer de woningen van deze huishoudens onder water raken vanwege een onverwachte huizenprijsdaling, dan classificeren we deze huizen als ‘onvrijwillig onder water’.

In de tweede studie onderzoeken we de effecten van onder water geraakte woningen op de arbeidsmobiliteit. De afhankelijke variabele \(y_{it+1}\) is hier de kans in procentpunten dat het hoofd van het huishouden een nieuwe baan vindt in een andere regio. Naast het effect voor huishoudens met onvrijwillig onder water geraakte woningen, bekijken we ook het effect voor huishoudens die hun woningen vrijwillig onder water lieten raken, door bijvoorbeeld een hypotheekverhoging (Morescalchi et al., 2017). De variabele Vrijwillig onder water neemt de waarde 1 aan als de LTV gelijk aan 100 procent of daarboven is door een verhoging van de hypotheek. Bovenop de eerder genoemde controlevariabelen nemen we hier ook de lokale arbeidsmarktomstandigheden mee.

Mobiliteit daalt, maar het effect heeft een beperkte omvang

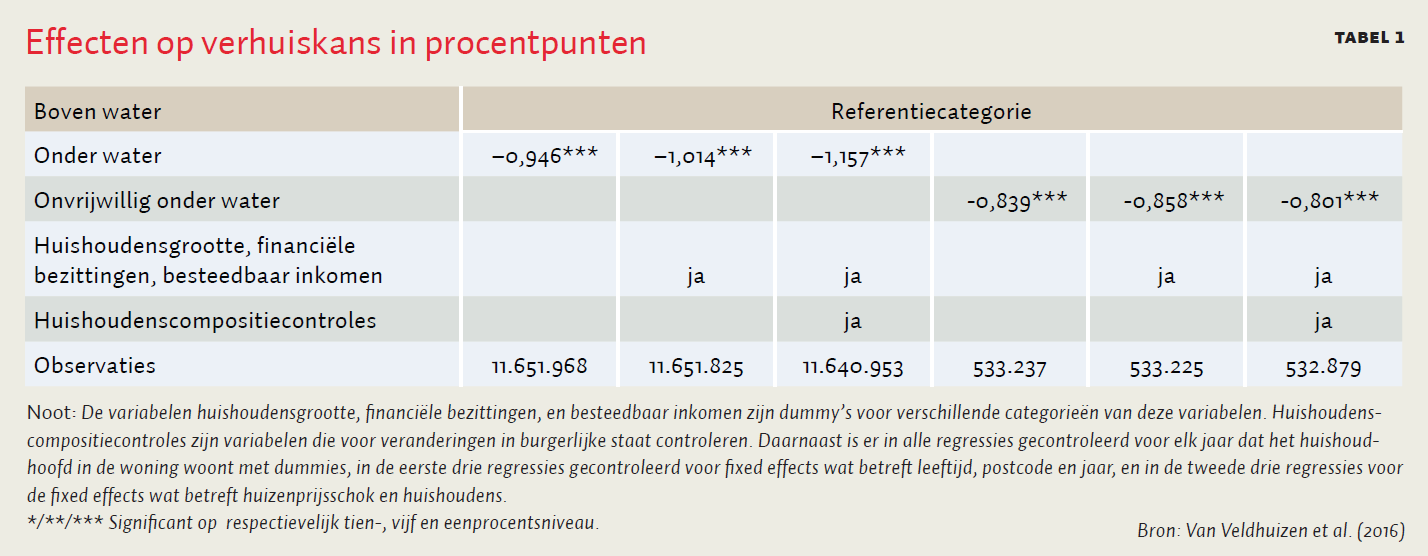

Huishoudens met woningen onder water zijn minder mobiel. Tabel 1 toont de resultaten van de standaardregressie op het onder water staan uit de literatuur over verhuismobiliteit. Komt de woning onder water te staan, dan verkleint dit de verhuiskans met 1,16 procentpunt. In Nederland verhuist ieder jaar gemiddeld 3,6 procent van de woningbezitters, dus dit is een daling van ruim 32 procent. De bevindingen veranderen niet in alternatieve specificaties. Echter, de schattingen in de eerste drie kolommen van tabel 1 corrigeren niet voor de systematische verschillen tussen huishoudens met woningen onder water. Om dit probleem te ondervangen, kijken we alleen naar woningen die onvrijwillig onder water zijn geraakt.

Onvrijwillig onder water raken heeft een flink effect op de verhuismobiliteit van Nederlandse huishoudens. De laatste drie kolommen van Tabel 1 tonen de schattingsresultaten voor de periode 2009–2011 wat betreft de verhuismobiliteit van huishoudens die in 2008 een LTV van tussen de 90 en 100 procent hadden. Het doorbreken van de LTV-grens van 100 procent verlaagt de verhuiskans met 0,8 procentpunt. Dit is dus een daling van 22 procent. Bovendien corrigeren we in alle schattingen voor de grootte van de huizenprijsdaling en controleren zo voor mogelijke gedragseffecten als verliesaversie.

De schattingen laten zien dat selectie-effecten als gevolg van bewuste keuzes van hoge schuldratio’s de resultaten vertekenen. Onvoldoende correctie voor vrijwillig onder water staan leidt tot een overschatting van dit onder water staan op de verhuismobiliteit met een factor anderhalf.

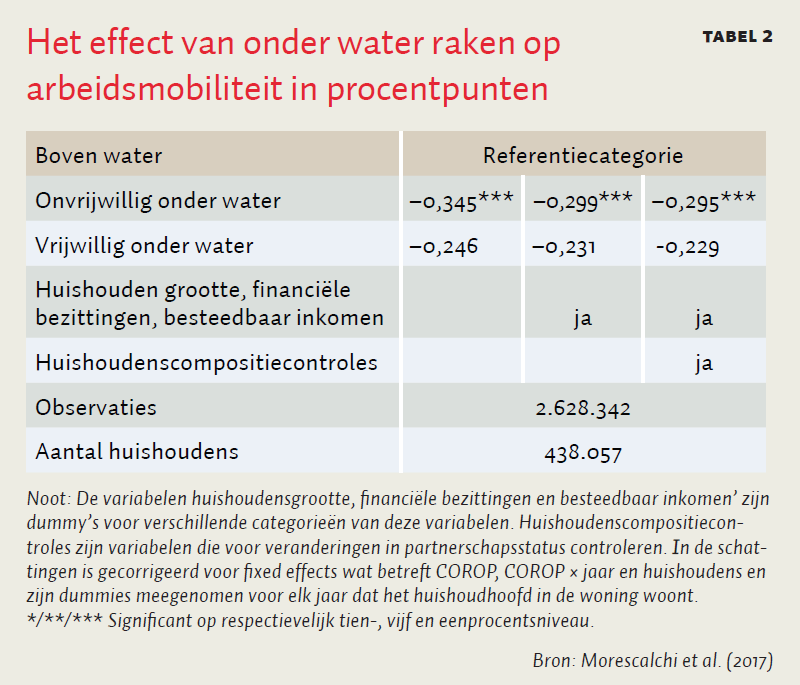

De effecten van onder water staan op arbeidsmobiliteit zijn klein, zeker vergeleken met de effecten op verhuismobiliteit. Tabel 2 geeft de schattingsresultaten voor de analyse van onder water staan op arbeidsmobiliteit. Wanneer de woningen onder water raken, daalt de kans dat de bewoners van baan wisselen met 0,3 procentpunt. Met een gemiddelde jaarlijkse kans om van baan te veranderen van 5,7 procent is dit dus een daling van 5,2 procent. De bevindingen blijven overeind in alternatieve specificaties, en in alle schattingen corrigeren we voor effecten op de lokale arbeidsmarkt, tijdseffecten en fixed effects wat betreft het huishouden.

Huishoudens met onder water staande woningen kunnen in plaats van te verhuizen ervoor kiezen om een langere reistijd naar hun werk te accepteren. Een schatting met als afhankelijke variabele de afstand woon-werkverkeer blijkt echter niet significant (Morescalchi et al., 2017).

Conclusie

De mogelijke gevolgen van het hoge aantal woningen onder water is de afgelopen jaren onderwerp van uitgebreide discussie geweest (Tweede Kamer, 2014).

Uit de analyse op basis van administratieve data komt naar voren dat als, door een onvoorziene huizenprijsdaling, woningen onder water raken, dit leidt tot een afname van zowel de verhuis- als de arbeidsmobiliteit. De kans om te verhuizen neemt met 0,8 procentpunt af voor huishoudens met een onder water geraakte woning.

Is dat nu veel of weinig? Een grove back of the envelope-berekening kan dit verduidelijken: In de periode 2008–2013 raakten door de crisis ongeveer 1 miljoen woningen onvrijwillig onder water. Een afname in de mobiliteit van 0,8 procentpunt voor huishoudens met onvrijwillig onder water geraakte woningen vertaalt zich in een daling van ongeveer 8.000 transacties. Tussen 2008 en 2013 daalde het totale aantal transacties met ongeveer 60.000 ten opzichte van de periode vóór de crisis. Kortom, onze resultaten met betrekking tot het onverwacht onder water raken, verklaren ongeveer dertien procent van de terugval in het aantal woningtransacties.

Het effect van onder water raken op de arbeidsmobiliteit blijkt klein te zijn. Uit onze schattingen volgt dat als de woningen onder water raken, de kans dat huishoudens van baan wisselen met 0,3 procentpunt daalt. Er zijn drie redenen aan te wijzen waarom dit effect klein is. Ten eerste, Nederland is een klein land. Hierdoor komen verhuizingen vanwege een baan minder vaak voor dan in een groot land. Ten tweede kunnen huishoudens bij het kiezen van een vestigingsstad al anticiperen op toekomstige baanwisselingen. Zo maakt bijvoorbeeld wonen in de Randstad het veelal makkelijker om van baan te wisselen zonder te moeten verhuizen. Ten derde kan de NHG een deel van het risico mitigeren. De NHG dekt het risico van een restschuld af in het geval van onvrijwillige werkloosheid, en mitigeert daarmee een potentieel risico dat gepaard gaat met de arbeidsmobiliteit van huiseigenaren.

Literatuur

Andersson, F. en T. Mayock (2014) How does home equity affect mobility? Journal of Urban Economics, 84(1), 23–39.

Blanchflower, D.G. en A.J. Oswald (2013) Does high home-ownership impair the labor market? NBER Working Paper, 19079.

Dijk, M. van (2013) Verliesaversie op de woningmarkt. CPB Achtergronddocument, 18 juli.

Ferreira, F., J. Gyourko en J. Tracy (2010) Housing busts and household mobility. Journal of Urban Economics, 68(1), 34–45.

Genesove, D. en C. Mayer (2001) Loss aversion and seller behavior: Evidence from the housing market. The Quarterly Journal of Economics, 116(4), 1233–1260.

Morescalchi, A., S. van Veldhuizen, B. Voogt en B. Vogt (2017) Negative home equity and job mobility. CPB Discussion Paper, 345.

Schilder, F. en J. Conijn (2016) Restschulden: de crisis voorbij? Ontwikkeling van het eigen vermogen met het herstel van de koopwoningmarkt. ASRE research paper, 2016-03.

Schulhofer-Wohl, S. (2012) Negative equity does not reduce homeowners’ mobility. Federal Reserve Bank of Minneapolis – Quarterly Review, 35(1), 1–14.

Tweede Kamer (2014) Miljoenennota. 33750(1).

Veldhuizen, S. van, B. Vogt en B. Voogt (2016) Negative home equity and household mobility: Evidence from administrative data. CPB Discussion Paper, 323.

Auteurs

Categorieën