Vanochtend schreef Martin Visser een column in het FD waar ik het zeer mee oneens ben. Visser vindt het geven van een banklicentie aan het noodfonds om te opereren op de obligatiemarkten een ‘lapmiddel’ om de Eurocrisis te bestrijden. Sterker, het is een ‘piramidespel’ en zou zelfs ‘indirecte monetaire financiering’ van overheidsschuld zijn. Volgens mij klopt geen van deze stellingen. Ik twitterde dat ik het niet met Visser eens was en dat riep een hele stroom aan reacties op. Ook in dit stukje een reactie op een paar tweets.

Lapmiddel?

Uit zijn column blijkt dat Martin Visser nog steeds niet het argument erg serieus neemt van Paul de Grauwe, Paul Krugman, Barry Eichengreen, Willem Buiter, Charles Wyplosz, Giancarlo Corsetti, en vele andere toonaangevende macro-economen. Want dan had hij op zijn minst enige sympathie kunnen opbrengen voor het idee om het noodfonds met een banklicentie uit te rusten.

Illiquide maar solvabele landen kunnen door aanhoudende marktpaniek op de obligatiemarkten vanzelf bankroet gaan, aangezien er geen lender of last resort voor overheden is in de Eurozone. Op de markten voor perifere obligaties is daarom een soort bankrun aan de gang, maar dan op overheden. Pessimistische beleggers zien in stijgende rentestanden voortdurend hun angst bevestigd dat overheden hun verplichtingen niet kunnen nakomen. Gevolg: obligaties worden gedumpt, rentes stijgen, en zie daar, de kans dat de overheid failliet gaat neemt alleen maar toe. Hoe langer de kernlanden treuzelen om met garanties over de brug te komen voor illiquide maar solvabele perifere landen, hoe groter de kans is dat perifere landen die aanvankelijk alleen maar illiquide waren, vanzelf failliet gaan.

Natuurlijk bestaat er een vaag onderscheid tussen illiquide, maar solvabel en illiquide en insolvabel. Als landen maar lang genoeg illiquide zijn, worden ze vanzelf insolvabel. Waar ligt de grens? Bij Spanje en Italië. Die landen moeten voor het overleven van de Euro domweg solvabel geacht worden – al dan niet na noodzakelijke economisch hervormingen – omdat ze niet alleen too-big-to-fail, maar too-big-to-save zijn. Als we die landen niet solvabel achten na noodzakelijke hervormingen: einde euro.

Dat Spanje en Italië too-big-to-save zijn maakt overigens het afdwingen van conditionaliteit lastig; deze grote perifere landen kunnen de kernlanden politiek gijzelen met een Euromeltdown (en doen dat ook, zie het gejeremieer van Spanje om zich aan een IMF–programma te onderwerpen). Is er een alternatief? Niet echt, tenzij het opbreken van de Euro dat is.

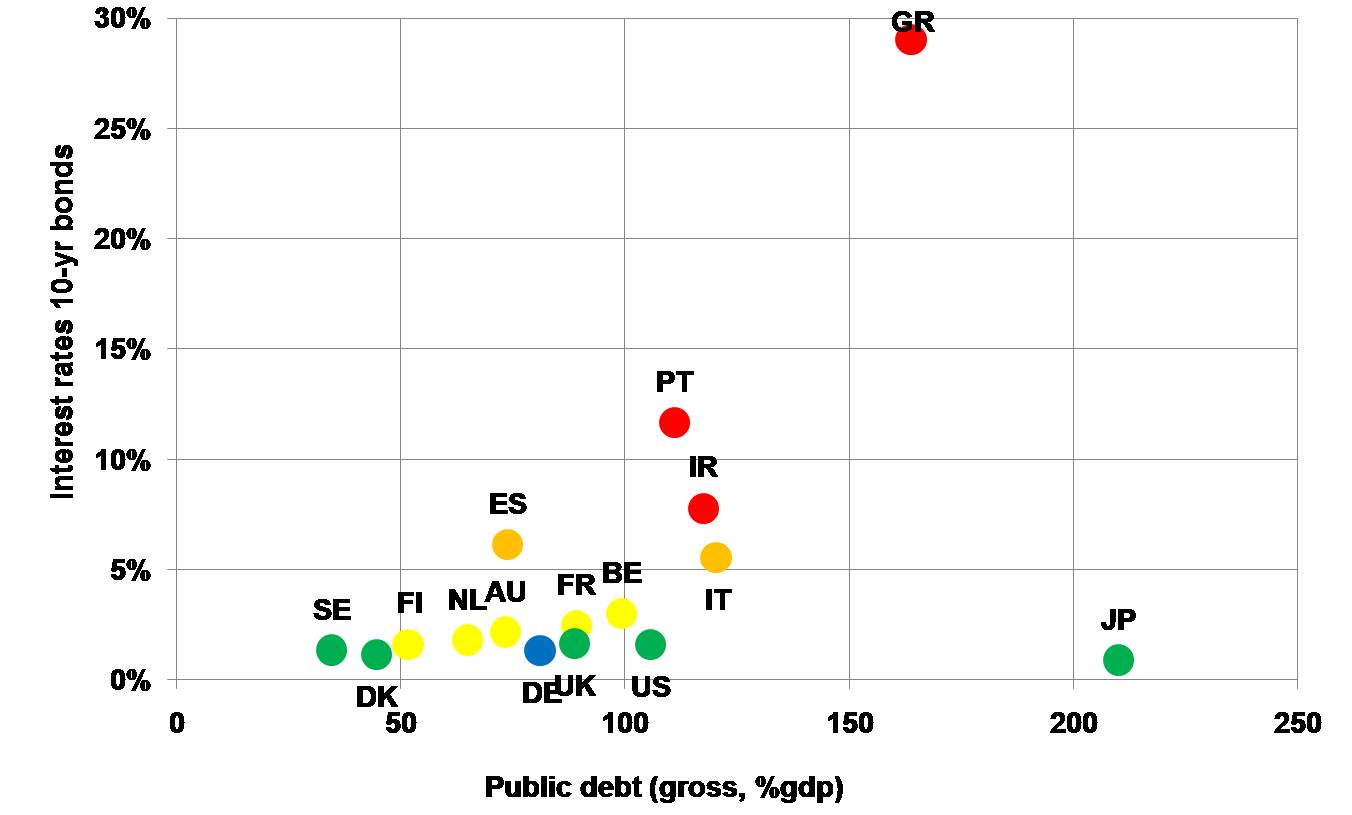

In sommige landen weerspiegelt de rente inderdaad het hogere risico op faillissement. Dat zijn landen met een solvabiliteitsprobleem. Denk aan Griekenland, Portugal en Ierland. Maar ik daag iedereen uit om een sluitende economische verklaring te geven waarom de obligatierentes van sommige perifere Eurolanden (zoals Italië en Spanje) zo krankzinnig veel hoger zijn dan de rentes van landen die niet in de Euro zitten (VS, Japan, VK en vele anderen) maar vergelijkbare of zelfs hogere overheidsschulden en begrotingstekorten hebben in vergelijking met deze perifere Eurolanden. Het risico op faillissement zou vergelijkbaar moeten zijn, maar toch breekt de rente laagterecord na laagterecord. Hoe kan dat? Zie ook de figuur – excuses voor iets verouderde data (juni), maar het verhaal verandert niet bij de meest recente data. Zie ook deze figuur – met dank aan Jesse Frederik.

Mijn antwoord is dat van De Grauwe, Krugman, Eichengreen, Wyplosz, Buiter, Corsetti en vele anderen: in landen met een eigen centrale bank kan deze direct inspringen bij paniek op de obligatiemarkten. De centrale bank koopt dan (tegen dumpprijzen) de obligaties op van iedereen die ervan af wil. De paniek stopt, obligatiekoersen herstellen zich en rentes zakken. Beleggers weten dit en raken dus niet in paniek. Alleen, met de euro gebeurt dit niet omdat de ECB tot op heden weigert lender of last resort te zijn. Opmerkingen van Draghi vorige week maken overigens nieuwsgierig of de ECB nu eindelijk de bazooka tevoorschijn tovert.

Om de paniek op de obligatiemarkten te stoppen moeten de kernlanden met grote garanties over de brug komen. Natuurlijk roept Arend-Jan Boekestein (en met hem vrijwel alle andere VVD’ers) dan direct: moral hazard! Hoewel een terechte zorg, is moreel gevaar geen noodzakelijk noch een voldoende argument om geen lender of last resort te willen hebben. Bij de werkloosheidsuitkeringen zien we ook uitvreters, maar is dat een argument om dus maar helemaal geen werkloosheidsuitkeringen te hebben? Leg dat de werklozen maar uit. Natuurlijk moet moral hazard worden beperkt door voldoende structurele hervormingen in de perifere landen en het opschonen van een rot banksysteem. Zo kunnen kernlanden gerust worden gesteld dat geen misbruik wordt gemaakt van afgegeven garanties. Maar voorkomen van moral hazard kan nooit voor de volle 100 procent.

Garanties kunnen vorm worden gegeven via eurobonds, een zesmaal vergroot noodfonds (ca. 3000 miljard euro), via de ECB die opereert op obligatiemarkten of via een banklicentie voor het noodfonds. Ongetwijfeld zijn andere oplossingen denkbaar. Hoe dan ook, de budgettaire achtervang van de belastingbetalers in de kernlanden is een conditio sine qua non voor het geloofwaardig maken van welke garantie dan ook. Bij iedere oplossing die werkt, komen de lasten op de schouders van belastingbetalers, in voornamelijk de kernlanden, direct via het noodfonds of Eurobonds of indirect via de ECB. Een categorisch njet! vanuit de kernlanden om die garanties – in welke vorm dan ook – af te geven, geeft maar één werkelijke garantie: het einde van de euro.

Monetaire financiering?

Ik het op zich eens met Visser, maar ook met Lex Hoogduin, dat je idealiter niet de ECB wilt opzadelen met de rol van lender of last resort om de kans op monetaire financiering van oninbare overheidsschulden zo klein mogelijk te houden. Dan kan de centrale bank zich met prijsstabiliteit bemoeien en hoeft zich niet te bekommeren om omvallende overheden. Maar, de oplossing van de banklicentie voor het noodfonds scheidt volgens mij precies de LORL-rol van de monetaire politiek. Ik heb dit eerder bepleit in een iets andere vorm, zie hier. Alle verliezen op de bankactiviteiten van het noodfonds – als die al optreden – komen ten laste van het noodfonds, dus direct op het bordje van de Europese belastingbetaler – en niet ten laste van de ECB. De monetaire politiek wordt dus volgens mij niet belast met de operaties van het noodfonds, in tegenstelling tot wat Visser in het FD suggereert met ‘indirecte monetaire financiering’.

Piramidespel?

Dan het ‘piramidespel’ van het noodfonds met een banklicentie: ik vind dat onnodig paniek zaaien. Zolang het noodfonds alleen intervenieert bij landen die – al dan niet na voldoende hervormingen – solvabel zijn, zie ik geen enkel probleem. Dus, Martine Wolzak, het woordje solvabel is inderdaad cruciaal. Obligatiemarkten worden dan gestabiliseerd en verwachte verliezen zijn verwaarloosbaar; landen zijn immers solvabel, al dan niet na noodzakelijke hervormingen. Sterker, als marktpartijen ten onrechte in paniek zijn, dan zal het noodfonds geld verdienen in plaats van geld verliezen als ze op de obligatiemarkten handelt. Paniekerige beleggers verkopen hun papier tegen veel te lage prijzen. Het noodfonds kan die obligaties later weer terugverkopen als beleggers weer gekalmeerd zijn.

Dit werkt natuurlijk allemaal niet voor insolvabele landen. Van insolvabele overheden weten we dat die niet (volledig) meer te redden zijn en geheel of gedeeltelijk failliet zullen gaan. Schulden van landen als Griekenland, Portugal en Ierland moeten daarom zo snel mogelijk worden geherstructureerd (Portugal en Ierland) of bijna helemaal worden afgeschreven (Griekenland). Europese belastingbetalers worden daar niet direct voor aangeslagen, maar de obligatiehouders. Indirect zullen dezelfde Europese belastingbetalers natuurlijk wel de klos zijn omdat ze minder pensioen krijgen, beleggingen in rook zien opgaan, bankdiensten duurder zien worden, mee moeten betalen aan herkapitalisaties van banken die dreigen om te vallen, enzovoorts. Dus ook hier: de burger in zowel kern als periferie gaat hoe dan ook de pijn voelen. Milton Friedman’s There is no such thing as a free lunch geldt ook voor de Eurocrisis, schreef ik al eens.

Maar zelfs als we het onderscheid tussen solvabel en insolvabel niet perfect kunnen maken, is de vraag of veel inflatie ontstaat als toch per ongelijk insolvabele overheden en banken overeind zouden worden gehouden. Door Buiter werd eerder de niet-inflatiore capaciteit van de ECB op zo’n 2000-3000 mrd euro geschat. Inmiddels zal daarvan een deel zijn opgesoepeerd door het steunen van feitelijk failliete banken in sommige perifere landen via het Eurosysteem. Voorlopig is de Europese economie gedeprimeerd en een ruimer monetair beleid zal niet of nauwelijks leiden tot inflatie, maar tot oppotten van geld in het bankwezen. Maar zelfs als een beetje inflatie optreedt, dan zou dat macro-economisch goed verdedigbaar zijn. Door hogere inflatie worden balansproblemen minder groot en kan de periferie sneller zijn concurrentiepositie aanpassen aangezien nominale lonen neerwaarts rigide zijn. Daar staat natuurlijk wel tegenover dat mensen/landen met netto vermogen betalen voor landen/mensen met netto schulden. Maar ik denk we Reinhart en Rogoff moeten gaan geloven dat financiële crisis meestal aflopen met meer inflatie.

Ondemocratisch?

Mathijs Bouman, maar ook Ewald Engelen, D66 en vele anderen hebben het grootste gelijk dat je idealiter voor iedere vorm van fiscale achtervang het democratische tekort op Europees niveau weggewerkt wil hebben: no taxation without representation. Daarom is democratische controle noodzakelijk. Dat is niet noodzakelijk het geval met de banklicentie van het noodfonds. Maar de tijd ontbreekt om allerhande ideaal-democratische oplossingen te verzinnen via wijzigingen in de Europese verdragen. Stoppen van de paniek in de Eurozone zal nu alleen nog tamelijk ondemocratisch kunnen geschieden, dus: taxation without representation. Als dat politiek niet acceptabel is: geen euro meer.

Net als Willem Buiter ben ik van opvatting dat voor een functionerende muntunie een minimale budgettaire achtervang vereist is om liquiditeitssteun te organiseren (obligatiemarkten) en om de kosten van bank- en landreddingen (onder strikte voorwaarden) te delen. Zo’n minimal fiscal Europe is onherroepelijk minder zuiver democratisch dichtgetimmerd dan een volwaardige federale Europese structuur. Maar dat is de prijs die we voor onze euroscepsis betalen.

Het is bovendien niet zo dat zo’n minimaal fiscaal Europa zonder enige vorm van democratische legitimiteit werkt. Ik denk dat dit ook via een duidelijk omschreven en democratisch gelegitimeerd mandaat van Europese instituties kan. Het noodfonds, of de ECB, of een combinatie daarvan kan optreden als de lender of last resort voor overheden. Er kan een Europees Monetair Fonds worden opgericht voor de herstructurering van (deels) failliete overheden. Dat wordt buiten de politiek geplaatst om voldoende conditionaliteit af te dwingen. Tenslotte moeten bankproblemen worden opgelost door de invoering van een bankenunie, d.w.z. een Europees toezicht en depositogarantiestelsel, een Europees crisisresolutieregime en delen van kosten van bankreddingen en bankherkapitalisaties (pas nadat verliezen bij banken zijn genomen). Als dit politiek onacceptabel wordt gevonden: exit euro.

Alleen voor financiering of garanties om deze drie specifieke taken (liquiditeitssteun overheden, herstructurering failliete landen en burdensharing/herkapitalisering banken) zouden Eurobonds kunnen worden ingevoerd. Dat is niet het socialiseren van schulden, niet het uitschrijven van een blanco cheque, maar wel zorgen voor de minimale budgettaire backup om het Eurosysteem überhaupt levensvatbaar te laten zijn.

Men kan zich bovendien de vraag stellen hoeveel democratie er nodig is bij noodoperaties, of dit nu om liquiditeitssteun gaat of de herstructurering van failliete banken en overheden. De afgelopen jaren hebben onmiskenbaar aangetoond dat de politiek op groteske wijze faalt om financieel crisismanagement goed te organiseren. Misschien helpt het juist als dit buiten de politiek wordt gezet.

Auteur

Categorieën