Een complex belastingstelsel heeft aanzienlijke maatschappelijke kosten. Uit modelberekeningen van het CPB blijkt dat het mogelijk is de inkomstenbelasting te vereenvoudigen zonder dat dit leidt tot aanzienlijke koopkrachteffecten voor huishoudens. Minder ‘rondpompen van belastinggeld’ via bepaalde toeslagen leidt echter wel tot aanzienlijke koopkrachteffecten. Voor herverdeling naar huishoudens met een laag huishoudinkomen zijn deze toeslagen essentieel.

Het Nederlandse belastingstelsel is complex. Zo bevat bijlage 5 bij de Miljoenennota 2016 maar liefst 42 verschillende aftrekposten voor box 1 in de inkomstenbelasting. Daarnaast bestaan er nog allerhande kortingen en toeslagen, waarvan een groot aantal bovendien afhangt van inkomen uit loon, winst en vermogen. Deze complexiteit leidt tot hogere kosten bij de belastinguitvoering en de belastingbetalers. Volgens de OESO (2015) gaf Nederland in 2013 0,32 procent van het bbp uit aan het innen van belasting, na Hongarije (0,42 procent) het hoogste percentage van de OESO-landen. Bij burgers en bedrijven leidt de complexiteit tot hogere administratieve lasten (Studiecommissie belastingstelsel, 2010), tot niet-gebruik van rechthebbenden (Tempelman en Houkes-Hommes, 2016) en fraude (Commissie inkomstenbelasting en toeslagen, 2013). Het kabinet-Rutte II was voornemens het stelsel door middel van een belastingherziening te vereenvoudigen (Ministerie van Financiën, 2014), maar daar is uiteindelijk weinig van terechtgekomen. Een vereenvoudiging van het belastingstelsel is dan ook geen sinecure. Hervormingen leiden doorgaans tot positieve en negatieve koopkrachteffecten. De (potentiële) verliezers zullen zich verzetten tegen de hervorming. De vraag is dus of het mogelijk is het stelsel te vereenvoudigen zonder dat dit leidt tot aanzienlijke koopkrachteffecten (Jongen et al., 2016).

Methode

We presenteren de koopkrachteffecten van vier potentiële vereenvoudigingen van het inkomstenbelasting- en toeslagenstelsel. Bij de vereenvoudigingen schaffen we steeds eerst een regeling af (vereenvoudiging), en compenseren vervolgens de koopkrachteffecten met het restant van regelingen. Bij de vereenvoudigingen stellen we een aantal randvoorwaarden. Ten eerste introduceren we geen nieuwe regelingen. Ten tweede houden we de varianten budgettair neutraal. Ten derde gebruiken we de ene toeslag niet om een andere toeslag te compenseren (om de ‘stapelbaarheid’ van de vereenvoudigingen te vergroten). Tot slot, de herverdeling in het huidige stelsel, bijvoorbeeld tussen huishoudens met een lager en een hoger inkomen, en tussen huishoudens met en zonder kinderen, wordt zo goed mogelijk intact gelaten. We abstraheren in de analyse verder van mogelijke gedragseffecten als gevolg van de wijzigingen in het stelsel. Maar omdat de koopkrachteffecten doorgaans beperkt zijn, zijn de gedragseffecten naar verwachting ook beperkt.

De koopkrachteffecten zijn berekend met het MIMOSI-model van het Centraal Planbureau (Koot et al., 2016). Met MIMOSI is het mogelijk om voor een representatieve steekproef van ongeveer 100.000 huishoudens het beschikbare huishoudinkomen uit te rekenen voor een gegeven bruto-huishoudinkomen en een gegeven belasting- en toeslagenstelsel. We bepalen de koopkrachteffecten door de beschikbare inkomens ná de vereenvoudiging te vergelijken met de beschikbare inkomens vóór de vereenvoudiging. De koopkrachteffecten worden grafisch weergegeven in een puntenwolk, waarbij huishoudens naar bruto-inkomen zijn gerangschikt. De reparatie van de koopkrachteffecten van het afschaffen van een regeling hebben we visueel gedaan, en daarbij zo goed mogelijk de negatieve koopkrachteffecten weggewerkt.

Stroomlijnen: algemene heffingskorting

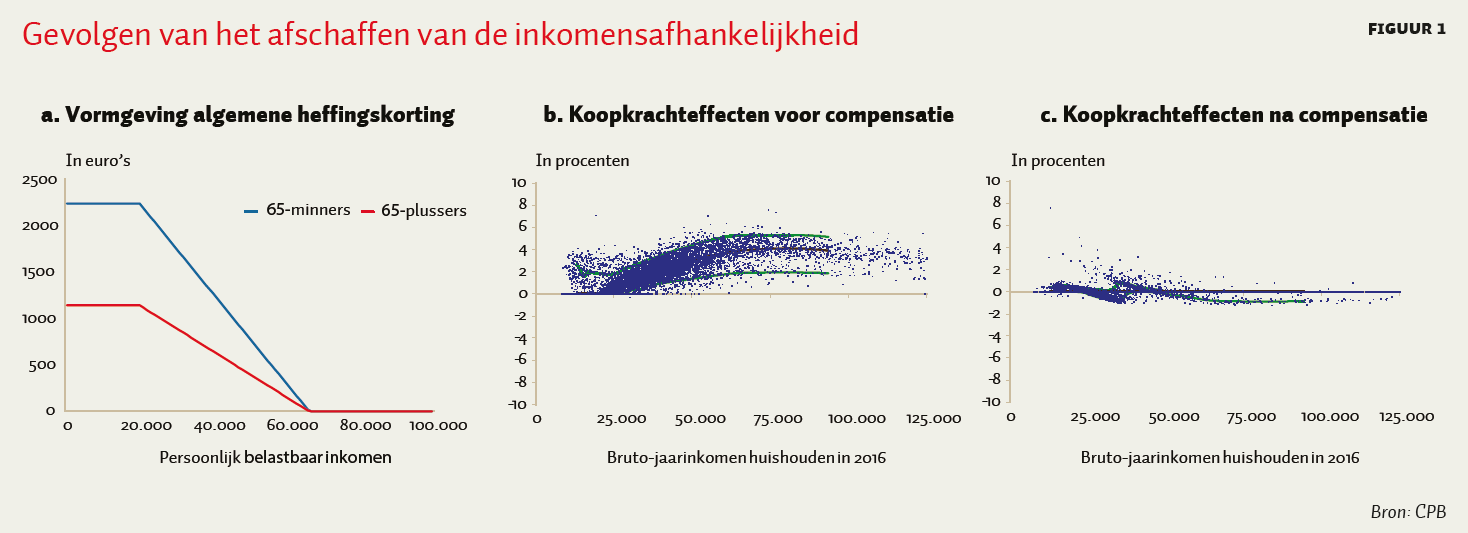

De maximale algemene heffingskorting voor personen die de AOW-gerechtigde leeftijd nog niet hebben bereikt (‘65-minners’) is 2.242 euro. Vanaf een inkomen van 19.922 euro wordt de algemene heffingskorting voor 65-minners afgebouwd (met 4,822 procent per additionele euro) tot 0 euro (figuur 1a). De maximale algemene heffingskorting voor personen die de AOW-gerechtigde leeftijd hebben bereikt (‘65-plussers’) is lager: 1.145 euro (en ook het afbouwpercentage is navenant lager: 2,46 procent).

Het afbouwen van de algemene heffingskorting is een weinig transparante verhoging van de marginale belastingdruk die heeft geleid tot aanzienlijke administratieve lasten voor de belastingdienst en voor de belastingbetalers (Jongen et al., 2016). Het lijkt bovendien een nodeloze complicatie, want voor 65-minners is het afbouwen van de algemene heffingskorting met 4,822 procent exact hetzelfde als het verhogen van het tarief in de tweede en derde schijf met 4,822 procent. Voor 65-plussers is dit niet exact hetzelfde, omdat zij een lagere korting ontvangen, maar dit kunnen we grotendeels ondervangen door de ouderenkorting aan te passen (zie figuur 2a voor de vormgeving van de ouderenkorting).

Figuur 1b geeft de koopkrachteffecten van het ongedaan maken van de afbouw van de algemene heffingskorting. Zonder compenserende maatregelen profiteren vooral de hogere inkomens. De middelste (zwarte) lijn in de puntenwolken geeft het mediane koopkrachteffect per inkomensniveau weer. De bovenste en onderste (groene) lijnen tonen de boven- en ondergrens waarbinnen het koopkrachteffect van negentig procent van de huishoudens op een bepaald inkomensniveau zich bevindt. Er is een aanzienlijke spreiding in het koopkrachteffect op ieder inkomensniveau. Dit komt doordat de huishoudens hier gerangschikt zijn naar bruto-huishoudinkomen. De mate waarin huishoudens profiteren hangt echter af van de corresponderende persoonlijke belastbare inkomens. Verschillen in bijvoorbeeld het gebruik van aftrekposten of de verdeling van de bruto-inkomens over partners in stellen leiden tot verschillen in persoonlijke belastbare inkomens bij hetzelfde bruto-huishoudinkomen.

Om de koopkrachteffecten te neutraliseren wordt het volgende compensatiepakket ingevoerd: (1) een verhoging van het tarief tweede en derde schijf met 4,822 procent, (2) een verhoging van de ouderenkorting voor inkomens tot 35.949 euro met 80 euro, en (3) een verhoging van de ouderenkorting voor inkomens vanaf 35.949 euro met 580 euro. Met dit pakket zijn de negatieve koopkrachteffecten in absolute waarde minder dan 1 procent (figuur 1c). Gepensioneerden met een persoonlijk belastbaar inkomen net onder (resp. boven) de overgang van de lagere naar de hogere ouderenkorting gaan er licht op achteruit (resp. vooruit).

Stroomlijnen: ouderenregelingen

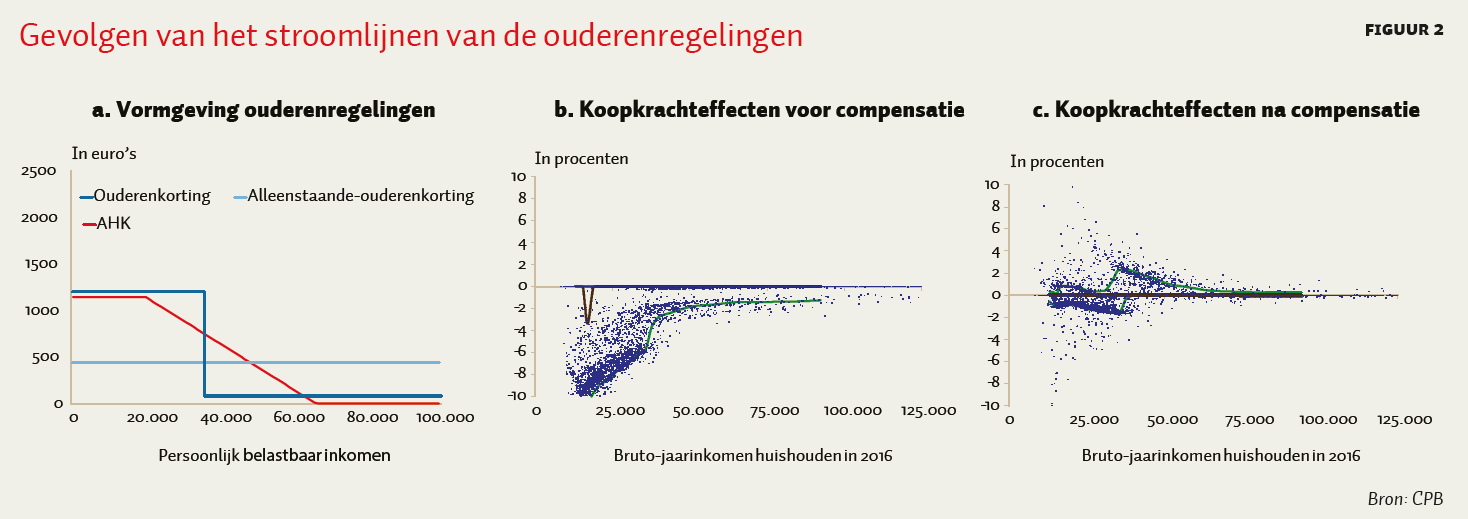

Er bestaan drie regelingen die 65-plussers een korting geven op de inkomstenbelasting: de algemene heffingskorting, de ouderenkorting (maximaal 1.187 euro) en de alleenstaande-ouderenkorting (436 euro). Twee daarvan zijn inkomensafhankelijk (figuur 2a). De volgende vereenvoudiging die we analyseren is het afschaffen van de ouderenkortingen (het startpunt is wederom het huidige stelsel). Deze afschaffing leidt tot negatieve koopkrachteffecten bij de lagere inkomensgroepen (figuur 2b). Zowel gepensioneerde alleenstaanden als gepensioneerde stellen gaan er flink op achteruit, de eerste groep omdat zij zowel de ouderenkorting als de alleenstaande-ouderenkorting verliezen, de tweede groep omdat zij twee keer de ouderenkorting verliezen.

Om de koopkrachteffecten te mitigeren wordt het volgende compensatiepakket ingevoerd: (1) een verhoging van de algemene heffingskorting voor 65-plussers met 1.059 euro (deze verhoging wordt vanaf 19.922 euro afgebouwd met 2,278 procent tot 0 euro bij 66.417 euro) en (2) een verhoging van de algemene heffingskorting voor alleenstaande 65-plussers met 1.459 euro (ook deze verhoging wordt afgebouwd, vanaf 19.922 euro met 2,278 procent tot 400 euro bij 66.417 euro). Na compensatie zijn de negatieve koopkrachteffecten doorgaans beperkt, rond de –1 procent, met een enkele uitschieter naar beneden (figuur 2c).

Minder rondpompen: afschaffen zorgtoeslag

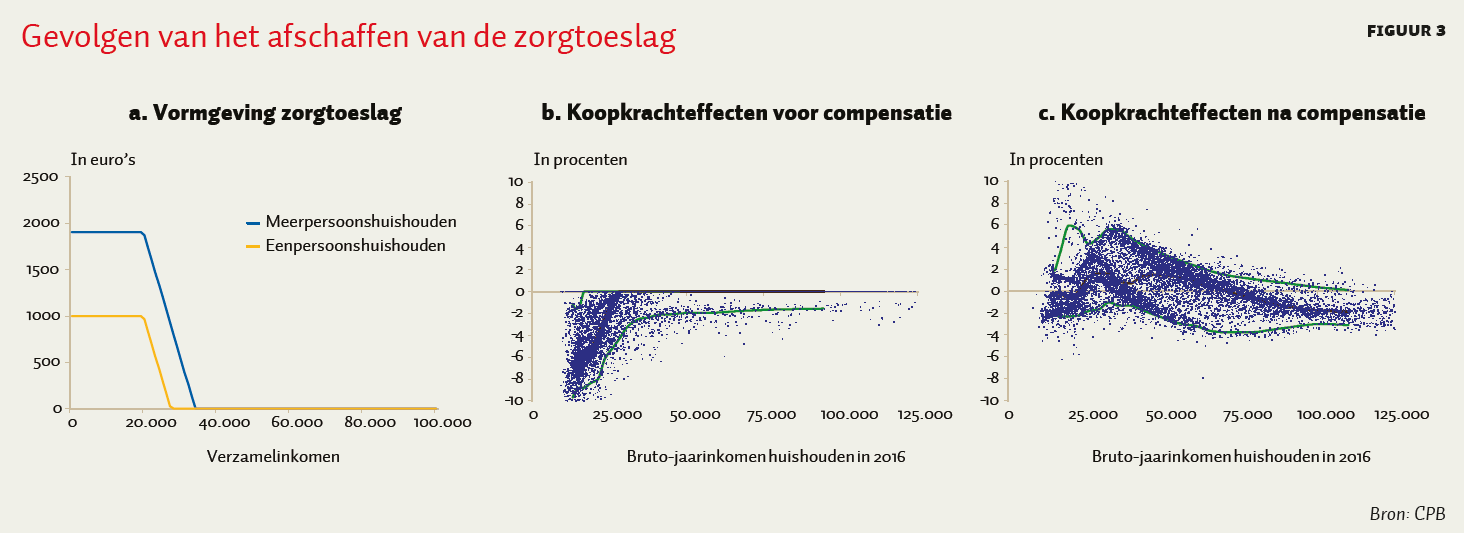

De zorgtoeslag is een inkomensafhankelijke subsidie voor huishoudens met een lager inkomen (figuur 3a). Vanaf een inkomen van 19.759 euro wordt de zorgtoeslag afgebouwd tot nul euro. Beleidsmakers en academici denken vooral aan de zorgtoeslag als het gaat over het terugdringen van het inefficiënt rondpompen van belastinggeld (Commissie inkomstenbelasting en toeslagen, 2013; Werkgroep fiscaliteit van de Studiegroep Duurzame Groei, 2016). In 2016 wordt naar verwachting 4,1 miljard euro aan zorgtoeslag uitgekeerd aan 4,7 miljoen ontvangers. Het afschaffen van de zorgtoeslag leidt tot forse koopkrachtverliezen bij huishoudens met een laag inkomen (figuur 3b).

De koopkrachteffecten van het afschaffen van de zorgtoeslag worden met het volgende pakket van maatregelen gemitigeerd: (1) een verlaging van de nominale zorgpremie van (gemiddeld) 1.199 euro naar 500 euro, (2) de algemene heffingskorting twee maal in het sociaal minimum (in plaats van 1,83 maal in de basis), (3) de AOW voor alleenstaanden omhoog van 70 naar 73 procent van het WML, (4) de AOW voor stellen omhoog van 100 naar 102 procent van het WML, (5) een verhoging van het tarief tweede en derde schijf met 5,3 procent, en (6) het afschaffen van de ouderenkorting van 70 euro voor hogere inkomens (meer dan 35.949 euro). Vooral de lagere nominale premie beperkt de negatieve koopkrachteffecten, die voor deze huishoudens beperkt blijft tot ongeveer –2 procent (figuur 3c). De negatieve koopkrachteffecten kunnen nog verder worden beperkt door een verdere verlaging van de nominale premie, maar dan ontstaan er op een gegeven moment risico’s voor de doelmatigheid van de zorg als gevolg van verminderde concurrentie (Jongen et al., 2016).

Deze variant illustreert dat het moeilijk is de koopkrachteffecten van het afschaffen van een toeslag te repareren via de inkomstenbelasting. De verklaring is tweeledig. Ten eerste, huishoudens met een laag inkomen hebben vaak een belastbaar inkomen dat te laag is om alle fiscale kortingen te verzilveren. Een belastingkorting kan immers niet hoger zijn dan de te betalen belasting. Toeslagen kennen dit verzilveringsprobleem niet (maar kennen wel het risico van niet-gebruik, zie Tempelman en Houkes-Hommes, 2016). Ten tweede, de inkomstenbelasting is grotendeels gebaseerd op individuele inkomens, terwijl de toeslagen zijn gebaseerd op huishoudinkomen. Door huishoudens met een laag individueel inkomen te compenseren via de inkomstenbelasting, compenseren we ook personen met een laag individueel inkomen maar met een hoog huishoudinkomen (waarvan de ‘vrouw van de tandarts’ het stereotiepe voorbeeld is). Met toeslagen is het mogelijk om de herverdeling meer te baseren op huishoudinkomen.

Minder rondpompen: afschaffen kindgebonden budget

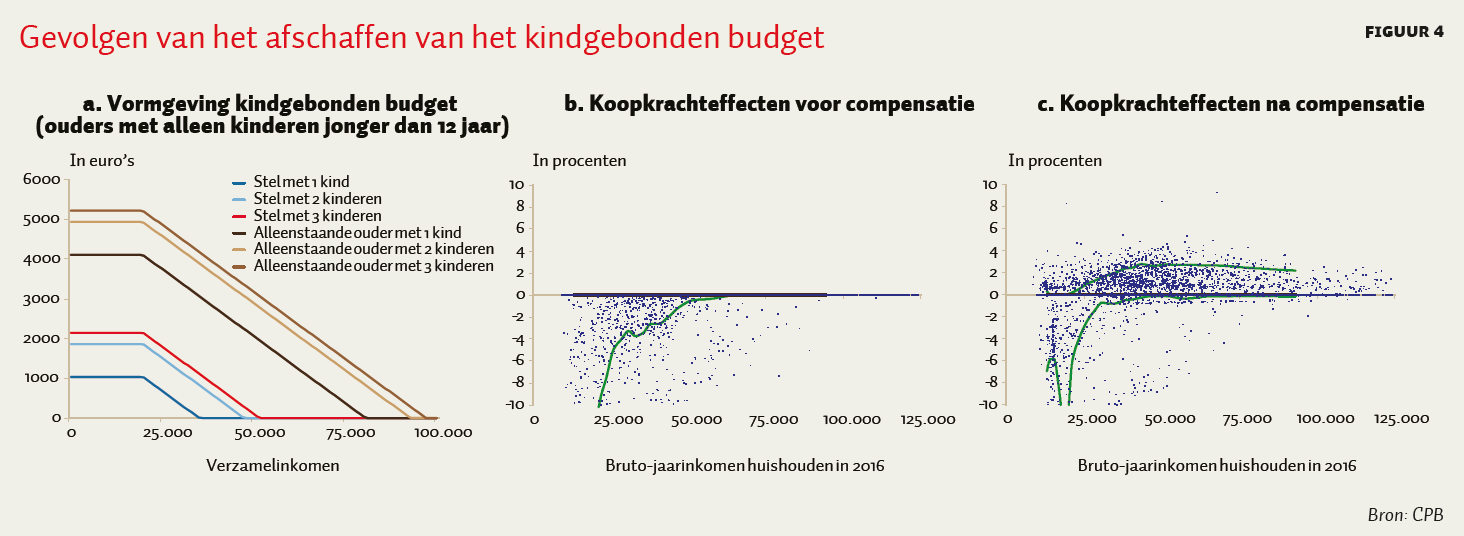

Het kindgebonden budget is een inkomensafhankelijke subsidie voor ouders met kinderen, en hangt onder andere af van het aantal kinderen, de leeftijd van de kinderen en het aantal aanwezige ouders (figuur 4a). De maximale subsidie wordt vanaf een inkomen van 19.759 euro geleidelijk afgebouwd tot nul euro. Het afschaffen van het kindgebonden budget leidt wederom tot forse minnen in de koopkracht aan de onderkant van de inkomensverdeling (figuur 4b).

Deze koopkrachteffecten kunnen deels worden gecompenseerd met het volgende pakket van maatregelen: (1) een verhoging van de kinderbijslag met 475 euro per kind, (2) het verhogen van de bijstand voor alleenstaande ouders van 70 naar 90 procent van het sociaal minimum en (3) de inkomensafhankelijke combinatiekorting wordt een vast bedrag van 2.000 euro. Ook na deze compensatie blijft er sprake van grote negatieve koopkrachteffecten voor de laagste inkomens (figuur 4c). Het kindgebonden budget is gericht op een specifieke groep: ouders met jonge kinderen en een laag huishoudinkomen. Van deze regeling bestaat geen tegenhanger in de fiscaliteit, daarom zijn de koopkrachteffecten nauwelijks te repareren. Een inkomensafhankelijke toeslag voor ouders met jonge kinderen is een essentieel onderdeel van de herverdeling in het huidige stelsel. Veel ontwikkelde landen kennen ook een vergelijkbare regeling (OESO, 2011).

Conclusie

De voorgaande analyse leert ons twee dingen. Ten eerste, er zijn een aantal vereenvoudigingen in de inkomstenbelasting mogelijk zonder dat er sterke koopkrachteffecten optreden. Zo kan de inkomensafhankelijkheid van de algemene heffingskorting met beperkte koopkrachteffecten worden afgeschaft. Hetzelfde geldt voor de ouderenkorting en de alleenstaande-ouderenkorting. Ten tweede, de koopkrachteffecten van het afschaffen van de toeslagen zijn nauwelijks te repareren via de inkomstenbelasting. Dit geldt vooral voor het kindgebonden budget en in mindere mate ook voor de zorgtoeslag. De toeslagen zijn een essentieel onderdeel voor herverdeling naar huishoudens met een laag inkomen. Dit komt enerzijds omdat de toeslagen zijn gebaseerd op huishoudinkomen, terwijl de inkomstenbelasting grotendeels op individuele inkomens is gebaseerd, zodat de toeslagen dus beter zijn te richten op huishoudens met een laag inkomen. Anderzijds kennen toeslagen ook geen verzilveringsprobleem: ook huishoudens zonder (of met een laag) belastbaar inkomen kunnen de toeslagen ‘verzilveren’. Dit in tegenstelling tot de belastingkortingen, die huishoudens alleen kunnen verzilveren wanneer er voldoende belastbaar inkomen is. Bij de toeslagen valt er dus maar weinig te vereenvoudigen wanneer de koopkrachteffecten beperkt moeten blijven.

Auteurs

Categorieën