Alle kapitaalinkomen uit sparen, beleggen, pensioen, eigen huis en eigen onderneming moet worden belast met een gecombineerde vermogenswinst/aanwasbelasting met één tarief. Alle prikkels voor schuldfinanciering dienen te worden opgeheven. En de belastingdruk kan worden verschoven van arbeid naar kapitaal.

In het kort

– Het belastingregime op kapitaalinkomen verstoort op grove wijze de allocatie van kapitaal, risico en arbeid.

– Vermogensinkomsten uit sparen, beleggen, pensioen, eigen huis en eigen onderneming moeten uniform worden belast.

– De belastingdruk kan worden verschoven van arbeidsinkomen en consumptie naar kapitaalinkomen.

Al jaren wordt gesproken over de wenselijkheid van een belastingherziening. Staatssecretaris Wiebes ondernam een summiere poging tijdens Rutte II, maar die sneefde. De Nederlandse vermogensbelasting in box 3 is een internationaal fiscaal curiosum. Nergens in de OESO-landen worden particuliere inkomsten uit rente, dividend en vermogenswinst vrijgesteld van belastingheffing (Harding, 2013). De Grote Recessie heeft bovendien duidelijk gemaakt dat de Nederlandse economie financieel fragiel is door haar lange balansen. De fiscus speelt daarbij een hoofdrol door de kosten van hypotheek- en bedrijfsschulden aftrekbaar te maken (‘debt-bias’) (IMF, 2016) en door de pensioenopbouw zwaar te subsidiëren. Piketty (2014) zwengelde wereldwijd de discussie aan over het belasten van vermogen en vermogensinkomsten. In Nederland bezit de top 10 procent, top 1 procent en top 0,1 procent van de vermogenden, respectievelijk, 68, 28 en 11 procent van het totale vermogen, exclusief pensioenen (CBS, 2017a; 2017b). Kapitaalinkomen wordt in Nederland – ook in internationaal opzicht – zeer licht belast. De Studiecommissie Belastingstelsel (2010), de Commissie Inkomstenbelasting en Toeslagen (2013), staatssecretaris Wiebes (2014, 2015) en de Studiegroep Duurzame Groei (2016) bepleitten eerder slechts incrementele aanpassingen in het belastingregime voor kapitaalinkomen. Dit artikel bepleit een fundamentele belastingherziening van het gehele regime op kapitaalinkomen en vermogen.

Belasting op kapitaalinkomen in Nederland

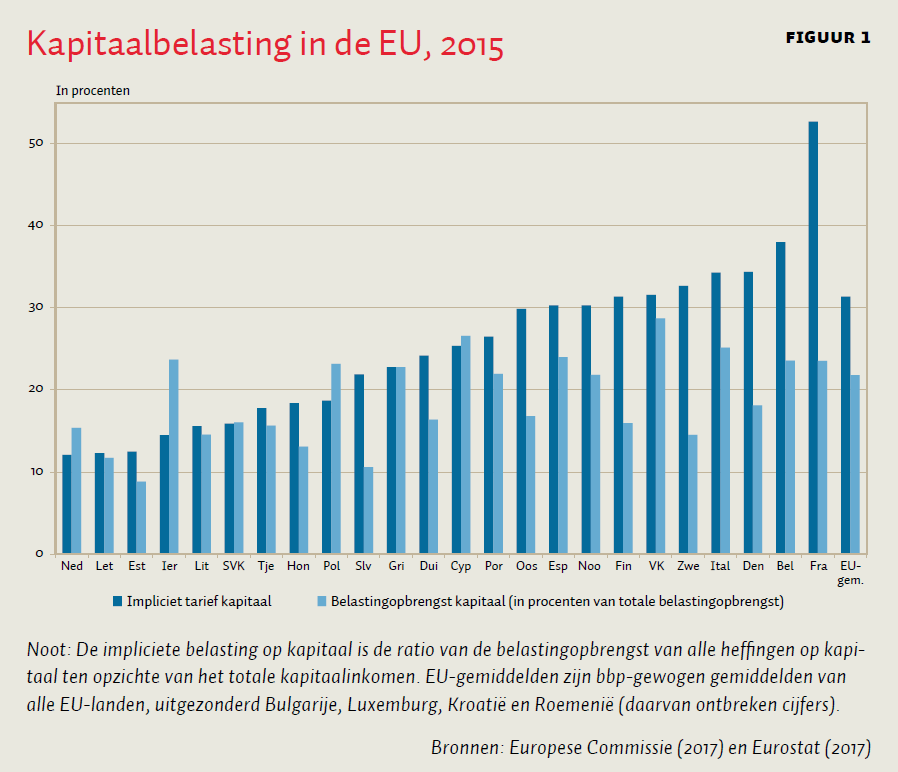

Nederland kent de laagste belastingdruk op kapitaalinkomen (12,1 procent) van alle EU-landen waarvoor cijfers beschikbaar zijn, zie figuur 1. Het EU-gemiddelde is 31,4 procent. Ook het aandeel van heffingen op kapitaalinkomen in de totale belastingopbrengst behoort met 15,4 procent tot de lagere in de EU, samen met een aantal Oost-Europese landen en de Baltische staten. Het EU-gemiddelde van kapitaalbelastingen is 21,6 procent van de belastingopbrengst. De Nederlandse belastingdruk op kapitaalinkomen is de laatste jaren fors gedaald en in 2015 7,5 procentpunt lager dan in 1995 (Europese Commissie, 2017).

Tabel 1 splitst de totale belastingopbrengst op kapitaalinkomen naar de verschillende vermogensbestanddelen uit. Het totaal aan heffingen op kapitaalinkomen en vermogen bedraagt in Nederland zo’n 26 miljard euro (3,8 procent van het bbp). Dat de belastingopbrengst op kapitaal zo laag is, komt voornamelijk door het eigen huis en de pensioenopbouw, die gezamenlijk met meer dan twaalf miljard euro worden gesubsidieerd via de fiscus. Het totaal aan belastingen op kapitaal is bovendien een overschatting. De vpb zal in een kleine open economie als de Nederlandse grotendeels worden afgewenteld op arbeid (Jacobs, 2015).

In het kort

De fiscale behandeling van kapitaalinkomen kent economische consistentie noch logica. Vermogen uit sparen, beleggen, eigen huis, onderneming en pensioen wordt totaal verschillend belast. Particuliere vermogens – uitgezonderd eigen woning, aandelen met aanmerkelijk belang en de pensioenopbouw – worden met een progressief tarief belast in box 3, maar particuliere inkomsten uit rente en dividend zijn onbelast. Het eigen huis wordt netto gesubsidieerd. Het fiscale voordeel van de hypotheekrenteaftrek (hra) is veel groter dan de belasting over het eigenwoningforfait (ewf). Tegelijkertijd zijn de pensioenpremies aftrekbaar tegen gemiddeld zeventien procentpunt hogere tarieven dan waartegen de pensioenuitkeringen worden belast (CPB, 2010). Vermogenswinsten op particuliere beleggingen, eigen huis en pensioenen zijn bovendien onbelast. Dividend en vermogenswinst op aanmerkelijkbelangaandelen worden daarentegen wel belast met een vermogenswinstbelasting in box 2. En het dividend en de vermogenswinst op het eigen vermogen van ondernemingen wordt belast in de vennootschapsbelasting (vpb). De overdrachts- en erfenisbelasting belasten bovendien de overdracht van vermogen, maar de bedrijfsopvolgingsfaciliteiten subsidiëren vermogensoverdrachten.

Met deze lappendeken aan fiscale regimes voor kapitaal verstoort de overheid op grove wijze de doelmatige allocatie van kapitaal en risico in de economie. Huishoudens worden fiscaal gesubsidieerd om te veel te sparen via pensioenen en huizen. De fiscus dwingt huishoudens bovendien om hypotheken af te lossen om te kunnen profiteren van de hra, en gesubsidieerde pensioenopbouw is verplicht voor de circa tachtig procent van alle werknemers die onder een cao vallen.

Het fiscale regime op kapitaalinkomen discrimineert financiering met eigen vermogen en ingehouden winst door de vergoedingen op vreemd vermogen in de vpb en hypotheekrente in box 1 aftrekbaar te maken. Overmatige schuldfinanciering verstoort de optimale allocatie van kapitaal en leidt bovendien tot fiscaal gedreven balansverlening bij huishoudens en bedrijven (banken). Dit maakt de Nederlandse economie financieel fragiel. Door de fiscale subsidies op het eigen huis stelt de fiscus de huishoudens excessief bloot aan risico’s van huizenprijsdalingen. De grote pensioenvermogens zijn volkomen illiquide, waardoor huishoudens in liquiditeitsproblemen kunnen komen bij negatieve financiële schokken, bijvoorbeeld door huizenprijsdalingen.

Door de veelheid aan grondslagen en tarieven lokt de overheid belastingarbitrage uit. Vermogensvormen kunnen eenvoudig in elkaar worden getransformeerd om zo de laagste belastingdruk te realiseren, bijvoorbeeld via allerhande constructies met bv’s in box 2. De overdrachtsbelasting kent geen deugdelijke economische onderbouwing, maar geeft aanzienlijke welvaartsverliezen door minder mobiliteit op de woning- en arbeidsmarkt (Van Ewijk et al., 2006). De internationaal gezien uiterst lage belastingdruk op kapitaalinkomen en vermogens verhoogt de belastingdruk op arbeid via de inkomstenbelasting (ib) en de btw. Als de eigen woning en pensioenen fiscaal net zo zouden worden behandeld als besparingen en beleggingen in box 3, dan zou de overheid zo’n 34,4 miljard euro (4,8 procent bbp) extra belasting innen (pensioen 21,3 miljard, eigen huis 13,1 miljard), waarmee de tarieven in de inkomstenbelasting over de hele linie zo’n negen procentpunten omlaag kunnen (Jacobs, 2017).

Kapitaalinkomen moet worden belast

Belastingen op kapitaalinkomen zijn optimaal om zowel doelmatigheids- als rechtvaardigheidsoverwegingen (Banks en Diamond, 2010; Diamond en Saez, 2011; Jacobs, 2015). Belastingen op kapitaalinkomen zijn doelmatig om de economische schade van belastingen op arbeid en consumptie te verminderen op de arbeidsparticipatie en het arbeidsaanbod, op de uittreed-, scholings- en migratiebeslissingen en belastingontwijking en -ontduiking. Door kapitaalinkomen te belasten, kunnen belastingverstoringen beter worden gespreid over de grondslagen voor arbeids- en kapitaalinkomen. Belastingen op kapitaalinkomen zijn eveneens noodzakelijk om belastingarbitrage te voorkomen tussen arbeids- en kapitaalinkomen. Bijvoorbeeld om te voorkomen dat mensen een eigen bv oprichten en zichzelf vervolgens alleen nog kapitaalinkomen uitkeren om de progressieve belasting op arbeid te ontwijken. Daarnaast is het doelmatig om onverdiend kapitaalinkomen (bijvoorbeeld monopoliewinsten, algemene prijsstijgingen onroerend goed) te belasten aangezien er geen economische inspanningen voor deze vermogensinkomsten zijn geleverd. De belastingdruk op verstorende grondslagen kan dan worden verminderd.

Belastingen op kapitaalinkomen zijn daarnaast optimaal om de herverdelingsdoelen van de overheid tegen de laagste maatschappelijke kosten te realiseren. Het volstaat niet om alle herverdeling te organiseren via de progressieve belasting op arbeidsinkomen, aangezien niet alle inkomens- en vermogensongelijkheid voortvloeit uit ongelijkheid in arbeidsinkomen. Mensen met grotere verdientalenten sparen meer, erven meer vermogen en behalen hogere vermogensrendementen, omdat ze riskanter beleggen, betere toegang hebben tot beleggingsmogelijkheden en gemiddeld ook een hoger verdientalent hebben op de kapitaalmarkt. Het is optimaal om ook belastingen op kapitaalinkomen te heffen, omdat méér inkomen kan worden herverdeeld dan al mogelijk is via de progressieve belasting op arbeidsinkomsten. De winst van hogere belastingen op kapitaalinkomen in termen van minder schade van de belasting op arbeidsinkomen en meer herverdeling moet altijd worden uitgeruild tegen grotere verstoringen in de kapitaalmarkt.

Hoe moet kapitaalinkomen worden belast?

Het belastingregime voor kapitaalinkomen dient alle rente, dividend en vermogenswinst uit besparingen, beleggingen, eigen woning, pensioen en onderneming uniform te belasten tegen een vlak tarief van ongeveer 30 à 35 procent (Jacobs, 2015). Het optimale tarief op kapitaalinkomen zal lager liggen dan het tarief op arbeidsinkomen, aangezien belastingen op kapitaalinkomen hoogst waarschijnlijk verstorender zijn en kapitaal internationaal veel mobieler is dan arbeid. Een uniform tarief is noodzakelijk om belastingarbitrage via makkelijk in elkaar te transformeren vermogensbestanddelen te voorkomen.

Een vermogenswinst/aanwasbelasting is optimaal omdat niet alleen de normale rendementen op vermogensbestanddelen dienen te worden belast, maar ook de risicopremie en de bovennormale rendementen (Spiritus en Boadway, 2017). De overheid verzekert dan pech en geluk van beleggers. De belastingopbrengst is hoger door belastingheffing over de risicopremie. Een heffing op werkelijke kapitaalinkomens is anticyclisch en progressief.

De door Nederland ingevoerde vermogensbelasting in box 3 doet diametraal het tegenovergestelde van een optimale belasting op kapitaalinkomen. Bovennormale rendementen en risicopremies zijn onbelast, waardoor opbrengsten gemiddeld lager zijn. De overheid deelt bovendien niet langer in het financiële risico van de private sector.

Dit is de keerzijde van het telkens genoemde argument van de ‘robuuste opbrengst’ ter verdediging van box 3. De vermogensbelasting in box 3 is bovendien procyclisch en degressief. Gemiddelde tarieven dalen in hoogconjunctuur en stijgen in laagconjunctuur. En de gemiddelde belastingdruk daalt wanneer het verdiende kapitaalinkomen stijgt. De vermogensbelasting in box 3 dient daarom te worden vervangen door een vermogenswinst/aanwasbelasting over werkelijk genoten vermogensinkomsten.

Liquide vermogenstitels met een duidelijke marktwaardering kunnen met een vermogensaanwasbelasting worden belast, bijvoorbeeld alle verhandelbare effecten. Echter, illiquide vermogensbestanddelen zonder duidelijke marktwaardering kunnen niet anders dan bij winstrealisatie door een vermogenswinstbelasting worden getroffen, zoals onroerend goed of de eigen onderneming. Aangezien winsten worden belast, moeten verliezen kunnen worden afgetrokken van de belastingen.

Bij voortduring wordt in de Nederlandse beleidsdiscussie gewezen op de vermeende complicaties van een vermogenswinstbelasting door ‘blokkeringseffecten’: belastingplichtigen stellen winstneming uit en presenteren verliezen aan de fiscus (Ministerie van Financiën, 2016). Dit argument is grotendeels een drogreden. Het blokkeringseffect treedt namelijk alleen op omdat de overheid fiscale prikkels geeft tot winstuitstel, niet omdat dit een wezenskenmerk is van een vermogenswinstbelasting. Het is noodzakelijk dat de fiscus rente verrekent op niet-gerealiseerde vermogenswinsten. Dan is de belangrijkste prikkel voor winstuitstel weggenomen (Auerbach, 1991). Ook de genereuze faciliteiten voor bedrijfsopvolgingen geven prikkels voor winstuitstelen kunnen daarom worden geschrapt. Mochten blokkeringseffecten desondanks optreden, dan kunnen vermogensverliezen alleen worden verrekend met gerealiseerde vermogenswinsten.

Een uniform regime voor kapitaalinkomen impliceert dat sparen, beleggen, eigen huis, pensioenopbouw en onderneming gelijk worden belast. Dat kan door box 2 samen te voegen met box 3 en daarin ook het eigen huis en de pensioenopbouw onder te brengen. De hypotheekrente is dan aftrekbaar en het eigenwoningforfait wordt verhoogd naar circa vier procent. Beide worden belast tegen het tarief op kapitaalinkomen van 30 à 35 procent. Daarmee verdwijnen alle prikkels voor excessieve schuldfinanciering voor de eigen woning. De omkeerregel bij de pensioenen kan in stand blijven als de AOW-premies worden gefiscaliseerd. De vermogenswinsten van pensioenfondsen kunnen worden belast onder het nieuwe regime voor kapitaalinkomen. Alle kosten van kapitaal kunnen aftrekbaar worden gemaakt, zoals de rente op consumptief krediet, studieleningen en hypotheken voor tweede huizen. De verstorende overdrachtsbelasting kan eveneens worden afgeschaft. Met een belastingvrije voet in de vermogensbox kan de overheid de prikkel geven om belastingvrij vermogen op te bouwen, maar ze interfereert dan niet langer met de manier waarop huishoudens dat doen: via pensioen, besparingen, eigen huis of eigen onderneming. Uiteraard kunnen de overgangen bij het eigen huis en pensioen alleen geleidelijk plaatsvinden en met mogelijke compensatie voor de grootste verliezers van zo’n transitie.

Vermogensaftrek in de vpb

De vpb verstoort de financieringsbeslissingen van bedrijven, vooral financiële instellingen, door de kosten van vreemd vermogen aftrekbaar te maken, maar de kosten van eigen vermogen niet. Om die verstoring op te heffen, zou de overheid een aftrek voor de kosten van het eigen vermogen kunnen introduceren (ACE, Allowance for Corporate Equity) of de kosten voor vreemd vermogen niet langer aftrekbaar kunnen maken (CBIT, Comprehensive Business Income Tax). België, Cyprus, Italië en Turkije hebben een ACE en Zwitserland gaat een ACE invoeren. Invoering van een ACE is superieur ten opzichte van de CBIT (IMF, 2016). Met een vermogensaftrek wordt niet alleen de financieringsverstoring opgeheven, maar ook de verstoring van de vpb op de bedrijfsinvesteringen weggenomen. De ACE kan in beginsel worden gefinancierd uit de opbrengst van de hierboven voorgestelde uniforme heffing op kapitaalinkomen. Het IMF (2016) schat dat bij een slimme vormgeving (bijvoorbeeld alleen een aftrek voor nieuw eigen vermogen) een ACE voor OESO-landen vijf à twaalf procent van de vpb-opbrengst zou kosten, hetgeen zou neerkomen op zo’n 2,5 miljard euro in Nederland.

In de Nederlandse beleidsdiscussie worden echter stappen in de richting van een CBIT bepleit door de renteaftrek in de vpb te beperken en de vpb-tarieven te verlagen, zie bijvoorbeeld de Studiegroep Duurzame Groei (2016) en de doorrekening van de verkiezingsprogramma’s (CPB, 2016). Dit is een fatale economische vergissing, vergelijkbaar met de invoering van box 3 in 2001. De belastingdruk verschuift dan van bovennormale rendementen naar normale rendementen op het geïnvesteerde ondernemingsvermogen. Daardoor worden bedrijfsinvesteringen zwaarder belast, terwijl winstverschuiving en bedrijfsverplaatsingen aantrekkelijker worden. De vpb wordt daarmee economisch nog schadelijker en lokt nog meer belastingconcurrentie uit.

Belast onroerend goed en erfenissen

In beginsel is een vermogensbelasting overbodig als alle vermogensinkomsten worden belast. De reden is dat een vermogensbelasting kan worden gezien als een belasting op het normale rendement op de onderliggende vermogensbestanddelen. Dat normale rendement wordt belast met een vermogenswinst/aanwasbelasting. Hetzelfde geldt voor erfenissen; als alle inkomsten uit het vermogen van de erfenis worden belast, dan is het niet nodig om de erfenis zelf nog eens te belasten.

Twee uitzonderingen kunnen echter worden gemaakt op deze vuistregel. Ten eerste, de waarde van onroerend goed weerspiegelt vooral de waarde van de grond. Vermogenswinst op onroerend goed is daarom deels onverdiend inkomen, aangezien geen economische inspanning is geleverd in de vorm van het uitstellen van consumptie of het dragen van financieel risico. Ten tweede, erfenissen zijn eveneens onverdiend inkomen voor de ontvangers indien de erflater geen erfenismotief heeft gehad.

Het is doelmatig om niet-verstorende belastingen te heffen op onverdiend inkomen teneinde de belastingen op verstorende grondslagen te kunnen verminderen. Vandaar dat belastingen op onroerend goed, bijvoorbeeld via de ozb, en erfenissen kunnen worden verhoogd. Een verdubbeling van de erfenis- en onroerendezaakbelastingen kan vijf miljard euro opbrengst opleveren, die kan worden teruggesluisd in de vorm van lagere belastingen op arbeid.

Conclusies

De opdracht voor het nieuwe kabinet is om een fundamentele belastinghervorming door te voeren. Er zou een uniform belastingregime met één tarief boven een vrijstelling moeten worden ingevoerd voor alle vormen van kapitaalinkomen (rente, dividend en vermogenswinst) uit sparen, beleggen, eigen huis, eigen onderneming en pensioen. Vermogenswinsten op alle vermogenstitels kunnen worden belast met een gecombineerde vermogenswinst/aanwasbelasting en alle fiscale voordelen voor financiering met vreemd vermogen kunnen geschrapt. Aanvullende heffingen op erfenissen en onroerend goed (ozb) zijn wenselijk om de belastingdruk te verschuiven naar weinig verstorende belastinggrondslagen. De opbrengst van deze hervorming kan worden teruggesluisd in de vorm van lagere tarieven op arbeidsinkomen, afschaffing van de overdrachtsbelasting en invoering van een vermogensaftrek in de vpb. Dit regime voor kapitaalinkomen verstoort niet langer onnodig de allocatie van kapitaal en risico in de Nederlandse economie, levert potentieel zeer grote doelmatigheids- en rechtvaardigheidswinsten op en maakt de Nederlandse economie financieel minder fragiel.

Literatuur

Auerbach, A.J. (1991) Retrospective capital gains taxation. American Economic Review, 81(1), 167–178.

Banks, J., en P.A. Diamond (2010) The base for direct taxation. In: A. Stuart, T. Besley, R. Blundell et al. (red.), The Mirrlees Review. Dimensions of tax design. Oxford: Oxford University Press, 548–648.

CBS (2017a) Vermogen van huishoudens, hoogste vermogens, 2011–2015. Data te vinden op www.cbs.nl.

CBS (2017b) Vermogen van huishoudens in 2015 gestegen. Data te vinden op www.cbs.nl.

Commissie Inkomstenbelasting en Toeslagen (2013) Naar een activerender belastingstelsel – eindrapport. Den Haag: Ministerie van Financiën.

CPB (2010) Vergrijzing verdeeld – Toekomst van de Nederlandse overheidsfinanciën. CPB Speciale Publicatie, 86. Den Haag: CPB.

CPB (2016) Keuzes in kaart 2018–2021. CPB Boek, 28. Den Haag: CPB.

Diamond, P.A. en E. Saez (2011) The case for a progressive income tax. Journal of Economic Perspectives, 25(4), 165–190.

Europese Commissie (2017) Taxation Trends in the EU. Brussel: Europese Commissie.

Eurostat (2017) Database. Te vinden op ec.europa.eu.

Ewijk, C. van, M. Koning, M. Lever en R.A. de Mooij (2006) Economische effecten van aanpassing fiscale behandeling eigen woning. CPB Bijzondere Publicatie, 62. Den Haag: CPB.

Harding, M. (2013) Taxation of dividend, interest, and capital gain income. OECD Taxation Working Paper, 19. Parijs: OECD Publishing.

IMF (2016) Tax policy, leverage and macroeconomic stability. IMF Policy Paper, 16/151.Washington, DC: IMF.

Jacobs, B. (2015) De prijs van gelijkheid. Amsterdam: Bert Bakker-Prometheus.

Ministerie van Financiën (2016) Heffing in box 3 op basis van werkelijk rendement. Den Haag: Ministerie van Financiën.

Piketty, T. (2014) Capital in the twenty-first century. Cambridge, MA: The Belknap Press.

Spiritus, K. en R. Boadway (2017) The optimal taxation of risky capital income: the rate of return allowance. CESifo Working Paper, 6297. Te vinden op www.cesifo-group.de.

Studiecommissie Belastingstelsel (2010) Continuïteit en vernieuwing: een visie op het belastingstelsel. Den Haag: Ministerie van Financiën.

Studiegroep Duurzame Groei (2016) Kiezen voor duurzame groei. Den Haag: Ministerie van Economische Zaken.

Wiebes, E. (2014) Keuzes voor een beter belastingstelsel. Kamerbrief 32140-5, 16 september 2014. Den Haag: Tweede Kamer.

Wiebes, E. (2015) Belastingherziening 2016. Kamerbrief 32140-13, 19 juni 2015. Den Haag: Tweede Kamer.

Auteur

Categorieën

3 reacties

Dit gat helaas nooit gebeuren. Box3 is gecreëerd voor de vrienden van de VVD.

@ 19:13 | 07-09-2017 Dhr. Koopmans

Daarom was een heffing die was gebaseerd op een betrekkelijk risicoloos (want niets is risicoloos) forfaitair rendement zo gek nog niet. Al het rendement daarboven heeft betrekking op het risico en dat deel van het rendement wordt niet belast en dan is het ook redelijk om niet met de gevolgen van dat risico rekening te houden. Dat die 4% in het huidige tijdsgewricht wat te hoog is, doet niets af aan de systematiek op zich.

Hoe zit het dan met kapitaalverlies? Ik vind dat de auteur, vast en zeker geïnspireerd door Piketty, het causale verband tussen rendement en risico onvoldoende erkent. Leuk dat iemand 8% maakt met aandelen, opties, derrivaten of geld uitlenen via een crowdfundplatvorm, maar je kunt ook 8, 20 of 100% verliezen. Is het wel eerlijk dat de overheid als het goed gaat een (flink) deel van het rendement pakt en als het slecht gaat niet thuis geeft?

Het tweede aspect is de overheidsgarantie op spaargeld. Voor elke verzekering hoor je gewoon een eerlijke premie te betalen. Het depositogarantiestelsel, waarbij je soms banken en spaargeld moet redden, mag natuurlijk geen gratis bier zijn. Als je dat in ogenschouw neemt dan is het misschien wel helemaal niet zo eerlijk dat een spaarder (kan wel een beroep doen op depositogarantiestelsel) met 0,5% rente NAUWELIJKS nog belasting betaalt, terwijl een belegger (kan geen beroep doen op depositogarantiestelsel) met 5% rendement wel een noemenswaardig deel van zijn / haar rendement moet afstaan.