Dat de politiek zich met de beloning van Ralph Hamers wil bemoeien, geeft aan dat de financiële markten slecht geordend zijn. Publieke en private elementen lopen door elkaar heen. Tijd om deze te scheiden.

In het kort

– Private geldschepping brengt een oneigenlijk financieringsvoordeel voor gevestigde spelers met zich mee.

– De maatschappelijke uitdagingen van vandaag vragen om financiering van nieuwe initiatieven.

– Het publiek maken van het betalingsverkeer geeft de bankensector de kans om te ondernemen.

Op 17 december stuurde minister Hoekstra een ‘agenda voor de financiële sector’ naar de Tweede Kamer. Dat stuk is door de sector zelf goed ontvangen (NVB, 2018). Er staat dan ook weinig in om tegen te zijn. Bankbestuurders moeten zich beter gaan gedragen, de commissarissen moeten daar beter op toezien, de klanten mogen zich niet meer zo in de schulden steken, en Europa dient met de Bankenunie en het resolutiemechanisme de nodige schaalgrootte te realiseren, terwijl de Autoriteit Financiële Markten en De Nederlandsche Bank strenger toezicht moeten houden. De kritiek van de oppositie was dan ook erg ritueel van inhoud (RTLZ, 2018).

Wat echter vooral opvalt in deze agenda, is dat alles bij het oude blijft. De politiek wil zich maar wat graag bemoeien met de bonus en beloning van Ralph Hamers, en Hoekstra wil zelfs zijn salaris kunnen terugvorderen als er weer staatssteun nodig is (Brandsma, 2018). Maar daarmee accepteert hij dus dat staatssteun mogelijk blijft. Mijn stelling is dat de politiek niets te maken moet willen hebben met het salaris van Hamers.

Hoekstra krijgt gelukkig binnenkort een unieke kans om zichzelf alsnog onsterfelijk te maken als redder van de sector. Al sinds de crisis van 2008 is er met enige regelmaat discussie geweest over het monetaire stelsel en de rol van de commerciële banken daarin (Benes en Kumhof, 2012; Turner, 2017). In Nederland hebben het burgerinitiatief van Stichting Ons Geld en de toneelgroep De Verleiders deze kwestie ook tot in het parlement gebracht (Tweede Kamer, 2016). Op 17 januari komt de Wetenschappelijke Raad voor het Regeringsbeleid (WRR), nog in opdracht van minister Dijsselbloem, met zijn studie naar de voors en tegens van publieke geldschepping.

In de discussie ontbreekt tot op heden echter een degelijke analyse van de ordening van de financiële sector (Van Witteloostuijn et al., 2011). Wat is een publieke taak, waarin is de private sector beter? Ik hoop dat de WRR-studie dit wel naar voren gaat brengen.

Politiek is ordenen

De politiek moet ordenend optreden. De spelregels vaststellen en daarna het spel aan de spelers en de scheidsrechters laten. We hebben daarbij, volgens de organisatieliteratuur,de keuze uit grofweg drie modellen (Ouchi, 1980) – de clan, de bureaucratie en de markt. De eerste en oudste vorm van ordening functioneert op basis van vertrouwen, ongeschreven regels en reputatie, en is ongeschikt voor systemen van meer dan, zeg, 250 mensen. Blijven dan over zowel de bureaucratie die vooral zekerheid biedt op basis van stabiele en transparante regels, als de markt die efficiënt ordent, zoals Adam Smith het beschreef met prijzen en eigenbelang. Een pleidooi voor een betere ordening vraagt om een heldere verdeling van rollen, prikkels en verantwoordelijkheden. Het is dus geen pleidooi voor laisser-faire.

De ‘agenda voor de financiële sector’ stelt met stabiliteit, integriteit en innovatie de juiste doelen. Maar die doelen worden nooit bereikt in een sector waar de principes van markt en bureaucratie zo door elkaar lopen. De financiële sector is, tien jaar na de crisis, nog steeds een onontwarbare spaghetti van belangen en macht, zonder democratische controle of markttucht. Het is aan de politiek om hierin orde aan te brengen (Van Witteloostuijn et al., 2011).

Publiek geld, private schuld

Er zijn voldoende argumenten voor een belangrijke rol van de overheid. Een betrouwbaar geldsysteem is non-rivalrous en non-excludable, en daarmee een klassiek publiek goed. Daarnaast vormt geld van nature een monopolie, omdat het grote schaalvoordelen en netwerk-externaliteiten kent.

Ook in de praktijk is de rol van de overheid aanzienlijk. Commerciële banken kunnen op dit moment alleen hun publieke, geldscheppende en geldbeherende functies vervullen onder een systeem van collectieve verzekeringen. Klanten kunnen er immers alleen maar op vertrouwen dat hun saldo op de depositorekening bij de bank ook opvraagbaar is omdat de centrale bank een liquiditeitsgarantie afgeeft (er is altijd cash) en omdat, via het depositogarantiestelsel (DGS), een deposito bij elke bank ook tegen insolvabiliteit verzekerd is (tot 100.000 euro).

Deze grote overheidsrol leidt tot verstoringen. Voor deze verzekeringen betaalt bank noch klant een aan het daadwerkelijke risico gerelateerde premie (Sanders, 2010). Maar iemand draagt natuurlijk wel het risico, en dat is – ook in de nieuwe Bankenunie – uiteindelijk de belastingbetaler. Alleen onder dekking van deze twee collectieve verzekeringen is de direct opvraagbare schuld van private, winstgedreven ondernemingen kunnen gaan circuleren als ons belangrijkste betaal- en oppotmiddel. En alleen onder die collectieve dekking kon dit ook nog eens de schuld zijn van de slechtst gekapitaliseerde ondernemingen van onze economie.

Van cash naar deposito

Dat private, slecht gekapitaliseerde ondernemingen een publieke taak uitvoeren, is de banken niet te verwijten. Boonstra (2016) beschreef in dit blad prachtig hoe de vraag naar giraal en later digitaal geld het de banken mogelijk maakte – of ze er zelfs toe dwong – om de equity-ratio tot microscopische proporties terug te brengen. En de overheid zelf speelde een belangrijke rol in het aanjagen van de vraag naar bankschuld voor transacties.

Transacties via de bankbalansen hebben grote voordelen voor klant, bank en overheid. Voor de klant is het girale betalingsverkeer veilig en gemakkelijk. Geld is veilig, en met de moderne technieken is het betalen van een aankoop of rekening een fluitje van een cent. Voor de bank bieden deposito’s een relatief stabiele en vooral goedkope bron van financiering – de deposito’s van klanten worden immers nooit allemaal tegelijk in cash opgevraagd. Ten slotte zijn het efficiënt kunnen innen van belasting en bestrijden van criminaliteit belangrijke voordelen voor de overheid. Dus de overheid is lang samen opgetrokken met de banken om het gebruik van ‘moderne’ transactiemiddelen te bevorderen en heeft actief met de postgirodiensten meegewerkt aan de substitutie van cash.

Een betaalinfrastructuur met private bankschuld, waarvan de waarde afhangt van de solvabiliteit van een marktpartij, vergt een voortdurende overheidsbemoeienis en is vanuit ordeningsperspectief geen logische keuze (Van Witteloostuijn et al., 2011; Sanders, 2013). Het is misschien om begrijpelijke redenen historisch zo gegroeid, maar dat betekent nog niet dat deze ordening ook de beste is.

Moral hazard

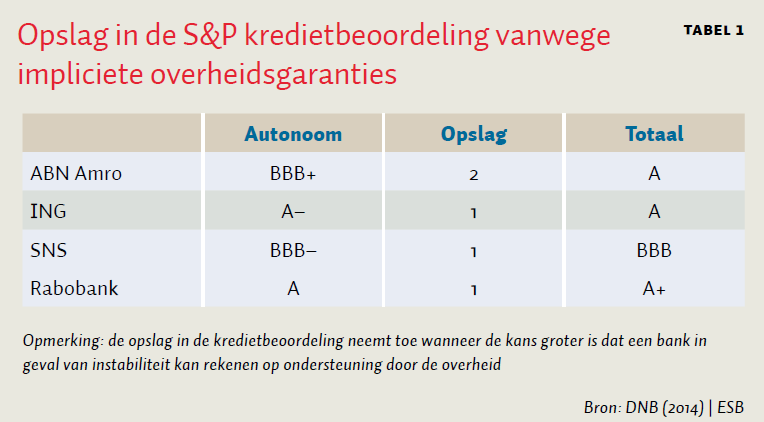

De (noodzakelijke) collectieve verzekering van onze betaalmiddelen geeft de banken een oneigenlijk financieringsvoordeel in de kapitaalmarkt. Banken kunnen hun activa immers gesubsidieerd financieren (Haldane, 2013; Santos, 2014; Haldane en Booth, 2014), en ze betalen geen risicopremie op de financiering van hun uitzettingen. Onderzoekers bij de Bank of England (Davies en Tracey, 2014) becijferden dit voordeel op honderden miljarden per jaar en ook De Nederlandsche Bank is zich bewust van het probleem, zoals blijkt uit tabel 1 (DNB, 2014).

Streng toezicht gerechtvaardigd

Om vervolgens de natuurlijke neiging tot het risicovol investeren van dit goedkope geld toch weer in te dammen, voelen de toezichthouder en belastingbetaler zich – zeker sinds de crisis – voluit gemachtigd om aan de banken ‘strenge’ eisen op te leggen (ECB, 2014). Een economisch zinvolle eis zou het verhogen zijn van de eigen vermogens aan de passiefzijde van de bankbalans. Dat compenseert deels de financieringsvoordelen. In lijn met de afspraken in de Bankenunie verlaagde dit kabinet echter de eisen aan eigen vermogen van vier naar drie procent (3,5 procent voor systeembanken).

Bazel 3 zoekt zijn heil in zeer complexe en gedetailleerde risicogewogen buffers en dus mikken de Autoriteit Financiële Markten en De Nederlandsche Bank op toezicht op gedrag en stresstests op de actiefzijde van de bankbalans. De crisis wees echter uit dat banken nogal eens scherp aan de wind varen, en dan hun zelf-gewogen risico’s onbewust onderschatten of bewust manipuleren (Mariathasan en Merrouche, 2014). Recent onderzoek van Follow the Money-journalisten (Wellens en Bollen, 2018) wijst dan ook uit dat het zeer de vraag is of de balansen van Europese banken er wel zoveel beter voorstaan dan in 2008. Bij de financiële beschouwingen en ook in zijn agenda voor de financiële sector blijkt minister Hoekstra nu van mening te zijn dat het allemaal wel los zal lopen, en dat de Nederlandse banken er veel beter voor staan dan voor de crisis en vergeleken met hun Europese collega’s. Uiteraard is dat ook de lijn van de Nederlandse Vereniging van Banken (NVB, 2018).

Inefficiënte kapitaalallocatie

Het grootste probleem met toezicht is echter niet dat de risico’s op een bankbalans gemakkelijk verstopt kunnen worden, of dat de leenstandaarden onder druk van de lobby langzaam afbrokkelen. Het grootste probleem is dat het oneigenlijke financieringsvoordeel voor banken tot een inefficiënte kapitaalallocatie leidt. Door onderlinge concurrentie geven banken het oneigenlijke financieringsvoordeel door aan hun klanten. Dat zijn dan vooral de ‘veilige’ crediteuren, zoals huisbezitters, grote bedrijven en overheden. Kredietvragers met een minder stevige balans, trackrecord of onderpand staan op achterstand bij het verkrijgen van gesubsidieerd krediet. Dit zijn dan juist de kleine, jonge en innovatieve ondernemers.

Met de nieuwe regels en technologie is het voor banken steeds minder interessant om deze groepen te bedienen. Maatschappelijk schuurt dit. De energie-, voedsel-, klimaat-, migratie- en watercrises gaan juist om een transitie naar een circulaire en duurzame economie; en daarbij is in Europa een bancaire financiering voor nieuwe initiatieven onontbeerlijk. Een veilig betaalsysteem mag niet ten koste gaan van een efficiënte kapitaalallocatie.

Kwetsbare monocultuur

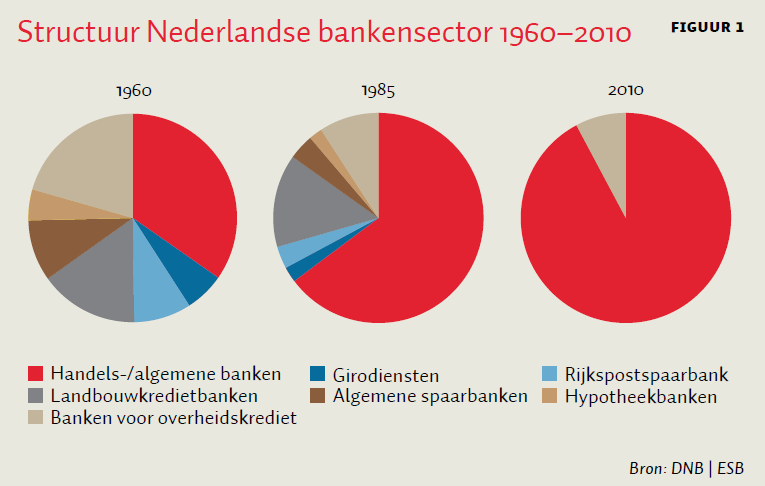

Ook maakt een streng en gedetailleerd toezicht banken steeds meer tot klonen van elkaar (Haldane en May, 2011). In Nederland is dat inmiddels in extreme mate doorgeschoten zoals ook blijkt uit figuur 1.

Nederland kent drie grootbanken die, met dezelfde risicomodellen, op dezelfde manier een vergelijkbare kredietportefeuille opbouwen. Samen verdelen ze de markt. Een dergelijke monocultuur is uiterst kwetsbaar gebleken voor de bellen in onroerend goed en financiële producten (Haldane en May, 2011; Goldin en Vogel, 2010). Een systeem met veel kleine banken die op verschillende manieren proberen om in verschillende nichemarkten te overleven, is misschien duurder per verleend krediet, maar voorziet wel in een diversere vraag en is ook veel robuuster dan een systeem waarin enkele Europese megabanken alleen nog volkomen gestandaardiseerde producten aanbieden aan de mensen en bedrijven die ze het minste nodig hebben. Het strenge toezicht op systeembanken verstoort via het financieringsvoordeel de efficiënte allocatie van kapitaal, en maakt paradoxaal genoeg de sector als geheel dus ook nog eens minder stabiel.

Ontvlechting

De publieke dienstverlening dwingt onze banken in een keurslijf en dat maakt de gehele sector kwetsbaar. Gelukkig kan het ook anders. Een monetaire hervorming zoals voorgesteld door de Stichting Ons Geld, waarbij we terugkeren naar een uitsluitend publieke geldschepping, lost dit op. Een soepele transitie vereist denkwerk, maar eerst moet vooral het einddoel helder worden.

Een moderne variant, met een Digital Central Bank Currency (Barrdear en Kumhof, 2016) voor alle ingezetenen van de eurozone, is daarbij een goed onderzoek waard en de ECB mag de Zweden dankbaar zijn als ze daarbij nu de leiding nemen (Sveriges Riksbank, 2018). Een geleidelijke introductie van digitale euro’s op de balans van het eurosysteem lijkt me zeer hanteerbaar, en is minder ingrijpend dan de introductie van de biljetten en munten in 2002.

Als bankdeposito’s geleidelijk voor digi-euro’s omgeruild worden, dan zorgt dit ervoor dat de belastingbetalers niet meer chantabel zijn. Ons ‘goeie geld’ staat dan niet meer op de passiva-kant van een commerciële bankbalans, maar is een veilige claim op de publieke centrale bank.

De commerciële banken kunnen dan weer voor eigen rekening én risico gaan ondernemen, en Hoekstra en Rutte gaan dan niet meer over het salaris van Hamers. Dan blijkt vanzelf wel of hij inderdaad ‘eredivisie’ kan spelen.

Voor de banken zelf is het op de langere termijn ook gezonder om van hun verslaving aan te goedkope financiering af te kicken. Het bevrijdt ze uit de klem van enerzijds een steeds strenger toezicht en anderzijds de concurrentie van nieuwe fintech-spelers. Onze banken verdienen het gewoon om geprivatiseerd te worden!

Literatuur

Admati, A. en M. Hellwig (2014) The bankers’ new clothes: what’s wrong with banking and what to do about it, herziene uitgave. Princeton: Princeton University Press.

Barrdear, J. en M. Kumhof (2016) The macroeconomics of central bank issued digital currencies. Bank of England Staff Working Paper, 605. Te vinden op www.bankofengland.co.uk.

Benes, J. en M. Kumhof (2012) The Chicago plan revisited. Washington, DC: International Monetary Fund.

Boonstra, W., B. Giesbergen en J. Mooij (2016) De daling van de leverage ratio sinds 1900 nader verklaard. ESB, 101(4729), 188–190.

Brandsma, J. (2018) Minister Hoekstra: ‘Bij staatssteun wil ik salaris van bankbestuurders kunnen terughalen’. Trouw, 5 juli.

Davies, R. en B. Tracey (2014) Too big to be efficient? The impact of implicit subsidies on estimates of scale economies for banks. Journal of Money, Credit and Banking, 46(s1), 219–253.

DNB (2014) Visie op de structuur van de Nederlandse bankensector: stabiliteit en efficiëntie door diversiteit en concurrentie, juni. Amsterdam: DNB.

ECB (2014) Gids voor bankentoezicht, november. Frankfurt am Main: ECB.

Goldin, I. en T. Vogel (2010) Global governance and systemic risk in the 21st century: lessons from the financial crisis. Global Policy, 1(1), 4–15.

Haldane, A.G. (2013) Have we solved ‘too big to fail’? Artikel op voxeu.org, 17 januari.

Haldane, A.G. en P. Booth (2014) On being the right size. Journal of Financial Perspectives, 2(1), 13–25.

Haldane, A.G. en R.M. May (2011) Systemic risk in banking ecosystems. Nature, 469(7330), 351–355.

Mariathasan, M. en O. Merrouche (2014) The manipulation of Basel risk-weights. Journal of Financial Intermediation, 23(3), 300–321.

NVB (2018) Sterker geworden en nog veel te doen, 18 december. Artikel te vinden op www.nvb.nl.

Ouchi, W. (1980) Markets, bureaucracies and clans. Administrative Science Quarterly, 25(1), 129–141.

RTLZ (2018) Hoekstra’s plan voor financiële sector oogst direct kritiek: ‘lood om oud ijzer’. Artikel te vinden op www.rtlz.nl, 18 december.

Sanders, M. (2010) Hervorming van het depositogarantiestelsel: zoeken naar veiligheid, waken voor protectionisme. Artikel op www.mejudice.nl, 18 maart.

Sanders, M. (2013) Banken splitsen: maak publiek wat publiek is, laat rest aan markt over. Artikel op www.mejudice.nl, 15 maart.

Santos, J.A.C. (2014) Evidence from the bond market on banks’ ‘too-big-to-fail’ subsidy. Economic Policy Review, december, 29–39.

Sveriges Riksbank (2018) E-krona. Stockholm: Sveriges Riksbank.

Turner, A. (2017) Between debt and the devil: money, credit, and fixing global finance. Princeton: Princeton University Press.

Tweede Kamer (2016) Burgerinitiatief Ons Geld, 34346(1).

Wellens, A. en T. Bollen (2018) De markt wantrouwt Europese banken (en met reden). Follow The Money. Artikel op www.ftm.nl, 6 december.

Witteloostuijn, A. van, M. Sanders en C. Hendriks (2011) Ordening op orde, sociaal-liberale grensverkenningen, april. Den Haag: Hans van Mierlo Stichting. Te vinden op vanmierlostichting.d66.nl.

Auteur

Categorieën