Financiële weerbaarheid is steeds belangrijker in een maatschappij met toenemende financiële onzekerheid. Maar over de psychologische factoren achter deze weerbaarheid is er nog niet veel bekend. Hoe kunnen we deze factoren meten?

In het kort

– Het meten van de financiële bezorgdheid biedt handvatten om tot positief financieel gedrag te komen.

– Financiële bezorgdheid laat zich grotendeels verklaren door vier psychologische factoren: controle, plannen, zelfvertrouwen en vermijdingsgedrag.

De overheid doet een steeds groter beroep op de financiële weerbaarheid van individuele burgers. Een versoepeling van het ontslagrecht en een stijging van het aantal flexibele arbeidscontracten zorgt voor een daling van de werkzekerheid. Mede door diverse aanpassingen, zoals een verkorting van de duur van de werkloosheidsuitkering en een versobering van de bijstand, is de inkomenszekerheid gedaald. En de afbouw van de verzorgingsstaat ging ook door in de jaren van koopkrachtdaling tussen 2008 en 2013 (WRR, 2017).

Daarnaast wordt de complexiteit van het dagelijks leven groter. De Wetenschappelijke Raad voor het Regeringsbeleid (WRR, 2016) geeft aan dat “de overheid te hoge verwachtingen heeft van de financiële zelfredzaamheid van burgers. Voor veel mensen zijn de regels te ingewikkeld, en bovendien wordt te weinig rekening gehouden met de psychologie van mensen.”

Tegen de achtergrond van deze maatschappelijke ontwikkeling wordt het begrip ‘financiële weerbaarheid’ in de financiële sector slechts gedefinieerd aan de hand van de financiële positie, zoals de hoeveelheid spaargeld, de schuldenpositie en de inkomsten- en uitgavenbalans van een huishouden. Maar psychologische factoren hebben ook invloed op de financiële weerbaarheid, zoals het gevoel van controle dat iemand heeft over zijn of haar financiën. Een goede financiële positie betekent immers niet automatisch dat men geen financiële zorgen heeft.

De mate van financiële bezorgdheid is ook belangrijk voor de financiële weerbaarheid van een individu. Zo vonden Hayhoe et al. (2000) en Grable et al. (2015) een verband tussen financiële stress en negatieve financiële gedragingen, en ook een samenhang tussen financiële angst en een verlaagde intentie om financieel advies in te winnen.

In de literatuur is de term ‘financiële bezorgdheid’ nog niet verder uitgewerkt. Om meer inzicht te krijgen in de psychologie achter financiële weerbaarheid, onderzocht de Volksbank welke factoren van invloed zijn op de bezorgdheid van mensen over hun financiële positie. Inzicht hierin kan banken helpen om hun klanten beter te ondersteunen in een samenleving die steeds meer van hen vraagt.

Barometer financiële bezorgdheid

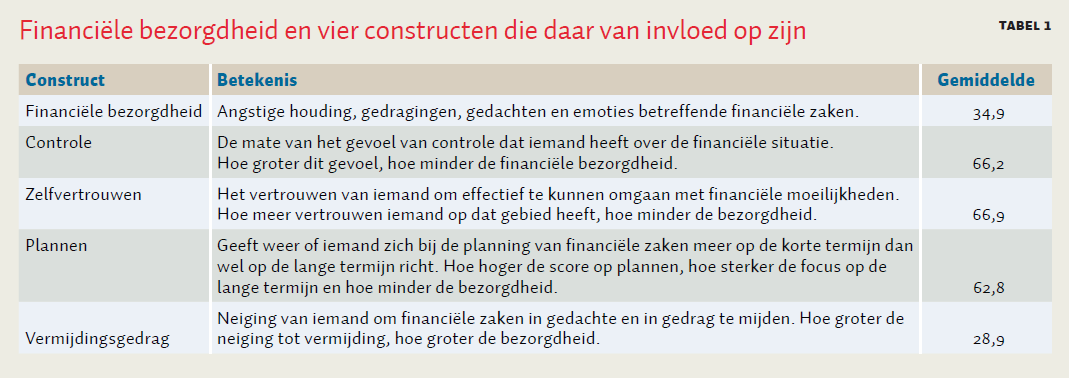

In de literatuur varieert men de term ‘financiële bezorgdheid’ vaak met een reeks andere termen, zoals financiële bedreiging, fobie, zorgen, angst, welzijn, spanning en stress. Via deze woorden zijn er een viertal gevalideerde vragenlijsten gevonden: de schaarste-vragenlijst en de self-efficacy-vragenlijst van het Nibud, de Financial Anxiety Scale (FAS) en de Financial Threat Scale (FTS). Op basis van deze vragenlijsten zijn er meerdere psychologische constructen gedefinieerd, die van invloed kunnen zijn op financiële bezorgdheid. Een construct is een combinatie van vragen die samen het effect meten van een overkoepelende term. Via een iteratief proces van factor-analyses is een vragenlijst samengesteld met veertien vragen, opgebouwd uit vijf constructen. Het construct ‘financiële bezorgdheid’ bestaat daarin uit vier psychologische constructen: het gevoel van controle over de financiële situatie, de mate van financiële planning, het zelfvertrouwen bij financiële problemen en de neiging tot vermijdingsgedrag. De betrouwbaarheid van de vragenlijst heeft een alfa-waarde van 0,912. Dit betekent dat de achterliggende vragen per construct een uitstekende interne consistentie laten zien en bevestigen dat we meten waarom respondenten financieel bezorgd zijn.

In januari 2018 is een eerste representatieve meting gehouden van de definitieve vragenlijst onder 1.371 respondenten van achttien jaar en ouder uit het panel van marktonderzoeksinstituut GfK. Dit panel is representatief voor de Nederlandse bevolking wat betreft inkomen, leeftijd, sociaal-economische achtergrond, opleidingsniveau en geslacht. Een lineaire regressie onderzoekt ten slotte de verklarende kracht van de vier constructen aangaande financiële bezorgdheid. Per construct is een gemiddelde berekend (tabel 1). De vragen worden gepresenteerd als stellingen, en klanten beantwoorden die door aan te geven in hoeverre ze het met de stellingen eens zijn op een schaal van 1 (helemaal oneens) tot 100 (helemaal eens).

Resultaten

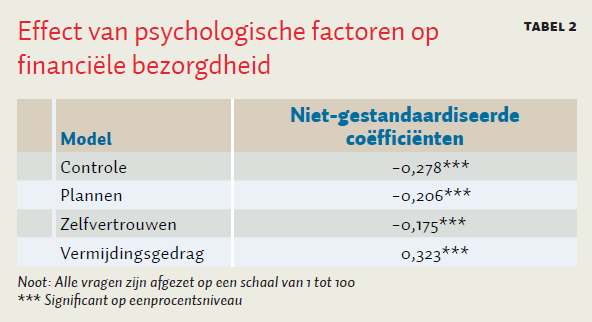

Uit de lineaire regressie blijkt dat vermijdingsgedrag het grootste effect heeft op financiële bezorgdheid (tabel 2). Bij een stijging van vermijdingsgedrag met 1, stijgt financiële bezorgdheid met ruim 0,3. Ook de andere coëfficiënten hebben het verwachte teken. In totaal verklaren de vier onderliggende constructen 56 procent van de uitkomst op financiële bezorgdheid.

Voor alle respondenten is de financiële bezorgdheid gemiddeld 34,9 op een schaal van 1 tot 100. Een vergelijking van groepen respondenten met overeenkomstige (persoons)kenmerken toont duidelijke verschillen. Zo is de gemiddelde bezorgdheid onder hogeropgeleiden lager (29) dan onder laagopgeleiden (37). De bezorgdheid onder mensen met een bovenmodaal inkomen (26) is lager dan onder mensen met een inkomen beneden modaal (41). Hetzelfde zien we bij woningeigenaren (30) versus huurders (44), en bij Nederlanders boven de 66 jaar (29) versus personen tussen 26 en 35 jaar (40). Deze verschillen verschaffen nuttige implicaties voor het beleid van banken qua klantbediening.

Implicaties voor beleid van banken

Deze nieuwe inzichten over financiële zorgen kunnen als aanvulling dienen op informatie over de financiële positie van een huishouden. Zo kan iemand met een goede buffer financieel weerbaar zijn, maar toch financiële zorgen hebben (Gasiorowska, 2014). Inzicht in de verschillen in bezorgdheid tussen groepen en individuele klanten kan banken helpen bij hun benadering. Hierbij geeft een viertal psychologische factoren richting aan de wijze waarop een bank klanten kan helpen. Zelfvertrouwen en een gevoel van controle zijn voorwaardelijk voor positief financieel gedrag, zoals financiële planning en het bereiken van (spaar)doelen (Gasiorowska, 2014). Het informeren van klanten over het gewenste resultaat is onvoldoende bij een laag zelfvertrouwenniveau en een laag gevoel van controle. Bij een gebrek aan een financiële buffer moet de aandacht van een bank daarom uitgaan naar het vergroten van de genoemde factoren. Het verhogen van het gevoel van controle kan worden bereikt door de klant herhaaldelijk te laten zien dat gedragingen van invloed zijn op de uitkomsten. Dat kan bijvoorbeeld worden bereikt via het geven van positieve feedback bij het presenteren van kleine, haalbare taken (Efendioglu, 1978). Maak daarnaast het resultaat van de gedragingen zichtbaar, zoals een verhoogde financiële buffer. Het doel daarvan is om iemand te laten ervaren dat zijn eigen gedrag van invloed is op het resultaat.

Een individu kan het idee hebben dat zijn eigen gedragingen de uitkomsten van een situatie bepalen (hoog gevoel van controle), en tegelijkertijd de perceptie hebben dat zijn vaardigheden niet voldoen om het gedrag te vertonen dat tot de gewenste uitkomsten leidt (laag zelfvertrouwen).

Het erkennen van de financiële zorgen van de klant opent een dialoog, bijvoorbeeld in een gesprek met klanten met schulden. Ayres et al. (2012) tonen aan dat positieve feedback over het gedrag of intenties van de klant een stimulans kunnen zijn voor het gewenste gedrag, door gebruik te maken van een sociale norm en bijvoorbeeld te laten zien dat een ‘overeenkomstige andere persoon’ het gedrag succesvol uitvoert. Het daadwerkelijk verhogen van positief financieel gedrag kan ook het gevoel van zelfvertrouwen toenemen, en het verminderen van de bezorgdheid kan op deze manier een positief effect hebben op iemands financiën.

Tot slot

Tot nu toe ging financiële weerbaarheid vooral over de financiële positie. Het meten van de financiële bezorgdheid is een nieuwe aanpak en biedt handvatten om positief financieel gedrag bij de klant te stimuleren. Sinds maart 2018 toetst de Volksbank maandelijks de financiële bezorgdheid in Nederland. Waarom en waarover mensen financiële zorgen ervaren, heeft gevolgen voor hoe banken hun klanten kunnen bedienen. Zo kan de bank de klant stimuleren tot ander gedrag, bijvoorbeeld door iemands financiële zorgen te vergelijken met die van anderen die met hen overeenkomen. Het kan ook door het actief begeleiden van klanten bij het krijgen en houden van grip op hun financiën of het bereiken van (spaar)doelen. De effectiviteit van de inzet van middelen wordt vergroot door rekening te houden met de mate van de (relatieve) score op de psychologische factoren die ten grondslag liggen aan financiële bezorgdheid.

Literatuur

Ayres, I., S. Raseman en A. Smith (2012) Evidence from two large field experiments that peer comparison feedback can reduce residential energy usage. The Journal of Law, Economics, & Organization, 29(5), 992–1022.

Efendioglu, A.M. (1978) The effects of performance feedback on performance, locus of control, role conflict and role ambiguity: a field study. Proefschrift, Louisiana State University and Agricultural & Mechanical Collage. Te vinden op digitalcommons.lsu.edu.

Gasiorowska, A. (2014) The relationship between objective and subjective wealth is moderated by financial control and mediated y money anxiety. Journal of Economic Psychology, 43(1), 64-74.

Grable, J., W. Heo en A. Rabbani (2015) Financial anxiety, physiological arousal, and planning intention. Journal of Financial Therapy, 5(2),2.

Hayhoe, C.R., Leach, L.J., Turner, P.R., Bruin, M.J., en Lawrence, R.C. (2000) Differences in spending habits and credit use of college students. Journal of Consumer Affairs, 34(1), 1113-133.

WRR (2016) Eigen schuld? Een gedragswetenschappelijk perspectief op problematische schulden. WRR-verkenning, 33.

WRR (2017) Weten is nog geen doen. Een realistisch perspectief op redzaamheid. WRR-rapport, 97.

Auteurs

Categorieën