Pensioenfondsen moeten sinds juli 2015 een Nederlandse variant toepassen van de door de Europese toezichthouder geïntroduceerde Ultimate Forward Rate. Met deze Nederlandse UFR blijkt de waarde van de pensioenverplichtingen op langere termijn zeer beweeglijk te zijn. Hoog tijd dus voor een pas op de plaats.

Dit artikel is gepubliceerd op 9 mei en zal verschijnen in het themanummer Pensioenrisico’s.

In 2009 heeft de Europese toezichthouder EIOPA een Ultimate Forward Rate (UFR) ingevoerd voor de waardering van de verplichtingen van verzekeraars. Verzekeraars gebruiken de UFR in plaats van de waargenomen marktrentes bij verplichtingen met looptijden boven de twintig jaar. Hiervoor is gekozen omdat de markt voor zeer lange looptijden vrijwel niet bestaat en illiquide is – en er daarom geen sprake is van een efficiënte prijsvorming. Belangrijk voordeel hiervan is dat, doordat de UFR stabieler is dan de marktrente, er ook meer stabiliteit in de waardering van de langeretermijnverplichtingen is gekomen.

In het kort

– De Nederlandse rekenrente op lange termijn is gebaseerd op een forward rate; in feite een combinatie van actuele langetermijnrentes.

– Het gebruik van de actuele rentestructuur voor rentes van twintig jaar of langer versterkt de kortetermijnrentebewegingen.

– Een discontovoet gebaseerd op economische ‘langetermijnfundamentals’ is wel een stabiel extern anker op de lange termijn.

In 2012 heeft De Nederlandsche Bank deze UFR-aanpak van de Europese toezichthouder overgenomen voor pensioenfondsen (UFR-EU). In 2015 is deze UFR-EU aangepast door de introductie van een eigen UFR, bedacht door een Adviescommissie, ingesteld door de staatssecretaris van Sociale Zaken en Werkgelegenheid: de UFR-NL (Commissie UFR, 2013). We laten hier zien dat de UFR-NL een solide onderbouwing ontbeert, wat in de praktijk verkeerd uitpakt. Dat komt omdat de UFR-NL volledig op actuele marktrentes gebaseerd is.

Marktrente geen goede keus

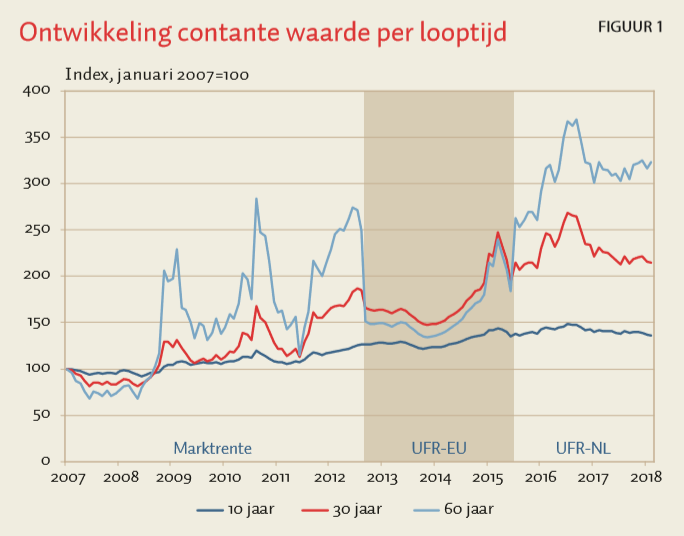

Een groot nadeel van het gebruik van marktrentes als basis voor de berekening van de contante waarde van de pensioenverplichtingen is dat dit tot veel volatiliteit in de waarde van de verplichtingen en daarmee tot een instabiele financiële positie van het fonds kan leiden. We illustreren dit aan de hand van drie looptijden in figuur 1. Voor de tien-, dertig-, en zestigjarige looptijd is de waarde van de pensioentoezegging aan het begin van 2007 (invoering Financieel Toetsingskader) op 100 gesteld, en gevolgd tot en met augustus 2012 op basis van de marktrente (augustus 2012 is een maand vóór de invoering van de UFR-EU door DNB).

De invloed van de veranderende marktrente is zichtbaar in de scherpe bewegingen van de contante waarde van de lange looptijden. Deze lopen van 70 in de eerste helft van 2008 tot 280 in de eerste helft van 2010 voor een zestigjarige looptijd. Dezelfde pensioenverplichting weegt dus in twee jaar tijd vier keer zo zwaar.

Dat zit zo: de rekenrente keert terug in de disconteringsvoet die wordt gebruikt om de contante waarde van een pensioentoezegging te berekenen, en deze rente is afhankelijk van het moment waarop de toezegging uitgekeerd wordt. De invloed is het grootst bij een lange looptijd, omdat het effect van een renteverandering op de waardering bijna lineair oploopt met de looptijd. Dat wil zeggen, een procentpunt renteverandering bij een vijftigjarige looptijdverplichting geeft een mutatie van vijftig procentpunt in de waardering, terwijl dit voor een vijfjarige verplichting vijf procentpunt is. Dit verschil is zo groot omdat wordt verondersteld dat het rentepercentage gedurende de hele looptijd gelijk blijft.

Basering van de UFR

De door de EIOPA vastgestelde UFR gaat uit van een reële langetermijnevenwichtsrente vermeerderd met een langetermijninflatieopslag van twee procent. Oorspronkelijk werd de reële rente vastgesteld op 2,2 procent, maar vanaf 2018 wordt deze in jaarlijkse stapjes van 0,15 procentpunt teruggebracht naar 1,65 procent – aangezien de verwachting is dat de reële rentes in de toekomst het niveau uit het verleden niet meer zullen halen. De nominale evenwichtsrente bereikt daarmee een niveau van 3,65 procent. Vervolgens legt de EIOPA vast hoe voor lange looptijden de rekenrente wordt bepaald als gewogen gemiddelde van de actuele twintigjaars marktrente en de UFR. Naarmate de looptijd langer is, neemt het gewicht van de UFR toe.

De UFR-EU die DNB heeft vastgesteld voor de pensioenfondsen tussen 2012 en 2015 lijkt sterk op die van EIOPA voor de verzekeraars. De UFR-NL die sinds 2015 geldt voor de pensioensector wijkt echter sterk af van de Europese UFR (DNB, 2015). Waar EIOPA kiest voor een langetermijnrente gebaseerd op economische analyse, kiest de Nederlandse Adviescommissie voor een koppeling aan de vigerende marktrentes, door hun UFR-NL gelijk te stellen aan het 120-maands voortschrijdend gemiddelde van de twintigjaars forward-rente. De forward-rente hangt af van de actuele markrentes; in kader 1 wordt dit nader uitgewerkt. De rekenrente per looptijd wordt vervolgens via een middelingsformule bepaald uit de actuele marktrentes en hun UFR-NL; hoewel deze berekening complex is, is dit deel niet wezenlijk afwijkend van dat van de EIOPA.

Kader 1: De actuele en de forward-rente: verwachtingstheorie en efficiënte markten

De theorie van de efficiënte financiële markten stelt dat de forward de marktverwachting is van de geldende rente, een periode vooruit op tijdshorizon \\(h\\). Dit leggen we hier uit.

Forward als marktverwachting

De actuele rente of de marktrente is de rente die op een bepaald moment in de markt geldt. Deze rente neemt over het algemeen toe met de looptijd van de obligatie of lening, en de curve die het verband tussen rente en looptijd weergeeft, heet de rentetermijncurve.

De voorwaartse of forward-rente is een rente die van toepassing is op een periode in de toekomst, en waarvan de hoogte nu al op de markt wordt vastgesteld. Ook deze forward-rente varieert met de looptijd van de lening en vanaf het moment waarop de lening ingaat (de lening start over \\(h\\) jaren). De voorwaartse rente kan worden berekend uit de actuele rentetermijncurve. Per tijdshorizon h kan dan een forward-rente worden berekend waarbij de actuele rente behorend bij looptijd \\(h\\) uitgangspunt is. De vorm en ligging van de actuele rentetermijncurve bepaalt de hoogte van de forward-rente. Hoe steiler deze curve, des te groter is het verschil tussen de actuele rente voor die looptijd en de ‘bijbehorende’ forward.

De forward is echter niets anders dan een herschrijving van de actuele marktrente. In formulevorm wordt dit duidelijk door de forward-rente te schrijven als breuk van twee actuele rentes \\(z_t;h\\) en \\(z_t;h−1\\) van opeenvolgende looptijden, \\(h\\) en \\(h−1\\), op moment \\(t\\).

\\(f_{t;h,h−1} = \\dfrac {(1+z_{t;h})^{h}}{(1+z_{t;h-1})^{h-1}}\\ -1\\)

ofwel bij benadering:

\\(f_{t;h,h-1} = z_{t:h-1} + h * (z_{t;h} – z_{t;h-1})\\)

Verwachtingstheorie verworpen

Talrijke empirische studies hebben de hypothese dat de forward-rente een goede maat is voor de marktverwachting echter verworpen. Het baanbrekende artikel van Campbell en Schiller uit 1989 is uitzonderlijk hard in zijn negatieve conclusie. Maar ook Bekaert et al. (1997), Cuthbertson en Nitzsche (2004) en Bulkley et al. (2008) komen tot dezelfde conclusie. Het bezwaar tegen het gebruik van forwards als maat voor verwachtingen is dat ze ook tijdsvariërende risicopremies en liquiditeitsvoorkeurpremies omvatten.

Opmerkelijk is dat juist centrale banken bij uitstek geïnteresseerd zijn in het gedrag van deze risico- en liquiditeitspremies en daarom nauwgezet de verschillende forward-rentes bestuderen. Voor een voorspelling van de lange rente over een lange tijdshorizon kiezen centrale banken dan voor het introduceren van aanvullende informatie in het voorspelmodel. Zo werd in het monetaire model van de FED al in 1995 een standaardverwachtingsmodel aangevuld met bewegende eindpunten, gebaseerd op marktverwachtingen over de langetermijninflatie en reële rente (Kozicki et al., 1995). Vaak worden deze eindpunten bepaald door het afleiden van een evenwichtsrente op basis van een verwacht economisch regiem. Zie bijvoorbeeld Bernanke in zijn rede op de Annual Monetary Conference in 2013.

Fundamenteel model

Ook de UFR van EIOPA volgt deze lijn. Een belangrijke overweging om voor deze aanpak te kiezen, is de wens tot een zekere stabiliteit in de rentevoorspellingen. Daarnaast blijkt uit een recente studie van Bauer (2017), met de titel Bridging the gap: forecasting interest rates with macro trends, dat deze fundamentele of ‘gap’-aanpak ook tot betere voorspellingen te leiden. De gap wordt gedefinieerd als het verschil tussen de actuele marktrente en de langetermijnevenwichtsrente.

In het licht van het bovenstaande is de keuze van de Commissie om de UFR te baseren op louter forward-rentes verrassend. In de huidige renteomgeving zijn de verschillen tussen beide methodes klein en komt de forward-methode lager uit dan de fundamentele of gap-methode. Dat is zeker niet altijd het geval. Dat roept de vraag op of DNB dit advies ook omarmd zou hebben als de forward-rentes rond de zeven procent zouden liggen en de langetermijnevenwichtsrente, berekend op de wijze van de FED of EIOPA, rond de vier procent.

Hoge rentegevoeligheid van de UFR-NL

De gevolgen van de gebruikte rekenrentesystematiek voor de contantewaardeberekening zijn in één oogopslag duidelijk in figuur 1. Tot augustus 2012 werd de marktrente gebruikt en was er veel volatiliteit. Tussen augustus 2012 en juni 2015 werd de UFR-EU gebruikt en was de beweeglijkheid kleiner. Na 2015 komt de beweeglijkheid van de lange verplichtingen weer grotendeels terug, een gevolg van de toepassing van de nieuwe UFR-NL. Daarnaast wordt uit het uiteenlopende beloop van de dertig- en zestigjaars rekenrente duidelijk wat de verschillen zijn in gevoeligheid van de historische en de actuele rente.

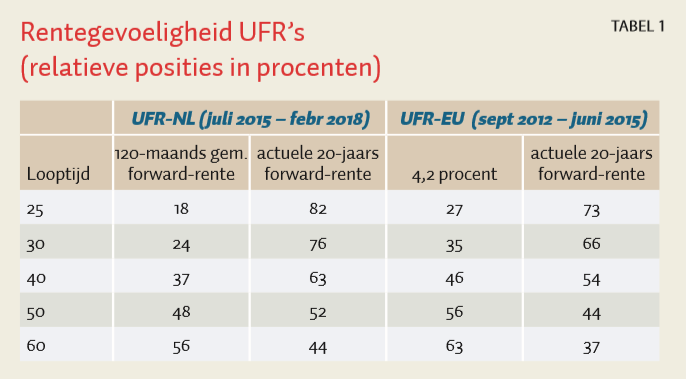

De hogere rentegevoeligheid van de UFR-NL vergeleken met de UFR-EU volgt ook uit een regressie van de maandelijks gepubliceerde rekenrente op twee verklarende variabelen van de UFR-NL, zijnde het voortschrijdende 120-maands gemiddelde van de twintigjaars forward-rente en de actuele twintigjaars forward-rente. De geschatte regressiecoëfficiënten geven dan het belang/gewicht van beide verklarende variabelen aan. De regressie is uitgevoerd voor de rekenrente behorende bij verschillende looptijden. In tabel 1 staan de gevonden coëfficiënten: deze geven het relatieve gewicht van beide variabelen aan. De schatting is uitgevoerd onder de restrictie dat de som van de coëfficiënten (gewichten) 1 is; op de hoogte van de \(R^2\) heeft dat nauwelijks invloed. De \(R^2\) als verklaringsmaatstaf loopt op naarmate de looptijd langer is, van 65 naar 88 procent.

DNB maakt voor de berekening van de rekenrente gebruik van een ingewikkeldere formule waarin er naast de actuele twintigjaars forward-rente ook omliggende rentes worden gebruikt. In onze aanpak zijn de verschillen met actuele forward-rente op te vatten als marktruis en onderdeel van de storingsterm.

Voor de bepaling van de gewichten in de rekenrente van de UFR-EU is er eenzelfde procedure gevolgd, maar dan met de constante 4,2 procent in plaats van de 120-maands gemiddelde forward-rente. Voor beide UFR-methodes geldt dat naarmate de looptijd toeneemt, het belang van de actuele twintigjaars forward-rente afneemt en dat van het eindpunt toeneemt.

De rentegevoeligheid volgens de huidige UFR-NL loopt langs directe én indirecte weg. De huidige forward-rente gaat via de directe weg, en de vertraagde forward-rente via de indirecte weg. De rekenrente op basis van de UFR-EU gebruikt ook de actuele twintigjaars forward-rente als startpunt, en de constante 4,2 procent – de ultieme forward-rente – als eindpunt. De rentegevoeligheid van de rekenrente op basis van de UFR-NL is al groter dan de UFR-EU. Wordt het indirecte rente-effect van de UFR-NL erbij betrokken, dan is er sprake van een aanzienlijk verschil in rentegevoeligheid tussen beide UFR’s. Dit blijkt ook uit het beloop van de waardering van de lange looptijden in het recente tijdvak in figuur 1.

Na-ijleffecten

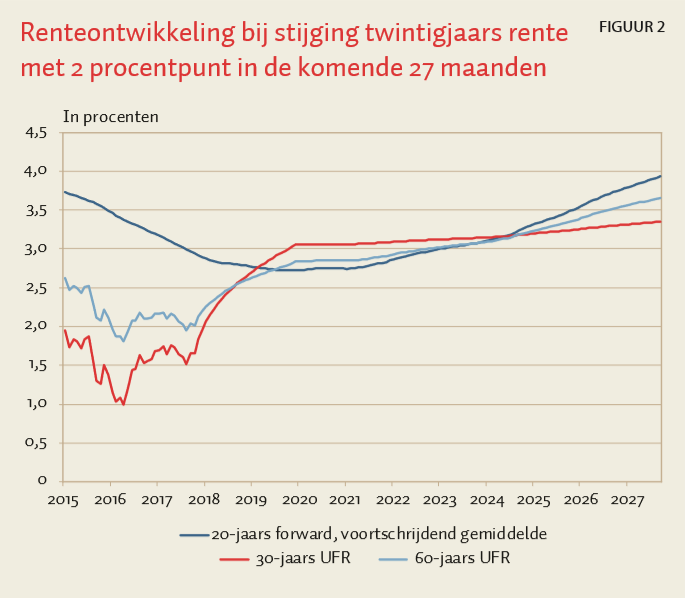

Behalve dat de UFR-NL veel afhankelijker is van de actuele rente, speelt ook de historische ontwikkeling van de rente een grote rol. Om dit in beeld te brengen, hebben we gekeken hoe de rekenrentes met looptijden van dertig en zestig jaar zich ontwikkelen als de twintigjaars rente met twee procentpunt stijgt over 27 maanden, beginnend in maart 2018. Verondersteld is dat deze verhoging terugkomt in de twintigjaars forward en dat de doorwerking op de rekenrente volgt uit de geschatte regressievergelijkingen. De resultaten staan in figuur 2. Het na-ijleffect van de UFR-NL wordt zichtbaar doordat het voortschrijdend gemiddelde van de twintigjaars forward nog een aantal jaren blijft dalen. Deze verandering is een gevolg van de maandmutatie van de rente van tien jaar terug en de lopende maand. Dit renteverschil tussen die twee ver uiteenlopende maanden bepaalt de richting van deze curve. De rentegevoeligheid van een zestigjarige looptijd reageert anders op de actuele en historische forward-rente dan de dertigjarige (tabel 1). Zo werkt de historisch zeer lage rente langer door op de rekenrente met een looptijd van zestig jaar dan op die van dertig jaar (in een wereld van zeer hoge rente die teruggaat naar een lagere rente zou die doorwerking op de zestigjarige looptijd ook langer duren). Bij een stijging van de rente met twee procentpunt is de dertigjaars rekenrente zelfs enige tijd hoger dan de zestigjaars rekenrente – een omgekeerde termijnstructuur. Dat ver weg gelegen uitkeringen contant worden gemaakt met een lagere rekenrente dan uitkeringen die dichterbij liggen, is moeilijk uit te leggen als pensioenfondsbestuur.

De UFR-NL volgt de markt slaafs

De Adviescommissie die de UFR-NL heeft voorgesteld, gaat ervan uit dat de forward-rente een goede voorspeller is van de toekomstige rente. Dat is een aanvechtbare positie: zie hiervoor kader 1. Historisch gezien is de rente niet stabiel: periodes met relatief hoge rentes worden afgewisseld met periodes met relatief lage rentes. De overgang van het ene regiem naar het andere is vaak abrupt. De UFR-NL volgt de markt met vertraging en dat kan heel anders uitpakken dan beoogd.

Met een magere 1,5 procent bevindt de huidige lange rente zich op een historisch dieptepunt. Is het dan redelijk om het beleid van nu tot over vijftig jaar af te stemmen op die rente, en – belangrijker – via rentematching ook de beleggingen voor zeer lange tijd te fixeren op deze zeer lage rente? Omgekeerd, is het verstandig om in een wereld met zeer hoge rentes te veronderstellen dat deze structureel hoog blijven? Vanuit prudentieel oogpunt zijn deze hoge rekenrentes zeer onwenselijk, maar de UFR-NL laat deze toe.

Binnen het huidig FTK- en UFR-kader is het aantrekkelijk om het marktrenterisico zo veel mogelijk af te dekken door de aankoop van langrentende obligaties en het afsluiten van looptijd-verlengende renteswaps. Bij een overgang naar een hoog renteregiem (bijvoorbeeld omdat de inflatie harder stijgt dan verwacht) blijft het pensioenfonds zitten met een grote positie in laagrentende leningen en swaps. Het gevaar van een armoedeval ligt dan op de loer. Wat prudent lijkt binnen het vigerende regiem, blijkt dat op lange termijn niet te zijn.

Voor ons is marktwaardering geen heilige graal (Mensonides en Frijns, 2018). Niettemin is de waardering tegen de risicovrije marktrente (huidige praktijk) plus opslag (ons eerdere voorstel) een praktische aanpak, ook omdat in zo’n systeem het renterisico aan beide zijden van de balans via matching tegen elkaar kan worden weggestreept. Maar is deze marktrente ook prudent voor de langere termijn, gegeven zijn volatiliteit? Financiële markten hebben, zo weten we, de neiging tot overdrijving. Moet daar bij de berekening van de contante waarde van de langlopende toezeggingen geen rekening mee worden gehouden?

Conclusies en aanbevelingen

De keuze voor ‘marktwaardering’ van de pensioentoezeggingen heeft tot gevolg dat de gevoeligheid van de dekkingsgraad voor kortetermijnrentebewegingen groot is. Dat geldt gezien de lange duration in het bijzonder voor toezeggingen die pas over een zeer lange horizon tot uitkering komen. Over de rente op die horizon valt echter, afgaande op de actuele marktrentes, weinig of niets te zeggen.

Om die reden heeft de Europese Commissie een UFR geïntroduceerd die gebaseerd is op een evenwichtsrente behorende bij de economische langetermijnfundamentals. Ook de FED kijkt op die manier naar de langetermijnrente. De UFR hoort een stabiel anker te zijn dat meebeweegt met veranderingen in die economische langetermijnfundamentals. De UFR-EU voldoet daaraan, de UFR-NL zoals voorgesteld door de Adviescommissie UFR niet. Zij adviseert de UFR juist wel te baseren op actuele marktrentes en de daarvan afgeleide ‘forward-rentes’. Het gevolg zijn volatiele waarderingen voor de lange looptijden. Deze forward-rente heeft echter geen voorspellend vermogen over een lange tijdshorizon, zoals uit veel academische studies blijkt. Het Commissieadvies is complex en intransparant en in een aantal realistische cases bepaald niet prudent als gevolg van het na-ijleffect en het slaafs volgen van de markt. Het heeft ons verbaasd dat DNB dit voorstel, gezien de Europese overwegingen, heeft overgenomen.

Ons voorstel is om de UFR te kiezen in lijn met de Europese standaard. De huidige UFR-NL is niet toekomstvast, gebaseerd op ongelukkige keuzes, en bewijst de pensioensector en de deelnemers geen dienst – integendeel.

Literatuur

Bauer, M.D. (2017) Bridging the gap: forecasting interest rates with macro trends. Federal Reserve Bank of San Francisco Economic Letter, 2017-21.

Bekaert, G., R.J. Hodrick en D.A. Marshall (1997) On biases in tests of the expectations hypothesis of the term structure of interest rates. Journal of Financial Economics, 44(3), 309–348.

Bernanke, B.S. (2013) Long-term interest rates. Presentatie op de Annual Monetary/Macroeconomics Conference. 1 maart, San Francisco.

Bulkley, G., R. Harris en V. Nawosah (2008) Revisiting the expectations hypothesis of the term structure of interest rates. Working Paper, 08/02. University of Exeter, Centre for Finance and Investment.

Campbell, J.Y. en R.J. Shiller (1989) Yield spreads and interest rate movements: a bird’s eye view. NBER Working Paper, 3153.

Commissie UFR (2013) Advies van de Commissie UFR. Ministerie SZW.

Cuthbertson, K. en D. Nitzsche (2004) Quantitative financial economics, second edition. Hoboken, NJ: Wiley, hoofdstuk 22.

DNB (2015) Het besluit van DNB over de aanpassing van de UFR. Te vinden op www.dnb.nl.

Kozicki, S., D. Reifschneider en P. Tinsley (1995) The behaviour of long-term interest rates in the FRB/US model. BIS Conference Paper, 2.

Mensonides, J. en J. Frijns (2018) Collectief pensioenstelsel verdient een beter toezichtskader. Artikel op www.mejudice.nl, 19 februari.

Auteurs

Categorieën