■ Frank van Hoenselaar (DNB)

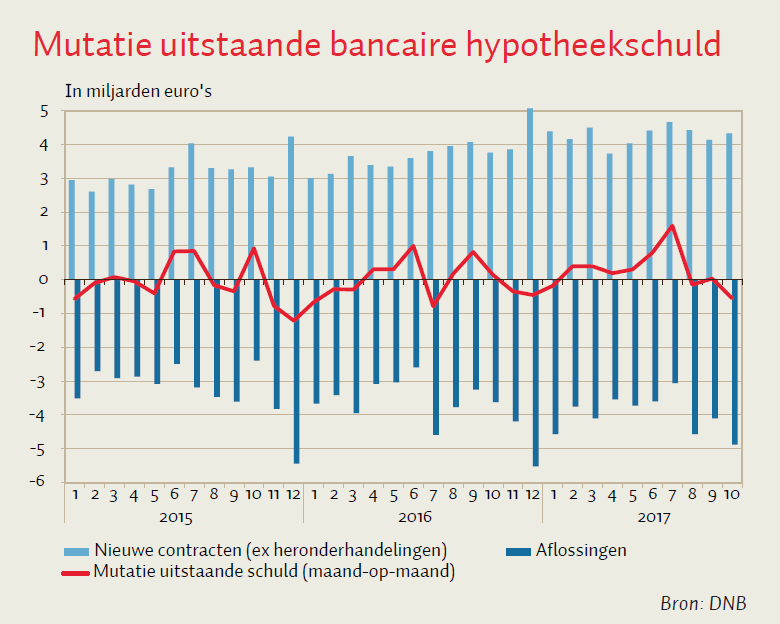

De uitstaande hypotheekschuld in Nederland neemt ondanks het hoge aantal woningtransacties slechts mondjesmaat toe. Uit cijfers van het CBS blijkt dat het aantal transacties al zeventien kwartalen op een rij toeneemt ten opzichte van een jaar eerder. In diezelfde periode nam de totale uitstaande hypotheekschuld echter nauwelijks toe. Alhoewel de groei weer langzaam toeneemt, is deze met een jaarlijkse toename van twee procent in het tweede kwartaal van 2017 nog steeds gematigd (DNB). Deze groei wordt vooral gerealiseerd bij niet-banken; het bancair hypothecair krediet groeide slechts met 0,1 procent.

Bij banken ging het grotere aantal transacties de afgelopen jaren niet alleen gepaard met een toename van nieuwe hypotheekschulden, maar ook met die van aflossingen (figuur). DNB beschikt sinds december 2014, naast maandelijkse data over nieuwe hypotheekcontracten bij banken, ook over het maandelijkse volume aan heronderhandelingen. Op die manier is het mogelijk om het volume aan aflossingen af te leiden. De aflossingen bij banken zijn dan gelijk aan het saldo van nieuwe contracten en heronderhandelingen minus de mutatie van het uitstaande hypothecaire krediet van banken en hun Special Purpose Vehicles.

In de bancaire hypotheekmarkt compenseerde het volume aan aflossingen afgelopen jaren grosso modo het volume aan nieuwe hypotheekschulden. Een van de redenen hiervoor is dat de overwaarde op veel verkochte woningen in Nederland nog relatief beperkt is. Dit betekent dat het verschil tussen de hypotheekschuld van de oude en nieuwe eigenaar van een woning ook vaak nog beperkt is. Bovendien is het volume van aflossingen fors. Dit komt allereerst door aanzienlijke incidentele aflossingen als gevolg van bijvoorbeeld de schenkingsvrijstelling. Ook neemt het volume aan contractuele aflossingen langzaam toe door het stijgende aandeel annuïtaire hypotheekleningen. De geringe overwaarde en het effect van incidentele aflossingen hebben echter vermoedelijk een tijdelijk karakter. Hierdoor kan het uitstaande hypothecair krediet in de toekomst verder toenemen.

Auteur

Categorieën

1 reactie

Er dus sprake van stagnatie in de afbouw van van de schulden-mount-Everest.

Het koopgedrag, meer specifiek het gebrek aan spaargedrag, zorgt onverminderd voor een hoog erisico in de Nederlandse financiële wereld. Het economisch herstel is natuurlijk niet gebaat met inflatie doordat oude huizen meer kosten. Als de olieprijs stijgt wordt en moord en brand geschreeuwd: dan is in ieder geval nog sprake van nieuiwe olie.

Heeft het IMF al gereageerd?

Is het regeringsbeleid wel afdoende?

Tip aan het kabinet: belast de winst bij verkoop van een huis door de verkoopprijs te veminderen met de aankoopprijs én die van het nieuwe onderkomen voor de verkoper, mits dat in Nederland staat. Dat laatste scheelt dan weer kapitaalexport: ook iets voor Trump? Deze fiscale maatregel is toch maatschappelijk meer aanvaardbaar dan een fictief rendement op vermogen. Helaas zal deze maatregel dan ook in het nadeel van erfgenamen, dus jongeren uitpakken, maar ja een euro valt niet altijd op dezeflde kant! Tenzij dat de bedoeling is natuurlijk.