In de reactie van de eurozone op de coronacrisis staan publieke uitgaven en schulden centraal als middelen om de effecten van de crisis te beperken. Dit gaat gepaard met discussies over solidariteit en dat is begrijpelijk, maar ontneemt het zicht op wat de toekomst van de muntunie werkelijk bepaalt.

In het kort

– De hoge schuldquota van een aantal eurolanden vloeien vooral voort uit hun aanhoudend achterblijvende concurrentiekracht.

– De concurrentiekracht van lidstaten wordt in essentie bepaald door de kwaliteit en soliditeit van de instituties.

– Zonder een onafhankelijk en dwingend Europees toezicht op institutionele convergentie lost een reddingspakket niets op.

Voor de tweede keer in iets meer dan tien jaar verkeert de eurozone in crisis. Anders dan de vorige keer gaat nu alle aandacht uit naar de facilitering van schulden en de financiële instrumenten van de EU – niet naar de tekorten en niet naar hervormingen. Onder anderen de Franse minister van Financiën Le Maire onderstreept dat de door de coronapandemie veroorzaakte crisis tot forse overheidsuitgaven en ambitieuze Europese budgetten noopt.

Duitsland en Nederland hebben de begrotingsruimte voor deze uitgaven wel, maar Italië en Spanje en wellicht zelfs Frankrijk ontberen ruime kredietbuffers en vrezen een diepe recessie. Dat de Europese Centrale Bank via haar Pandemic Emergency Purchase Programme schuldpapier van de lidstaten opkoopt – en daarmee niet langer maximaal 33 procent van de staatsobligaties van een land opkoopt – is voor zwakke landen nog steeds onvoldoende om tot een effectief crisisbeleid te komen. Ook daarom liggen er grote verschillen in de snelheid van het herstel op de loer.

Om daar wat aan te doen is er nu een ambitieus herstelplan met een onduidelijke afbetaling in de toekomst. Zeer duidelijk in dit plan is de sterke weerzin tegen het stellen van eisen aan de nieuwe schulden van met name Italië. De meeste lidstaten en de Commissie willen af van de gevreesde conditionaliteit, en hebben hard gevochten voor constructies met Europese schulddeling (euro-obligaties). Velen, onder wie president Regling van het na de vorige crisis opgerichte Europees Stabilisatiemechanisme, lijken het ‘ontproblematiseren’ van schulden te steunen (Corriere della Sera, 2020).

Natuurlijk is de paniek omtrent de schuldenlast in het Zuiden begrijpelijk, maar dat geldt ook voor het gebrek aan vertrouwen onder noordelijke landen dat de gemaakte afspraken daadwerkelijk nagekomen zullen worden, en dat de Europese instituties daar effectief op zullen toezien. Die angst komt voort uit het gebrek aan economische convergentie binnen de eurozone. Dat is een discussie die men al sinds het ontstaan van de eurozone voor zich uitschuift.

Dit artikel kijkt naar de stand van de convergentie in de EU en verklaart uitblijvende convergentie uit institutionele zwakte in de grote zuidelijke lidstaten. De ambitieuze nieuwe Europese budgetten zullen de onderliggende zwaktes van de lidstaten niet aanpakken. En zolang dat niet gebeurt, blijven de spanningen binnen de eurozone bestaan en staat de houdbaarheid van de muntunie op het spel.

Van convergentiecriteria naar schulddebat

De eis aan landen om eerst reëel te convergeren, werd vanaf het begin van de muntunie doorgeschoven. Het is een nagenoeg vergeten feit dat bij de creatie van de euro het streven naar convergentie juist centraal stond. De noordelijke landen hielden destijds vast aan de kroningstheorie: ze wilden pas een politieke (begrotings-)unie nadat lidstaten economisch geconvergeerd waren, omdat er dan geen risico’s zouden ontstaan voor de eenheid van het monetaire beleid (Marsh, 2011). De Italiaanse premier Andreotti en de Franse president Mitterrand omzeilden bij de onderhandelingen over het Verdrag van Maastricht (1991) die eis tot convergentie echter door 1999 als invoeringsdatum te stellen. Duitsland had daar door de gewenste Oost-West-hereniging weinig tegenin te brengen, en Nederland kon zich tijdens zijn voorzitterschap geen afgang permitteren. Wat overbleef waren de nominale convergentiecriteria op inflatie, begroting en schuld, en de rentemarge die daaruit voortvloeide.

Tijdens de vorige eurocrisis ging het streven van budgettaire aanpassing nog vergezeld van hervormingseisen. Effecten van competitiviteit op zaken als werkloosheid en andere ‘onevenwichtigheden’, zoals scheve externe balansen en kapitaalstromen, zouden daarmee worden verholpen (Sandbu, 2015). Inmiddels weten we dat de bezuinigingen wel zijn gelukt maar van hervormingen weinig terecht is gekomen (Soons, 2020). Na de eurocrisis constateerde ook de ECB dat de prikkels tot convergentie in de eurozone niet waren versterkt maar verzwakt (ECB, 2015). Terugdringen van tekorten is kennelijk makkelijker dan hervormen.

Die hervormingseisen worden nu verder losgelaten, en het afbouwen van schulden – een eis expliciet vervat in het Stabiliteits- en Groeipact – is op de lange baan geschoven. Vooral onder invloed van de lage rente overheerst inmiddels de visie dat hoge schulden geen probleem zijn. Coen Teulings bijvoorbeeld rechtvaardigt dat in deze ESB met de oplopende spaaroverschotten van de vergrijzing en vraaguitval, en gebruikt daarbij de Japanse schuld (234 procent van het bruto binnenlands product) als voorbeeld.

Maar al is in de huidige situatie initiële schuldgroei onvermijdelijk, niet alleen de hoogte van de schuld doet ertoe – zoals Teulings suggereert – maar ook de verwachtingen over groei, looptijd, het deel dat in het land zelf wordt aangehouden, en het marktvertrouwen. Nemen we die factoren wel in beschouwing dan is de Italiaanse schuldgroei onhoudbaar (Lorié en Smid, 2020). De gevreesde spreads laten zien dat markten minder vertrouwen hebben in de houdbaarheid van Italië dan economen. Inmiddels heeft kredietbeoordelaar Fitch Italië dan ook tot BBB− afgewaardeerd. Onderzoek laat bovendien zien dat het risico op financiële crises de laatste decennia structureel is toegenomen (Schularick en Taylor, 2012).

Ook het idee dat de groei in de eurozone zal opveren en dat daardoor, al dan niet in combinatie met financiële repressie, de schuldquote zal afnemen, is ronduit optimistisch te noemen (IMF, 2020a). De sobere realiteit is dat de groei per hoofd in de EMU-12 sinds 1999 niet meer dan 1,1 procent per jaar heeft bedragen. Kortom, de context voor hoge schulden is allesbehalve veelbelovend.

Ook in de literatuur over de Economische en Monetaire Unie (EMU) zit een onderstroom die impliceert dat gemeenschappelijke schulden onvermijdelijk zijn. De visie van ‘weeffouten’ in de EMU, zoals onder meer verwoord in het rapport van de vijf presidenten uit 2012, veronderstelt dat de no-bail-out niet handhaafbaar is en dat dit een fiscaal instrument in de vorm van euro-obligaties – geschraagd door eigen belastingen – noodzakelijk maakt (Juncker et al., 2012).

Het is echter de vraag in hoeverre een dergelijke verdieping van de eurozone via gemeenschappelijke schulden nodig is. Als de lidstaten zich houden aan de basale eis in het Stabiliteits- en Groeipact van een staatsschuld van zestig procent van het bruto binnenlands product, dan vervalt de noodzaak tot een Europese buffer omdat elk land daarover beschikt (Schout, 2017).

Tot slot worden gemeenschappelijke schulden vaak verantwoord door te wijzen op de Verenigde Staten. Die vergelijking gaat echter mank. De staten van de VS mogen slechts beperkt schulden hebben, de automatische stabilisatie via het federale budget is gering, en schulddeling vindt grotendeels plaats via de financiële markten (Heijdra et al., 2018). Het kabinet stelde kort voor de coronacrisis daarom terecht dat het ontbreken van een Europees stabilisatiefonds “geen beperking vormt om binnen de EMU macro-economische stabilisatie te realiseren” (Tweede Kamer, 2020).

Los van de inhoud moet in het economendebat over de euro ook worden meegenomen dat de feitelijke politieke handelingsruimte beperkt is. Zolang convergentie uitblijft, heeft de eurozone enige schokabsorptie nodig, maar de compromissen van de intergouvernementele besluitvorming zullen niet leiden tot een oplossing voor structurele problemen (Boot en Van Riel, 2014; Perotti, 2020). Het dominante geluid is dat alles draait om crisismaatregelen en er geen ruimte is voor serieuze hervormingsdiscussies. Echter, de bereidheid tot crisismaatregelen is afhankelijk van het vertrouwen in hervormingen in het Zuiden: als er solidariteit gevraagd wordt, moet soliditeit geboden worden.

Uitblijvende convergentie

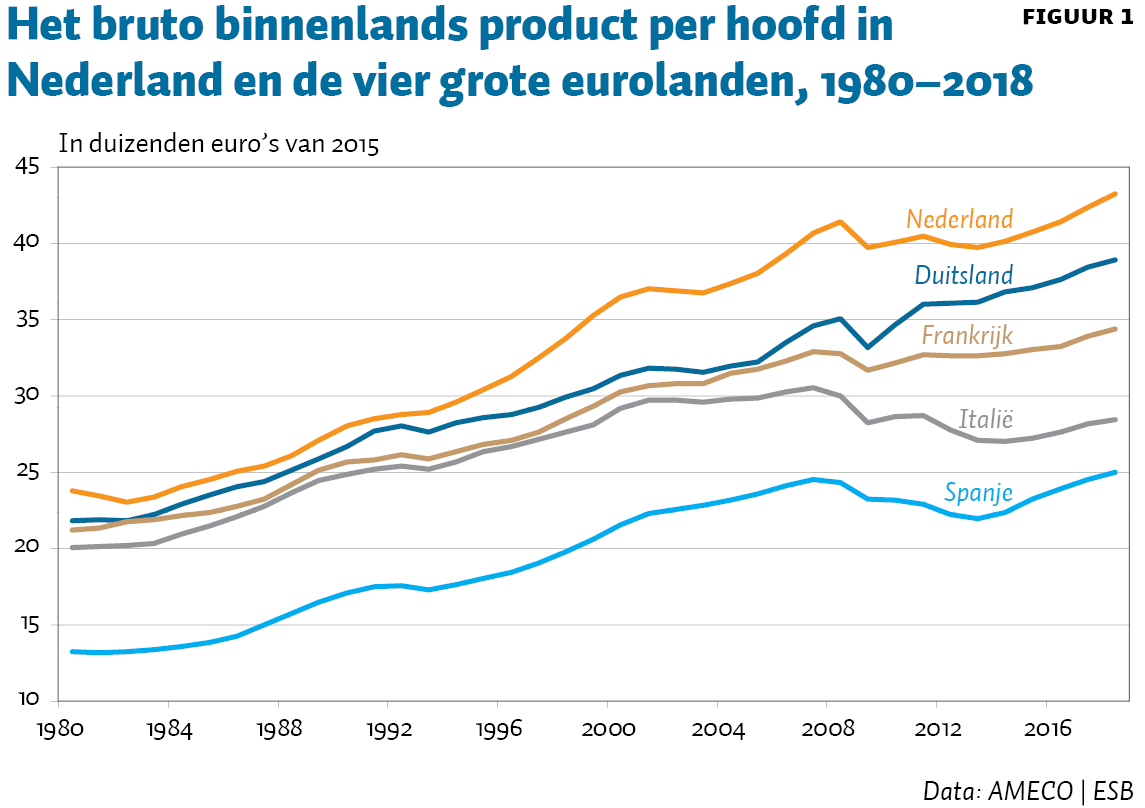

Binnen de Europese Unie als geheel is sinds 1996 sprake van een dalende spreiding in het bruto binnenlands product per hoofd. Dit komt vooral door de ontwikkelingen in Midden-Europa, met name in Polen en Tsjechië. De verschillen tussen de twaalf oorspronkelijke eurolanden zijn sinds de invoering van de euro echter juist opgelopen (figuur 1). Hoewel er ook vóór 1999 al sprake was van een lichte divergentie, is deze sindsdien toegenomen. De financiële crisis van 2008 heeft dit divergentieproces versterkt. Per saldo heeft Italië sinds 1999 stilgestaan, terwijl de Franse groei is teruggevallen tot twee derde van de Duitse groei, hoewel deze in de twee decennia daarvoor daaraan gelijk was. De variatie in de groeicijfers (‘sigma-convergentie’) voor de twaalf eurolanden is in de twintig jaar na 1999 opgelopen van 43 naar 72 procent.

Zorgwekkend is dat, in relatie tot de Europese bredere internationale positie, naast de aanhoudende divergentie ook de groei van de eurozone als geheel achterbleef. De VS (2,2 procent), Japan (2,5 procent) en Australië (2,0 procent), alle groeiden ze in deze periode sneller dan de eurozone (1,6 procent – en in het zuidelijke deel zelfs slechts 1,0 procent).

Het gebrek aan reële convergentie blijkt ook uit de divergentie in de kosteneffectiviteit. In de twintig jaar voor 1999 was sprake van een vergaande divergentie in de loonkosten per eenheid product. Waar deze in Duitsland en Nederland ten opzichte van 1980 waren toegenomen met 43 en 26 procentpunten, was in Frankrijk, Spanje en Italië sprake van een stijging tussen 74 en 227 punten. Omdat de loonkosten zich in Spanje bij toetreding tot de Europese Gemeenschap in 1986 op een aanzienlijk lager niveau bevonden, was er daar ook ruimte voor een stijging. Voor Frankrijk en Italië was die ruimte echter veel minder groot.

Sinds de totstandkoming van de eurozone is de divergentie beperkter. De grootste toename ten opzichte van 1999 vond in Italië plaats, maar met 46 punten is die niet veel hoger dan de 30 voor Duitsland. De implicatie is echter wel dat de opgebouwde divergentie zich voortsleept. Met name Italië heeft daarbij bovendien de handicap dat, ondanks grote productiviteitsverschillen, de uitkomsten van loononderhandelingen voor zowel het Noorden als het Zuiden gelden (Boeri et al., 2019).

De hogere loonkosten per eenheid product, in combinatie met een inflexibele arbeidsmarkt, hebben gevolgen voor de werkgelegenheid. Ondanks alle beleidsintenties zijn de verschillen in werkloosheid tussen de eurolanden sinds 2008 toegenomen, met cijfers begin 2020 van 10 procent of hoger in Italië (10 procent), Spanje (14 procent) en Griekenland (18 procent), tegen 3 à 3,5 procent in Nederland en Duitsland.

En met hoge werkloosheid en lage productiviteitsgroei is het uiteraard moeilijk om de staatsschuld terug te dringen. Slechts zes van de negentien eurolanden wisten die na de vorige eurocrisis omlaag te krijgen tot zestig procent of minder. Duidelijk is dat het schuldcriterium, ook na de aanscherpingen van het Stabiliteits- en Groeipact tijdens de vorige eurocrisis, ineffectief is gebleven door onder andere een gebrek aan toezicht door de Europese Commissie en onvoldoende eigenaarschap in de probleemlanden.

De geschiedenis toont een lange worsteling met staatsschulden in met name Italië (maar ook in bijvoorbeeld België en andere eurozonelanden). De Italiaanse staatsschuld stijgt sinds 1965, was bij toetreding tot de eurozone 109 procent bruto binnenlands product, en loopt mogelijk dit jaar op tot richting de 160 procent. Om te onderstrepen dat het door hervormingen uit de staatsschuld groeien moeilijker is dan bezuinigen: de Italiaanse schuld is toegenomen ondanks dat er, behalve in 2009 en 2010, steeds primaire overschotten zijn gerealiseerd.

Achterblijvende competitiviteit

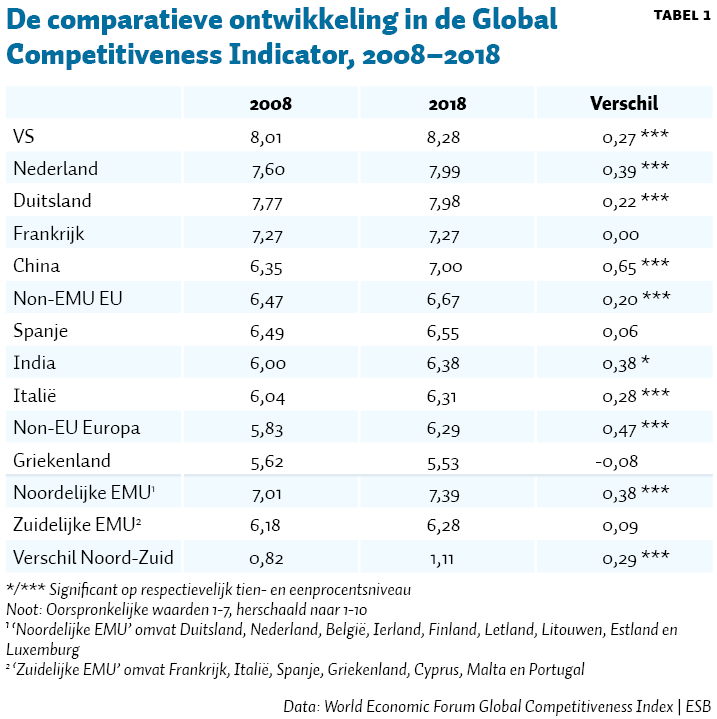

Ook het verschil in competitiviteit tussen noordelijke en zuidelijke EMU-landen is gegroeid, zo blijkt uit het vergelijken van de ontwikkeling van de Global Competitiveness Indicator tussen landen (tabel 1). Dat dit verschil is gegroeid, onderstreept dat de lichte vooruitgang in concurrentiekracht in Zuid Europa onvoldoende is. Andere landen en geopolitieke blokken, maar ook de Europese landen buiten de eurozone, ontwikkelden zich sterker.

De zuidelijke concurrentiekracht staat niet stil – hoewel Frankrijk stagneert, toont Spanje een zwakke positieve ontwikkeling, terwijl Italië een sterkere positieve trend laat zien. Italië startte echter vanaf een niveau (6,04 op een schaal van 1 tot 10) dat dichter bij de waarde voor Europa buiten de EU (5,83) of voor India (6,00) lag dan bij die voor Frankrijk (7,27). Achter deze toename lagen de hervormingen van onder andere het pensioenstelsel en van de arbeidsmarkt (de Banenwet van 2015). Deze zijn echter sinds 2018 weer teruggedraaid, of anderszins beperkt (IMF, 2020b).

Tegelijkertijd zijn Duitsland en Nederland de laatste jaren binnen de top tien van sterkste landen gestegen, en ziet Griekenland Afrikaanse landen boven zich. In de meeste eurozonelanden is er sprake van een versterking van de concurrentiepositie, maar onvoldoende voor convergentie. Daarmee is de boodschap voor de zuidelijke landen: een beetje hervormen is niet voldoende.

Institutionele verschillen

Soons (2020) bespreekt de divergentie in de eurozone uitgebreider. Hij suggereert dat de vaste wisselkoers sinds de euro de oorzaak is van het achterblijven van de Zuid-Europese economie. De wisselkoers vormt echter geen verklaring voor de lagere productiviteitsgroei en andere aspecten van concurrentievermogen.

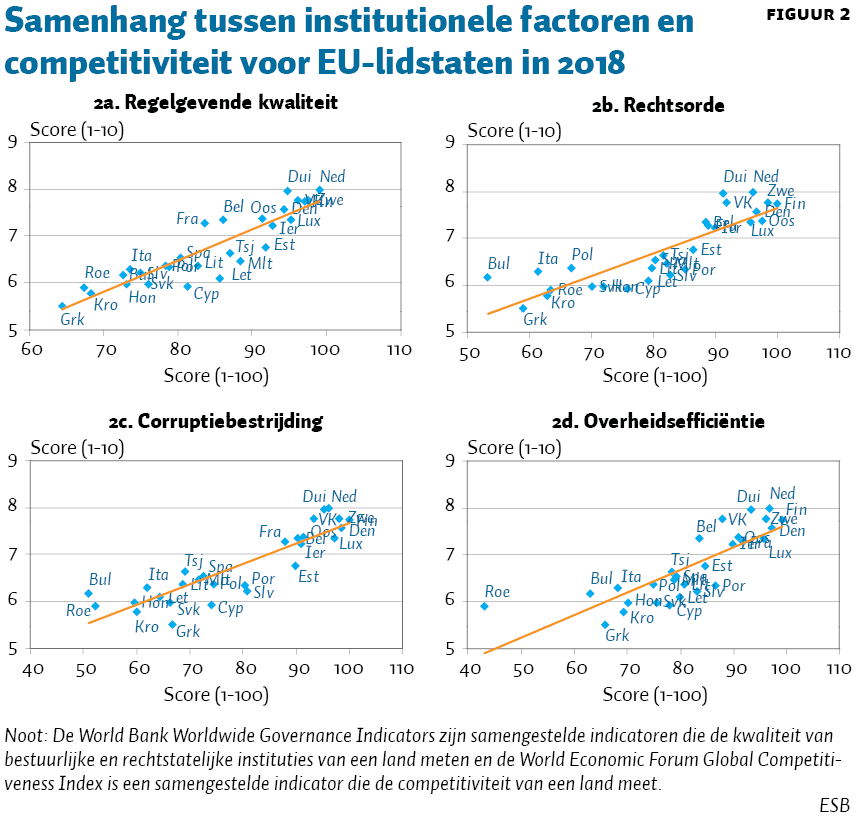

De divergentie in de eurozone kan in belangrijke mate worden verklaard uit institutionele verschillen tussen de lidstaten. De ECB (2015) laat zien dat de indicatoren voor regelgevende kwaliteit (regulatory quality), rechtsorde (rule of law), corruptiebestrijding (control of corruption) en overheidsefficiëntie (government effectiveness) van de Wereldbank nauw samenhangen met het inkomen per hoofd. Landen met een hogere score in 2008 hadden in 2014 een hoger inkomen. Griekenland, Spanje, Italië en Portugal – de landen die zowel voor als na de financiële crisis economisch achterbleven – zijn de landen met de laagste Wereldbank-ranking (ECB, 2015).

Om groeiverschillen te verklaren, correleren wij de Global Competitiveness Indicator van het World Economic Forum met de indicatoren van de Wereldbank (figuur 2). De correlatiecoëfficiënt ligt tussen de 0,83 en 0,89, en simpele regressies leveren sterk significante parameters. We tonen 2018 (figuur 2), maar de verbanden gaan ook op voor eerdere jaren. De kwaliteit van nationale instituties is dus in hoge mate bepalend voor het uitblijven van convergentie.

Uit de analyse van convergentie kan worden afgeleid dat het toezicht van de Europese Commissie op voorgestelde hervormingen weinig effect heeft gehad op de institutionele kwaliteit van de zuidelijke landen (zie ook het evaluatierapport van de EFB, 2019). Uit het werk van economen als Alesina en Drazen (1991) en uit de naoorlogse economische geschiedenis (Judt, 2005) weten we dat instituties pad-afhankelijk zijn en door opgeroepen politieke weerstand slechts moeizaam veranderen. Nu ook de voorwaarden voor leningen lijken te worden teruggeschroefd lijkt dat historische patroon binnen de eurozone vrij spel te krijgen.

Afgaande op bovenstaande ontwikkelingen moet de slaagkans van zowel de te verwachten hervormingsplannen als het toezicht hierop niet te hoog worden ingeschat. De Europese Commissie heeft tot nu toe gekozen voor een politieke invulling van het toezicht in plaats van een onafhankelijke toezichthouder. Lidstaten als Italië hebben met de lage rente te weinig prikkels gehad om hervormingen door te zetten. Van het ambitieuze nieuwe herstelfonds zal vast een tijdelijk bestedingseffect uitgaan, maar dat zal zonder daadwerkelijk toezicht van de Europese Commissie op voor convergentie noodzakelijke hervormingen waarschijnlijk weinig bijdragen aan een bestendige economische groei.

Conclusie

Terwijl de discussies over schuldniveaus oplopen, zien we dat de zuidelijke landen in de eurozone lijden onder zwakke nationale instituties die de convergentie met de noordelijke landen verhinderen. Sinds de vorige financiële crisis is de eurozone er niet in geslaagd om de zuidelijke landen te prikkelen tot afdoende institutionele hervorming, waardoor divergentie ook in de goede jaren bleef voortbestaan. Het ruime geldbeleid van de ECB en het Europees semester hebben daarin geen verandering gebracht.

De verder toenemende schuld van de lidstaten zelf, noch het recent overeengekomen Europese herstelfonds van 750 miljard kan de onderliggende institutionele zwakten pareren die reële convergentie in de weg staan. Waarschijnlijk bieden de gezamenlijke schulden en overdrachten eerder een vorm van beschutting. De consequentie is dat het overstappen op structurele schulddeling in de eurozone economisch en politiek tot meer spanningen zal leiden.

Uiteindelijk moeten toch de nationale institutionele zwaktes worden aangepakt. Dit vereist een nieuw contract met daarin gescheiden bevoegdheden voor de Europese Commissie als beleidsvormer en als een compromisloze toezichthouder. Een contract waarin, conform het oordeel van het Duitse Hooggerechtshof, de ECB niet onder druk hervormingsprikkels kan wegnemen. En ook een contract waarin de lidstaten het belang van de institutionele convergentie erkennen en tevens zelf de onafhankelijke controle borgen. Anders dan nu moet de Europese politiek doordrongen zijn van het feit dat een stabiele eurozone in de eerste plaats sterke lidstaten vereist.

Literatuur

Alesina, A. en A. Drazen (1991) Why are Stabilizations Delayed? The American Economic Review, 81(5): 1170-1188.

Boeri, T., A. Ichino, E. Moretti en J. Posch (2019) Wage equalization and regional misallocation: evidence from Italian and German provinces. CEPR Discussion Paper, 13545.

Boot. A.W.A. en A. van Riel (2014) De politieke speelruimte voor de euro. ESB, 99(4699-4700), 742–745.

Corriere della Sera (2020) Mes, il direttore Regling: ‘Prestito? Per l’Italia non sarà un’altra Grecia. Coronabond, serve tempo’. Corriere della Sera, 19 april [Klaus Regling in interview with Corriere della Sera; vertaling te vinden op www.esm.europa.eu].

ECB (2015) Real convergence in the euro area: evidence, theory and policy implications. ECB Economic Bulletin, (2015)5, 30–45.

EFB (2019) Assessment of EU fiscal rules with a focus on the six and two-pack legislation. Rapport European Fiscal Board, te vinden op ec.europa.eu.

Heijdra, M., T. Aarden, J. Hanson en T. van Dijk (2018) A more stable EMU does not require a central fiscal capacity. Vox CEPR Policy Portal, 30 november. Te vinden op voxeu.org.

IMF (2020a) World Economic Outlook, April 2020: the Great Lockdown. Te vinden op www.imf.org.

IMF (2020b) Italy: staff concluding statement of the 2020 Article IV Mission, 29 januari. Te vinden op www.imf.org.

Judt, T. (2005) Postwar: a history of Europe since 1945. Londen: Penguin.

Juncker, J.C., D. Tusk, J. Dijsselbloem et al. (2012) Completing Europe’s Economic and Monetary Union. Rapport Europese Commissie, te vinden op ec.europa.eu.

Lorié, J. en T. Smid (2020) Italiaans begrotingsbeleid is struisvogelpolitiek. ESB, 105(4784), 164–167.

Marsh, D. (2011) The euro: the battle for the new global currency. New Haven: Yale University Press.

Perotti, R. (2020) The European response to the Covid-19 crisis: a pragmatic proposal to break the impasse. Vox CEPR Policy Portal, 21 april. Te vinden op voxeu.org.

Sandbu, M. (2015) Europe’s orphan: the future of the euro and the politics of debt. Princeton: Princeton University Press.

Schout, A. (2017) De EMU heeft geen weeffouten. Beleid en Maatschappij, 2017(4), 329–336.

Schularick M. en A.M. Taylor (2012) Credit booms gone bust: monetary policy, leverage cycles, and financial crises, 1870–2008. American Economic Review, 102(2), 1029–1061.

Soons, O. (2020) Structurele divergentie binnen eurogebied blijft bestaan. ESB, 105(4781), 36–40.

Teulings, C. (2020) De staatsschuld mag gerust oplopen, zoals Japan laat zien. NRC, 20 april.

Tweede Kamer (2020) Kamerbrief Minister van Financien dd 11–02-2020: Kabinetsappreciatie van de mededeling van de Europese Commissie inzake de evaluatie van de ‘six-pack’ en ‘two-pack’ wetgeving van het Stabiliteits- en Groeipact. Te vinden op www.rijksoverheid.nl.

Auteurs

Categorieën