De auteurs zijn lid van de werkgroep Huishoudbalans van de Studiegroep Duurzame Groei

Nederlandse huishoudens sparen veelal verplicht en illiquide via pensioen en woning voor hun oude dag. Dit drukt hun consumptie eerder in het leven. Tegenover deze vermogens staan bovendien ook aanzienlijke (hypotheek)schulden. De centrale vraag is of de instituties, zoals fiscale prikkels, op pensioenterrein en de woningmarkt aanzetten tot meer sparen dan nodig voor de oude dag.

In het verlengde van de opvallend sterke consumptiedaling tijdens de crisis is een discussie ontstaan over de wijze waarop Nederlandse huishoudens consumeren en sparen over de levensloop (Parlevliet en Kooiman, 2015). Nederlandse huishoudens bouwen, geprikkeld door het pensioenstelsel en instituties op de woningmarkt zoals de hypotheekrenteaftrek, relatief veel vermogen en schulden op. Hierdoor worden Nederlandse huishoudens en de economie als geheel gevoelig voor vermogens- en renteschokken op de woningmarkt en financiële markten. Dit kwam tijdens de grote recessie tot uiting toen de consumptiedaling in Nederland in vergelijking met andere landen opvallend sterk was (Gelauff et al., 2014). Het samenspel tussen pensioenopbouw en prikkels op de woningmarkt lijkt te resulteren in veel en strikt gescheiden (bruto-)vermogensopbouw voor de oude dag. Dit roept de vraag op of daarmee de consumptie tijdens de werkende fase onnodig wordt gedrukt.

Dit artikel, gebaseerd op onderzoek voor het werkgroeprapport Huishoudbalansen voor de Studiegroep Duurzame Groei, gaat een stap verder dan de reeds bekende macro-economische analyse en analyseert de heterogeniteit met betrekking tot vermogensopbouw en schokbestendigheid op huishoudniveau. Achter het gemiddeld genomen (netto-)huishoudvermogen gaan grote verschillen schuil. Hebben veel huishoudens te maken met een relatief grote vermogensopbouw voor de oudedag en daarmee beperkte consumptie tijdens de werkende fase? Of wordt het macro-economische beeld gedreven door een relatief kleine groep? In deze analyse geven we een eerste inzicht door onderscheid te maken tussen de financiële positie van huishoudens tijdens de werkende fase en de fase na pensionering. Daarbij maken we een onderscheid in huishoudens tussen huurders en woningeigenaren, en tussen werknemers in loondienst en zelfstandigen.

Werkende fase

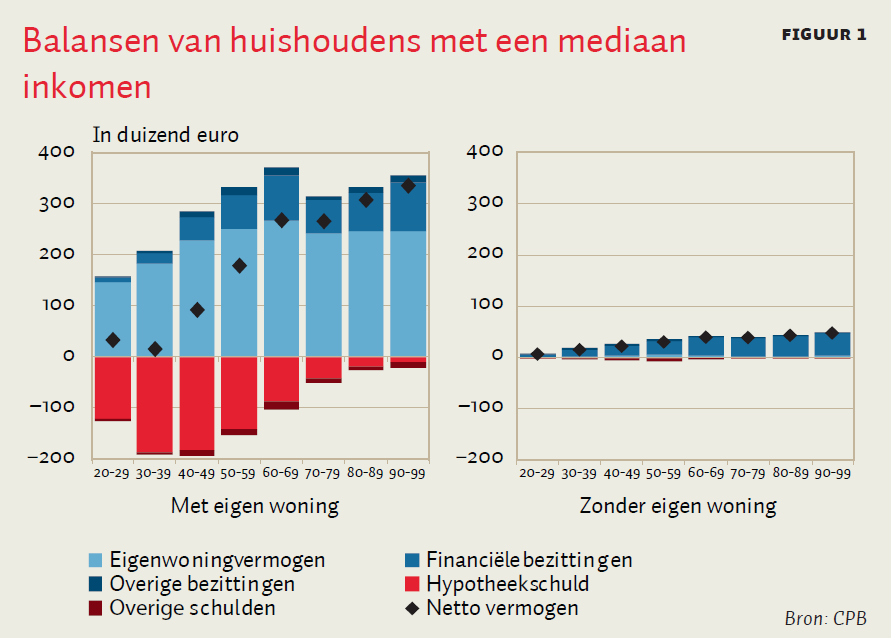

De consumptie van jonge huishoudens staat onder druk doordat zij vaak hoge woonlasten hebben, premie moeten inleggen voor hun pensioen en veelal hoge (kindgerelateerde) uitgaven hebben. Daarnaast zitten ze nog niet op de top van hun inkomen. Ook hebben jonge huishoudens nog weinig vermogen opgebouwd en kennen relatief hoge schulden, met name in de vorm van een hypotheekschuld, zie figuur 1.Dit vloeit logisch voort uit de levensfase waarin deze huishoudens zich bevinden. Vermogen wordt over de levensloop opgebouwd terwijl hypotheekschulden afgelost worden. De druk die dat oplevert op de consumptie van jonge huishoudens hangt echter ook samen met de specifieke vormgeving van instituties op de woningmarkt en rondom pensioenen (CPB, 2016).

De financiële planning van huurders verschilt sterk met die van eigenwoningbezitters. Zij bouwen geen eigen vermogen op via een huis maar gaan hier ook geen schuld voor aan. Daardoor zijn de balansen van huurders minder lang dan die van eigenwoningbezitters. Vooral op hogere leeftijd is het vermogen van huurders beduidend lager dan van eigenwoningbezitters, zowel netto als bruto. Bij overeenkomstig inkomen compenseren huurders het niet opbouwen van woningvermogen niet met een andere vorm van vermogensopbouw.

Het blijkt dat veel jonge huishoudens aan het begin van hun werkende carrière (30–49 jaar) met een koophuis geen 6000 euro liquide vermogen – de gemiddelde benodigde buffer volgens het Nibud – bezitten. Zij sparen echter wel via huis en pensioen. Deze veelal verplichte en illiquide besparingen kunnen zij echter niet inzetten om hun schokbestendigheid te vergroten.

Huishoudens die als belangrijkste bron inkomen uit een onderneming hebben, hebben wat extra vermogen opgebouwd aan het eind van hun loopbaan. Dat deze groep veelal zelf (vrijwillig) spaart voor pensioen kan hier een reden voor zijn.

Huishoudens in de hogere inkomensgroepen hebben gemiddeld hogere vermogens en meer schulden. Opvallend is dat het gemiddelde bruto vermogen in de hoogste leeftijdscategorieën lager ligt dan bij vergelijkbare jonge huishoudens. Dit hangt samen met het lagere eigenwoningbezit op hogere leeftijd, wat voornamelijk een cohort-effect lijkt te zijn (Alessie et al., 1999). Het lijkt er niet op dat vermogen wordt afgebouwd aan het einde van de levensloop (Van Ooijen et al., 2014).

Na pensionering

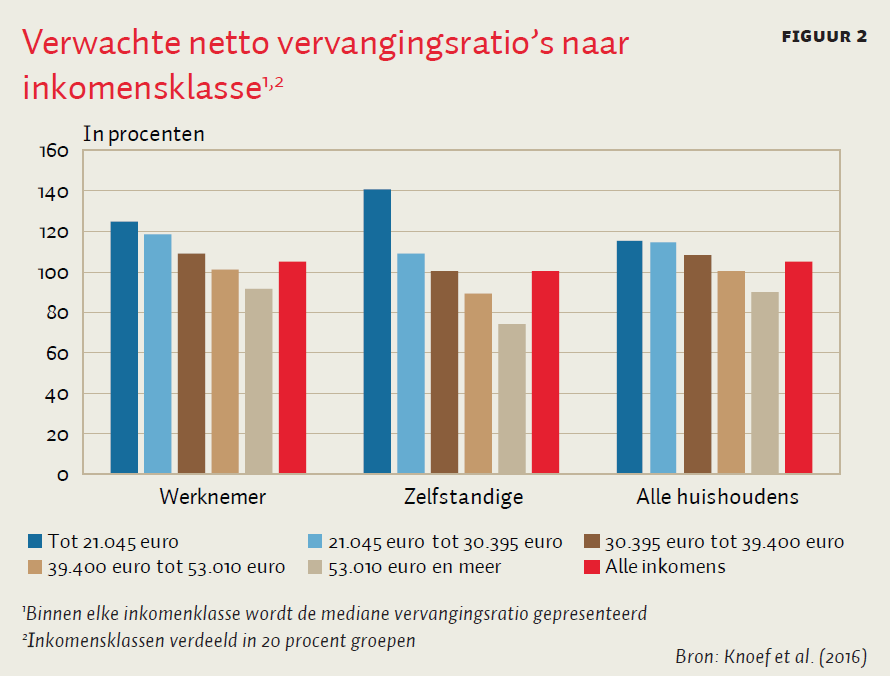

Na pensionering neemt de consumptiebehoefte vaak af terwijl er veel vermogen aanwezig is. Knoef et al. (2016) hebben onderzoek gedaan naar de vermogensopbouw van Nederlandse huishoudens. Om inzicht te krijgen in de financiële ruimte tijdens de oude dag kijken we naar de netto-vervangingsratio’s die zij rapporteren. De netto-vervangingsratio geeft inzicht in de verhouding tussen de netto vrije bestedingsruimte tijdens de werkende fase en na pensionering (kader 1). De vervangingsratio zegt overigens nog niets over het absolute inkomensniveau van een huishouden. Het is goed mogelijk dat een huishouden met een lage vervangingsratio alsnog een aanzienlijk inkomen heeft in absolute zin en vice versa. In januari 2008 schatte het mediane huishouden de netto-vervangingsratio waarmee het tevreden is zelf op 78 procent (Knoef et al., 2015). Dit percentage neemt overigens af naarmate het inkomen stijgt. Huishoudens zijn na pensionering dus tevreden met een lagere vrije bestedingsruimte dan tijdens de werkende fase.

Ook na recente beleidswijzigingen en economisch ongunstige jaren hebben de meeste Nederlanders een hoge netto-vervangingsratio van rond de honderd procent, uitgaande van de mediane vervangingsratio binnen elke inkomensklasse (figuur 2). Voor werknemers in loondienst en zelfstandigen geldt dat de helft van de huishoudens een netto-vervangingsratio heeft van meer dan honderd procent. Dit betekent dat hun vermogensopbouw resulteert in meer financiële ruimte na pensionering dan tijdens de werkende fase. De vervangingsratio van de verschillende typen huishoudens neemt af naarmate het inkomen stijgt. Het eerstepijlerpensioen (AOW), dat voor elke groep huishoudens hetzelfde is, maakt een groter deel uit van het inkomen naarmate het inkomen voor pensionering lager is. Daarnaast speelt de aftopping van het Witteveenkader een dempende rol bij de tweedepijlerpensioenen van hogere inkomens.

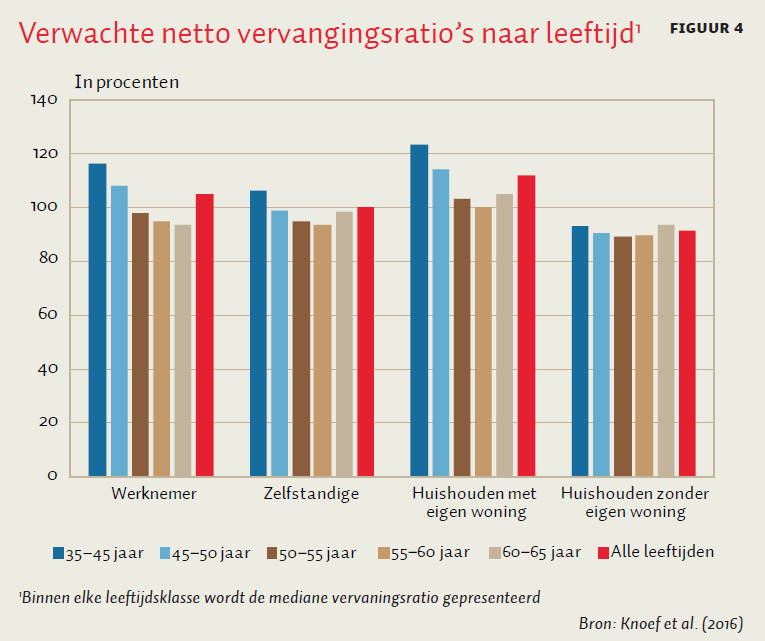

Ook hebben jongere huishoudens veelal een hogere vervangingsratio dan oudere huishoudens (figuur 4). Dit geldt met name voor huishoudens met een eigen woning. Jonge huishoudens hebben vaker een huis en bouwen, onder invloed van fiscale prikkels, meer vermogen op in de eigen woning dan oudere huishoudens. Anderzijds speelt het recent niet indexeren van het tweedepijlerpensioen hierbij een rol. Dit heeft met name een drukkend effect op huishoudens die dichter bij de gepensioneerde leeftijd zitten. Jonge huishoudens merken het (grotendeels) uitblijven van indexatie van hun pensioeninleg dus nog niet in dezelfde mate als oudere huishoudens. Anderzijds is het ook voor deze generatie mogelijk dat in de toekomst niet altijd het volledige pensioen geïndexeerd wordt. Daarnaast geldt voor jongere huishoudens dat zij nog periodes van werkloosheid of inkomensstijgingen kunnen doormaken. Hierdoor kunnen hun vervangingsratio’s wellicht een te rooskleurig beeld geven.

Naast een aanzienlijke groep huishoudens waarvan de financiële ruimte stijgt na pensionering, bestaat er ook een groep huishoudens die na pensionering een daling van de financiële ruimte kent. Van alle huishoudens heeft 10 procent een netto-vervangingsratio lager dan 65 procent en 25 procent een netto-vervangingsratio lager dan 84 procent. Onder zelfstandigen bouwt 25 procent van de huishoudens een netto-vervangingsratio van minder dan 69 procent op. Een deel van de zelfstandigen bouwt geen aanvullend pensioen op, omdat ze geen verplichting hebben voor een aanvullend pensioen en hier niet vrijwillig toe besluiten.

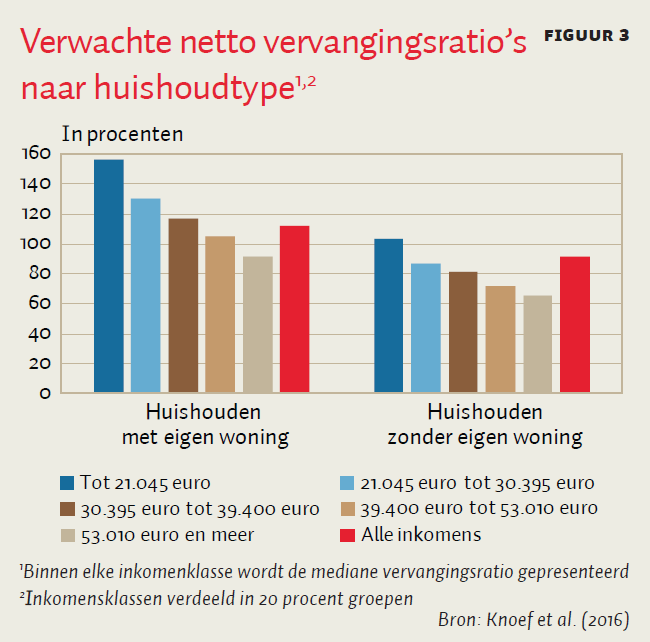

Daarnaast zit er een verschil tussen de vervangingsratio’s van huishoudens met een eigen woning en huishoudens die huren (figuur 3). Aflossingen en lagere woonlasten dragen hier logischerwijs aan bij, maar verklaren niet het volledige verschil. Eigenwoningbezitters hebben in vrijwel alle gevallen een hogere vervangingsratio dan huishoudens met een vergelijkbaar inkomen zonder eigen woning.

Conclusies en aangrijpingspunten voor beleid

De analyse toont aan dat het consumptie- en spaarpatroon over de levensloop van veel huishoudens niet optimaal is, gelet op verwachte preferenties. Grote groepen huishoudens hebben meer financiële ruimte na pensionering dan tijdens de werkende levensfase. Dit drukt hun consumptie tijdens de werkende fase meer dan noodzakelijk en maakt hen extra gevoelig voor vermogensschokken. Veel (jonge) huishoudens blijken bovendien relatief weinig liquide buffers te bezitten, maar wel veel illiquide vermogen op te bouwen. Er is overigens wel sprake van heterogeniteit in het spaargedrag van huishoudens, zowel naar inkomen, leeftijd, inkomensbron als het wel of niet bezitten van een woning. Anderzijds spaart een ander deel van de huishoudens te weinig voor hun oude dag.

Het samenspel van het Nederlandse pensioensysteem en instituties op de woningmarkt (zoals de hypotheekrenteaftrek) vormt een grote prikkel voor oversparen onder huishoudens, met name voor de huishoudens met een eigen woning. Bestaande instituties zijn bijvoorbeeld weinig flexibel en sluiten daardoor niet altijd aan bij individuele behoeften en voorkeuren van huishoudens. De meeste Nederlanders met een vaste baan sparen bijvoorbeeld verplicht voor hun pensioen en kunnen daarbij niet variëren in hoogte. De hypotheekrenteaftrek zorgt voor hogere woningprijzen en hogere schulden. De voorwaarden om voor hypotheekrenteaftrek in aanmerking te komen (door een annuïteitenhypotheek) stimuleert het volledig aflossen van de woningschuld. Huishoudens met een eigen woning moeten evenveel voor hun pensioen sparen als huishoudens zonder eigen woning, terwijl ze door een stijging van de huizenprijzen en het (fiscaal gestimuleerd) aflossen van de hypotheekschuld vermogen in de woning opbouwen en hun woonlasten in de toekomst verlagen.

In de afgelopen jaren zijn verschillende beleidswijzigingen doorgevoerd om de schokbestendigheid en/of het spaargedrag van huishoudens te verbeteren, zoals versobering van het Witteveenkader, afbouw van het hypotheekrenteaftrektarief en verlaging van het loan-to-value-percentage. De effecten hiervan zijn nog niet volledig uitgekristalliseerd. Verdere aangrijpingspunten voor beleid liggen bij het verder optimaliseren van de spreiding van consumptie en vermogensopbouw over de levensloop. Hierbij kan bijvoorbeeld worden gedacht aan de fiscale prikkel tot schuldopbouw en sparen op de koopwoningmarkt, herziening van het pensioenstelsel, en de wisselwerking tussen deze twee terreinen. Ook kan gekeken worden naar het levensloopperspectief in de belastingdruk en het kinderopvangbeleid. Het werkgroeprapport bevat een uitwerking van verschillende beleidsopties op deze terreinen en verwijst ook naar andere werkgroeprapporten.

De genoemde beleidsopties resulteren ook in een kleinere exposure van huishoudens op de woningmarkt en financiële markten. Dit verbetert de schokbestendigheid van Nederlandse huishoudens en daarmee de economie als geheel. Dit neemt niet weg dat dergelijke hervormingen op de korte termijn negatieve gevolgen kunnen hebben. Een geleidelijke fasering en aanvullende maatregelen zijn daarom wenselijk, doordat de effecten van hervormingen veelal onevenredig worden verdeeld. De huidige lage rente biedt momentum voor hervormingen. Dit zorgt voor minder negatieve directe effecten van bijvoorbeeld het verlagen van de hypotheekrenteaftrek voor nieuwe hypotheken. Anderzijds staan pensioenfondsen juist onder druk vanwege de lage rente. Dit kan echter wel het draagvlak voor pensioenhervormingen vergroten.

Literatuur

Alessie, R., A. Lusardi en A. Kapteyn (1999) Saving after retirement: evidence from three different surveys. Labour Economics, 6, 277–310.

CPB (2016) Onzekere wereld: Nederlandse economie stabiel. Raming CEP 2016. CPB Policy Brief, 2016/3.

Gelauff, G., D. Lanser, A. van der Horst en A. Elbourne (2014) Roads to recovery. CPB Boek.

Knoef, M., K. Goudswaard, J. Been en K. Caminada (2015) Nederlandse pensioenopbouw in internationaal perspectief. Netspar Design Paper, 41.

Knoef, M., J. Rhuggenaath, J. Been, K. Caminada en K. Goudswaard (2016) Toereikendheid van pensioenopbouw na de crisis en pensioenhervormingen. Working Paper, Universiteit Leiden. Te verschijnen.

Ooijen, R. van, R. Alessie en A. Kalwij (2014) Saving behavior and portfolio choice after retirement. Netspar Panel Paper, 42.

Parlevliet, J. en T. Kooiman (2015) De vermogensopbouw van huishoudens: is het beleid in balans? De Nederlandsche Bank, Occasional Studies, 13(1).

Kader 1 Berekening van de vervangingsratio

De vervangingsratio’s uit figuur 2, 3 en 4 komen uit het artikel van Knoef et al. (2016). In de analyse zijn totaal 40.886 huishoudens van 35 jaar of ouder is meegenomen. Voor de werkende fase is gekeken naar het netto-arbeidsinkomen in 2012. Er wordt aangenomen dat huishoudens dit loon tot pensionering blijven verdienen. Dit kan er op twee manieren voor zorgen dat de vervangingsratio verkeerd wordt ingeschat. Ten eerste, als huishoudens nog te maken krijgen met periodes van werkloosheid en ten tweede, als huishoudens nog een inkomensstijging doormaken. Voor de periode na pensionering houden de berekeningen, naast het pensioeninkomen (eerste- en tweedepijlerpensioen), rekening met de baten van het opgebouwde vermogen. De private besparingen zijn verdeeld over de resterende verwachte levensjaren. Daarnaast is rekening gehouden met lagere woonlasten, voortkomend uit een veelal (deels) afgeloste hypotheek. Er wordt niet van uitgegaan dat huishoudens de woning ‘opeten’. Wanneer het vermogen van de eigen woning wel wordt toebedeeld aan het inkomen na pensionering, liggen de vervangingsratio’s gemiddeld genomen twaalf procentpunt hoger. Er wordt aangenomen dat pensioenen tot en met 2020 niet worden geïndexeerd. Verder wordt verondersteld dat de indexatie vanaf 2021 lineair toeneemt tot negentig procent in 2030, waarna deze constant blijft.

Auteurs

Categorieën