Al sinds de invoering in 2001 staat de vermogensrendementsheffing ter discussie. Het belasten van de daadwerkelijke vermogensopbrengsten (rente, dividend, huur, én privé-vermogenswinsten) is rechtvaardiger, doelmatiger en sluit ook aan bij de praktijk in andere landen. Hoe kan zo’n belasting worden vormgegeven?

In het kort

– Alle kapitaalinkomen dient zo veel mogelijk op werkelijke basis tegen een uniform tarief te worden belast.

– Belast privé-vermogenswinsten op realisatiebasis en maak van de forfaitaire vermogensrendementsheffing een voorheffing.

– Vermogensinkomsten, zoals rente, dividend en huur, kunnen worden belast met ‘bevrijdende’ voorheffingen.

Al sinds de invoering van het boxenstelsel in 2001 staat de forfaitaire vermogensrendementsheffing (frh) in box 3 fundamenteel ter discussie (Cnossen en Bovenberg, 1999). Box 3 rekent namelijk een forfaitair rendement (oplopend met het vermogen) toe aan spaardeposito’s, effecten en onroerend goed dat als substituut wordt aangemerkt voor de werkelijke opbrengsten die worden genoten in de vorm van rente, dividend, huur of vermogenswinst. Nederland is uniek in de wereld dat het deze vermogensbelasting laat doorgaan voor een inkomstenbelasting.

In dit artikel bepleiten wij om de werkelijke opbrengsten uit vermogen te belasten, met inbegrip van privé-vermogenswinsten – omdat dit rechtvaardiger én doelmatiger is dan het huidige stelsel. Naast de lopende opbrengsten belasten bijna alle OESO-landen privé-vermogenswinsten. Nieuw in ons voorstel is dat wij, in navolging van Saez et al. (2021), voorstellen om de frh in box 3 om te vormen tot een voorheffing op gerealiseerde vermogenswinsten. De belangrijkste nadelen van een vermogenswinstbelasting – uitvoerbaarheidsproblemen en blokkeringseffecten – kunnen zo grotendeels worden ondervangen.

Belast werkelijke vermogensopbrengsten

De frh is een vermogensbelasting. Op diverse gronden is een belasting op werkelijke vermogensopbrengsten superieur aan een belasting op vermogen vanwege de fictie dat daarmee werkelijke opbrengsten zouden worden belast.

De frh is onrechtvaardig. De frh is regressief in het genoten kapitaalinkomen. Vermogensbezitters die minder dan het forfaitaire rendement genieten worden fiscaal onteigend. De belasting is bijvoorbeeld verschuldigd over banktegoeden, ook al ontvangt de spaarder geen rente of moet deze zelfs negatieve rente betalen. Daarentegen worden vermogensbezitters die meer dan het forfaitaire rendement behalen fiscaal bevoordeeld.

De frh is ondoelmatig. De frh verstoort onnodig economische beslissingen omdat bovennormale rendementen – die zijn toe te schrijven aan superieur beleggersinzicht, informatievoordelen en economische rents – niet worden belast. Dat zou vanuit economisch oogpunt juist wel moeten omdat dit niet verstorend is. Door de risicopremie niet te belasten deelt de overheid bovendien niet in het geluk en de pech van beleggers, waardoor deze worden opgezadeld met meer financieel risico. Verder daalt de gemiddelde belastingdruk bij hoogconjunctuur en stijgt deze weer bij laagconjunctuur, hetgeen de conjuncturele fluctuaties versterkt (Cnossen en Bovenberg, 1999; Gerritsen en Zoutman, 2019; Jacobs, 2015; 2019). Daarnaast veroorzaakt box 3, in samenhang met box 1 en 2, portfolio- en financieringsverstoringen, omdat verschillende vormen van kapitaalinkomen en financiering fiscaal verschillend worden belast.

De frh lokt arbitrage uit. De verschillen in fiscale behandeling van verschillende vermogensvormen leidt tot belastingarbitrage. Het Ministerie van Financiën (2020) documenteert een sterke verschuiving van vermogen in box 3 (forfaitair belast tegen 31 procent) naar box 2 (15 en 25 procent vennootschapsbelasting (vpb), en als de resterende winst wordt uitgedeeld nogmaals 26,9 procent in box 2). Daarnaast treedt de gebruikelijke arbitrage op van arbeidsinkomen in box 1 (belast tegen 49,5 procent) naar box 2, met een gecombineerd tarief van ib en vpb van 37,865 procent bij winst tot 245.000 euro per jaar. Fiscale arbitrage in kapitaalinkomen via box 2 is aantrekkelijk door de lage tarieven ten opzichte van box 1, lagere tarieven in de vpb ten opzichte van box 3, en omdat het rendement op ongerealiseerde vermogensaangroei onbelast is. Verder wordt vermogensopbouw in eigen woningen en pensioenen gesubsidieerd in box 1, terwijl over ander vermogen of vermogenswinst belasting moet worden betaald in, respectievelijk box 3 en box 2 (Van Ewijk en Lejour, 2019; Jacobs, 2019).

Naar een beter alternatief

Om het draagkrachtbeginsel recht te doen, het spaargedrag en portfoliobeslissingen niet te verstoren, en belastingarbitrage te voorkomen, dienen alle vermogensopbrengsten zo veel mogelijk symmetrisch en uniform te worden belast. De toename van de waarde van vermogensbestanddelen (aanwas) moet daarom net zo worden belast als rente, dividend en huur. Het bezwaar van een vermogensaanwasbelasting is echter dat deze moeilijk is toe te passen op illiquide vermogensbestanddelen, zoals aandelen van bv’s of (buitenlands) onroerend goed waar geen objectieve marktwaarde voorhanden is. Daar komt bij dat belastingheffing op basis van realisatie een cruciaal kenmerk is van ‘goed koopmansgebruik’ bij de belasting van (vermogens)winst uit onderneming.

Belastingheffing van vermogenswinsten op realisatiebasis heeft ook een nadeel: het blokkerings- of lock-in-effect waarop het Ministerie van Financiën bij voortduring heeft gewezen in zijn argumentatie ter afwijzing van een vermogenswinstbelasting (Ministerie van Financiën, 1997; 2020). Het argument is inhoudelijk correct. Het uitstellen van winstneming en naar voren halen van gerealiseerde verliezen is fiscaal gunstig voor vermogensbezitters bij de gebruikelijke vormgeving van een vermogenswinstbelasting. Dit komt omdat het rendement op de aangroei van (ongerealiseerde) vermogenswinst onbelast is. Dit veroorzaakt vervolgens economische verstoringen in de allocatie van vermogen en risico.

Het lock-in-effect kan worden verzacht door realisatie bij schenking, overlijden en emigratie te veronderstellen. Verder zou er rente in rekening kunnen worden gebracht voor het uitstel van belasting dat is genoten, zoals door Auerbach (1991) en Bradford (1995) wordt voorgesteld. Zo wordt een vermogenswinstbelasting min of meer gelijk aan een vermogensaanwasbelasting. De informatievereisten (administratie van de periode dat vermogensbestanddelen worden aangehouden) voor deze oplossing zijn echter aanzienlijk, en daarom vindt ze geen toepassing.

Wij stellen een vermogenswinstbelasting op realisatiebasis voor, waarbij we lock-in-effecten verminderen door de belasting te combineren met een voorheffing op het vermogen, te vergelijken met de huidige frh: een vermogenswinstvoorheffing. Deze voorheffing is een praktische oplossing die het toestaat toch de lopende opbrengsten van vermogensbestanddelen jaarlijks te belasten, en tevens een vermogenswinstbelasting bij realisatie te heffen die liquide en illiquide bezittingen gelijk behandelt. Vasthouden aan grotendeels objectief verifieerbare waarden en het vermijden van liquiditeitsproblemen staan daarbij voorop, evenals aansluiting met de belasting van vermogensopbrengsten in andere landen.

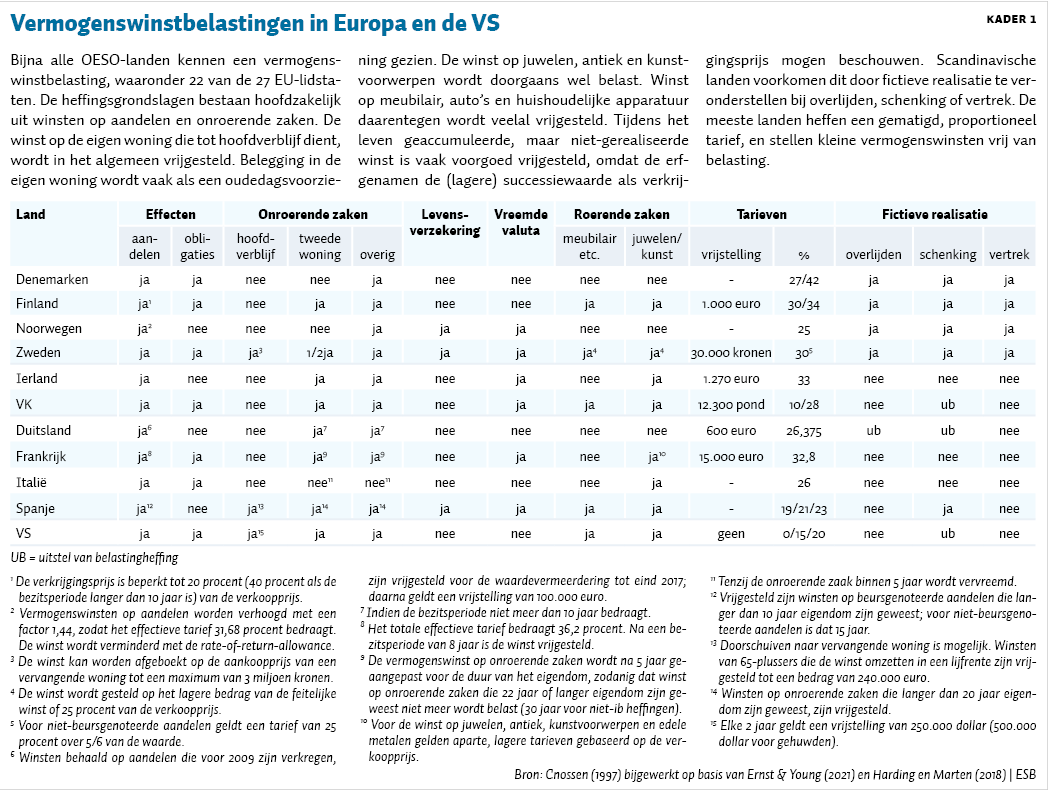

Bijna alle lidstaten van de Europese Unie belasten privé-vermogenswinsten in een of andere vorm. Nederland is een grote uitzondering, samen met Bulgarije, Cyprus, Luxemburg en Malta. Voor een aantal landen biedt kader 1 een overzicht van grondslagen en tarieven.

Vormgeving van de vermogenswinstvoorheffing

Wij stellen voor om de frh om te vormen tot een ‘vermogenswinstvoorheffing’ op een vermogenswinstbelasting die alle vermogenswinsten belast bij realisatie. De vermogenswinstvoorheffing wordt, bij realisatie van vermogenswinst op vervreemde vermogensbestanddelen, verrekend met de vermogenswinstbelasting. Er wordt geen rente berekend over de geaccumuleerde voorheffing. Echter, als blijkt dat te veel voorheffing is ingehouden, dan wordt over het te veel betaalde deel rente vergoed. Is de ingehouden voorheffing te laag, dan wordt over het te weinig betaalde alsnog rente in rekening gebracht.

De grondslag van de vermogenswinstvoorheffing omvat idealiter zo veel mogelijk vermogensbestanddelen om belastingarbitrage te voorkomen: de grondslag van de frh (box 3) vermeerderd met de vermogensbestanddelen van niet-geïncorporeerde ondernemingen (ib-ondernemers in box 1), de waarde van de aandelen van directeuren-grootaandeelhouders in besloten vennootschappen (dga-ondernemers in box 2), en de waarde van de eigen woning (in box 1).

Naast de vermogenswinsten worden reguliere vermogensinkomsten, zoals rente en dividend, zo veel mogelijk belast via bevrijdende voorheffingen, zoals in de meeste EU-lidstaten het geval is. Dit vereenvoudigt de aangifte- en informatieplicht. Daarnaast geldt voor de eigen woning dat het eigenwoningforfait jaarlijks wordt belast, evenals alle huurinkomsten van verhuurde onroerende zaken. Pensioenvermogen kan worden uitgezonderd, omdat dit vooralsnog niet aan individuele belastingplichtigen is toe te rekenen.

De vermogenswinstvoorheffing belast ieder jaar anderhalf procent van al het vermogen, zonder differentiatie naar de omvang van het vermogen. Het tarief van de vermogenswinstbelasting (en de bevrijdende voorheffingen op lopende vermogensinkomsten) wordt gesteld op dertig procent, hetgeen ook van toepassing is op alle andere vormen van kapitaalinkomen, inclusief het rendement op eigen vermogen van ib- en dga-ondernemers (Cnossen en Sørensen, 2019). Bij een vermogensstijging van vijf procent per jaar zou dan de vermogenswinstbelasting in de loop van twintig jaar zijn voorgeheven, waarna de belasting ‘in consignatie’ wordt gehouden tot het moment van realisatie waarop verrekening kan plaatsvinden.

De overheid kan besluiten tot invoering van een ruime vrijstelling van de grondslag van de vermogenswinstvoorheffing, om inkomenspolitieke en administratieve overwegingen. Op die manier kan worden voorkomen dat eigen woningen, bank- en spaartegoeden en de activa van de meeste zzp’ers en mkb’ers jaarlijks door de vermogenswinstvoorheffing worden getroffen. Bij realisatie van vermogenswinsten is het vermogen van zzp’ers en mkb’ers en de eigen woning uiteraard wel aan de vermogenswinstbelasting onderworpen.

Liquiditeitsproblemen om de vermogenswinstvoorheffing te voldoen bij illiquide vermogensbestanddelen zijn op te lossen door belastingplichtigen een lening te verstrekken tegen de gangbare rente zodat de vermogenswinstvoorheffing kan worden voldaan. Die lening wordt afgelost bij realisatie van de vermogenswinst.

Bij alle vermogensbestanddelen vindt fictieve winstrealisatie plaats bij schenking, overlijden of emigratie. Vermogensverliezen in enig jaar kunnen worden verrekend tot het bedrag van de vermogenswinst in dat jaar of in vroegere of toekomstige jaren. Verrekening kan ook plaatsvinden door het tarief van de vermogenswinstbelasting toe te passen op het verlies, en de uitkomst in mindering te brengen op de te betalen voorheffing.

De vooringevulde aangifte kan in stand blijven, want deze komt in hoge mate overeen met de frh. De Belastingdienst beschikt over de benodigde controle-informatie over de aanschafprijs van vermogensbestanddelen waarvan de winst bij realisatie is belast. Ook zijn de WOZ-waarden van onroerende zaken bekend. Voor juwelen en kunstvoorwerpen (belast als ze als belegging worden aangehouden) kan de verzekerde waarde als de belaste waarde worden genomen. Alleen voor (incourante) dga-aandelen is een waardering nodig. Nauwkeurige waarderingen van dga-aandelen, onroerende zaken en eigen-ondernemingsactiva zijn echter niet noodzakelijk, omdat bij verkoop, schenking, overlijden of emigratie de vermogenswinst precies kan of moet worden gemeten en belast. Wat de fiscus tekortkomt, wordt dan extra geheven en een overschot wordt aan de vervreemder teruggegeven. De huidige informatievoorziening van de Belastingdienst en zijn ketenpartners kan dus eveneens in stand blijven, zij het dat de ketenpartners nu ook de bevrijdende voorheffingen innen. PwC (2021) laat zien dat de informatie voor een belasting op werkelijke vermogensinkomsten in belangrijke mate aanwezig is voor bank- en spaarproducten (91,6 procent), beleggingen in financiële instrumenten (84,3 procent), onroerende zaken (34,2 procent; zonder eigen woningen), kapitaal- en lijfrenteverzekeringen (85,9 procent), overige bezittingen (39,7 procent), en schulden en vorderingen (75 procent). Belastingplichtigen kunnen de ontbrekende vermogensopbrengsten aangeven, zoals anderhalf miljoen zelfstandigen en dga’s geacht worden te doen.

Opbrengst van vermogenswinstbelasting

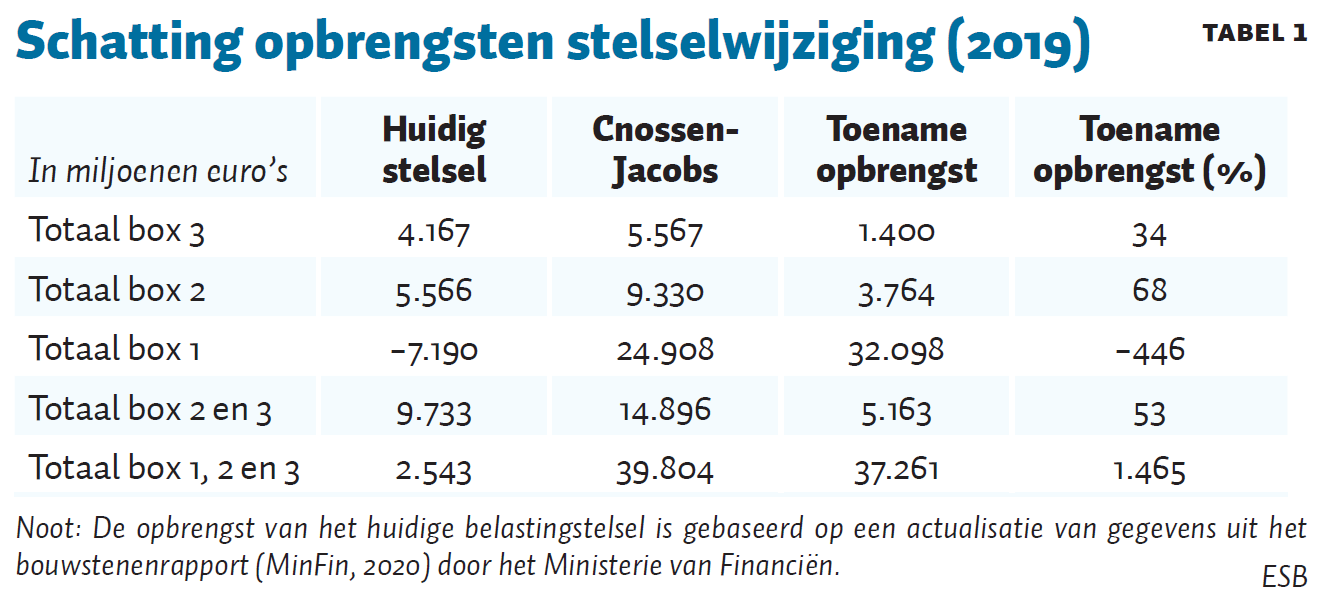

Opbrengstbestendigheid is een van de belangrijkste argumenten die het Ministerie van Financiën aanvoert om de rendementsheffing in stand te houden. De feitelijke belastingafdracht op kapitaalinkomen in 2019 bedroeg 4,2 miljard in box 3, −7,2 miljard euro in box 1 en 5,6 miljard in box 2 (zie tabel 1). De belasting van werkelijke vermogensopbrengsten garandeert minstens een gelijke opbrengst, zoals we die op basis van CBS-data hebben berekend.

Het CBS (2021) becijfert voor 2019 dat het totale vermogen (minus schulden) 1.669 miljard euro bedraagt (zie online tabel 2). Dit vermogen genereerde een totaal kapitaalinkomen van bijna 28,8 miljard euro (na aftrek van rente) (CBS, 2020). Opvallend is de belangrijke rol van de eigen woning: ruim 57 procent van de waarde van alle bezittingen. Het inkomen uit de eigen woning wordt door het CBS geïmputeerd met een brutorendement van 2,4 procent. Dat is minder dan de helft van het historische gemiddelde van 6,0 procent, zoals dat voor Nederland wordt geschat door Jordà et al. (2019; online appendix A21). Verder blijkt dat box 2 en box 3 samen goed zijn voor ruim de helft van alle nettovermogen – box 3 voor een derde, en box 2 voor een vijfde. Vermogenswinsten zijn hierbij buiten beschouwing gelaten, want deze worden niet gerekend tot het nationale inkomen.

In tabel 1 schatten we de potentiële opbrengsten van de door ons voorgestelde belasting op alle vermogensinkomsten en -winsten in 2019. (Online tabel 3 geeft de uitsplitsing van opbrengsten naar vermogensbestanddelen.) De vermogenswinstvoorheffing geeft alleen een verschuiving van de belastingontvangsten over de tijd heen. Ze wordt uiteindelijk verrekend met de verschuldigde belasting, en levert daarom op zichzelf niets op. Onze schatting concentreert zich op het eindbeeld, waarbij alle vermogensinkomsten en -winsten worden belast tegen een uniform tarief van dertig procent.

Om een schatting te maken van de vermogenswinsten hebben we een gemiddelde nominale vermogenswinst geïmputeerd op alle vermogensbestanddelen op basis van schattingen uit Jordà et al. (2019, online appendix tabel A.21): 0 per jaar procent op spaartegoeden en obligaties, 5 procent op aandelen in naamloze en besloten vennootschappen, 5 procent op onroerend goed, en 2,5 procent op vermogen van ib-ondernemers en overige bezittingen. Bij deze laatste twee vermogensbestanddelen rekenen we met een vermogenswinst van 2,5 procent, gebaseerd op een gemiddelde van een portefeuille met vijftig procent risicovrije beleggingen en vijftig procent aandelen.

De overheid zou om te beginnen alle vermogensopbrengsten, inclusief -winsten, in de huidige box 3 kunnen belasten. Zonder een vrijstelling kan dat 1,4 miljard euro extra aan opbrengsten opleveren.

Uiteraard kan de overheid een deel van de opbrengst inzetten om een vrijstelling mogelijk te maken. Bijvoorbeeld: een vrijstelling van 35.000 euro vermogen per belastingplichtige in box 3 kost in het huidige stelsel ongeveer 0,9 miljard euro (Ministerie van Financiën, 2021). In dat geval zou netto 0,5 miljard euro extra belasting in de schatkist vloeien door invoering van een vermogensinkomsten en -winstbelasting in box 3 met vrijstelling.

Na het belasten van alle werkelijke vermogensopbrengsten in box 3, zou de overheid de stap kunnen zetten door ook alle vermogensopbrengsten die nu in box 2 vallen, onder het nieuwe regime te scharen. Dat levert vervolgens 3,8 miljard euro aan aanvullende belastingopbrengsten op. Dit komt met name omdat de vermogenswinsten op het ondernemingsvermogen in box 2 van zo’n 370 miljard euro tegen 30 procent zullen worden belast. In een eindbeeld op de langere termijn zou ook het eigen huis kunnen worden betrokken in de heffingsgrondslag. Dan zouden de belastingopbrengsten met maar liefst 32,1 miljard extra toenemen, vooral omdat zowel economische huurwaarden als vermogenswinsten worden belast. De totale opbrengst van het uniformeren van de heffingen in box 1, 2 en 3 zou dan niet 2,5 miljard euro zijn, zoals in het huidige stelsel, maar 39,8 miljard (38,9 miljard, met een vermogensvrijstelling van 35.000 euro).

Opgemerkt dient te worden dat onze inschatting slechts een tentatieve indicatie geeft van de potentiële opbrengsten. Gedragseffecten, algemeen-evenwichtseffecten op huizen- en effectenprijzen en de daarmee gepaard gaande verliesverrekening worden genegeerd in onze berekeningen, evenals de economische gevolgen van een mogelijke terugsluis. Door geringere verstoringen en het uitbannen van arbitrage in het spaar- en portfoliogedrag kunnen de opbrengsten verder toenemen.

We bepleiten geen verhoging van de belastingdruk. De opbrengst kan budget-neutraal worden teruggesluisd in de vorm van lagere belastingen op arbeid, inclusief op arbeid verricht in de eigen onderneming. Ook zou dubbele belastingheffing van kapitaalinkomen uit naamloze en besloten vennootschappen moeten worden voorkomen door de vpb als eindheffing te laten fungeren of door de vpb te integreren met de ib. Hoewel de omzetting van box 3 naar een vermogenswinstbelasting en de integratie van box 2 relatief eenvoudig zijn, moet een hervorming van het fiscale regime inzake de eigen woning in samenhang worden gezien met het hele woningmarktbeleid.

Conclusie

Een vermogenswinstvoorheffing kan de weg vrijmaken voor een realistische vermogensinkomsten en -winstbelasting die dicht in de buurt komt van een ideale vermogensaanwasbelasting. De vermogenswinstvoorheffing combineert de uitvoeringsvoordelen van de frh, met de economisch superieure eigenschappen van een vermogenswinstbelasting, omdat op enig moment wordt afgerekend over de werkelijke vermogenswinst. Dit draagt bij aan een grotere doelmatigheid en rechtvaardigheid van de belastingheffing, en beperkt de mogelijkheden om de belasting te ontwijken.

Literatuur

Auerbach, A.J. (1991) Retrospective capital gains taxation. The American Economic Review, 81(1), 167–178.

Bradford, D.F. (1995) Fixing realization accounting: symmetry, consistency and correctness in the taxation of financial instruments. Tax Law Review, 50, 731–749.

CBS (2020) Inkomen van huishoudens; inkomensbestanddelen, huishoudenskenmerken. Statline, 22 december.

CBS (2021) Vermogen van huishoudens; huishoudenskenmerken, vermogensbestanddelen. CBS Statline, stand 21 april.

Cnossen, S. (1997) Economische aspecten van een vermogenswinstbelasting. ESB, 82(4116), 609–612.

Cnossen, S. en A.L. Bovenberg (1999) Hoe moet kapitaalinkomen worden belast? In: S. Cnossen (red.), Vermogensrendementsheffing: vondst of miskleun? Rotterdam: OCfEB, hst. 2.

Cnossen, S. en B. Jacobs (red.) (2019) Ontwerp voor een beter belastingstelsel. Amsterdam: ESB.

Cnossen, S. en P.B. Sørensen (2019) Echte duale inkomstenbelasting. In: Cnossen en Jacobs (2019), p. 32–44.

Ernst & Young (2021) Worldwide personal tax and immigration guide 2020–21. EYGM, januari.

Ewijk, C. van, en A. Lejour (2019) De lage rente biedt kans om de fiscale behandeling van de eigen woning te hervormen. In: Cnossen en Jacobs (2019), p. 46–59.

Gerritsen, A. en F. Zoutman (2019) Naar een heffing op werkelijk rendement. In: Cnossen en Jacobs (2019), p. 20–31.

Harding, M. en M. Marten (2018) Statutory tax rates on dividends, interest and capital gains: the debt equity bias at the personal level. OECD Taxation Working Paper, 34.

Jacobs, B. (2015) De prijs van gelijkheid. Amsterdam: Bert Bakker-Prometheus.

Jacobs, B. (2019) Fundamentele hervorming van belastingen op kapitaalinkomen. In: Cnossen en Jacobs (2019), p. 60–75.

Jordà, Ò., K. Knoll, D. Kuvshinov et al. (2019) The rate of return on everything, 1870–2015. The Quarterly Journal of Economics, 134(3), 1225–1298.

Ministerie van Financiën (1997) Belastingen in de 21e eeuw: een verkenning. Kamerstuk 25810, nr. 2. Te vinden op zoekofficielebekendmakingen.nl.

Ministerie van Financiën (2020) Bouwstenen voor een beter belastingstelsel. Kamerbrief 2019-0000062470, 15 april.

Ministerie van Financiën (2021) Beleidsinformatiekaart 2021.

PwC (2021) Onderzoek naar de praktische uitvoerbaarheid van een heffing in box 3 op basis van werkelijk rendement. PwC Rapport, 13 april. Te vinden op www.rijksoverheid.nl.

Saez, E., D. Yagan en G. Zucman (2021) Capital gains withholding. University of Berkeley Working Paper, januari.

SER (1998) Naar een robuust belastingstelsel. SER Advies, 98/07.

Auteurs

Categorieën