Moet Nederland stoppen met de euro of kiezen voor een begrotingsunie met eurobonds? Dat is een vraagstuk waar politici omheen lopen. Een nieuwe crisis zal ons echter dwingen te kiezen.

In het kort

– Een uniforme rente zal automatisch tot betalingsbalanscrises in de eurozone leiden.

– De stagnatie die nodig is voor een depreciatie van de reële wisselkoers leidt tot de opkomst van euro-sceptische partijen.

– Nederland zal moeten kiezen tussen eurobonds en een euro-exit.

Sinds het begin van de Griekse schuldencrisis is de discussie opgelaaid of de euro zonder verdere fiscale integratie houdbaar is. De meeste experts zijn van mening dat dat niet het geval is (Berger et al., 2018), terwijl regeringen in Noord-Europa beweren van wel (Ministerie van Financiën, 2017; Schäuble, 2017). Dit laatste standpunt is echter onhoudbaar.

Voor de zware problemen die in 2010 ontstonden bij banken en overheden in Zuid-Europa leggen velen in Noord-Europa de schuld bij Zuid-Europese spilzucht. Maar de crisis is bovenal veroorzaakt door een structuurfout in de muntunie die, ondanks de recente hervormingen, nog steeds niet is opgelost. Wanneer deze constructiefout niet wordt aangepakt heeft dat ook politieke gevolgen.

Daarom beargumenteer ik dat Nederland slechts twee keuzes heeft: stoppen met de euro of kiezen voor een begrotingsunie met gemeenschappelijk uitgegeven schuldpapier – de zogenaamde eurobonds. Terwijl de meeste experts de hoge kosten van een euro-exit benadrukken, waarschuw ik dat de langetermijnkosten van doorgaan ook flink op kunnen lopen. Allereerst is het belangrijk om te analyseren waardoor een crisis in de eurozone ontstaat.

Onevenwichtigheden

Macro-economische onevenwichtigheden in de eurozone ontstaan door de manier waarop de muntunie is vormgeven. Een uniform rentebeleid kan gemakkelijk tot een betalingsbalanscrisis leiden.

Dat zit zo: met de introductie van de euro hebben de lidstaten immers twee belangrijke macro-economische beleidsinstrumenten opgegeven die een betalingsbalanscrisis minder waarschijnlijk maken: de rente en de wisselkoers. De Europese Centrale Bank (ECB) is verantwoordelijk voor het uniforme rentebeleid, dat wordt afgesteld op de gemiddelde economische condities in de eurozone, terwijl de onderlinge nominale wisselkoersen tussen eurolanden permanent zijn vastgezet. Dat betekent dat de rente en reële effectieve wisselkoers niet noodzakelijkerwijs aansluiten bij de economische omstandigheden in de individuele eurolanden.

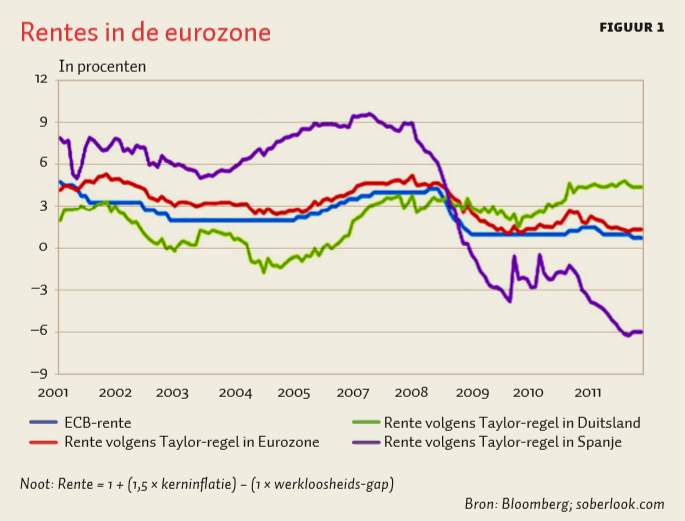

Door dit centraal vastgestelde rentebeleid kan het renteniveau dat voor individuele lidstaten optimaal is, gedurende langere tijd enkele procentpunten afwijken van de uniforme ECB-rente. Dit geldt niet alleen voor Zuid-Europese landen als Spanje, maar ook voor Noord-Europese landen als Duitsland (figuur 1), zie ook Bruegel (2013) voor een overzicht.

Gevolgen van een te lage uniforme rente

In een muntunie met een grote economische diversiteit tussen lidstaten kan een uniform rentebeleid ook in de toekomst leiden tot substantiële verschillen tussen de ECB-rente en de optimale rente voor individuele landen. Wanneer een rente voor een individueel land niet op het optimale niveau staat, heeft dit nadelige gevolgen. Zo vergroot de euro de kans op bubbels en financiële crises wanneer de rente voor een individueel land te laag staat. Dit gebeurt op twee manieren.

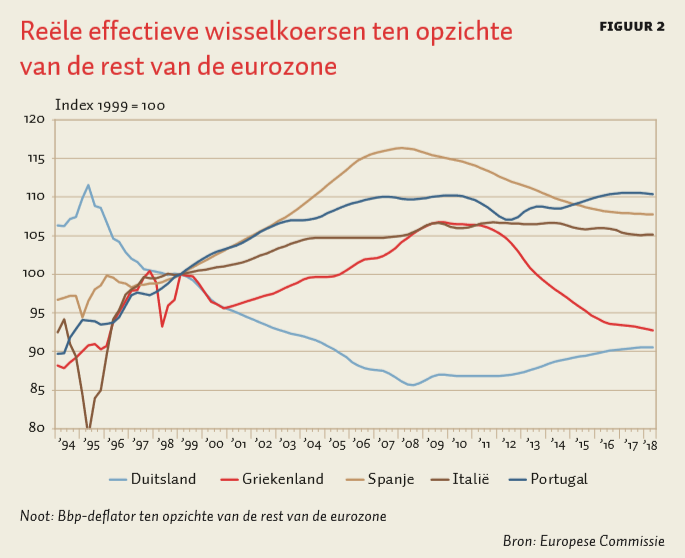

Ten eerste zien we in landen als Spanje dat een te lage rente in de periode na de invoering van de euro het lenen extra aantrekkelijk maakt. De resulterende extra bestedingen leiden tot een hogere binnenlandse inflatie, wat de reëel effectieve wisselkoers doet appreciëren (figuur 2).

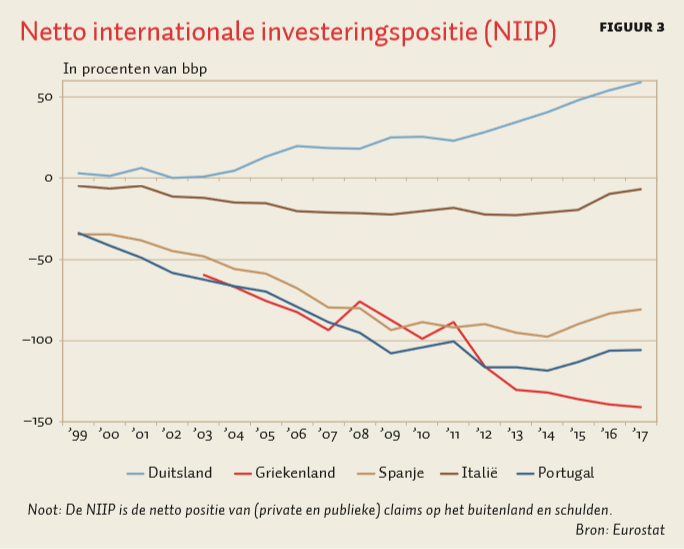

Ten tweede betekent een appreciatie van de reëel effectieve wisselkoers dat Spaanse goederen duurder worden ten opzichte van goederen uit de rest van de eurozone. Daardoor nemen de buitenlandse schulden – zowel privaat als publiek – toe tot bijna honderd procent van het bbp (figuur 3) om het tekort op de lopende rekening te financieren (Sinn, 2015; 2018).

Lage rente leidt tot betalingsbalanscrisis

Zowel een verslechterende handelsbalans, veroorzaakt door het appreciëren van de reëel effectieve wisselkoers, als het toenemen van de buitenlandse schulden, vergroot de kans dat financiële markten gaan twijfelen of het betreffende land de schulden ooit terug zal betalen. Wanneer dat gebeurt, kan er plotseling een betalingsbalanscrisis ontstaan waarbij kapitaalstromen, van bijvoorbeeld Duitse of Franse banken richting Spaanse banken, opdrogen of worden teruggetrokken (een zogenaamde sudden stop). Buiten de euro kunnen de negatieve gevolgen enigszins opgevangen worden door de rente te verhogen en de nominale wisselkoers te devalueren, hoewel een land ook dan vaak in een recessie belandt (Edwards, 2004; Lane en Miles-Ferretti, 2012).

Voor landen binnen de eurozone zijn deze mogelijkheden niet aanwezig, en kan het tekort op de lopende rekening, vanwege (neerwaartse) loon- en prijsrigiditeiten, slechts teruggedrongen worden door een diepe recessie en hoge werkloosheid (Lane, 2013; Sinn, 2018; Schmitt-Grohé en Uribe, 2016). Daarmee is echter de ellende niet afgelopen. Doordat er nauwelijks mogelijkheden zijn om de opbouw van deze onevenwichtigheden vroegtijdig te corrigeren, kan de benodigde depreciatie van de reëel effectieve wisselkoers om de buitenlandse schuldpositie op de lange termijn houdbaar te maken (door een overschot op de lopende rekening te creëren) gemakkelijk oplopen tot meer dan twintig procent (Sinn, 2015; 2018). Binnen de euro kan dat alleen bereikt worden door jarenlange stagnatie en hoge werkloosheid en jeugdwerkloosheid: zowel in Spanje als in Griekenland lagen deze meerdere jaren na de crisis boven de twintig, respectievelijk vijftig procent. En zelfs als het lukt de lonen en prijzen te laten dalen ten opzichte van de rest van de eurozone, bestaat het risico dat de economie in de tussentijd zo hard krimpt dat de schulden in termen van het bbp zijn toegenomen, zoals in Griekenland.

Het is onmogelijk om dergelijke crises te voorkomen, maar ook in andere monetaire unies zoals in de Verenigde Staten komen dit soort dynamieken voor. Daar is er echter risicodeling via geïntegreerde financiële markten en een federale begroting die de impact van crises verkleint. Tevens kunnen schuldenlasten worden teruggedrongen door een faillissement van de betreffende staat. Daardoor kan de benodigde depreciatie om de resterende schuldenlast houdbaar te maken kleiner worden. Ook is de impact van een default op de reële economie veel kleiner dan in de eurozone, omdat de helft van de publieke uitgaven op federaal niveau plaatsvindt (Escolano et al., 2015), en commerciële banken state-bonds niet als onderpand kunnen gebruiken voor leningen van de Fed.

In de eurozone bestaat geen federale begroting, en worden nationale staatsobligaties als onderpand gebruikt. Het feit dat Amerikaanse staten failliet kunnen gaan, betekent ook dat de no bail-out-clausule, in tegenstelling tot die in de eurozone, geloofwaardig is (Berger et al., 2018). Daardoor blijven de schuldenniveaus over het algemeen laag.

Stabiliteits- en Groeipact is geen oplossing

De fiscale regels van het Stabiliteits- en Groeipact zullen dergelijke crises niet voorkomen, zoals we gezien hebben in Ierland en Spanje. Ook wanneer een overheid aan de middellangetermijndoelstelling voldoet en de buitenlandse schulden bij de private sector zitten, zal zij snel in de problemen komen wanneer een betalingsbalanscrisis optreedt. Private schulden aan het buitenland worden immers gedeeltelijk overgenomen of gegarandeerd door de overheid, en de recessie die als gevolg van de betalingsbalanscrisis optreedt, leidt tot een verslechtering van de overheidsfinanciën. Het plotselinge terugtrekken van buitenlands kapitaal brengt de banken in de problemen waardoor de kans op een bail-out toeneemt, ondanks de nieuwe bail-in-regels (Sinn, 2015). Dat vergroot de kans op een staatsschuldencrisis.

Wanneer banken, zoals in de recente crisis, veel staatspapier van de eigen overheid op de balans hebben zal een eventueel sovereign default de banken omver trekken (Acharya et al., 2014; De Bruyckere et al., 2013; Van der Kwaak en Van Wijnbergen, 2014; 2017), en is er een grote kans op besmettingsgevaar voor andere eurolanden. Om deze link te doorbreken zouden de banken de hoeveelheid staatsobligaties moeten afbouwen. Desondanks zijn banken en overheden in de eurozone nog altijd zeer met elkaar verweven (Berger et al., 2018; Bruegel, 2018) mede omdat staatsobligaties het meest aantrekkelijke onderpand zijn voor leningen van de ECB en op interbancaire markten (ICMA, 2013). Het is dus onwaarschijnlijk dat banken de hoeveelheid staatsobligaties substantieel zullen terugdringen.

Het gevolg is dat een nieuwe staatsschuldencrisis het eurozone-lidmaatschap van het betreffende probleemland op het spel zal zetten: bij het mislukken van onderhandelingen over een pijnlijk reddingspakket kan de ECB het veiligste onderpand uit het betreffende land, staatsobligaties, onmogelijk als onderpand accepteren, en droogt de liquiditeit voor de banken op. Alleen de invoering van een nieuwe munt verschaft het land in kwestie dan de mogelijkheid om zijn banken van nieuwe liquiditeit te voorzien.

Politieke implicaties

De huidige opzet van de eurozone is op de lange termijn dus onhoudbaar: nieuwe crises zullen op termijn onvermijdelijk zijn, doordat er op economisch gebied nog steeds grote verschillen zijn tussen eurolanden. Sinds het begin van de muntunie heeft er nauwelijks convergentie plaatsgevonden in het voor koopkracht gecorrigeerde bbp per hoofd van de bevolking (ECB, 2015), dat in Zuid-Europa meer dan 25 procent lager ligt dan in Nederland. Daarnaast zijn er grote verschillen als het gaat om de efficiëntie in product- en arbeidsmarkten (World Economic Forum, 2012), regelgeving, en faillissementsrecht (Jaccard en Smets, 2017). Al deze verschillen zorgen ervoor dat individuele eurolanden verschillend op economische schokken reageren en de uniforme ECB-rente ook in de toekomst van tijd tot tijd voor individuele landen te veel zal afwijken van wat optimaal is. Dat zal tot nieuwe betalingsbalanscrises leiden, met jarenlange economische ellende als gevolg.

De maatschappelijke kosten van diepe recessies en hoge werkloosheid die volgen uit een betalingsbalanscrisis, ondergraven het draagvlak voor de euro. Dat leidt tot de opkomst van euro-sceptische partijen die de euro ter discussie zullen stellen: wetende welke jarenlange ellende het binnen de eurozone te wachten staat wanneer er een nieuwe crisis komt, kan een land in de toekomst zomaar besluiten om liever een eenmalige klap te incasseren door uit de euro te stappen. Zal Griekenland bijvoorbeeld opnieuw bereid zijn om in een toekomstige crisis door een programma van interne devaluatie te gaan zoals de afgelopen jaren? De Griekse oud-premier Papandreou beweerde in 2016 dat hij achteraf liever in 2011 al uit de euro was gestapt (Sinn, 2018).

Griekenland staat niet op zich: de nieuwe Italiaanse regering bestaat uit twee euro-sceptische partijen, en in Frankrijk stemde tijdens de laatste presidentsverkiezingen bijna de helft van de kiezers op een euro-sceptische kandidaat. De euro is hier in belangrijke mate debet aan: ook in landen met flexibele arbeids- en productmarkten, zoals Ierland, sloeg de eurocrisis keihard toe.

Om bovenstaande redenen is de huidige opzet onhoudbaar, en zijn er op lange termijn slechts twee opties: verdere economische en fiscale integratie of stoppen met de euro. Als we op de huidige weg voortgaan zullen we voor het blok worden gezet, wanneer een euro-sceptische regering die in de problemen komt voor een exit dreigt te kiezen. In dat geval zullen financiële markten het euro-lidmaatschap van andere landen in twijfel trekken, wat tot een self-fulfilling prophecy kan leiden die de euro uit elkaar doet spatten. Dan is er geen tijd meer voor een serieus en gedegen debat over de voor- en nadelen van beide opties, en zullen we gedwongen worden op zeer korte termijn te kiezen.

Eurobonds of euro-exit

Verdere economische en fiscale integratie behelst een begrotingsunie die gefinancierd wordt door gezamenlijke schulduitgifte (eurobonds) (Claessens et al., 2012; Münchau, 2018). Banken hoeven dan geen nationale staatsobligaties meer aan te houden om als onderpand te dienen voor leningen van de ECB en op financiële markten, en bij het mislukken van politieke onderhandelingen tijdens een crisis zullen zij met eurobonds als onderpand nog steeds bij de ECB terechtkunnen.

Daarnaast is een gemeenschappelijke begroting nodig om asymmetrische schokken op te vangen (Mundell, 1961; Kenen, 1969) en om de impact van een sovereign default op de reële economie te verkleinen. In Amerika zet het faillissement van een Amerikaanse staat op geen enkele manier het lidmaatschap van de dollarzone op het spel, omdat de helft van de publieke uitgaven door Washington wordt betaald (Escolano et al., 2015).

Terwijl de meeste experts terecht op de hoge kosten van een euro-exit wijzen (Eichengreen, 2010), zitten er waarschijnlijk ook substantiële langetermijnkosten aan doorgaan: Nederland zal waarschijnlijk nettobetaler worden als er een begrotingsunie wordt opgetuigd (Van der Kwaak, 2017). De netto contante waarde van toekomstige transfers in een begrotingsunie van vergelijkbare grootte als de Amerikaanse kan gemakkelijk boven de vijftig procent van het huidige bbp uitkomen (Van der Kwaak, 2018). Dat komt bovenop de netto-afdrachten aan de reeds bestaande EU-begroting.

Het enige alternatief voor een dergelijke begrotingsunie is om zelf te stoppen met de euro. Doorgaan op de huidige weg is slechts uitstel, omdat nieuwe crises ons zullen dwingen tot verdere economische en fiscale integratie om een euro-exit van een land dat in de problemen komt te voorkomen.

Tot slot

Omdat een begrotingsunie ook een politieke unie vergt, zijn fundamentele vragen over geopolitiek, identiteit, soevereiniteit, en politiek draagvlak misschien nog wel belangrijker dan de vraag hoeveel het zal kosten. De toekomst van de euro is daarom uiteindelijk aan burgers en politici.

Helaas lopen Nederlandse politici met een grote boog om dit vraagstuk heen, terwijl ze zullen moeten kiezen. In een democratie past het echter niet om de kiezer met een dergelijk zware beslissing pas in een crisis te confronteren wanneer we nu al weten dat deze op ons afkomt. Daarom hoop ik dat dit artikel eindelijk een serieuze discussie op gang zal brengen over een van de belangrijkste vragen van de 21e eeuw: eurobonds of euro-exit?

Literatuur

Acharya, V., I. Drechsler en P. Schnabl (2014) A Pyrrhic victory? Bank bailouts and sovereign credit risk. The Journal of Finance, 69(6), 2689–2739.

Berger, H., G. Dell’Ariccia en M. Obstfeld (2018) Revisiting the economic case for a fiscal union in the euro area. IMF Research Department Paper.

Bruegel (2013) −15% to +4%: Taylor-rule interest rates for euro area countries. Blog post, te vinden op bruegel.org.

Bruegel (2018) Sovereign bond holdings, 22 maart. Bruegel Dataset, te vinden op bruegel.org.

Claessens, S., A. Mody en S. Vallée (2012) Paths to Eurobonds. IMF Working Paper 12/172.

De Bruyckere, V., M. Gerhardt, G. Schepens, en R. Vander Vennet (2013) Bank/sovereign risk spillovers in the European debt crisis. Journal of Banking & Finance, 37(12), 4793–4809.

ECB (2015) Real convergence in the euro area: evidence, theory and policy implications. ECB Economic Bulletin, 2015(5), 30–45.

Edwards, S. (2004) Financial openness, sudden stops, and current-account reversals. The American Economic Review, 94(2), 59–64.

Eichengreen, B. (2010) The breakup of the euro area. In: A. Alesina en F. Giavazzi (red.), Europe and the euro. Chicago: University of Chicago Press, 11–51.

Escolano, J., D. Benedek, H. Lin et al. (2015) Distribution of fiscal responsibilities in federations. In: C. Cottarelli en M. Guerguil (red.), Designing a European Fiscal Union. Londen en New York: Routledge, 13–59.

ICMA (2013) European repo market survey, 25 – conducted June 2013. Zürich, International Capital market.

Jaccard, I. en F. Smets (2017) Structural asymmetries and financial imbalances in the eurozone. ECB Working Paper, 2076.

Kenen, P. (1969) The theory of optimum currency areas: an eclectic view. In: R.A. Mundell en A.K. Swoboda (red.), Monetary problems of the international economy. Chicago: University of Chicago Press, 41–60.

Kwaak, C.G.F. van der, en S.J.G. van Wijnbergen (2014) Financial fragility, sovereign default risk and the limits to commercial bank bail-outs. Journal of Economic Dynamics and Control, 43(C), 218–240.

Kwaak, C. van der, en S. van Wijnbergen (2017) Sovereign debt and bank fragility in Spain. Review of World Economics, 153(3), 511–543.

Kwaak, C. van der (2017) Waarom Macron’s begrotingsunie nodig is en de gevolgen voor Nederland. Tekst te vinden op https://bit.ly/2LQEvCr.

Kwaak, C. van der (2018) Transfer calculations for the Netherlands in a fiscal union. Tekst te vinden op https://bit.ly/2n6nW6R.

Lane, P.R. en G. Milesi-Ferretti (2012) External adjustment and the global crisis. Journal of International Economics, 88(2), 252–265.

Lane, P.R. (2013) Capital flows in the euro area. European Economy. Economic Papers, 497. Europese Commissie.

Ministerie van Financiën (2017) Toekomst van de Economische en Monetaire Unie. Kamerbrief, 27 november.

Münchau, W. (2018) Financial markets fail to reflect the eurozone time-bomb in Italy. Financial Times, 25 maart.

Mundell, R.A. (1961) A theory of optimum currency areas. The American Economic Review, 51(4), 657–665.

Schäuble, W. (2017) Non-paper for paving the way towards a Stability Union. Artikel te vinden op media2.corriere.it.

Schmitt-Grohé, S. en M. Uribe (2016) Downward nominal wage rigidity, currency pegs, and involuntary unemployment. Journal of Political Economy, 124(5), 1466–1514.

Sinn, H.W. (2015) The euro trap: on bursting bubbles, budgets and beliefs. Oxford: Oxford University Press.

Sinn, H.W. (2018) The ECB’s fiscal policy. NBER Working Paper, 24613.

World Economic Forum (2012) Global Competitiveness Report 2012–2013. World Economic Forum.

Auteur

Categorieën

5 reacties

Culturele verschillen die willens-en-wetens genegeerd worden door economen ('onder het adagium: de cultuur volgt de economie'), is de bron van de Euro-problemen. Voor sommige landen is het zich niet houden aan afspraken een millennium oude gewoonte die diep in de cultuur is geworteld. Iedereen die wel eens een vergadering met een duidelijke begintijd en agenda heeft gehouden in zo'n land zou dat moeten weten. De gedachte dat deze landen zich überhaupt aan welke afspraak dan ook gaan houden is daarom een illusie. Systeemgrenzen zullen worden opgezocht en vervolgens worden overschreden. Ook met Euro-bonds zullen deze landen de grenzen van het systeem gaan opzoeken. En er is geen afspraak of wet die dat kan voorkomen. Sterker nog, doordat de disciplinerende werking van de markt voor een gedeelte wegvalt, het risico wordt immers door meer landen gedeeld, zal het hek-van-voor-de-dam zijn. Nederland is dan vakkundig in het pak genaaid.

Liever er zo snel mogelijk uit, dus.

Keuze tussen eurobonds (lees: transferunie) of uit de euro is een valse voorstellig van zaken. We kunnen in de EU prima samenwerken mét een euro en een interne markt zonder over te gaan tot een federale Staat. Moet ‘iedereen’ zich wel houden aan de regels van het StabPact!

Doen lidstaten dat niet, dan uit de eurozone. Niet andere lidstaten laten opdraaien voor gebrek aan hervormingen, begrotingsoverschrijdingen of ander parasitair gedrag.

Concreet. Als Italië regels StabPact aan laars lapt, eruit!

Exit.

Deze analyse vraagt om een antwoord op de vraag of de normen van het Stabiliteits- en Groeipact voor het overheidstekort en staatsschuld nu wel of geen goede richtsnoer voor macro-economisch beleid vormen. Grosso modo kun je stellen dat de landen die zich wel aan de normen hebben weten te houden sinds de invoering van de euro, economisch beter hebben gepresteerd dan landen die dat niet wisten te doen. Inmiddels is er voor € 2500 mrd aan staatsobligaties door de ECB opgekocht. Met de invoering van de eurobond zal deze balanspost bij de ECB geconverteerd worden naar eurobonds en is er geen enkel drukmiddel meer om voor een begrotingsbeleid gebaseerd op de normen van het Stabiliteits- en Groeipact. Christiaan, graag een volgend artikel over de merites van de normen van Stabiliteit- en Groeipact voor de Italianen hun referendum over de euro organiseren.

Correcte analyse, keuze zal moeten gemaakt worden. Het is wel niet zo dat er geen convergentie in de eurozone heeft plaatsgevonden, zie bijv. CEPS pub van 2018 (Alcidi e.a. en Gros)