Na de coronacrisis zou, volgens de gangbare visie, de rol van de overheid snel beperkt moeten worden. Maar de opkoopoperaties van de Europese Centrale Bank maken juist een verdere verruiming mogelijk. Wat is nu, na de herontdekking van de monetaire financiering, verstandig beleid?

In het kort

– Europese verdragen beschouwen overheidsschuld als die van een huishouden, maar dat model is niet langer van toepassing

– Door het open mandaat van de Europese Centrale Bank is zowel verdere verruiming als afbouw van het opkoopbeleid mogelijk.

– Verstandig beleid vergt nieuwe ideeën en het opgeven van simplistische modellen.

De pandemie heeft een gat geslagen in de overheidshuishouding. In 2020 neemt de Nederlandse staatsschuld toe met rond de 55 miljard euro (Rijksoverheid, 2020). De manier waarop we naar de overheid kijken, is van belang voor de beoordeling van deze schuldenlast. Daarom betoog ik dat er een nieuwe visie op staatschulden nodig is om het begrotingsbeleid de komende jaren vorm te geven, en zo een constitutionele crisis te voorkomen.

Drie visies op staatsschulden

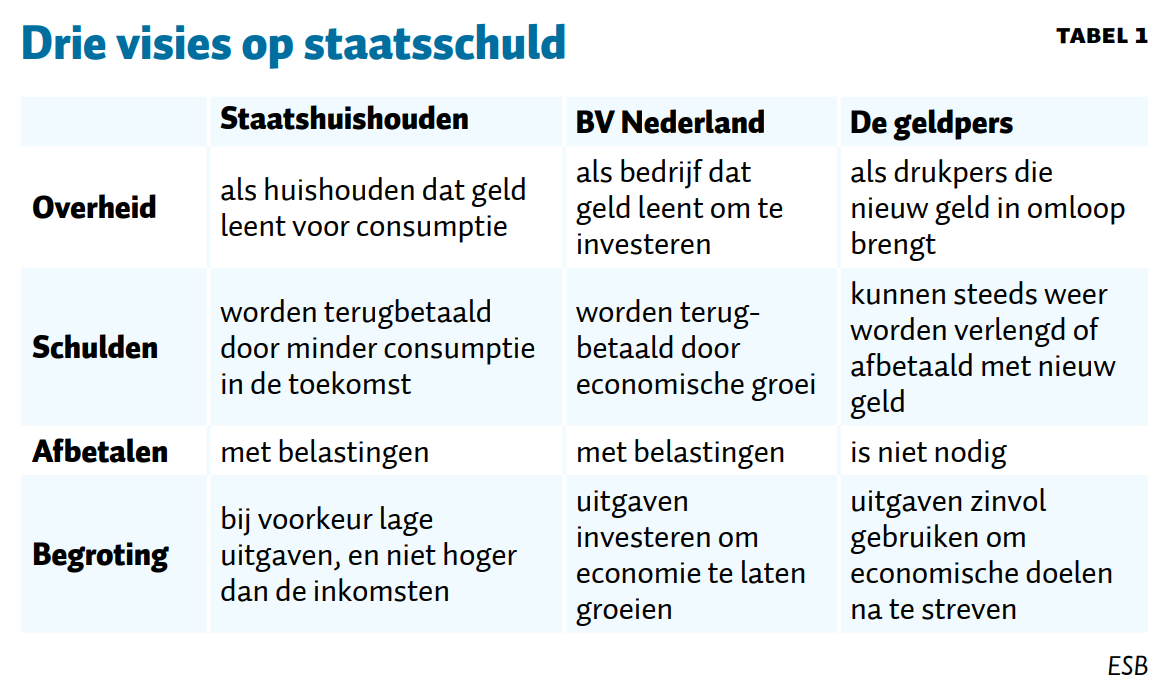

De economie is complex. Modellen en analogieën helpen economen en politici om met die complexiteit om te gaan. Daarin wordt de overheid afwisselend als een huishouden, een bedrijf of een geldpers voorgesteld. Maar iedere voorstelling suggereert een andere reactie op de pandemieschulden – zie tabel 1 voor een overzicht.

De overheid als huishouden

Politici, zoals recent nog minister van Financiën Wobke Hoekstra, beschouwen de overheid graag als een huishouden. Hoekstra gebruikte dit beeld tijdens de verkiezingen al om te waarschuwen voor toekomstige bezuinigingen: “Eerlijk is eerlijk – elke euro die je leent, moet je een keer terugbetalen.” Nederland staat volgens de redenering van Hoekstra voor een deprimerende keuze: of de toekomstige belastinginkomsten moeten fors omhoog, of de publieke uitgaven moeten zo snel mogelijk omlaag.

Dit beeld van de overheid als huishouden heeft een lange geschiedenis. Zo stelde de Schotse filosoof David Hume in zijn essay Of public credit uit 1752 dat er geen fundamenteel verschil was tussen de overheid en een huishouden: “Als de fondsen van de eerste groter zijn, dan zijn ook de nodige uitgaven proportioneel groter; als de middelen [van de staat] veel meer zouden zijn, dan zijn ze nog niet oneindig; en als de tijdsspanne ervan over een langere periode berekend dient te worden dan die van een enkel leven, of zelfs van een hele familie, dan moet de staat ook principes omarmen die omvangrijk, duurzaam en gul zijn, passend bij de gehele duur van zijn bestaan.” (Hume, 1994, p. 167).

In het model van het huishouden worden staatsschulden voorgesteld als een soort consumptief krediet. Net als bij huishoudens, wordt er geld geleend voor de uitgaven van vandaag. Dat moet met de toekomstige inkomsten weer worden terugbetaald. In het geval van de overheid is dat door de belastingen. Als de schulden te hoog zijn, gaat de staat failliet. Vanuit dit perspectief is de beste staatsschuld geen staatsschuld; als het mogelijk is kun je net als een huishouden lenen, maar het is beter om dat te vermijden. Hume kiest hierbij een sterke formulering: “either the nation must destroy public credit, or public credit will destroy the nation” (Hume, 1994, p. 174).

Vanuit deze visie zijn de pandemieschulden dus een ramp, want die schulden moeten nog decennialang worden terugbetaald. Deze visie vormt de achtergrond van Hoekstra’s bezuinigingsdrift. Een goede econoom begrijpt echter dat het hier niet gaat om een ijzeren consequentie, maar om een politieke keuze.

De overheid als bedrijf

Een alternatief model stelt de overheid voor als een bedrijf: de BV Nederland. In deze visie zijn de pandemieschulden investeringen om het toekomstig verdienvermogen van Nederland te kunnen behouden.

Het verschil met een huishouden is dat een bedrijf doorgaans niet leent voor consumptie, maar om te investeren. Als die investeringen iets opleveren, kan het daarmee de schulden afbetalen. Toegepast op overheden laat het model van de overheid als bedrijf zien dat overheidsuitgaven ook toekomstige inkomsten kunnen genereren. Want als de economie groeit dan neemt ook de belasting toe, en dus het vermogen om schulden terug te betalen. Schulden moeten, hoe dan ook, eens worden terugbetaald. Bedrijven kunnen daarom beter een beetje te weinig lenen dan te veel. Anders zal op enig moment de geldkraan dichtgaan.

Vanuit dit tweede model is de vraag lastiger te beantwoorden of de overheid in 2020 te veel geleend heeft. Je kunt in dit model immers ook onvoldoende lenen en een permanent verlies aan economische capaciteit, en daardoor aan belastingopbrengsten ondergaan. Wel blijft in dit model economische groei doorslaggevend; investeringen moeten op termijn immers worden terugverdiend door toekomstige belastinginkomsten.

De overheid als geldpers

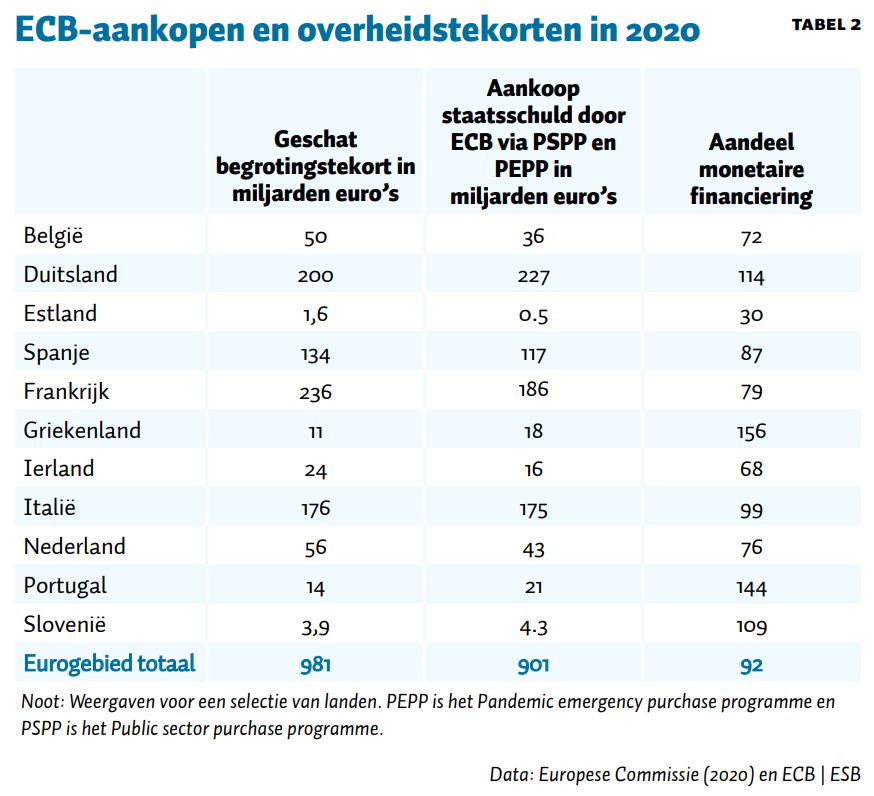

De afgelopen jaren is er steeds meer aandacht voor een derde model, namelijk dat van de overheid als geldpers. In 2020 zette de Europese Centrale Bank (ECB) de geldpers aan om de overheidstekorten op te vangen. De ECB kocht voor 43 miljard euro aan Nederlandse staatsschulden op. Een groot deel van de Nederlandse rekening voor de pandemie staat nu dus op de balans van de ECB. Tabel 2 toont dat er voor Duitsland en Griekenland zelfs meer dan 100 procent van de nieuwe schulden werd aangekocht. Zolang het ECB dit beleid voortzet, kunnen lidstaten vrijwel onbegrensd geld uitgeven. Zonder de geldpers is 2020 dus niet goed te begrijpen.

Voorstanders van de Moderne Monetaire Theorie (MMT) zeggen al jaren onomwonden: de staat kan altijd meer geld printen (Lerner, 1947; Wray, 1998) en in haar recente boek The deficit myth schrijft Stephanie Kelton: “De federale overheid is in niets zoals huishoudens en bedrijven. Dat is omdat Uncle Sam iets heeft dat wij allemaal niet hebben – het vermogen om de dollar uit te geven. Uncle Sam hoeft niet eerst dollars te verdienen voordat hij die kan uitgeven. (…) Als overheden hun budget beheren zoals in een huishouden gebeurt, dan missen ze kansen om via de macht van hun soevereine munt het leven van burgers te verbeteren.” (Kelton, 2020, p. 15)

Hoewel Kelton schrijft over de Verenigde Staten, is de kern van haar boodschap algemener. Als de overheid zelf de munt uitgeeft waarmee het de uitgaven betaalt, dan is haar vermogen om geld uit te geven in principe onbegrensd. De belangrijkste uitdaging is dus om het geld zinvol te besteden.

Een correcte, maar toch mogelijk contra-intuïtieve implicatie van die boodschap is dat publieke uitgaven in principe belastingen noch schulden vereisen. Belastingen vervullen natuurlijk wel een belangrijke macro-economische rol, want ze kunnen een herverdelende functie hebben en ze helpen ook om inflatie tegen te gaan. Daarmee gaan ze mogelijke negatieve gevolgen van te hoge overheidsuitgaven tegen, maar zonder belasting waren de uitgaven zelf ook mogelijk geweest. Die stelling is bevreemdend als we de overheid beschouwen als een huishouden of bedrijf, maar vormt de kern van het model van de overheid als geldpers. Er kunnen dus weliswaar goede redenen zijn om te lenen, maar de overheid als geldpers hoeft voor uitgaven niet per se zelf te lenen.

ECB financiert de pandemieschulden

Het Pandemic emergency purchase programme (PEPP) is een schuldenopkoopprogramma van de ECB met een voorlopige omvang van 1.850 miljard euro. Het programma heeft wezenlijke kenmerken van wat de MMT voorschrijft. Als de ECB financiële titels koopt, geeft ze daarvoor nieuw geld uit in de vorm van centralebanktegoeden. De ECB heeft dit jaar dus veel nieuw geld uitgegeven, voor een belangrijk deel voor het opkopen van staatsschulden.

Als lidstaten rente betalen op de staatsschulden die bij de ECB geparkeerd zijn, ontvangen ze die rente indirect weer terug als dividend. In de praktijk krijgen de lidstaten dus geld. Centrale bankiers zullen dat woord liever niet gebruiken, maar het gaat hier wel degelijk om een vorm van monetaire financiering (Draghi, 2020).

Wat betreft de pandemie stelt een blik op de geldpers gerust. De staatsschuld is weliswaar gestegen, maar hoeft niet per se hoeven te worden terugbetaald – zeker niet al in 2021. Het helpt ook om het gemak te begrijpen waarmee Nederland zich de afgelopen jaren via kapitaalmarkten heeft kunnen financieren. Dat komt niet doordat de publieke schulden zo laag zijn of omdat de economie zo productief is, maar omdat de ECB een groot deel van de nieuwe schulden heeft opgekocht.

De PEPP volgt op een turbulente geschiedenis. Tijdens de financiële crisis vanaf 2008 zag de ECB lange tijd af van directe monetaire steun aan de lidstaten – de Bank of England kocht in dezelfde periode Britse staatschulden voor twintig procent van het bruto nationaal product. Die afzijdige houding veranderde pas met Draghi’s beroemde ‘whatever it takes’ in de zomer van 2012. De afwezigheid van de geldpers had de crisis uit de hand doen lopen.

Bij het begin van de pandemie dreigt de geschiedenis zich te herhalen. Op 12 maart 2020 stelde Christine Lagarde, president van de ECB, nog onomwonden: “we are not here to close spreads”. Vrij vertaald: ‘het is niet onze taak om te zorgen dat staatsschulden betaalbaar blijven’. De markten reageerden opnieuw heftig. Een week later kondigde de ECB het PEPP aan, waarna de Europese geldpers een van de ongeroemde helden van het pandemiejaar werd.

Mandaat ECB te open

Dat het PEPP een MMT-programma voor de eurozone zou zijn, is duidelijk een simplificatie. De Europese lidstaten hebben met de invoering van de euro geen eigen geldpers meer. In Artikel 123 verbiedt het Verdrag van Maastricht uit 1992 zowel de EU als de afzonderlijke lidstaten om zonder tussenpersoon tegoeden van de ECB te ontvangen. Dit zogenaamde ‘verbod op monetaire financiering’ betekent dat overheden dus ofwel belasting moeten heffen, ofwel schulden moeten uitgeven om ECB-tegoeden te krijgen. In die zin gaat het Verdrag uit van overheden die zich, net als huishoudens en bedrijven, privaat financieren.

Artikel 123 staat wel het opkopen van staatsschulden in kapitaalmarkten toe. Als lidstaten schulden verkopen aan investeerders mag de ECB die vervolgens van hen via betaling overnemen – een omstreden ‘geitenpaadje’ dat de afgelopen jaren druk bewandeld is (De Boer en Van ’t Klooster, 2020).

Hoewel de ECB nu duidelijk de weg van monetaire financiering is ingeslagen, beschouwen de Europese verdragen overheidsschulden nog steeds net als die van een huishouden. De bestaande regels bieden daarom weinig richtlijnen voor hoe de geldpers te gebruiken.

De raad van bestuur van de ECB kan op elk moment besluiten om het opkoopprogramma af te bouwen. Dan gaan de rentes weer omhoog, en zijn de lidstaten aan de grillen van de markt overgeleverd – en gaan staten weer terug in het keurslijf van het huishoudboekje. De ECB kan het programma echter ook eindeloos hernieuwen. Herziening van het Stabiliteits- en Groeipact is wenselijk nu publieke schulden de facto grotendeels gemonetariseerd zijn.

Het ECB-mandaat zegt niets over de nieuwe keuzes waar de ECB voor staat, en is dus ook aan herziening toe (De Boer en Van ’t Klooster, 2020). Daarvoor is er geen verdragswijzing nodig. Artikel 125(2) van het Verdrag staat de lidstaten toe om, na consultatie van de Commissie en het Europees Parlement, verboden vormen van monetaire financiering te definiëren. Zo kan er – als het ons Europeanen lukt daarover overeenstemming te bereiken – onderscheid worden gemaakt tussen een zinvol en een onwenselijk gebruik van de geldpers.

Toekomst

Hoe nu verder? Er is jammer genoeg geen simpel antwoord op de vraag wat goed budgettair beleid is. Het model van het huishouden en het bedrijf gaan uit van een beperkt budget, terwijl we weten dat die beperking zelf een beleidskeuze is. Ook politici die zeggen: “we kunnen nu veel uitgeven want de rente is laag” draaien de boel om. De ECB kiest voor die lage rente omdat ze uitgaven wil aanmoedigen. Het monetaire beleid bepaalt of schulden ‘houdbaar’ zijn. De vraag waar de EU nu voor staat is hoe dat monetaire beleid te gebruiken.

Het model van de geldpers zegt weinig over wat verstandige uitgaven zijn om voor te lenen dan wel om er geld voor te drukken. MMT-aanhangers hebben, in tegenstelling tot wat hun critici soms beweren, veel aandacht voor het inflatierisico. Juist daarvoor ontbreekt echter vooralsnog een adequate economische theorie (Tarullo, 2017). Inflatie is op dit moment ook niet de grootste zorg. Kwartaal na kwartaal stelt de ECB haar inflatieverwachtingen naar beneden bij (Darvas, 2018). Tegelijkertijd weet niemand nog hoe de ambitieuze klimaatdoelen van het Akkoord van Parijs gerealiseerd moeten worden. Het is onwaarschijnlijk dat een simpel model hiervoor het juiste staatsschuldenniveau weet te vinden. Veeleer lijkt het verstandig om eerst na te denken wat de juiste klimaatstrategie is en daar dan vervolgens de financiering op te ijken.

Modellen zijn waardevol omdat ze de complexiteit van de economie reduceren, maar het is ook mogelijk om te veel vanuit een model te denken. Zo zijn modellen dus net als de geldpers: wel nuttig, maar pas op voor overmatig gebruik.

Literatuur

Boer, N. de, en J. van ’t Klooster (2020) The ECB, the courts and the issue of democratic legitimacy after Weiss. Common Market Law Review, 57(6), 1689–1724.

Darvas, Z. (2018) Forecast errors and monetary policy normalisation in the euro area. Bruegel Policy Contribution, 24.

Draghi, M. (2020) Draghi: we face a war against coronavirus and must mobilise accordingly. Financial Times, 25 maart.

Hume, D. (1994) Hume: Political essays (K. Haakonssen, red.). Cambridge: Cambridge University Press.

Kelton, S. (2020) The deficit myth: Modern Monetary Theory and the birth of the people’s economy. New York: Public Affairs.

Lerner, A.P. (1947) Money as a creature of the state. The American Economic Review, 37(2), 312–317.

Rijksoverheid (2020) Najaarsnota 2020. Kamerbrief van de Minister van Financiën, 35650(1).

Tarullo, D.K. (2017) Monetary policy without a working theory of inflation. Hutchins Center Working Paper, 33. Brookings Institution.

Wray, L.R. (1998) Understanding modern money: the key to full employment and price stability. Cheltenham: Edward Elgar.

Auteur

Categorieën