Wim Boonstra en Daniel van Schoot schrijven op dit moment een serie blogs over geldschepping op ESB. In een van hun blogs bespreken zij monetaire financiering. Dit zou volgens hen niet leiden tot een hogere overheidsschuld, maar wel tot hogere inflatie. Hoewel dit dus de inflatie zou stuwen, geven Boonstra en Van Schoot in hun blog aan dat dit onmogelijk is in de Eurozone door het verbod op monetaire financiering. In dit artikel zal ik laten zien dat monetaire financiering geen enkel voordeel biedt voor de overheidsfinanciën ten opzichte van een vergelijkbaar stimuleringsplan dat gefinancierd wordt door staatsobligaties. En op basis van deze realisatie zal ik een alternatief voor monetaire financiering bieden dat meer kans van slagen heeft in de Eurozone.

In deze blog zal ik laten zien dat je onder bepaalde condities geen monetaire financiering nodig hebt om de bredere geldhoeveelheid in de economie te vergroten. Hetzelfde kan namelijk bereikt worden door een stimuleringsplan van de overheid te financieren met staatsobligaties. Op deze manier kan het verbod op monetaire financiering omzeilt worden. Om tot dit punt te komen, zal ik eerst uitleggen waarom het voor de overheidsfinanciën niets uitmaakt of een stimuleringsplan monetair wordt gefinancierd of door middel van staatsobligaties. Vervolgens zal ik uitleggen onder welke condities het ook voor de groei van de bredere geldhoeveelheid niet uitmaakt of je een stimuleringsplan monetair of via staatsobligaties financiert.

Waarom monetaire financiering geen voordeel biedt voor de overheidsfinanciën

Het enige dat ik nodig heb voor het aantonen van deze stelling is het onderuit halen van een belangrijke foutieve aanname in het voorbeeld dat Boonstra en Van Schoot zelf geven in hun blog.

Boonstra en Van Schoot gaan er in hun voorbeeld van uit dat een overheid voor 1000 miljoen euro wil investeren in infrastructuur en dit monetair financiert:

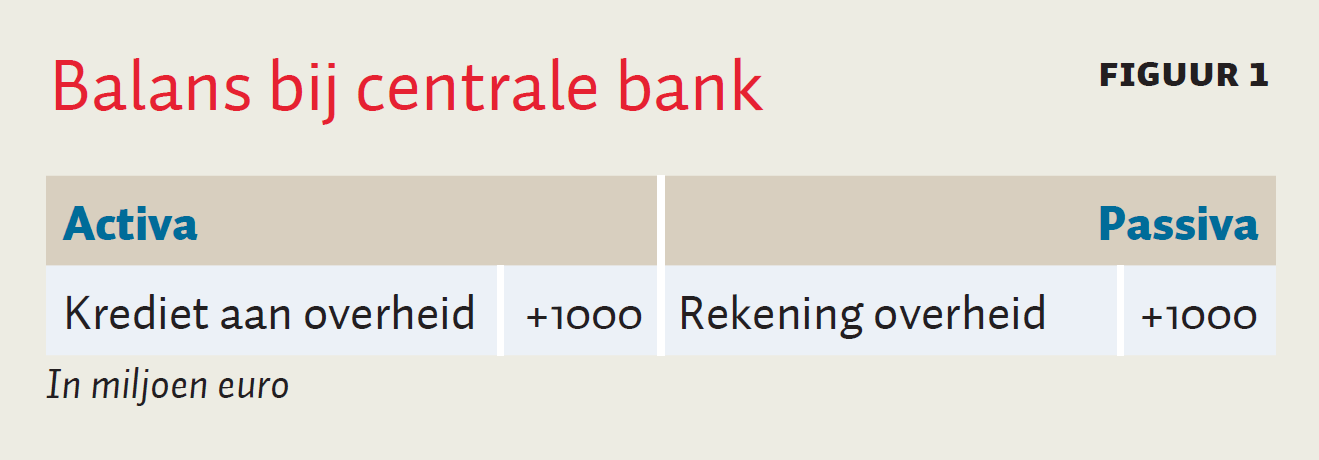

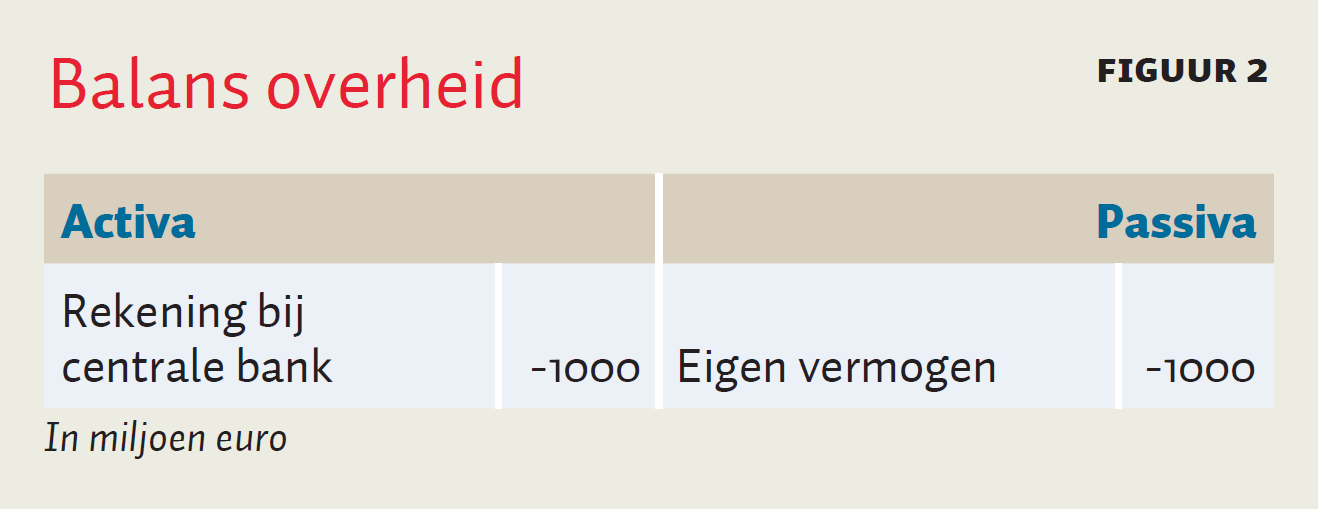

In figuur 1 is te zien hoe de rekening die de overheid aanhoudt bij de CB wordt opgehoogd met 1 miljard euro en de CB in ruil hiervoor staatsobligaties krijgt (“krediet aan de overheid”) van dezelfde waarde. In Figuur 2 is te zien dat de overheid nu een rekening heeft bij de CB en een schuld aan de CB.

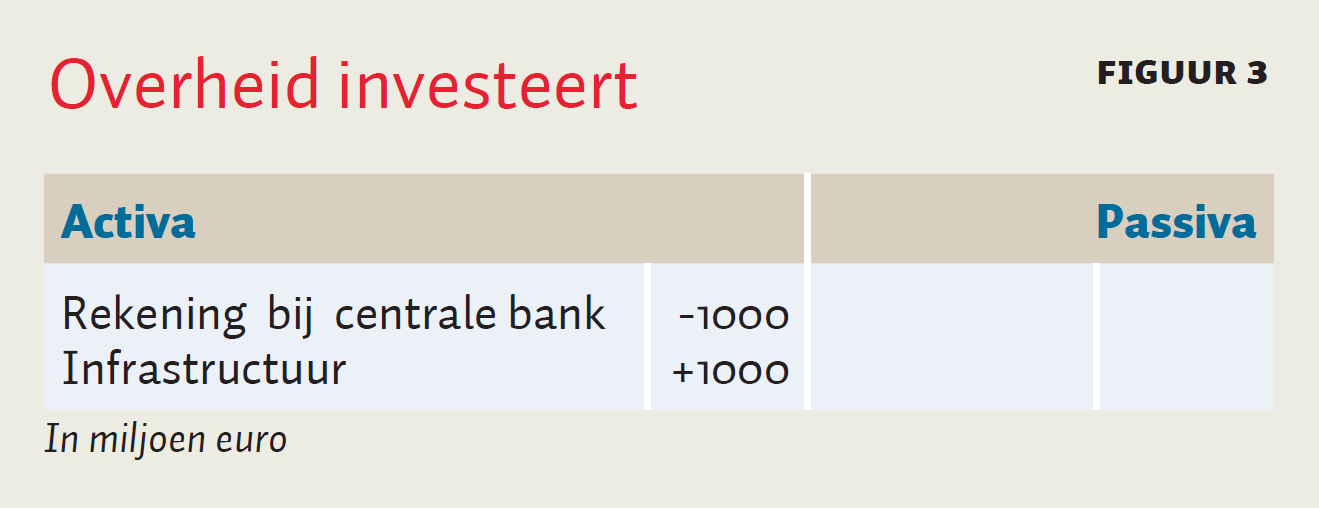

Vervolgens gaat de overheid dit geld investeren in infrastructuur:

Figuur 3 laat zien dat de investeringen in infrastructuur betaald worden met het geld dat de overheid op de rekening van de CB heeft staan. Dit geld komt – via bestedingen aan infrastructuur – uiteindelijk terecht op de bankrekeningen van de gezamenlijke huishoudens:

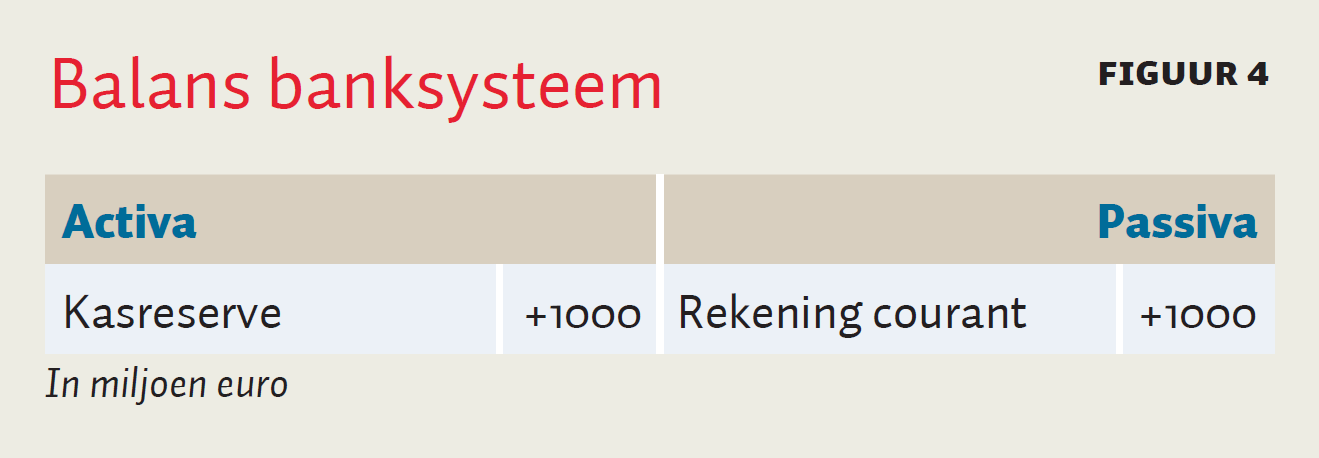

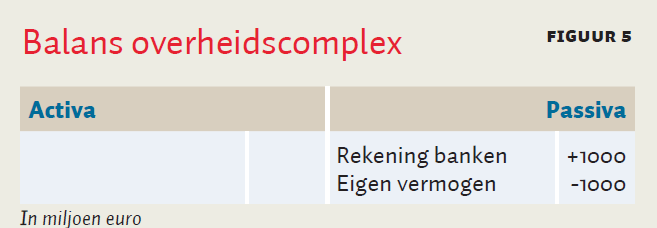

In figuur 4 is te zien hoe de bankrekeningen van de gezamenlijke huishoudens (“rekening courant”) met 1 miljard zijn opgehoogd en hoe de kasreserves van banken worden opgehoogd. De kasreserves worden door banken aangehouden in de vorm van reserves bij de CB. Dit is een verplichting voor de CB (staat aan de passivazijde) en daarmee een verplichting voor de overheid, zodat uiteindelijk de volgende balans ontstaat bij de gezamenlijke balans van CB en overheid:

Vervolgens schrijven Boonstra en Van Schoot dat de verplichting van het overheidscomplex aan banken geen ‘echte’ schuld is wanneer er vanuit wordt gegaan dat er geen rente over wordt vergoed. Deze laatste aanname is echter een gevaarlijke.

De extra reserves die bij banken ontstaan, vallen namelijk onder de overtollige reserves. In een eerder artikel liet ik zien dat de centrale bank alleen de rente kan verhogen (als de inflatie weer omhoog zou gaan), wanneer ze een rente betaalt over deze overtollige reserves die gelijk is aan haar doelrente. Wil de CB de rente verhogen naar bijvoorbeeld 4 procent, dan zal ze deze doelrente moeten betalen over de overtollige reserves. Oftewel: het overheidscomplex betaalt dan wel degelijk rente over die 1 miljard euro uit het voorbeeld. De korte rente die door de CB wordt betaald zal min of meer gelijk zijn aan de rente op schatkistpapier (kortlopende overheidsschuld). Dit is overheidsschuld in een ander jasje. We kunnen net zo goed een stimuleringsplan financieren met (kortlopende) staatsobligaties, want voor het ‘gratis geld’ hoeven we het niet meer te doen. Monetaire financiering biedt dus geen voordeel voor de overheidsfinanciën.

Alternatief voor monetaire financiering

Dit brengt ons tot mijn alternatief voor monetaire financiering dat waarschijnlijk meer kans van slagen heeft in de Eurozone. We kunnen de overheid uit het voorbeeld nog steeds laten investeren in infrastructuur, maar we laten de overheid dit financieren met staatsobligaties. Onder bepaalde condities zal dit de bredere geldhoeveelheid net zoveel laten groeien als met het voorbeeld van monetaire financiering. Dit kan bijvoorbeeld wanneer het banksysteem deze staatsobligaties opkoopt met haar overtollige reserves:

Wanneer de staatsobligaties door het banksysteem worden opgekocht, is het effect van het ophogen van de overheidsschuld vergelijkbaar met monetaire financiering. Het aantal deposito’s stijgt nog steeds in deze situatie en daarmee de bredere geldhoeveelheid.

Alleen wanneer spelers buiten het banksysteem (bijvoorbeeld de huishoudens zelf) de staatsobligaties kopen, zal de bredere geldhoeveelheid niet stijgen. In dat geval krijgen huishoudens staatsobligaties in plaats van kortlopende deposito’s. Dit probleem kan echter redelijk eenvoudig worden opgelost.

De CB kan de staatsobligaties direct van de huishoudens kopen, in plaats van dat ze deze van het banksysteem koopt. Huishoudens zien dan aan het eind van de rit alsnog hun kortlopende deposito’s toenemen. Door deze methode zal de bredere geldhoeveelheid alsnog toenemen, waarmee een vergelijkbaar effect wordt bereikt als met monetaire financiering.

Het voordeel van dit alternatief is dat men nu niet te maken krijgt met het verbod op monetaire financiering. Er zijn uiteraard ook bij dit alternatief nog steeds obstakels, zoals het stabiliteits- en groeipact.

Boonstra en Van Schoot (2016). Geld scheppen met Boonstra en Van Schoot (7). Economische Statistische berichten.

Van der Hout, OXB (2016). Helikoptergeld: waarom het nooit werkt! Economische Statistische Berichten.

Auteur

Categorieën

1 reactie

Beheersen economen hier nog iets van de materialistische dialectiek, of is dat compleet afgeschreven? Kunnen we even nadenken over bezit en arbeid?

"Gezonde bomen produceren veel zuurstof. Als we veel zuurstof in het systeem pompen worden de bomen weer gezond!" Dat is wat het te veel bestuderen van monetaire aggregaten met je doet.

Monetaire economen hebben gevonden dat er een (losse) relatie is tussen de diverse monetaire aggregaten, en inflatie. Die relatie leek ijzersterk, maar kijk je naar de andere kant van een balans (tegenover krediet staat altijd bezit, of een investering), kun je je afvragen of monetaire economen nooit veel verder zijn gekomen dan een soort van fenomenologische uitleg van een symptoom in plaats van een oorzaak. Meer investeringen, meer bezit, meer inflatie; daarbij moet je enkel een beetje oppassen dat je de economische groei niet in overdrive gooide - dus een 2% inflatie doel.

Het is dus altijd al de vraag geweest of Quantitative Easing überhaupt iets kan doen. Niet alleen baseert het zich op een waarschijnlijk deels foutieve fenomenologische theorie (helemaal afschrijven doe ik het nou ook weer niet), het werkt ook nog eens op de verkeerde kant van de balans. Voor inflatie wil je dat de hoeveelheid bezit en de tegoeden van de burgers toenemen. En dat laatste zit op de passiva kant van een balans van een bank, terwijl QE op de activa kant werkt, dus je komt niet veel verder dan veronderstelde indirecte vermogenseffecten. Maar waar is de toename aan de hoeveelheid bezit in een economie? Dat je een monetair aggregaat laat toenemen is waarschijnlijk volstrekt irrelevant. Breed geld? Wichelroede term.

De auteurs Boonstra et al. lijken wel iets van Marx gelezen te hebben, alhoewel ik hun balansen niet direct leesbaar vind. Hun voorstel voor het monetair financieren van infrastructurele projecten klinkt mij iets aantrekkelijker; met 'gratis' geld laat je de hoeveelheid bezit in een economie toenemen ten opzichte van de hoeveelheid geld, en dat zal inderdaad wel een inflatoir effect hebben. Of het direct storten van geld bij de consument hetzelfde effect uiteindelijk heeft? Mogelijk gaat het gewoon verloren in fluctuaties van waardepapieren of stroomt het direct je economie uit.

Econoom Van der Hout lijkt gemist te hebben wat monetaire financiering is. Voor monetaire financiering heb je maar een ding nodig: De verplichting van de centrale bank om tot het einde der tijden altijd staatsschuld op te kopen. Daarmee is het aanmaken van staatsschuld altijd direct equivalent aan het doen van een storting op de rekening van een overheid, en naar rente effecten hoef je niet meer te kijken. Begin je er eenmaal aan, dan kom je er ook nooit meer vanaf, anders is het geen monetaire financiering meer. Of QE monetaire financiering is, zal de toekomst dus uit moeten wijzen.

Of monetaire financiering via een bank of een huishouden verloopt lijkt mij volstrekt irrelevant; zolang de centrale bank maar verplicht staatsschuld koopt en dat op de rekening van een overheid terecht komt is elke vorm gelijk aan elkaar. Daarmee bestaat 'gratis' geld, maar iets zal moeten toegeven. De prijs die je betaalt, is hoog: het vertrouwen in een munt kan hierdoor instorten, en je komt er nooit meer vanaf.

Wil je coute que coute inflatie en lijkt monetaire financiering aantrekkelijk? Doe dan niet zo moeilijk: Maak staatsschuld, laat het door de centrale bank opkopen, en koop met dat gratis geld goud. Probleem opgelost. Maar hoe lang je dat internationaal gezien vol kunt houden?

Chinezen kopen wel goud, maar die kennen de materialistische dialectiek nog. En Amerikanen zijn naar verluidt allang weer afgestapt van monetair beleid naar aanleiding van monetaire aggregaten. Ik krab me dus maar regelmatig achter de oren naar aanleiding van wat ik hier allemaal lees.