Waar gehandeld wordt, wordt vroeger of later betaald. Betalingsverkeer is een apart bedrijfsproces, dat los gezien kan worden van bankieren en ook niet per se door bankiers hoeft te worden uitgevoerd. In het betalingsverkeer beïnvloeden markt, techniek en regelgeving elkaar door de eeuwen heen. Welke factoren bepalen het wettelijk kader en hoe werkt dit uit op de positie van betaaldienstaanbieders?

In het kort

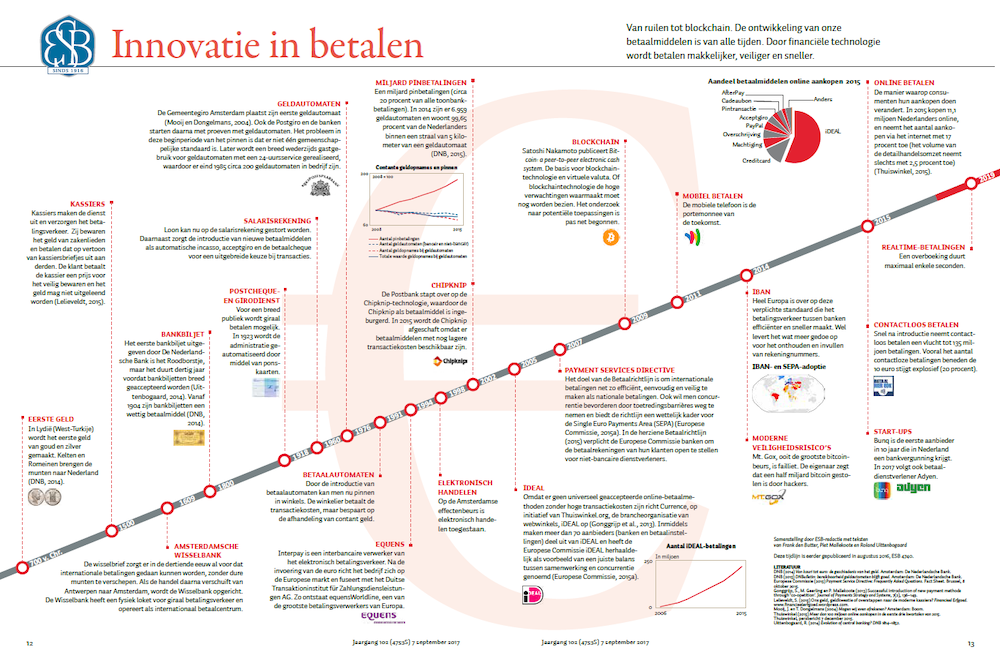

– Het betalingsverkeer is door de eeuwen heen vooral in handen van de overheid geweest.

– Depositobanken hebben slecht zicht op de behoefte van de consument en zijn niet de katalysator van innovatie.

– Regels moeten borgen dat betaaldienstverleners volwaardige toegang hebben tot settlement bij centrale banken.

In het kort

Dit artikel is een bewerking van een presentatie voor de ronde tafel van ESB op 6 juli 2017 over innovatie en regelgeving in het retailbetalingsverkeer

Een betaling ontstaat nooit uit zichzelf, want er is altijd een voorliggende reden om te betalen. Dat kan een kooptransactie tussen partijen zijn, maar ook een betaling waar geen verplichting aan ten grondslag ligt, zoals een gift. Wie het betalingsverkeer goed wil begrijpen, moet dus vooral voorbij die betaling kijken, naar de reële economie.

Zo ontstaat in onze economische geschiedenis, vanwege de behoefte van een handelaar om zijn geldzaken te delegeren aan een vertrouwd persoon, de rol van de kassier. De kassier bewaart diens gelden en verzorgt betalingen aan daartoe aangewezen personen (kader 1). En wanneer aan het eind van de zestiende eeuw de handel van Antwerpen naar Amsterdam verschuift, wordt – op instigatie van de handelaren – de Amsterdamse Wisselbank opgericht. De behoefte aan geld staat dus aan de basis van de professionalisering van het geldverkeer.

Kader 1: De drie functies van geld: een ‘heilige’ drie-eenheid?

In onze huidige tijd worden de verschillende functies van geld in de verschijningsvorm van ons betaalmiddel gecombineerd. Een bankbiljet is daarmee tegelijkertijd een opslag van waarde, een betaalmiddel en de denominatie van de gangbare rekenmunt (‘unit of account’).

Deze combinatie van functies is niet uit de aard van de zaak noodzakelijk. Zo is er een lange periode in onze Nederlandse geschiedenis geweest waarin de gulden met name als rekeneenheid een rol speelde en niet als fysieke munt. Ook zijn er wereldwijd verschillende voorbeelden bekend waarin, binnen een specifieke context, bijvoorbeeld speelkaarten of schelpen fungeerden als betaalmiddel. Kortom: we zijn prima in staat om met allerlei vormen van betaalmiddelen en rekeneenheden te werken.

Natuurlijk zijn we allemaal opgegroeid in een wereld waarin geld de drie klassieke functies combineert, maar er is geen enkele reden om de drie functies te blijven combineren in een digitale wereld. Zeker als we over de toekomst van het betalingsverkeer en de regelgeving daarvan nadenken, is het goed om dit in het achterhoofd te houden.

Met de Wisselbank wordt het betalingsverkeer op stabiele leest geschoeid, geïnspireerd op het model van de girobank in Venetië. De wisselbank had een fysiek loket waar geld gewisseld kon worden: slechte munten konden daarmee uit de circulatie gehaald worden in ruil voor goede. Daarnaast werd een rekeningsysteem gevoerd waarin handelaren hun betalingen boven de zeshonderd gulden giraal konden verrichten. Op de gelden in dit systeem kon geen beslag gelegd worden.

Op dat moment in de tijd zien we dat naast de private handelaren, kassiers en geldwisselaars, de stedelijke overheid een actieve rol neemt in het verzorgen van het betalingsverkeer. De regelgeving en het beleid komen hierbij, in een concurrentie met andere steden, tegemoet aan de behoefte van de handel (Gelderblom, 2013).

Kassiers

In de loop van de tijd verliezen de kassiers hun prominente rol. Een belangrijk kantelpunt is daarbij de oprichting van De Nederlandsche Bank in 1814. Deze instelling krijgt bij statuut de opdracht van de politiek om bankbiljetten uit te geven. Dit levert directe concurrentie op ten opzichte van de Amsterdamse kassiers, wier kassiersbriefjes tot dan toe een belangrijke rol speelden in het handelsverkeer.

In de eerste vijftig jaar verwerft DNB zich een duidelijke eigen rol in het financieel bestel. Zo ondersteunt zij de hervorming van het Nederlands muntstelsel. Ook wordt in deze periode de rol van kassier gecodificeerd in het wetboek van Koophandel en wordt het bedrijfsmodel verankerd in de wet. Daarmee wordt de kassier een stuk commerciële bewegingsruimte ontnomen (Uittenbogaard, 2014).

Het grote publiek maakt intussen hoofdzakelijk gebruik van contant geld en vanaf het laatste kwart van de negentiende eeuw incidenteel van de postwissel, voor het betalingsverkeer op afstand. De klant kocht dan bij het postkantoor een postwissel voor een bepaald bedrag, gericht aan een bepaalde begunstigde. De begunstigde ontving de postwissel per post en kon deze bij zijn eigen lokale postkantoor verzilveren. Voor internationaal betalingsverkeer namen de nationale postdiensten de onderlinge verrekening van de transactie voor hun rekening.

Banken en giro’s

De feitelijke opkomst van depositobanken in Nederland kwam laat op gang. Dat komt onder andere doordat de bestaande spelers in de markt via informele arrangementen prima in hun bankzaken konden voorzien (Jonker, 1996). Een belangrijke rol speelde ook het gebruik om aandelen te belenen via de beurs door middel van een systeem van prolongatie. Beleggers maakten zo hun aandelen liquide en partijen met deposito’s konden zo, op onderpand van aandelen, een rendement realiseren. In feite was de staande praktijk dat depositogelden hun plek vonden naar de beurs. Een bank was daarvoor niet per se nodig.

Tijdens de Eerste Wereldoorlog werd zowel op landelijk als op gemeentelijk niveau besloten tot de invoering van girodiensten voor de verzorging van het betalingsverkeer. De discussie over een landelijke girodienst liep hierbij al sinds het begin van de twintigste eeuw en werd feitelijk getraineerd door de gevestigde belangen van kassiers en banken. De jonge bankier Vissering die in 1907 een boek schreef over oud en modern giroverkeer werd zelfs nadrukkelijk door zijn collega-bankiers gevraagd om dat boek nog even niet te publiceren. Ze merkten op:“Verbazend interessant, maar berg het zoo diep in je koffer als je maar kunt, want je krijgt groote tegenwerking en wij zijn er niet voor klaar.” (Keegstra, 1923) Het boek van Vissering werd overigens pas in 1910 uitgegeven.

Aangezien de discussie al zo lang liep nam de politieke druk toe en werd aan DNB in 1910 gevraagd om het Ministerie van Financiën te adviseren. DNB constateerde dat zij zelf niet een rol kon spelen in die dienstverlening. Resteerde de mogelijkheid om het tarief van de postwissel te verlagen of om een landelijke postcheque- en girodienst op te richten, waar rekeninghouders elkaar giraal konden betalen. Uiteindelijk besloot de politiek tot dit laatste en begon de Postcheque- en Girodienst begin januari 1918 met zijn dienstverlening aan het publiek.

Parallel hieraan was in de Amsterdamse gemeente een lokaal initiatief gestart om het betalingsverkeer van gemeentelijke diensten efficiënter in te richten met behulp van een girosysteem. De dienst kwam in de loop van 1918 voor particulieren beschikbaar. Een belangrijk gegeven hierbij was dat zowel de gemeentelijke diensten als gemeentelijke ambtenaren feitelijk gedwongen werden een rekening aan te houden. Ondanks dat de gemeentegiro de nodige aanloopproblemen kende, ontstond zo al vroeg de voor (tweezijdige) betaalsystemen benodigde kritische massa (Lelieveldt, 2017a).

De oprichting van beide giro’s drukt de bankiers in het defensief en zeker de Amsterdamse bankiers laten nadrukkelijk weten er niet van gecharmeerd te zijn dat de gemeentegiro voor een deel hun rol overneemt. De bankiers stellen dat voor de werkelijke risico’s onvoldoende oog is en het steekt hen ook dat naast een gemeentelijke ook een landelijke girodienst bestond. In de archieven van ESB is hierover dan ook een levendige discussie te vinden (Verrijn Stuart, 1936).

Uiteindelijk komt er in 1932 – aangemoedigd door de banken – een staatscommissie die het nut van Gemeentelijke girodiensten onderzoekt, onder voorzitterschap van Ernst Heldring, gevolg door de Girowet in 1936 om een ongebreidelde uitbreiding van gemeentelijke girodiensten tegen te gaan (Wesselink, 1934). Die lokale initiatieven bleven nadien uit en uiteindelijk ging de Gemeentegiro in 1979 op in de Postcheque- en Girodienst.

Na de Tweede Wereldoorlog

Het einde van de Tweede Wereldoorlog bracht een aantal belangrijke veranderingen met zich mee. Ten eerste werd de consument zich – dankzij de geldzuivering van 1945 – bewust van het bestaan van bank- en giro-instellingen. Ten tweede was er in verband met de wederopbouw gaandeweg meer behoefte aan geld in de particuliere sector (zie ook Peekel en Veluwenkamp, 1984).

Aangezien traditionele financieringsbronnen, zoals deposito’s van welgestelden en ondernemingen, ontoereikend waren en inflatoire financiering van de overheid (het bijdrukken van geld) niet wenselijk werd geacht, waren de algemene banken tegen het eind van de jaren vijftig aangewezen op nieuwe financieringsbronnen. Deze werden gevonden in het aantrekken van deposito’s en spaargelden van particulieren.

Tegelijkertijd deed zich door de optredende administratieve automatisering de mogelijkheid voor om loon- en salarisbetalingen op girale wijze te verrichten. Met name werkgevers en overheid zagen hierin een goede mogelijkheid om op de dure, arbeidsintensieve procedure van contante uitbetaling te bezuinigen. De Postgiro speelde met de al langer bestaande postrekening als eerste op deze behoefte in en had als overheidsdienst een natuurlijke afzetmarkt bij overheidsdiensten en overheidspersoneel. Lonen werden in toenemende mate op deze rekeningen gestort.

De algemene banken zagen hun marktaandeel afnemen en reageerden door samen te gaan werken. In 1967 zetten zij drie instrumenten in om zo veel mogelijk girale tegoeden binnen het bankcircuit te houden: de bankgirocentrale (BGC), de rentegevende salarisrekening en de betaalcheque. De Postgiro reageerde uiteraard en kwam met een eigen gegarandeerd betaalmiddel: de girobetaalkaart.

Vanaf dat moment kenmerkt zich de ontwikkeling van het betalingsverkeer in Nederland door een afwisseling van concurreren en samenwerken. Bankiers benutten het feit dat de Postgiro niet makkelijk kon innoveren, omdat belangrijke innovaties per wet bekrachtigd moesten worden, en de Postgiro benutte zijn bevoorrechte rol in het betalingsverkeer. Lokale banken hielden voor uitvoering van het betalingsverkeer een rekening aan bij de giro, waarop door de giro geen rente werd vergoed.

Kenmerkend voor die tijd is dat naast de concurrentie ook samenwerking ontstaat. Op instigatie van DNB wordt in 1970 het almaar verhogen van rente op salarisrekeningen collectief stopgezet en ook wordt afgesproken om niet al te voortvarend te zijn met de invoering van de creditcard in Nederland (in 1976). De diverse spelers maken verder onderling afspraken over gezamenlijke standaarden voor de acceptgiro en incasso.

De Postbank en allfinanz

In 1986 ging de geprivatiseerde Postgiro door als Postbank. Aan de oprichting van de Postbank gingen vele discussies vooraf (Schotsman, 1990). Het vergde de convergentie van drie zaken.

Ten eerste de uitruil van belangen tussen banken en Postbank: de zelfstandigheid van de Postbank werd door de Postgiro gekoppeld aan het meewerken aan de snelle integratie van de betalingscircuits van banken en Postgiro (het zogeheten nationale betalingscircuit). Ten tweede de politieke visie op staatsbedrijven: een eerste wetsontwerp waarin de Postgiro een staatsbedrijf bleef, maar wel met de expliciete doelstelling om de concurrentie in het betalingsverkeer te bevorderen, kon op weinig draagvlak rekenen. Wel was er draagvlak voor het borgen van de continuïteit van de dienstverlening van de PTT Gelddiensten. Uiteindelijk was het nieuwe politieke begrip: privatisering, de route waarlangs het parlementaire draagvlak gevonden kon worden. En ten derde de bestuurlijke visie in de bankensector: lange tijd was er één bancair blok faliekant tegen een geprivatiseerde Postgiro. Met de overstap van de verantwoordelijke voor de Postbankwet, voormalig minister van Financiën Duisenberg, naar de Rabobank, viel het bancaire front uiteen en werd het privatiseren van de Postgiro wel bespreekbaar.

Toen de Postbank eenmaal in de vrije markt aanwezig was, werd zij onderdeel van het spel in die markt. Dat spel kenmerkte zich door economische spanning en een geleidelijke oriëntatie op Europa. De tweede bankenrichtlijn uit 1989 maakte een eind aan het verbod van banken om aandelen in verzekeraars te houden en te fuseren. Ook werd buitenlandse toetreding mogelijk. Vanaf dat moment kondigt zich een nieuwe fusie- en overnamegolf aan.

Verzekeraars en banken gaan steeds meer samenwerken onder de noemer allfinanz. De Postbank fuseert eerst met de NMB tot de NMB Postbank Groep. Deze fuseert met Nationale Nederlanden tot ING Groep. Klanten spreken dan nog lang over ‘de giro’ en zien de Postbank nog steeds als de hoeder van het erfgoed van de Postgiro: gratis betalingsverkeer en gemak voor de gewone man. Geleidelijk verwatert die oorspronkelijke positionering met als symbolisch eindpunt het definitief schrappen van het merk Postbank in 2007 door de toenmalige voorzitter Tilmant.

Een Europese markt, munt en regels

In het verlengde van geopolitieke ontwikkelingen zoals de val van de muur, wordt besloten tot de invoering van de euro. Deze bestaat eerst alleen giraal en komt daarna pas chartaal beschikbaar. Het is een grote wijziging in het betalingsverkeer die technisch gezien goed wordt uitgevoerd.

Politiek gezien neemt vervolgens de druk op de Europese bankensector toe. Politici ergeren zich al jaren aan de ondoorzichtige tarieven van het internationale betalingsverkeer en de nukkige houding van banken om dit te verbeteren. De irritatie leidt tot een onverwachte interventie. De Europese Commissie komt met een verkapte prijsverordening op de proppen die bepaalt dat banken voor betalingen van en naar het buitenland hetzelfde moeten rekenen als voor binnenlandse betalingen (Europese Commissie, 2001).

Deze verordening markeert een periode waarin op Europees niveau allerlei regels rond het betalingsverkeer worden geformuleerd. De eerdere opvatting dat het gaat om het in goede banen leiden van marktwerking wordt aangevuld met een opvatting waarin het aan de politiek is om banken haar wil op te leggen. Ook de opkomst van nieuwe media, het internet en de tanende legitimiteit van Europa spelen een rol in deze dynamiek (Lelieveldt, 2014).

Het netto-effect was dat vanaf begin 2008 een gestandaardiseerde Europese overschrijving werd ingevoerd en vanaf eind 2009 een Europese incasso. De betalingsdienstenrichtlijn werd in de diverse lidstaten geïmplementeerd en de Europese regelgever verplichtte de landen om de oude nationale systemen buiten gebruik te stellen. Zo werd de overgang naar Europees betalen gerealiseerd en in Nederland werd in januari 2015 het laatste betaalsysteem, de Chipknip, buiten gebruik gesteld.

Bij de ‘gelijkheid’ van deze Europese regels zijn overigens wel kanttekeningen te plaatsen. Ten eerste is het belangrijk dat bij richtlijnen in elk land nog een implementatie moet plaatsvinden. Hoewel de richtlijnen wel harmonisatie nastreven, betekent dit dat er toch nationale verschillen kunnen zijn in de implementatie. Daarnaast kan ook op nationaal niveau de lokale toezichthouder een eigen opvatting hebben over de interpretatie van de nationale wetgeving. In de praktijk maakt het dus nog steeds uit in welk land een vergunning wordt verkregen en welke interpretaties precies van toepassing zijn (Lelieveldt, 2017b).

Disruptie door techniek en regelgeving

De opkomst van chipkaart en internettechniek zorgde eind jaren negentig voor een nieuwe reeks technische mogelijkheden. Betalen was mogelijk via chipkaarten die door niet-bancaire instellingen werden uitgegeven. Op dat moment was de bankenrichtlijn het dominante regelgevende kader in Europa. Wie geld aantrekt en uitzet is een bank en moet een vergunning hebben. Die lijn van redeneren werd ook op de nieuwe techniek geplakt en was lang het uitgangspunt van toezichthouders in de Europese discussie.

De einduitkomst was dat met de Europese Richtlijn elektronisch geld een functionele benadering werd gekozen. Het was niet zo dat iedere partij die met geldverkeer bezig was een bank moest zijn, maar dat een activiteit waarmee elektronisch geld werd uitgegeven en verspreid, onderhevig was aan een eigen vorm van toezicht, op maat gesneden voor dat type activiteit. De instelling die die activiteit uitvoert zou dan een elektronischgeldinstelling zijn (Lelieveldt, 1997).

Anders dan de formele evaluaties van de Europese Commissie suggereren, was deze richtlijn een groot succes. Er kwam hierdoor een springplank voor tal van innovatieve instellingen die zich voornamelijk in het Verenigd Koninkrijk vestigden. De reden daarvoor was dat de lokale toezichthouder al snel aan de markt verduidelijkte hoe hij om zou gaan met die nieuwe regels. En wie dus het eerst op de markt wilde zijn, diende dus vanuit het Verenigd Koninkrijk te starten.

Een van die partijen was ook het Amerikaanse bedrijf PayPal, dat na verloop van tijd de overstap naar een bankvergunning maakte. Het is een beweging die vergelijkbaar is met die van de Nederlandse betaaldienstaanbieder Adyen. Adyen was eerst een betaaldienstaanbieder, maar heeft besloten om nu onder een bankvergunning zijn betaaldiensten verder aan te bieden. De reden daarvoor is onder meer dat de Settlement Finality Directive de betaaldienstaanbieders nog steeds niet toestaat om direct deel te nemen aan de settlementsystemen van centrale banken (Lelieveldt, 2017c).

Betalingsverkeer slechts kort in private en bancaire handen

Hierboven zagen we dat het betalingsverkeer door de eeuwen heen vooral in handen van de overheid is geweest, met name via de verzorging van chartaal geld en de werkzaamheden van postdiensten en postgiro tot 1986. Het bedrijfsmodel betalingsverkeer vond in de zakelijke markt zijn plek in de vorm van de kassiers, maar die spelers zijn geleidelijk verdreven door de in Nederland pas laat opkomende depositobanken.

De reputatie van die depositobanken op het gebied van retailbetalingsverkeer is niet om over naar huis te schrijven. Men heeft slecht zicht op de behoefte van de gewone consument en vooral onder druk van kostenstijging en een financieringsbehoefte betreedt men de markt voor retailbetalingsverkeer. Daarbij wordt innovatie eerder getemporiseerd en gekanaliseerd dan geïnitieerd. Wanneer dan in 1986 de Postgiro privatiseert, fungeert deze nog wel enige tijd als katalysator van concurrentie en innovatie, maar die positie erodeert geleidelijk aan.

Uiteindelijk is de apathie van banken in termen van productinnovatie en klantgerichtheid zodanig, dat de Europese regelgever de sector in 2001 met een semi-prijsverordening wakker schudt. Vanaf dat punt neemt feitelijk de publieke sector een belangrijk deel van de beleidsvorming op proactieve manier ter hand. Waar de bankensector gewend was de regie te kunnen voeren en beïnvloeden raakt hij deze nu kwijt.

In het verlengde van technologische ontwikkelingen is vervolgens in Europa een goede stap gezet door de introductie van functionele regelgeving, waarbij het niet langer nodig is om een bank te zijn. Zo kon een hele categorie specialistische aanbieders van betalingsverkeer en elektronisch geld de marktwerking in Europa verbeteren. Echter, om als volwaardige betaalinstelling te opereren, is toch de klassieke bankvergunning nodig, omdat die de directe toegang tot settlementsystemen van centrale banken biedt. Dit is een anomalie die snel verholpen zou moeten worden.

Een meer algemeen inzicht zou kunnen zijn dat beleidsmakers en regelgevers zich blijven realiseren hoe hun eigen zienswijze en regels gekleurd kunnen zijn door het model van de – historisch gezien vrij jonge – depositobank. Zeker waar depositobanken niet bij uitstek de innovatoren zijn in de markt, geeft het geen pas om andersoortige aanbieders de facto te veroordelen tot dat specifieke (regelgevende) model.

Literatuur

Europese Commissie (2001) Regulation (EC) No 2560/2001 of the European Parliament and of the Council of 19 December 2001 on cross-border payments in euro. Te vinden op eur-lex.europa.eu.

Gelderblom, O. (2013) Cities of commerce: the institutional foundations of international trade in the Low Countries, 1250–1650. Princeton: Princeton University Press.

Jonker, J. (1996) Merchants, bankers, and middlemen: the Amsterdam money market during the first half of the 19th century. Amsterdam: NEHA.

Keegstra, H. (1923) De overheid als bankier. ESB, 8(387), 480.

Lelieveldt, S. (1997) How to regulate electronic cash: an overview of regulatory issues and strategies. The American University Law Review, 46(4), 1163–1175.

Lelieveldt, S. (2014) Rationality and irrationality in EU Payments regulation: a closer look at institutional dynamics. Lezing op de Universiteit van Siena, te vinden op www.simonl.org/wp-content/uploads/RationalityPayments2014.pdf.

Lelieveldt, S. (2017a) Een stad vol blauwe girobussen: gemeentegiro was een revolutie in het betalingsverkeer. Ons Amsterdam, 2017(3), 8–13.

Lelieveldt, S. (2017b) DNB onnodig streng. Het Financieele Dagblad, 29 juli 2017.

Lelieveldt, S. (2017c) Adyen: the new bank is not a bank any more. Blog te vinden op moneyandpayments.simonl.org.

Peekel, M. en J.W. Veluwenkamp (1984) Het girale betalingsverkeer in Nederland. Amsterdam: NIBE.

Schotsman, C.J. (1990) De Postbank: ontstaan en ontplooiing. Den Haag: Sdu.

Uittenbogaard, R.A. (2014) Evolution of central banking? De Nederlandsche Bank 1814–1852. Gouda: Springer.

Verrijn Stuart, G.M. (1936) Het ontwerp-Girowet. ESB, 21(1059), 274–276.

Wesselink, S.J.H. (1934) Het rapport-Heldring. ESB, 19(970), 698–699.

Auteur

Categorieën