De financiële sector moet een sterkere rol aanvaarden bij de verduurzaming van ondernemingen. Is actief aandeelhouderschap dus een route naar meer impact en een beter rendement?

In het kort

– Het rendement en de ESG-score van een onderneming verbeteren na aandeelhouders-engagement.

– Er is beperkt bewijs dat het ESG-engagement de reële sociale en ecologische impact van ondernemingen verbetert.

– Institutionele beleggers kunnen het ESG-engagement effectiever maken via een gecoördineerde samenwerking. Nieuwe sector-specifieke initiatieven winnen snel aan kracht.

Van institutionele beleggers wordt er meer dan ooit verwacht dat ze in bredere zin een rol spelen bij het verduurzamen van ondernemingen en de financiële markt. Inmiddels implementeren institutionele beleggers het ‘duurzaam’ of ‘verantwoord’ beleggen op verschillende manieren. Zo hanteren velen een uitsluitingsbeleid jegens controversiële sectoren (zoals tabak, wapens, en sectoren met een hoge CO2-uitstoot), of de aandelenselectie van ondernemingen met hoge ESG-prestaties (Environmental, Social and Governance) (Global Sustainable Investment Alliance, 2020).

Preadviezen 2022

Dit artikel maakt onderdeel uit van de Preadviezen 2022 van de Koninklijke Vereniging voor de Staathuishoudkunde. De redactie is gedaan door Rutger Claassen en Dirk Schoenmaker. Op 17 november worden de Preadviezen gepresenteerd bij het ministerie van Economische Zaken en Klimaat in Den Haag, aanmelden kan via de website van de KVS.

Deze bijdrage belicht een derde aanpak, die sterk is toegenomen onder institutionele beleggers, namelijk actief eigenaarschap en aandeelhouders-engagement (shareholder engagement). Dit betekent dat (institutionele) beleggers ondernemingen in de aandelenportefeuille aanmoedigen om de bedrijfsvoering te verbeteren via dialoog en de uitoefening van aandeelhoudersrechten. Waar traditioneel aandeelhoudersactivisme zich richt op verbetering van strategie en governance in het belang van de aandeelhouders, streeft ESG-engagement naar verbeterde ESG-prestaties bij ondernemingen.

Van institutionele beleggers met wordt er verwacht dat ze het financieel belang van hun achterban en klanten behartigen. In zowel wetenschap als praktijk heerst er al jarenlang discussie over een mogelijk spanningsveld tussen het nastreven van duurzaamheidsdoelen en financieel rendement. Bij ESG-engagement komt daarnaast de vraag naar voren of beursgenoteerde ondernemingen daadwerkelijk worden aangezet tot verduurzamen. Kortom, wat is de impact van de ESG-engagement?

Deze bijdrage levert een samenvatting van recent onderzoek naar de aandelenrendementen en ook de ESG-prestaties van ondernemingen na ESG-engagement. Hierbij wordt er onderscheid gemaakt tussen de aandeelhoudersresoluties en een direct engagement met een minder openbaar karakter (dialoog, e-mails, conference calls, en dergelijke). We belichten onderzoek naar de vormen van ESG-engagementen die relevant zijn voor institutionele beleggers met brede aandelenportefeuilles. Becht et al. (2017) en Denis et al. (2017) beschrijven effecten van traditionelere governance- en hedgefonds-engagement.

Uit onze samenvatting blijkt dat zowel rendementen als ESG-prestaties van ondernemingen kunnen verbeteren nadat ESG-engagement heeft plaatsgevonden, maar het bewijs aangaande de wezenlijke impactverbetering bij bedrijven schiet nog tekort. Om de impact met engagementen te kunnen vergroten, zijn institutionele beleggers gebaat bij een meer gecoördineerde samenwerking.

Actief aandeelhouderschap: hoe en waarom?

Institutionele beleggers hanteren bij het ESG-engagement verschillende instrumenten. Regelmatig is er een directe communicatie met managers, maar ook met bestuurders van ondernemingen. Tevens stellen zij vragen tijdens aandeelhoudersvergaderingen, en stemmen ze op voorstellen van zowel het management als de aandeelhouders. Minder frequent dienen ze aandeelhoudersresoluties in (McCahery et al., 2016). Met engagementen uiten aandeelhouders al jarenlang hun zorgen over de strategie en corporate governance (‘G’) van de onderneming, maar recentelijk hebben institutionele beleggers het E-engagement (environmental) en S-engagement (social) opgeschaald. Zo ging APG in 2021 wereldwijd met bedrijven in gesprek over kwesties zoals werknemersveiligheid, mensenrechten en milieu (APG, 2022), en stemden de diverse vermogensbeheerders tijdens de algemene vergaderingen van aandeelhouders (AVA’s) van olie- en gasbedrijven vóór voorstellen om de uitstootverminderingsdoelstellingen te verbeteren (Follow This, 2022). De dreiging van een aandelenverkoop (exit) vormt mogelijk een extra drukmiddel voor ondernemingen om gehoor te geven aan aandeelhouders, hoewel de effectiviteit hiervan in de literatuur wordt betwijfeld (Kölbel et al., 2020; Berk en Van Binsbergen, 2021).

Er zijn financiële en niet-financiële redenen om duurzaamheidsdoelstellingen op te nemen in het engagementsbeleid. Een van de financiële argumenten is dat de internationaal gediversifieerde beleggingen van institutionele beleggers gevoelig zijn voor de ecologische en sociale problemen die op termijn de economische groei kunnen afremmen of destabiliseren (Hawley en Williams, 2007). Een voorbeeld is de klimaatverandering, die volgens de Financial Stability Board een potentieel systeemrisico vormt. Ook zijn ondernemingen met een zware klimaatimpact gevoelig voor een veranderende regelgeving en voor technologische innovaties die klimaatverandering moeten tegengaan. Door bedrijven te wijzen op deze impact stimuleren aandeelhouders de verduurzaming en beperken ze deze risico’s. Op sociaal vlak is er bewijs dat verbeterd werknemersbeleid leidt tot een hoger aandelenrendement (Boustanifar en Kang, 2022). Daarnaast is een klassiek tegenargument dat ondernemingen de aandeelhouderswaarde verspillen aan stakeholders (Cheng et al., 2011). Recentere literatuur oppert dat ondernemingen aandeelhouderswaarde creëren zolang zij focussen op de duurzaamheidsthema’s die financieel relevant zijn voor hun sector (Khan et al., 2016).

Deze argumenten zijn relevant voor de institutionele beleggers die de financiële belangen van achterban en klanten behartigen. Anderzijds blijkt dat deze achterban niet louter via een financiële bril een voorkeur heeft voor duurzame beleggingen (Hartzmark en Sussman, 2019; Bauer et al., 2022b). Volgens Hart en Zingales (2017) moeten ondernemingen en vermogensbeheerders niet per definitie marktwaarde maximaliseren wanneer de achterban een bredere welvaart prefereert.

Er zijn ook problemen die effectief engagement kunnen belemmeren. Ten eerste is er een freeriderprobleem (McCahery et al., 2016) – niet iedere aandeelhouder wil de kosten van engagement dragen, maar ontvangt wel de eventuele baten, en niet iedereen prefereert meer duurzaamheid (Dyck et al., 2019; Bolton et al., 2020). Door samenwerking pakken aandeelhouders in theorie dit probleem deels aan.

Hoewel er valide argumenten voor engagement bestaan, is het een onderliggende aanname dat het werkt. Maar is dat ook zo? Om deze vraag te beantwoorden bespreken we de kernbevindingen uit het wetenschappelijk onderzoek.

Rendement en impact na aandeelhoudersresoluties

Het onderzoek naar het effect van ESG-engagement kent verschillende stromingen. De eerste stroming onderzoekt de uitkomsten van resoluties (shareholder proposals) over de ESG-thema’s die er zijn ingediend bij de in de Verenigde Staten op aandelenbeurzen genoteerd staande ondernemingen.

Met de indiening van een resolutie leidt de aandeelhouder een dialoog in met de onderneming. Wanneer de onderneming voldoende instemt met het aandeelhoudersverzoek wordt er besloten tot intrekking (withdrawal) van de resolutie. Anders zal de onderneming het voorstel indienen bij de Amerikaanse Securities and Exchange Commission (SEC). Tenzij het voorstel inhoudelijk niet aan de SEC-regels voldoet, kunnen de medeaandeelhouders tijdens de aandeelhoudersvergadering stemmen op het duurzaamheidsvoorstel. Hoewel de uitkomst hiervan in de VS niet bindend is, kan de indiener van een resolutie dus mede-eigenaren mobiliseren om gezamenlijk en publiekelijk middels stemgedrag een mening over het voorstel te geven.

Hoe succesvol zijn de aandeelhoudersvoorstellen? Het stemgedrag tijdens de aandeelhoudersvergadering levert een eerste indruk op. Uit de literatuur blijkt dat de aandeelhouders in het verleden beperkt hebben gestemd voor ES-resoluties, vergeleken met traditionele governance-resoluties (Tkac, 2006). Bauer et al. (2022a) laten echter zien dat het percentage stemmen voor ES-resoluties sterk is toegenomen. Daarnaast is de intrekking van resoluties interessant omdat dit vaak volgt op toezeggingen van de betreffende ondernemingen jegens de indienende aandeelhouder(s). Bekend is dat ES-resoluties frequenter worden ingetrokken dan governance-resoluties (Tkac, 2006; Bauer et al., 2015). Dit kan betekenen dat ondernemingen regelmatig in beweging gebracht kunnen worden door aandelenresoluties over sociale en milieufactoren. Ook blijkt dat juist de ESG-resoluties van de institutionele beleggers relatief meer stemmen genieten en vaker worden ingetrokken (Bauer et al., 2015).

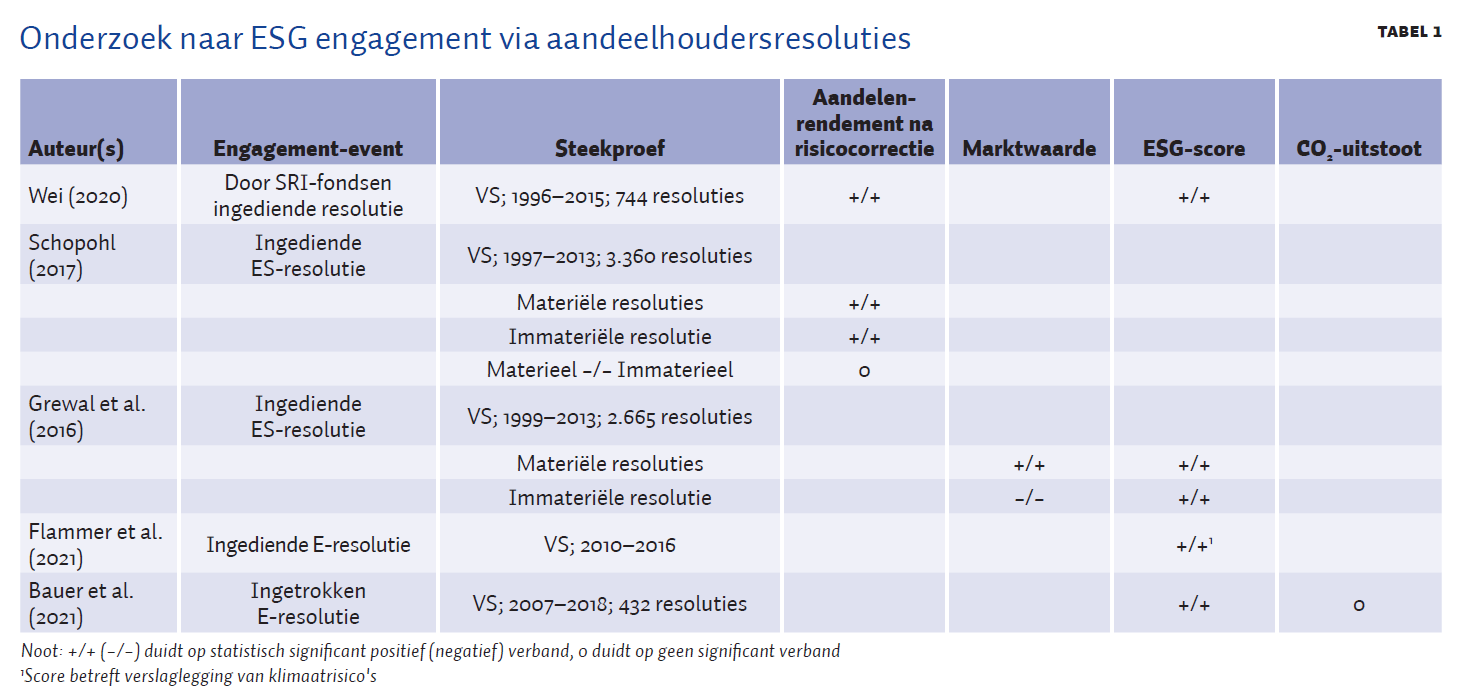

Deze bevindingen vertellen niet of ondernemingen hun duurzaamheidsprestaties daadwerkelijk verbeteren. Tabel 1 toont een samenvatting van empirisch onderzoek naar ESG-prestatiemaatstaven en de financiële prestaties van ondernemingen die resoluties ontvingen. Hierbij merken we op dat het causale effect van de resoluties dan wel van de andere engagementsvormen moeilijk te bewijzen is, omdat die niet willekeurig plaatsvinden binnen een gecontroleerde experimentele omgeving. Zo is het bijvoorbeeld mogelijk dat de onderneming verduurzaamt vanwege factoren die van het engagement losstaan. Hoewel menig onderzoek de methoden op nevenfactoren controleert, is geen enkele methode perfect.

Ten eerste rapporteren diverse onderzoeken verbeterde ESG-ratings en duurzaamheidsverslaglegging nadat de resoluties zijn ingediend. Zo vinden Flammer et al. (2021) een positief verband tussen het jaarlijkse aantal resoluties dat een onderneming ontvangt en de verslaglegging over klimaatrisico’s. Daarnaast onderzocht Wei (2020) het verband tussen ESG-resoluties die zijn ingediend door maatschappelijk verantwoorde beleggingsfondsen en de ESG-prestatiemaatstaven. Bij 11 procent van alle resoluties verbeterde de ESG-score van de onderneming één jaar na het engagement, en bij 23 procent na twee jaar. Ook blijkt dat deze percentages bij ingetrokken resoluties hoger liggen.

Tot dusver de mogelijke effecten van de resoluties op de doelonderneming. Tevens blijkt dat resoluties spillover-effecten kunnen hebben op andere ondernemingen die zelf geen resolutie ontvingen. Volgens Bauer et al. (2022b) vormen de bestuurders van de doelonderneming een spillover-kanaal, omdat zij tevens functies elders bekleden. Bestuurders van ondernemingen die instemmen met resoluties zijn zich mogelijk meer bewust geworden van de relevante ESG-kwesties, en kunnen dit bij andere bestuursfuncties propageren. Bauer et al. (2022a) constateren dat niet alleen de doelonderneming een hogere E-rating geniet na een ingetrokken E-resolutie, maar ook de niet-doelondernemingen met een overeenkomstig bestuurslid.

Voor institutionele beleggers is het aandelenrendement belangrijk. Hoe renderen ondernemingen na aandeelhoudersresoluties? Een literatuurstudie naar de Noord-Amerikaanse governance-resoluties concludeerde in 2007 dat de aandelenkoersen niet significant reageren op dagen dat de kapitaalmarkt kennis neemt van resoluties of stemgedrag (Gillan en Starks, 2007). Recenter onderzoek naar ESG-resoluties rapporteert licht positieve kortetermijneffecten bij aandelenrendementen (Schopohl, 2017; Wei, 2020), maar mogelijk zijn langetermijneffecten positiever. Volgens Wei zijn de aandelenrendementen van ondernemingen, waarbij de resoluties van maatschappelijk verantwoorde beleggers succesvol waren, gemiddeld circa 0,4 procent per maand bovenop het rendement dat op basis van hun risico kan worden verwacht.

Tot slot is er geopperd dat aandeelhoudersresoluties niet altijd duurzaamheidskwesties aan de orde stellen die financieel ‘materieel’ zijn voor de sectoren waarin de onderneming actief is. Grewal et al. (2016) vinden dat slechts 42 procent van de ES-resoluties over thema’s gaan die overeenkomen met de sector-specifieke Materiality Map van de Sustainability Accounting Standards Board (SASB). Volgens schattingen van Schophohl (2017) is de kans groter dat een resolutie een materieel thema aankaart wanneer deze van institutionele beleggers komt. Wat betreft ondernemingswaarde suggereren analyses van Grewal et al. (2016) dat materiële resoluties een positief effect hebben op de marktwaarde van de betreffende onderneming. Maar volgens Schophohl (2017) reageren aandelenkoersen niet anders op materiële resoluties dan op immateriële, noch direct nadat deze worden ingediend bij de SEC, noch direct na de aandeelhoudersvergadering.

Engagementen van vermogensbeheerders

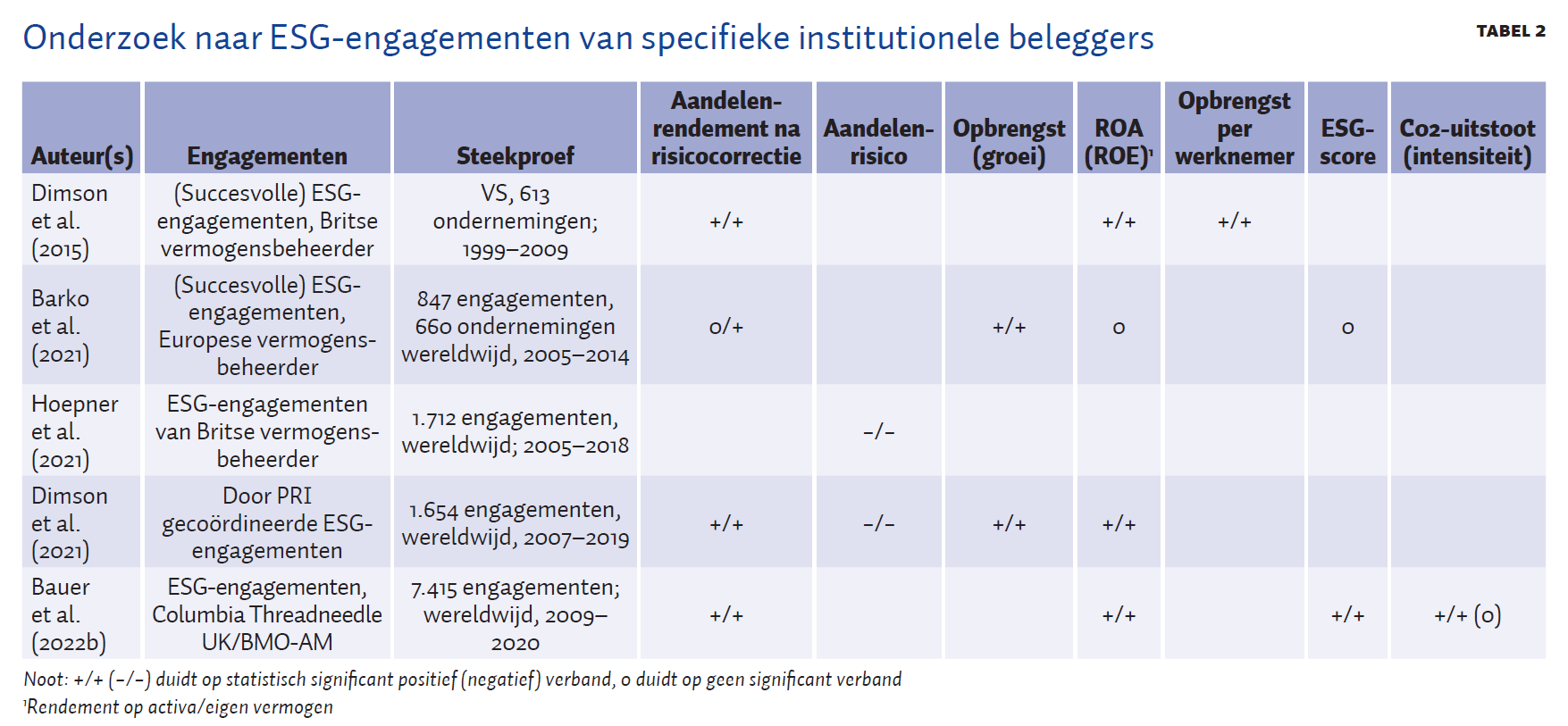

De tweede lijn van onderzoek analyseert engagementen van specifieke vermogensbeheerders. Het voordeel hiervan is dat meer directe engagementen die achter de schermen plaatsvinden, kunnen worden onderzocht. Hoewel aandeelhoudersresoluties nu vaker worden ingediend, kiezen veel institutionele beleggers voor engagementen die minder confronterend en regelgebonden zijn. Directe engagementen omvatten een maandenlange reeks van interacties, waarmee de aandeelhouder op een constructieve manier ondernemingen bewust maakt van duurzaamheidskwesties. Contact wordt gelegd via e-mail, brieven, calls of persoonlijke gesprekken met managers en in toenemende mate met bestuurders (McCahery et al., 2016; Barko et al., 2022). De betrokken aandeelhouder stelt regelmatig vast of de onderneming vooruitgang boekt. Tabel 2 vat enkele kernbevindingen samen.

Het eerste bewijs omtrent rendement komt van Dimson et al. (2015). Aan de hand van 2.152 ESG-engagementen die een Britse vermogensbeheerder voltooide bij beursgenoteerde ondernemingen in de VS tussen 1999 en 2009, rapporteren zij dat het aandelenrendement van succesvol benaderde ondernemingen gemiddeld 4,9 procent is in het jaar na het initiële engagement, en na correctie voor markrendement. Dit rendement is zes tot zeven procent hoger dan dat van ondernemingen waarbij het engagement niet succesvol was. Specifieker blijkt dat governance- en klimaat-engagementen positief correleren met rendement.

Er is ook onderzoek naar internationale engagementen. Barko et al. (2022) onderzochten 847 engagementen van een Europese vermogensbeheerder in de periode 2005–2014. Zij vinden dat bedrijven zes tot twaalf maanden na het engagement hoger renderen dan soortgelijke bedrijven die geen engagement van de vermogensbeheerder hadden meegemaakt, hoewel dit verschil met circa zeven procent op jaarbasis vooral geldt voor ondernemingen met een ondermaatse ESG-score. Zij vinden weinig bewijs dat rendementen na een succesvol engagement verschillen van rendementen na een niet-succesvol engagement. Bauer et al. (2022c) onderzoeken daarnaast of rendementen afhangen van de materialiteit van engagementsthema’s. Dit doen zij door engagementen van een assetmanager over de periode 2007–2020 inhoudelijk te vergelijken met ESG-thema’s die per sector financieel materieel zijn volgens de SASB en de Amerikaanse financieringsmaatschappij MSCI. Een kernresultaat is dat bedrijven die worden benaderd omtrent materiële ESG-thema’s gemiddeld 2,5 procent beter renderen dan een controlegroep gedurende veertien maanden ná de activering van het engagement.

Directe engagementen vinden regelmatig plaats in samenwerkingsverband. Dit kan de kans op bereikte mijlpalen vergroten (Dimson et al., 2015). De meerwaarde van gecoördineerde engagementen is wat Dimson et al. (2021) diepgaander bestuderen. Zij onderzoeken engagementen die via het platform van de Principles for Responsible Investing (PRI) worden gecoördineerd. Zij vinden dat rendementen van ondernemingen bij wie gecoördineerde engagementen succesvol zijn afgerond ca. drie (respectievelijk vijf) procentpunt hoger waren in de twee (respectievelijk drie) jaar na het initiële engagement dan voorheen, terwijl een dergelijke rendementsverandering niet wordt waargenomen bij ondernemingen die niet succesvol zijn benaderd. De samenstelling van de coalitie speelt hierbij een rol. Wanneer er bijvoorbeeld een lead-vermogensbeheerder betrokken was bij een succesvol engagement, dan lag het voor risico gecorrigeerde rendement na een initieel engagement beduidend hoger.

Alles bij elkaar genomen blijkt dat rendementen van bedrijven die centraal staan, bij een engagement hoger uitvallen na een risico-correctie. Maar veranderen ook de onderliggende fundamentals zoals opbrengst en winstgevendheid na een engagement? Uit de samenvatting in tabel 2 blijkt dat mogelijke groei in opbrengsten (Barko et al., 2022), winstmarges (Dimson et al., 2015) en rendement op activa (Dimson et al., 2015; Bauer et al., 2022c) verbeteren nadat het engagement en de aandelenvolatiliteit daalt. Ook kan de aanwezigheid van een lead in een engagementsconsortium hierbij een toegevoegde waarde hebben (Dimson et al., 2021). Concluderend: er kunnen dus verschillende mechanismen aan de basis liggen van de aandelenrendementseffecten. Daarnaast is voor institutionele beleggers met langetermijnverplichtingen ook het risico op waardeverlies relevant. Hoepner et al. (2022) vinden op basis van hun dataset dat ondernemingen een minder neerwaarts aandelenrisico hebben na succesvolle engagementen.

Verduurzamen bedrijven zich na engagementen? Opvallend is dat de vermogensbeheerders in bovengenoemde studies zelf zeer uiteenlopende succesratio’s rapporteren op basis van eigen mijlpalen. Het gebruik van externe ESG-prestatiemaatstaven kan engagementssuccessen daarom extra valideren.

Volgens Dimson et al. (2015) tonen ondernemingen na een engagement verbeterde governance-scores. Barko et al. (2022) concluderen dat ESG- en milieu-scores van ondernemingen na een initieel engagement verbeteren wanneer deze vóór het engagement relatief laag scoorden, maar dalen wanneer de ratings initieel hoog waren. ESG-scores zijn echter niet vrij van kritiek, en schieten te kort bij reële impact-meting (Bams en Van der Kroft, 2022). Volgens Bauer et al. (2022c) vertonen bedrijven in hun onderzoek verbeterde ESG-ratings en minder CO2-emissie, maar neemt het absolute emissieniveau niet significant af. Dit kan betekenen dat ondernemingen vooral beleids- en transparantieverbeteringen vertonen die door ESG-ratings worden opgemerkt, maar dat de feitelijke impactverbetering beperkt is.

Conclusie

De afgelopen jaren heeft interesse in de effecten en impact van ESG-engagement een impuls gekregen. In toenemende mate kijken grote institutionele beleggers naar de effecten van het ondernemingsbeleid op ESG-gebied. Academische literatuur omtrent ESG-engagement groeit snel, maar is nog van beperkte omvang. Op basis van de huidige literatuur kunnen we desondanks voorzichtige conclusies trekken. Daarbij maken we onderscheid naar de financiële effecten van het engagement en de impact ervan.

Op basis van het beschikbare bewijsmateriaal concluderen we dat, na risico-correctie, diverse engagementsvormen worden opgevolgd door een positief rendementseffect. Uit Amerikaanse aandeelhoudersresoluties blijkt dat, gemiddeld bekeken, resoluties leiden tot een lichte verandering in aandelenrendement. Daarnaast blijkt uit engagementen van specifieke vermogensbeheerders dat ondernemingen betere financiële prestaties en een lager risicoprofiel vertonen na een (succesvol) engagement. Effecten kunnen zich enkele maanden na het engagement manifesteren. Vanuit financieel perspectief kan het zinvol zijn om engagementsthema’s te screenen op materialiteit.

Over de sociale impact van engagementen is er minder bekend. Het bewijs tot dusver leunt grotendeels op ESG-scores die op een holistische manier het duurzaamheidsprofiel van ondernemingen evalueren. We concluderen dat ESG-ratings over het algemeen verbeteren na engagementen, en dat er mogelijk spillover-effecten ontstaan naar andere ondernemingen toe. Er is vooralsnog weinig bewijs dat ondernemingen ook daadwerkelijk hun ecologische en maatschappelijke voetafdruk verbeteren. Er is dus een upside potential, en meer bewijs van aanzienlijke reële impact laat op zich wachten.

Op basis van Dimson et al. (2021) en Wagemans et al. (2018) verwachten we dat engagement effectiever en impactvoller wordt bij een gecoördineerde samenwerking tussen betrokken aandeelhouders, eventueel samen met ngo’s en beleidsmakers. Een goede samenstelling van coalitiepartners met een juiste verdeling van leiderschap, lokale kennis en inhoudelijke knowhow qua duurzaamheidsproblemen lijken essentieel om ondernemingen te sturen richting verduurzaming. Ook kan deze samenstelling freeriderproblemen en kosten mitigeren. Inmiddels krijgen thema- of sectorspecifieke samenwerkingsplatforms meer vorm, zoals Climate Action 100+ en GREEN. Vooruitkijkend verwachten we daarom dat het ESG-impact-potentieel van institutionele beleggers veel beter benut gaat worden. Beleidsmakers kunnen het potentieel van het ESG-engagement vergroten door de samenwerkingsverbanden onder de betrokken aandeelhouders en stakeholders verder te stimuleren.

Literatuur

APG (2022) Verslag verantwoord beleggen 2021. Verslag APG, juli. Te vinden op apg.nl.

Bams, D. en B. van der Kroft (2022) Divestment, information asymmetries, and inflated ESG ratings. SSRN Working Paper, 7 juni.

Barko, T., M. Cremers en L. Renneboog (2022) Shareholder engagement on environmental, social, and governance performance. Journal of Business Ethics, 180(2), 777–812.

Bauer, R., J. Derwall en C. Tissen (2022a) Legal origins and institutional investors’ support for corporate social responsibility. SSRN Working Paper, maart.

Bauer, R., J. Derwall en C. Tissen (2022b) Corporate directors learn from environmental shareholder engagements. SSRN Working Paper, juli.

Bauer, R., J. Derwall en C. Tissen (2022c) Private shareholder engagements on material ESG issues. SSRN Working Paper, augustus.

Bauer, R., F. Moers en M. Viehs (2015) Who withdraws shareholder proposals and does it matter? An analysis of sponsor identity and pay practices. Corporate Governance: An International Review, 23(6), 472–488.

Bauer, R., T. Ruof en P. Smeets (2021) Get real! Individuals prefer more sustainable investments. The Review of Financial Studies, 34(8), 3976–4043.

Becht, M., J. Franks, J. Grant en H.F. Wagner (2017) Returns to hedge fund activism: An international study. The Review of Financial Studies, 30(9), 2933–2971.

Berk, J.B. en J.H. van Binsbergen (2021) The impact of impact investing. Stanford Graduate School of Business Working Paper, 3981.

Bolton, P., T. Li, E. Ravina en H. Rosenthal (2020) Investor ideology. Journal of Financial Economics, 137(2), 320–352.

Boustanifar, H. en Y.D. Kang (2022) Employee satisfaction and long-run stock returns, 1984–2020. Financial Analysts Journal, 78(3), 129–151.

Cheng, I., H. Hong en K. Shue (2011) Do managers do good with other people’s money? SSRN Working paper, november.

Denes, M.R., J.M. Karpoff en V.B. McWilliams (2017) Thirty years of shareholder activism: A survey of empirical research. Journal of Corporate Finance, 44, 405–424.

Dimson, E., O. Karakaş en X. Li (2015) Active ownership. The Review of Financial Studies, 28(12), 3225–3268.

Dimson, E., O. Karakaş en X. Li (2021) Coordinated engagements. SSRN Working paper, januari.

Dyck, A., K.V. Lins, L. Roth en H.F. Wagner (2019) Do institutional investors drive corporate social responsibility? International evidence. Journal of Financial Economics, 131(3), 693–714.

Flammer, C., M.W. Toffel en K. Viswanathan (2021) Shareholder activism and firms’ voluntary disclosure of climate change risks. Strategic Management Journal, 42(10), 1850–1879.

Follow This (2022) 2022 AGM Investor Briefing: Voting overviews and details Climate Targets Resolutions. Te vinden op www.follow-this.org.

Gillan, S.L. en L.T. Starks (2007) The evolution of shareholder activism in the United States. Journal of Applied Corporate Finance, 19(1), 55–73.

Global Sustainable Investment Alliance (2020) Global Sustainable Investment Review 2020. Te vinden op www.gsi-alliance.org.

Grewal, J., G. Serafeim en A. Yoon (2016) Shareholder activism on sustainability issues. Harvard Business School Working Paper, 17-003.

Hart, O. en L. Zingales (2017) Companies should maximize shareholder welfare not market value. Journal of Law, Finance, and Accounting, 2(2), 247–275.

Hartzmark, S.M. en A.B. Sussman (2019) Do investors value sustainability? A natural experiment examining ranking and fund flows. The Journal of Finance, 74(6), 2789–2837.

Hawley, J. en A. Williams (2007) Universal owners: challenges and opportunities. Corporate Governance: An International Review, 15(3), 415–420.

Hoepner, A.G.F., I. Oikonomou, Z. Sautner et al. (2022) ESG shareholder engagement and downside risk. SSRN Working Paper, 671/2020.

Khan, M., G. Serafeim en A. Yoon (2016) Corporate sustainability: First evidence on materiality. The Accounting Review, 91(6), 1697–1724.

Kölbel, J.F., F. Heeb, F. Paetzold en T. Busch (2020) Can sustainable investing save the world? Reviewing mechanisms of investor impact. Organization & Environment, 33(4), 554–574.

McCahery, J.A., Z. Sautner en L.T. Starks (2016) Behind the scenes: the corporate governance preferences of institutional investors. The Journal of Finance, 71(6), 2905–2932.

Schopohl, L. (2017) The materiality of environmental and social shareholder activism: Who cares?! SSRN Working Paper, 24 augustus.

Tkac, P. (2006) One proxy at a time: Pursuing social change through shareholder proposals. Federal Reserve Bank of Atlanta – Economic Review, 91(3), 1–20.

Wagemans, F.A.J., C.S.A. van Koppen en A.P.J. Mol (2018) Engagement on ESG issues by Dutch pension funds: Is it reaching its full potential? Journal of Sustainable Finance & Investment, 8(4), 301–323.

Wei, J. (2020) Environmental, social, and governance proposals and shareholder activism. The Journal of Portfolio Management, 46(3), 49–64.

Auteurs

Categorieën