Selectieve heffingen op goederen en diensten (accijnzen genaamd) kunnen de externe en interne kosten van misbruik van specifieke goederen en diensten internaliseren, en deze in samenhang met gerichte regelgeving terugdringen. Het huidige accijnsheffingssysteem in Nederland lijkt echter onvoldoende in staat om de markt en het individueel falen te corrigeren. Onder meer het kortetermijndenken van consumenten en de lage elasticiteit van de vraag naar (met name verslavende) accijnsplichtige producten zijn debet aan de minder effectieve werking van accijnzen.

In het kort

– Richt je bij het accijnsbeleid op het tegengaan van externaliteiten en internaliteiten, niet op consumptievermindering en focus beleid om misbruik te bestrijden op mensen die (potentieel) de grootste externe en interne kosten veroorzaken.

– Betrek ook positieve interne effecten in de beschouwing bij het beoordelen van de (regressieve) drukverdeling van accijnzen, en kijk niet alleen naar wie de belasting betaalt.

– Vervang de ongerichte accijns op frisdranken door een specifieke accijns op suiker, en verbied plastic verpakkingsmiddelen en voorwerpen voor eenmalig gebruik.

Politiek gekoesterd vanwege hun potentieel hoge opbrengst, worden accijnzen economisch vooral gezien als benaderende maatstaf voor het in rekening brengen (internaliseren) van de kosten van de schade – fysiek, financieel, psychologisch – die rokers, drinkers, zoetekauwen, gokkers, vervuilers, fossielebrandstofslurpers en weggebruikers aan andere mensen berokkenen. Iemand die in een auto rijdt verbrandt benzine, en draagt bij aan de opwarming van de aarde waar iedereen onder lijdt. Hij stoot tevens stoffen uit die de gezondheid van anderen schaden en hij kan verkeersopstoppingen veroorzaken. Het is billijk en efficiënt dat de ‘dader’ betaalt voor de sociale of ‘externe’ kosten die door anderen worden gedragen, idealiter in de vorm van een bedrag (accijns genaamd) dat gelijk is aan de veroorzaakte marginale schade (Pigou, 1920). Zodoende zal hij zijn beslissing om wel of niet aan het verkeer deel te nemen terugbrengen tot het optimale niveau.

Deze economische benadering gaat uit van de consumentensoevereiniteit, die inhoudt dat de keuzevrijheid van een rationeel iemand niet mag worden belemmerd zolang hij of zij volledig op de hoogte is van de consequenties van zijn of haar keuze en geen kosten voor andere mensen veroorzaakt (Becker en Murphy, 1988). Maar veel mensen zijn niet of niet voldoende op de hoogte van de consequenties van hun gedrag, of zijn gewoonweg bijziende en geneigd om de kortetermijnkosten van hun activiteiten lager in te schatten dan de langetermijnkosten.\(^1\) “Volgend jaar stop ik met roken,” zo nemen zij zich voor, “maar nu nog niet”, waarbij het ‘volgend jaar’ een volgend jaar blijft. Zelfcontrole is een schaars goed. Naast externe kosten (schade aan derden) zijn er daarom ook ‘interne’ kosten (schade aan zichzelf), waarmee de consument geen rekening houdt. Een accijns kan dan een correctie inhouden op zijn of haar kortzichtigheid.

Interne kosten zijn aanzienlijk moeilijker in te schatten dan externe kosten. Voor externe kosten dient een schatting te worden gemaakt van de extra gezondheidszorg, materiële schade, verlies aan productiviteit (voor zover dat niet tot lagere lonen leidt, en dus wordt geïnternaliseerd) en andere kosten die door de ‘dader’ zijn veroorzaakt of waarmee hij geen rekening heeft gehouden. Bij interne kosten gaat het om de schade die de consument aan zichzelf toebrengt, zoals een verminderde gezondheid of kortere levensduur – maar alleen voor zover hij deze schade niet bewust heeft uitgeruild tegen ‘genot’, bijvoorbeeld van een sigaartje, drankje of wat dies meer zij. In dat geval is het dan geen gebrek aan zelfcontrole, maar een rationele aanvaarding van het aan deze consumptie verbonden risico. De interne effecten zullen daarom het grootst zijn voor mensen met een gering cognitief inzicht, wat meestal correleert met lage verdiencapaciteiten. Interne en externe effecten zijn elkaars spiegelbeeld, met dien verstande dat het voordeel van de betere keuze of de marktwerking ingevolge de accijns, bij externe effecten ten goede komt aan derden en bij interne effecten aan de consument zelf (en de opbrengst in beide gevallen aan de overheid).

Een probleem bij accijnsplichtige producten, vooral als ze verslavend zijn, is dat de vraag ernaar in het algemeen relatief ‘inelastisch’ is. Dientengevolge zullen lagere inkomens, bij eenzelfde niveau van consumptie, meer belasting betalen als percentage van het inkomen dan hogere inkomens. Met andere woorden, de drukverdeling is regressief. Op grond hiervan verzetten politici zich vaak tegen het invoeren of verhogen van accijnzen. In de recente literatuur is er echter op gewezen dat lagere inkomens relatief meer voordeel (in de zin van bijvoorbeeld een betere gezondheid) zullen hebben van een accijns die de interne kosten internaliseert, indien zij verhoudingsgewijs meer consumeren en de prijselasticiteit van de vraag bij hen hoger is dan bij hogere inkomens.\(^2\) Voor veel accijnsplichtige producten blijkt dat het geval te zijn.

Resumerend, bij een studie naar de hoogte en werking van accijnzen zijn de externe en interne kosten en de voorkeursheterogeniteit tussen inkomens van belang. Vraag- en aanbodelasticiteiten spelen een cruciale rol bij het inschatten van de optimale hoogte van de accijns. Daarnaast dienen accijns-equivalente maatregelen, zoals regelgeving en informatievoorziening, niet uit het oog te worden verloren; deze drukken de hoogte van de optimale accijns. Tot slot zullen de externe en interne kosten gerelateerd zijn aan het aantal, volume, gewicht, de sterkte of een ander fysiek kenmerk van de accijnsplichtige producten, en niet aan hun waarde. De correctie voor de externe en interne kosten dient daarom uitgedrukt te worden in een specifiek bedrag dat periodiek voor inflatie geïndexeerd wordt (Cnossen en Smart, 2005). Verder dient btw te worden geheven over de prijs van accijnsplichtige producten met inbegrip van de accijns (en het invoerrecht, indien relevant).

Tegen deze achtergrond bespreekt en beoordeelt dit artikel de Nederlandse accijnzen op tabak en alcohol en onderzoekt het de mogelijkheid van accijnzen op kansspelen, suiker en frisdranken, vuurwerk en plastic verpakkingen. De accijnzen op CO2-emissies – een klassieke externaliteit – en op transport komen in andere artikelen aan de orde.

Tabaksproducten

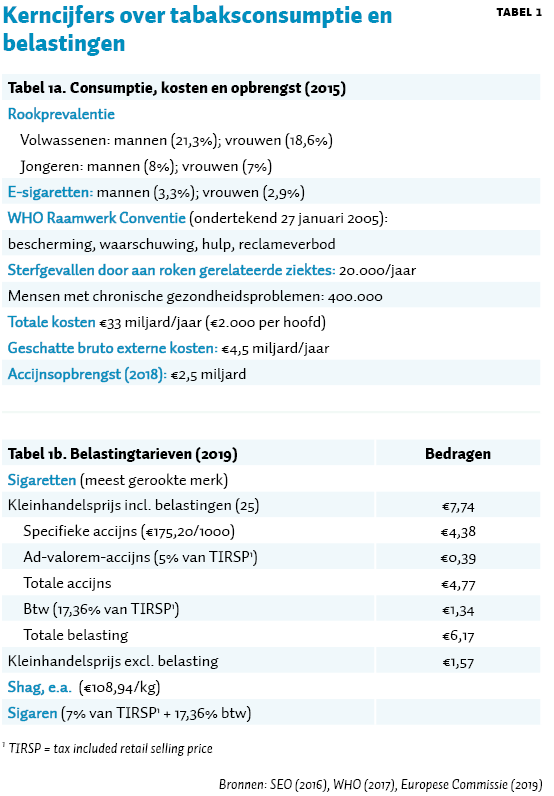

De Nederlandse gezondheidsautoriteiten beschouwen roken als een dodelijke kwaal, waarvan de kosten te schatten zijn op ongeveer dertien procent van de totale ziektelast (SEO, 2016). Hoewel het aantal rokers de afgelopen jaren is gedaald, is een op de vijf volwassenen nog steeds verslaafd aan het gouden kruid (tabel 1). De gevolgen liegen er niet om. Naast elke tabaksdode zijn er twintig mensen die chronisch ziek worden door roken. Meeroken is ook gevaarlijk (vooral voor kinderen): 8,6 procent van de personen die vroegtijdig overlijden, doen dat door het rookgedrag van anderen. De Stichting Economisch Onderzoek (SEO, 2016) schat de totale publieke en private kosten van roken, vooral veroorzaakt door verlies aan levensjaren en kwaliteit van leven, op 33 miljard euro per jaar (zo’n 2.000 euro per hoofd van de bevolking; 4.000 euro per roker) oftewel 0,4 procent van het bruto binnenlands product (bbp) in 2013.

In Duitsland (Neubauer et al., 2012; data van 2003) en Zweden (Bolin et al., 2011; data van 2007) zijn de totale kosten van roken (gezondheidszorg, sterfte, lagere productiviteit) geschat op respectievelijk 0,36 en 0,82 procent van het bbp. Als we deze cijfers projecteren op de Nederlandse situatie, en ze corrigeren voor verschillen in rokersprevalentie (Tobacco Collaborators, 2015) en de jaren van waarneming, dan zouden de kosten voor ons land ongeveer 0,5 procent bedragen, wat grosso modo overeenkomt met de conclusie van SEO.

Rokers leven meestal korter dan niet-rokers, wat bespaart op sociale en pensioenuitkeringen en zorgkosten voor ouderdomskwalen. Warner et al. (1995) wijzen erop dat deze besparingen in mindering dienen te worden gebracht op de door rokers veroorzaakte kosten. Vanuit economisch perspectief zijn het derhalve de nettokosten die van belang zijn. Op basis van dit uitgangspunt komen Tiihonen et al. (2012) tot de conclusie dat de levensduurkosten van Finse rokers lager zijn dan die van niet-rokers. Rokers leven 8,6 jaren korter dan niet-rokers en missen 7,3 jaren aan pensioen. Zou echter een waarde worden toegekend aan het verlies aan levensjaren, dan zou niet roken een baat per individu opleveren van 70.000 euro. Hier te lande kwamen Barendregt et al. (1997) tot een soortgelijke conclusie.

De door rokers veroorzaakte kosten kunnen worden vergeleken met de op tabaksproducten geheven belastingen. De rechterzijde van tabel 1 toont de accijnzen en btw voor verschillende tabaksproducten – in het bijzonder sigaretten – geheven op grond van de richtlijn van de Europese Unie (2011). De totale accijns bedraagt 62 procent van de gewogen gemiddelde kleinhandelsprijs, en als er ook rekening wordt gehouden met de btw dan is de totale lastendruk tachtig procent van de kleinhandelsprijs (bijna 400 procent van de verkoopprijs exclusief belastingen!). Dat is meer dan de druk van 75 procent die is overeengekomen in het kader van de Tabaksconventie. Shag wordt relatief onderbelast ten opzichte van sigaretten (aangenomen dat één sigaret 0,75 gram tabak bevat) en sigaren gaan voor een fiscaal koopje weg.

De accijns op sigaretten – de belangrijkste – is bijna geheel specifiek (en wordt automatisch aangepast aan de inflatie), hetgeen, in tegenstelling tot een ad-valorem-tarief, geen invloed heeft op de kwaliteit van het product en geen discriminatie inhoudt van duurdere ingevoerde tabakssoorten. Het is moeilijk om het precieze niveau van de accijns te bepalen. Hoge belastingen zullen de smokkel van onbelaste en vaak minderwaardige producten stimuleren. Volgens het ANP (2017) komt de consumptie van illegale sigaretten, vooral afkomstig uit Polen en Rusland, overeen met zes procent van de totale consumptie. Naast de accijns zijn niet-belastingmaatregelen, in de vorm van primaire gezondheidszorginterventie en informatieverspreiding, van belang om het roken verder terug te dringen. Gelukkig is de prevalentie van het roken bij jongeren van vijftien jaar of jonger veel lager dan bij volwassenen. Misschien is dit een indicatie dat het anti-rookbeleid vruchten afwerpt.

Doorgaans wordt aangenomen dat de tabaksaccijns rokers met lage inkomens onevenredig zwaar belast. Voor de Verenigde Staten betogen Gruber en Kőszegi (2008) echter dat, indien er rekening wordt gehouden met tijd-inconsistent gedrag (interne kosten), lagere-inkomensgroepen meer voordeel hebben van een verhoging van de accijns op sigaretten dan hogere-inkomensgroepen. De auteurs berekenen een optimale accijns van meer dan 35 dollar per pakje, gebaseerd op een schatting van de gezondheidskosten van de gemiddelde roker. De drukverdeling wordt in hun model zelfs progressief, omdat de hogere prijselasticiteit van lagere inkomens betekent dat zij hun rookgedrag drastisch zullen verminderen – meer dan de accijns die zij betalen of het genot dat zij opgeven door met roken te stoppen. Maar sigarettenaccijnzen zullen (zeer) regressief blijven voor arme rokers die van geen ophouden weten, hoe de druk ook wordt gemeten (Remler, 2004).

De gezondheidsrisico’s van roken kunnen ook worden teruggedrongen door rokers de nicotine te verschaffen waaraan zij verslaafd zijn, zonder de rook die hun gezondheid schaadt (Royal College of Physicians, 2016). Dit kan door medische nicotine toe te dienen, maar ook door e-sigaretten, die een potentieel effectief substituut blijken te zijn voor de nicotine waar rokers behoefte aan hebben, minder zwaar te belasten dan gewone sigaretten. Weliswaar zijn in e-sigaretten ook sporen van kankerverwekkende stoffen, oxidanten en ander gif aangetroffen, maar de gezondheidsrisico’s daarvan lijken niet groter te zijn dan vijf procent van vergelijkbare risico’s van gewone sigaretten. E-sigaretten lijken een succesvolle brug te zijn naar het algeheel staken van roken, vooral als zij als een alternatief in plaats van als een complement van sigaretten worden gebruikt. Toezicht op de kwaliteit van het product kan door de voedsel- en warenautoriteit worden uitgeoefend, waarbij er vooral gelet dient te worden op longcomplicaties ingevolge ‘vaping’.

Alcoholhoudende dranken

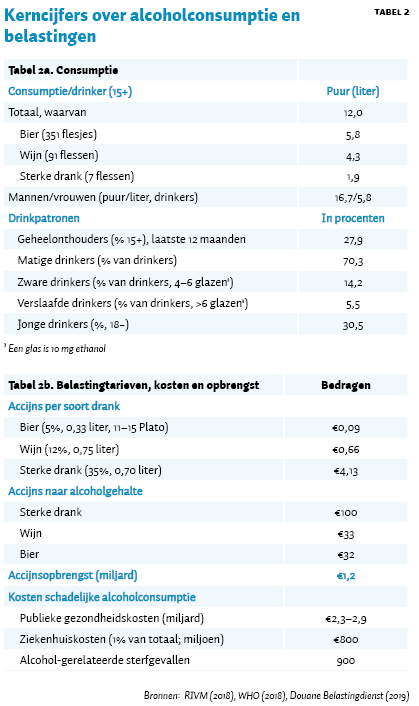

Alcohol doordringt zowat alle poriën van de Nederlandse cultuur; het wordt gebruikt vóór, tijdens en na de maaltijd, om geboortes te vieren en te rouwen, om te socialiseren, te ontspannen, en om gewoon dronken te worden. Zoals weergegeven in tabel 2, drinkt meer dan zeventig procent van de Nederlandse volwassenen (15+) gemiddeld bijna twaalf liter pure alcohol per jaar. Omgerekend komt dit per volwassene overeen met respectievelijk 727 flesjes bier (0,33 liter / 5%), 133 flessen wijn (0,75 liter / 12%) of 49 flessen sterke drank (0,70 liter / 35%). Dagelijks twee consumpties (10 mg ethanol per consumptie) voor een man en één consumptie voor een vrouw worden medisch niet schadelijk geacht. Veertien procent van de mensen die drinken, slaan echter dagelijks vier tot zes glazen achterover; zij zijn zware drinkers. Vijf en een half procent van de drinkers is verslaafd aan alcohol (meer dan zes glazen per dag). Mannen drinken gemiddeld tweemaal zoveel als vrouwen. Een op de vijf schoolgaande jongeren is een binge-drinker (vijf glazen per sessie).

Net als in andere Europese landen, is alcohol in Nederland een probleem. Zwaar drinken leidt tot gewelddadig gedrag, veroorzaakt ongevallen en heeft schadelijke gevolgen voor de gezondheid (orgaanschade, geboorteafwijkingen). De kosten voor de volksgezondheid worden geschat op 2,3 à 2,9 miljard euro. Het aantal aan alcohol gerelateerde sterfgevallen beloopt 900 per jaar (ongeveer evenveel als het aantal mensen dat langer leeft door matig alcoholgebruik!). Op basis van Anderson en Baumberg (2006) berekende Cnossen (2007) de externe kosten van alcoholmisbruik op 0,5 à 0,7 procent van het bbp, met een ondergrens aan de directe kosten (gezondheidszorg, criminaliteit, verkeersongevallen) en een bovengrens waarbij ook de kosten van productiviteitsverlies en voortijdige sterfte worden meegenomen. Hij berekende de lage en hoge kosten per volwassene (respectievelijk 158 en 241 euro) en per liter pure alcohol (respectievelijk 16 en 24 euro). De accijnzen daarentegen beliepen slechts 64 euro per volwassene en de effectieve belasting per liter zuivere alcohol was 6,60 euro.

De onderzijde van tabel 2 toont de accijnstarieven op verschillende soorten alcoholhoudende dranken. Hoewel de definities zijn geharmoniseerd (Europese Unie, 1992), verschillen de tarieven sterk tussen de lidstaten. In de meeste lidstaten worden ‘nationale’ dranken qua alcoholgehalte bevoordeeld. Dertien lidstaten heffen bijvoorbeeld geen accijns op wijn; de bieraccijns is erg laag in Duitsland en Tsjechië; en de accijns op gedistilleerd is relatief laag in het Verenigd Koninkrijk. Alle alcoholhoudende dranken zijn onderworpen aan het standaard btw-tarief dat minimaal 16 procent moet zijn. Voor Nederland is het standaardtarief 21 procent, ofwel 17,34 procent van de prijs inclusief accijns.

Zoals aangegeven in tabel 2 dekt de accijnsopbrengst de kosten van het alcoholmisbruik niet. Een complicerende factor is dat de kosten van alcoholmisbruik, in tegenstelling tot die van roken, niet lineair maar exponentieel stijgen met de toename in consumptie. De top tien procent van de drinkerspopulatie, die tussen een derde en de helft van alle alcohol consumeert, is verantwoordelijk voor negentig procent van de kosten. Matige drinkers daarentegen veroorzaken geen kosten, maar een accijnsverhoging teneinde de hoge kosten van overmatige drinkers terug te dringen, vermindert hun consumentensurplus. Dat die vermindering er niet om liegt, blijkt uit Hummel et al. (2016) die concluderen dat “de maatschappelijke baten van alcohol mogelijk miljarden euro’s hoger liggen dan het RIVM-rapport [2016] thans becijfert”.

Tabel 2 laat zien dat de accijnzen op gedistilleerd, wijn en bier verschillen naar alcoholgehalte. Sterke drank wordt relatief zwaarder belast dan wijn of bier. Griffith et al. (2019) tonen aan dat dit optimaal is als er sprake is van heterogene consumptie-externaliteiten in gedifferentieerde productmarkten. Wanneer zware drinkers een voorkeur voor gedistilleerd hebben boven wijn of bier, is een relatief hogere accijns daarop een effectieve manier om de hoeveelheid ethanol te verlagen die door zware drinkers wordt gekocht, zonder dat matige drinkers van wijn en bier met hoge kosten worden geconfronteerd. Zo bezien is de tariefdifferentiatie naar alcoholgehalte tussen gedistilleerd, wijn en bier terecht.

Het gebruik van accijnsverschillen om zwaar (episodisch) drinken te beperken, moet worden aangevuld met regelgeving gericht op specifieke probleemgroepen, zoals jonge en zware drinkers. Kosteneffectieve maatregelen die een merkbaar effect hebben op alcoholmisbruik (en dus de behoefte aan een accijnsverhoging verminderen) zijn een beperkte fysieke beschikbaarheid (lang niet optimaal in Nederland) en een verbod op rijden onder invloed. Daarnaast is wettelijke aansprakelijkheid in verband met alcoholverkoop aan minderjarigen of beschonkenen van belang. De kosteneffectiviteit van het beperken van alcoholmisbruik door regulerende maatregelen is uitputtend onderzocht door Babor et al. (2003).

De grote verschillen in alcoholaccijnzen in de EU wil zeggen dat het beleid van hoge-accijnslidstaten beperkt wordt door de mogelijkheid alcoholica in buurlanden in te slaan. Over-de-grens-winkelen komt voor als er grote prijsverschillen zijn over kleine afstanden, zoals in het Öresundgebied tussen Helsinki en Talinn (Karlsson en Tigerstedt, 2005). Ten minste een op de zes toeristen in de EU komt jaarlijks terug uit het buitenland met gemiddeld twee liter pure alcohol (Leifman, 2001). Smokkel is ook een serieus probleem in de EU. Voor de EU-15 berekende een High Level Group on Fraud in the Tobacco and Alcohol Sectors (High Level Group, 1998) dat in 1996 ongeveer acht procent van de totale accijnsopbrengst verloren ging aan illegale praktijken. Aannemelijk is dat dit percentage thans hoger ligt. Wells et al. (2005) denken dat het leeuwendeel van de illegale handel in drank bestaat uit invoer door hoge-accijnslidstaten uit lage-accijnsstaten, het zogenaamde bootlegging.

In 1992 zijn er in de EU minimumtarieven op alcoholhoudende dranken overeengekomen. Deze tarieven zijn sindsdien niet verhoogd; met andere woorden: reëel zijn ze met zestig procent gedaald. Dit helpt niet om economisch verspillend, zij het legaal, over-de-grens-winkelen te beteugelen. Verspillend omdat deze activiteit, zoals andere vormen van belastingontwijking, een excess burden genereert, opgelopen door het najagen van een overdracht, namelijk de belastingbesparing. Verhoging van de minimumtarieven is noodzakelijk, maar moeilijk, gezien het nultarief op wijn in veel lidstaten en de in acht te nemen accijnsverhouding tussen bier, wijn en gedistilleerd. Ook zullen de externe en interne kosten per lidstaat verschillen. In Zuid-Europese landen blijken deze lager uit te vallen dan in Noord-Europa.

Loterijen en casino’s

Deelname aan kansspelen (hoofdzakelijk loterijen en casino’s) vertoont veel overeenkomst met roken en drinken; er lijkt zelfs sprake te zijn van co-morbiditeit (Petry et al., 2005). Evenals rokers dragen gokkers de negatieve gevolgen van hun handelen hoofdzakelijk zelf, en lijden ook hun gezinsleden daaronder. Net als bij alcohol, zullen de restricties op deelname aan kansspelen (door accijnzen of aanbodregulering) ten koste gaan van het consumentensurplus van recreatieve spelers. De vraagelasticiteit van recreatieve spelers is groot, evenals van matige drinkers, maar voor verslaafde gokkers en drinkers geldt het tegenovergestelde. Overigens is er bij loterijen nauwelijks sprake van addictie, omdat de mogelijkheid van een onmiddellijke herhaling zich niet voordoet (Griffiths, 1999). Een ander verschil is dat loterijen en casino’s vaak overheidsbedrijven zijn, waarbij aanbodrestricties de prijs verhogen en dividenduitkeringen de plaats innemen van belastingen met soortgelijke kwalitatieve effecten (Clotfelter, 2005). In Nederland is het staatsmonopolie Holland Casino in 2016 geprivatiseerd en onder toezicht van de Kansspelautoriteit geplaatst.

In Nederland zijn loterijen en casino’s onderworpen aan een kansspelbelasting van 30,1 procent over de uitkeringen. Accijnzen om externe en interne kosten te internaliseren worden er niet geheven, hoewel deze kosten ongetwijfeld voorkomen. Externe kosten zijn bedenkelijke manieren om aan speelgeld te komen en de inkomstenderving van financieel afhankelijke gezinsleden. Interne kosten zijn het gebrek aan zelfcontrole voor zover het risico van verlies niet rationeel is aanvaard, hetgeen weinig schijnt voor te komen (Forrest, 2008). Een indicatie van de hoge interne kosten is ook dat de prevalentie van zelfmoord groter is onder probleemgokkers dan onder alle andere vormen van verslaving (Rosenthal en Fong, 2004). Een niet onbelangrijk aandachtspunt is dat lagere-inkomensgroepen een disproportioneel deel van hun inkomen besteden aan de deelname aan loterijen (Smith, 2008). Belastingen op kansspelen zijn derhalve regressief (Clotfelter, 2005) – even regressief als tabaksaccijnzen. Dit effect wordt versterkt als de opbrengst van loterijen, zoals vaak het geval is, wordt besteed aan ‘goede’ doelen, zoals het onderwijs en de kunsten (Feehan en Forrest, 2007).

Deelname aan kansspelen is sociaal aanvaardbaar geworden in Nederland. Naar schatting 8,4 miljoen spelers wagen geregeld een gokje. Van dit aantal lopen ongeveer 96.700 spelers risico, van wie er ongeveer 79.000 spelers probleemgokkers zijn. Dat is minder dan één procent van het totaal aantal spelers (Bieleman et al., 2017). Verder zijn er 42.000 gokautomaten in ons land, die wel de ‘heroïne van de gokwereld’ worden genoemd. Ze hebben de mogelijkheid om veelvuldig ‘bijna-gewonnen’-situaties te etaleren waarmee het gokgedrag wordt aangemoedigd, en werken zo verslaving in de hand. Er zijn geen studies gedaan die externe en interne kosten inschatten, voor zover ik heb kunnen nagaan.

Er lijkt weinig voor te zeggen om kansspelen accijnsplichtig te maken. De vraagelasticiteit van probleemgokkers is zo gering dat een interne-kostenheffing, zoals bij alcoholhoudende dranken, weinig of geen effect zal sorteren. Daarnaast mag er worden aangenomen dat het consumentensurplus van recreatieve spelers aanzienlijk is – groter dan de opbrengst van 472 miljoen euro aan kansspelbelasting in 2017 (CBS StatLine, 26 maart 2019) en het jaarlijkse dividend van Holland Casino dat begroot wordt op tien miljoen euro (Staatssecretaris, 2016). De kans dat een accijns zou worden ontweken, is aanzienlijk toegenomen door de opkomst van internetgokken. Controle daarop is vrijwel onmogelijk. Wel dienen kansspelen in de btw-grondslag te worden opgenomen door loterijbiljetten te belasten en btw toe te rekenen aan uitkeringen. Casinobezoekers zouden kunnen worden belast over het verschil tussen de waarde van gespeelde en ingeleverde chips, de zogenaamde marge (Schenk, 2010).

Frisdranken en suiker\(^3\)

Nederland heft een accijns van 8,83 euro per hectoliter op vruchtensap, groentesap, mineraalwater, mengsels van fruit- en groentesap en limonades. Afgezien van de opbrengst, mist de accijns, die uitsluitend op volume is gebaseerd, een duidelijke rechtvaardigingsgrond. Mineraalwater bevat geen zoetstoffen, en vruchten- en groentesappen bevatten vitamines en mineralen die gezond zijn. In zo’n veertig landen van de wereld zijn frisdranken, in het bijzonder met suiker gezoete dranken (sugar sweetened beverages oftewel SSB’s genaamd), onderworpen aan accijnzen, aangezien de overconsumptie hiervan wordt geassocieerd met tandbederf, overgewicht, obesitas (dertien procent grotere kans) en hart- en vaatziekten (zeventien procent grotere kans) (International Diabetes Federation, 2016; Allcott et al., 2019).

Volgens het CBS (2018) heeft ongeveer veertien procent van de Nederlandse bevolking te maken met obesitas, twee en een half keer zoveel als in het begin van de jaren tachtig. Nog eens 36 procent van de bevolking heeft last van overgewicht (BMI > 25). Deze percentages zijn lager dan in de meeste andere OESO-landen, maar nog steeds reden tot zorg. De WHO beveelt aan om de vrije suikerinname te beperken tot vijftig gram per dag. De naleving van deze richtlijn in Nederland laat te wensen over, vooral onder kinderen (Sluik et al., 2016). Met gemiddeld 102,5 gram per dag consumeren Nederlanders tweemaal zoveel als de aanbevolen limiet (Euromonitor, 2018), waardoor het de op twee na grootste zoetekauw ter wereld is; alleen Duitsland en de Verenigde Staten staan er slechter voor.

In een recente, zeer gedetailleerde studie voor de Verenigde Staten (Allcot et al., 2019) wordt de optimale accijns op SSB’s geschat op 0,01 à 0,021 dollar per ounce (= 28,35 gram): 0,08 dollar voor externe kosten, 0,01 dollar voor interne kosten (verhoogd met twintig procent ingevolge het progressieve effect van de correctie), en een verlaging van 0,05 dollar ingevolge de regressieve neerslag van de financiële kosten van de accijns. Per saldo komen de auteurs uit op een accijns van ongeveer 0,015 dollar per ounce, ruwweg 0,04 euro per ons suiker. Voor beleidsmakers die niet veel op hebben met interne kosten voegen zij eraan toe dat een heffing van 0,04 dollar optimaal is, die alleen de externe kosten internaliseert. De degelijke studie van Allcott et al. (2019) biedt een goede basis voor een soortgelijke analyse aangaande Nederland.

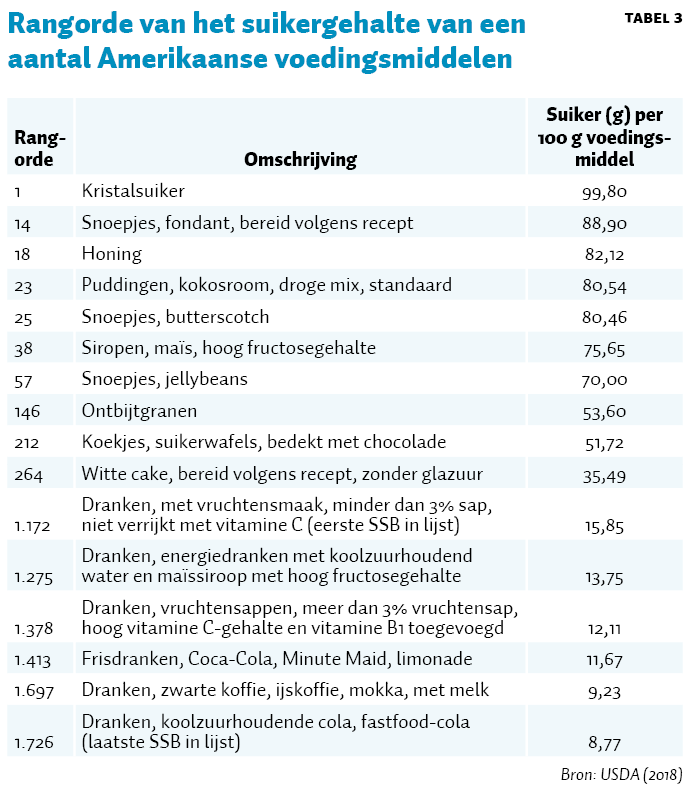

Maar het gaat niet aan om alleen een accijns op SSB’s in te voeren. Hoewel het consumptievolume groot is, komen SSB’s, in vergelijking met andere geselecteerde levensmiddelen, pas op de 1.726e plaats wat betreft suikergehalte per honderd gram. Zoals tabel 3 laat zien, zijn er veel voedingsmiddelen met aanzienlijk meer suiker per honderd gram gewicht dan SSB’s – zoals snoep, honing, pudding, junkfood et cetera. Als we een vermindering van de suikerconsumptie daarom serieus willen nemen, moet de belasting verder worden uitgebreid dan SSB’s. Als substituten (chocolade, snoep, ijs, suikerproducten) niet in de grondslag worden opgenomen, dan zou de neerslag van de accijns ook regressiever kunnen zijn, omdat hogere-inkomensgroepen evenveel of meer aan deze producten besteden, dan aan koude dranken met koolzuurgas. Om deze redenen hebben verschillende landen, waaronder Denemarken, Finland en Noorwegen, naast SSB’s ook suiker en zoetwaren in de accijnsgrondslag opgenomen.

Vuurwerk

Volgens een bericht op NRC.nl (NRC, 2019) bedroeg de materiële schade van particulieren als gevolg van het onverantwoord gebruik van vuurwerk aan het einde van 2018 vijftien à twintig miljoen euro, twintig à dertig procent van de totale omzet van zeventig miljoen euro. De ziektekosten van afgescheurde vingers en uitgebrande oogkassen, of de kosten verbonden aan de inzet van extra politie, brandweer, ziekenhuispersoneel en dergelijke zijn daarbij niet inbegrepen. De totale schade (verminderd met de privé geleden schade) wordt door verzekeringsmaatschappijen en de overheid betaald, dat wil zeggen door ons allemaal. Om de schade indirect op de daders te verhalen heeft Kalshoven (2019) gepleit voor de invoering van een accijns op vuurwerk, zoals een aantal Amerikaanse staten doen (bijvoorbeeld twaalf procent van de winkelwaarde in Pennsylvania). Het afdwingen van de accijnzen (gezien het grote aandeel verboden vuurwerk) zou niet eenvoudig zijn. Vuurwerk kan belastingvrij in België worden verkregen, hoewel het afschieten aldaar verboden is (een voorbeeld van goed Hollands koopmansgebruik!). Toezicht en boetes liggen meer voor de hand dan accijnsheffing.

Zwerfplastic en verpakkingen

De wereld, Nederland incluis, is bezig te verdrinken in de plasticsoep. Zoals vermeld door het World Economic Forum (2019), produceerde de wereld in 2014 311 miljoen ton plastic, een volume dat naar verwachting tegen 2050 zal verdrievoudigen als er niets wordt gedaan om de productie te beperken. De milieuschade door plastic zwerfvuil is enorm. Elke vierkante kilometer oceaan bevat nu 13.000 stukjes plasticafval dat ook in de dierlijke en menselijke voedselketen terechtkomt. Plastic is aangetroffen in de maag van potvissen, in kraanwater en in tafelzout. Zeer recent is gebleken dat microplastic zich door de lucht verplaatst en dus ingeademd kan worden. Daar komt nog eens bij dat de productie van vier plastic flesjes een hoeveelheid broeikasgasemissies genereert die overeenkomt met anderhalve kilometer rijden in een middelgrote benzineauto.

Het meest directe probleem betreft plastic producten voor eenmalig gebruik: tasjes, wattenstaafjes, bestek, borden, rietjes, roerstaafjes die zeventig procent van alle plastics uitmaken – ook wel maritieme plastics genoemd omdat Europese stranden ermee bezaaid zijn. De Ellen MacArthur Foundation (2016) schat de kosten van plastics voor eenmalig gebruik samen met de uitstoot van broeikasgassen tijdens de productie op veertig miljard dollar (36 miljard euro). Accijnzen, samen met regelgeving en convenanten (zoals bijvoorbeeld de New Plastics Economy Global Commitment, aangekondigd door UN Environment en de Ellen MacArthur Foundation; zie Global Commitment, 2018) zouden het probleem terug moeten kunnen brengen naar een beheersbare omvang.

Verschillende Europese landen koppelen de heffing van een accijns op plastics als verpakkingsmateriaal aan het gelijktijdig verbieden van plastic voor eenmalig gebruik. Het verbod is erop gericht de dunste en minst duurzame single-use plastics te verbieden met het idee dat dikkere plastic zakken hergebruik zullen aanmoedigen. De Ierse ‘PlasTax’-wet van 2002 (Anastasio en Nix, ongedateerd), die aanvankelijk een toeslag van 0,15 euro per zak (nu 0,22 euro per zak) oplegde, is een van de meer succesvolle voorbeelden in Europa. Binnen slechts zes maanden daalde het gebruik van plastic zakken voor eenmalig gebruik met negentig procent. In de eerste drie maanden na de invoering van het verbod gaven winkels 277 miljoen plastic zakken minder uit dan het jaar ervoor. Plastic zakken die worden gebruikt voor voedselveiligheid en hygiënische doeleinden zijn vrijgesteld van de accijns.

Denemarken belast – als onderdeel van een grotere verpakkingsbelasting die in 1994 werd ingevoerd – plastic zakken om het gebruik van herbruikbare zakken te bevorderen. De belasting wordt echter betaald door kleinhandelaren wanneer ze de zakken kopen, in plaats van winkelbezoekers, wat minder grote resultaten oplevert dan de Ierse ‘PlasTax’. Dit is in overeenstemming met de bevindingen van Hogg et al. (2011) dat heffingen op plastic zakken meestal succesvoller zijn wanneer ze rechtstreeks aan consumenten worden doorberekend. Toch is het verbruik van plastic zakken in Denemarken met 66 procent gedaald. Vanaf 2022 wil het Verenigd Koninkrijk een belasting heffen op verpakkingsplastics die minder dan dertig procent gerecycled plastic bevatten, waardoor gerecycled plastic goedkoper wordt dan nieuw plastic, dat zonder de nieuwe belasting minder zou kosten (HM Treasury, 2019). België heft een ecotaks op plastic wegwerpzakken, wegwerpkeukengerei, voedselfolie en aluminiumfolie.

De Europese Commissie (2015) heeft een alomvattend actieplan voor een circulaire economie ontwikkeld, waaronder een Strategie voor Plastics, met specifieke recyclingdoelstellingen. De hierop geënte richtlijnen moeten voor medio 2020 door de lidstaten zijn geïmplementeerd. In de Europese Unie behoort Nederland tot de koplopers in recycling. Het probeert de aantasting van het milieu door plastics voor eenmalig gebruik te ontmoedigen, door een nominaal bedrag van 0,20 euro in rekening te brengen voor elke plastic zak die wordt geleverd voor het bewaren van winkelartikelen. De resultaten van het ingezette anti-plasticbeleid door middel van accijnzen en verbodsbepalingen zijn nog niet binnen.

Beleidsaanbevelingen

Deze bijdrage heeft aangetoond dat accijnzen een belangrijke rol kunnen spelen om de externe en interne kosten van het misbruik van potentieel schadelijke producten te internaliseren. Zo kunnen mensen worden geconfronteerd met de volledige kosten van hun consumptie, waardoor zij optimalere keuzes zullen maken – met name indien aangevuld met passende regelgeving en informatieverspreiding.

Op basis van de bevindingen in dit artikel kunnen, in navolging van Allcot et al. (2019), de volgende beginselen voor een optimaal accijnsbeleid worden geformuleerd:

1. Richt je bij het accijnsbeleid op het tegengaan van externaliteiten en internaliteiten, niet op de vermindering van consumptie. Kosten en baten van potentieel schadelijk gedrag dienen tegen elkaar te worden afgewogen. Daarbij moet het genot worden meegewogen van een sigaartje, drankje (fris of alcoholisch), gokje of suikerklontje.

2. Focus beleid om misbruik te bestrijden op de mensen die (potentieel) de grootste externe en interne kosten veroorzaken, zoals de jonge en zware rokers, drinkers, gokkers en zoetekauwen. Beleid gericht op jonge ‘daders’ die nog niet verslaafd zijn, verdient de voorkeur.

3. Vervang de ongerichte frisdrankenaccijns door een specifieke accijns op suiker.

4. Verbied plastic verpakkingsmiddelen en voorwerpen voor eenmalig gebruik.

5. Betrek de positieve interne effecten in de beschouwing bij het beoordelen van de (regressieve) drukverdeling van accijnzen, kijk niet alleen naar wie de belasting betaalt.

6. Belast substituten van potentieel schadelijke producten, zoals e-sigaretten, loterijen en puurfruitdranken alleen als ze aantoonbare gezondheidsrisico’s veroorzaken.

7. Belast de fysieke hoeveelheden, niet de prijzen, van producten die externe en interne kosten veroorzaken, omdat ze direct gerelateerd zijn aan de maatschappelijke en individuele schade.

8. Maak de regelgeving omtrent beschikbaarheid, informatievoorziening, verpakking, et cetera tot een essentieel complementair onderdeel van een gericht accijnsbeleid; deze heeft namelijk een drukkend effect op de hoogte van de optimale accijns.

9. Streef naar meer harmonisatie van accijnzen in de Europese Unie, om zo het weglekken van welvaartswinst en opbrengsten te vermijden. Stem het accijnsbeleid af op dat van de buurstaten waarmee veel grensverkeer plaatsvindt.

Het doel van deze aanbevelingen is niet om meer overheidsinkomsten te genereren of de samenleving door middel van accijnzen ‘om te bouwen’, maar om mensen vollediger te confronteren met de integrale impact van hun activiteiten. Ergo: extra inkomsten kunnen worden gebruikt om andere belastingen te verlagen.

Eindnoten

1 In de literatuur is er geen overeenstemming of beleidsmakers de kortetermijn- en langetermijnpreferenties van consumenten wel of niet dienen te respecteren zonder in paternalistische interventies te vervallen.(Bernheim en Taubinsky, 2018).

2 Van belang in dit verband is dat het beginsel van optimale belastingheffing (Atkinson en Stiglitz, 1976) voorschrijft dat, als verschillen in consumptie kunnen worden toegeschreven aan causale inkomensverschillen, goederen niet dienen te worden belast of gesubsidieerd voor herverdelingsdoeleinden. Want daar hebben we namelijk de inkomstenbelasting voor. Maar indien consumptieverschillen kunnen worden toegeschreven aan de voorkeursverschillen tussen diverse inkomensniveaus, dan zijn die verschillen een ‘aangrijpingspunt’ dat van nut kan zijn voor herverdelingsdoeleinden.

3 Zie Walvin (2018) voor een onderhoudend, informatief en buitengewoon sombere mondiale geschiedenis van de suiker die de wereld corrumpeerd.

Literatuur

Allcott, H., B.B. Lockwood en D. Taubinsky (2019) Should we tax sugar-sweetened beverages? An overview of theory and evidence. Journal of Economic Perspectives 33(3), 202–227.

Anastasio, M. en J. Nix (ongedateerd) Plastic bag levy in Ireland. Institute for European Environmental Policy. Te vinden op ieep.eu.

Anderson, P. en B. Baumberg (2006) Alcohol in Europe: a public health perspective. Health & Consumer Protection, Europese Commissie, juni. Rapport te vinden op ec.europa/eu.

Atkinson, A.B. en J.E. Stiglitz (1976) The design of tax structure: direct versus indirect taxation. Journal of Public Economics, 6(1-2), 66–75.

Babor, T.F., R. Caetano, S. Casswell et al. (2003) Alcohol: no ordinary commodity: research and public policy. Oxford, VK: Oxford University Press.

Barendregt, J.J., L. Bonneux en P.J. van der Maas (1997) The health care costs of smoking. The New England Journal of Medicine, 337, 1052–1057.

Becker, G.S. en K.M. Murphy (1988) A theory of rational addiction. Journal of Political Economy, 96(4), 675–700.

Bernheim, B.D. en D. Taubinsky (2018) Behavioral public economics. In: B.D. Bernheim, S. DelleVigna en D. Laibson (red.), The handbook of behavioral economics, vol. 1. Amsterdam: Elsevier, hoofdstuk 5.

Bieleman, B., S. Biesma, A. Kruize et al. (2017) Gokken in kaart. Rapport Intraval, december.

Bolin, K., B. Borgman, C. Gip en K. Wilson (2011) Current and future avoidable costs of smoking: estimates for Sweden 2007. Health Policy, 103(1), 83–91.

CBS (2018) 100.000 volwassenen hebben morbide obesitas. Artikel op www.cbs.nl, 4 juli.

Chaloupka, F.J. en K.E. Warner (2000) The economics of smoking. In: A.J. Culyer en J.P. Newhouse (red.), Handbook of health economics, vol 1, part B. Amsterdam: Elsevier, hoofdstuk 29.

Clotfelter, C.T. (2005) Gambling taxes. In: S. Cnossen (red.), Theory and practice of excise taxation: smoking, drinking, gambling, polluting, and driving. Oxford, VK: Oxford University Press.

Cnossen, S. (2007) Alcohol taxation and regulation in the European Union. International Tax and Public Finance, 14(6), 699–732.

Cnossen, S. en M. Smart (2005) Taxation of tobacco. In: S. Cnossen (red.), Theory and practice of excise taxation: smoking, drinking, gambling, polluting, and driving. Oxford, VK: Oxford University Press.

Douane Belastingdienst (2019) Tarievenlijst accijns en verbruiksbelastingen. Te vinden op www.belastingdienst.nl.

Ellen Mac Arthur Foundation (2016) The new plastic economy: rethinking the future of plastics. Te vinden op www.ellenmacarthurfoundation.org.

Euromonitor (2018) Sugar confectionary in the Netherlands. Country Report. Te vinden op euromonitor.com.

Europese Commissie (2015) A European strategy for plastics in a circular economy. Rapport te vinden op ec.europa.eu.

Europese Commissie (2019) Excise duty tables, part III: manufactured tobacco, 1 maart. Te vinden op ec.europa.eu.

Europese Unie (1992) Richtlijn 92/83/EEG: geharmoniseerde structuur van de accijns op alcohol en alcoholhoudende dranken, en Richtlijn 92/84/EEG van de Raad van 19 oktober 1992 betreffende de onderlinge aanpassing van de accijnstarieven op alcohol en alcoholhoudende dranken. Te vinden op eur-lex.europa.eu.

Europese Unie (2011) Richtlijn 2011/64/EU van de Raad van 21 juni 2011 betreffende de structuur en de tarieven van de accijns op tabaksfabrikaten. Te vinden op eur-lex.europa.eu.

Feehan, P. en D. Forrest (2007) The distribution of UK National Lottery grants across local authority areas. Applied Economics Letters, 14(5), 361–365.

Forrest. D. (2008) Gambling policy in the European Union: too many losers? FinanzArchiv, 64(4), 540–569.

Global Commitment (2018) New plastics economy global commitment. Tekst te vinden op www.newplasticseconomy.org.

Griffith, R., M. O’Connell en K. Smith (2019) Tax design in the alcohol market. Journal of Public Economics, 172, 20–35.

Griffiths, M. (1999) Some comments on ‘Health-related correlates of gambling on the British National Lottery’ by Reid et al. Psychological Reports, 85(1), 143–144.

Gruber, J. en B. Kőszegi (2008) A modern economic view of tobacco taxation. Parijs: International Union Against Tuberculosis and Lung Disease.

High Level Group (1998) Report to Directors General for customs and indirect taxation. High Level Group on Fraud in the Tobacco and Alcohol Sectors. Te vinden op verginet.net.

HM Treasury (2019) Plastic packaging tax: summary of responses to the consultation. Te vinden op assets.publishing.service.gov.uk.

Hogg, D., C. Sherrington en T. Vergunst (2011) A comparative study on economic instruments promoting waste prevention. Eunomia: Final Report to Bruxelles Environnement, 16 december. Te vinden op document.environnement.brussels.

Hummel, A.J., B. Jacobs en M. Oosterveen (2016) Een nuchtere blik op de kosten en baten van alcohol. ESB, 101(4744), 766–769.

International Diabetes Federation (2016) IDF Europe position on added sugar. Publicatie, april. Te vinden op www.eu-patient.eu.

Kalshoven, F. (2019) Waarom een vuurwerkbelasting hard nodig is. De Volkskrant, 4 januari.

Karlsson, T. en C. Tigerstedt (2005) Alcohol policy: changing climate and changing structures in the Nordic countries. Presentatie op Alcohol – Use, Harm and Policy, a research-based Nordic-Baltic Seminar. 3 oktober, Riga.

Leifman, H. (2001) Estimations of unrecorded alcohol consumption levels and trends in 14 European countries. Nordisk Alkohol- & Narkotikatidskrift, 18, 54–70.

Neubauer, S., R. Welte, A. Beiche et al. (2012) Mortality, morbidity and costs attributable to smoking in Germany: update and a 10-year comparison. Tobacco Control, 15(6), 464–471.

NRC (2019) Vuurwerkverbod is ondanks geweld onbespreekbaar. Artikel op www.nrc.nl, 2 januari.

Petry, N., F. Stinson en B. Grant (2005) Comorbidity of DSM-IV pathological gambling and other psychiatric disorders: results from the National Epidemiologic Survey on Alcohol and Related Conditions. The Journal of Clinical Psychiatry, 66(5), 564–574.

Pigou, A.C. (1920) The economics of welfare. New York: Macmillan.

Remler, D.K. (2004) Poor smokers, poor quitters, and cigarette tax regressivity. American Journal of Public Health, 94(2), 225–229.

RIVM (2018) Maatschappelijke kosten-batenanalyse van beleidsmaatregelen om alcohol8ebruik te verminderen. Rijksinstituut voor Volksgezondheid en Milieu.

Rosenthal, R. en T. Fong (2004) The etiology of pathological gambling: Report to the California Office of Problem Gambling. Sacramento

Royal College of Physicians (2016) Nicotine without smoke – tobacco harm reduction: a report by the Tobacco Advisory Group. Rapport, april. Te vinden op www.rcplondon.ac.uk.

Schenk, A. (2010) Gambling and lotteries. In: R. Krever (red.), VAT in Africa. Pretoria: Pretoria University Law Press (PULP), 47–70.

SEO (2016) Kosten van roken. SEO-rapport 2015-53.

Sluik, D., L. van Lee, A.I. Engelen en E.J.M. Feskens (2015) Total, free, and added sugar consumption and adherence to guidelines: the Dutch national food consumption survey 2007–2010. Nutrients, 8(2), 70.

Smith, S. (2008) Lotteries as a source of revenue. In: M. Virén (red.), Gaming in the new market environment. Basingsroke: Palgrave Macmillan, 99–125.

Staatssecretaris (2016) Toekomstplannen Holland Casino. Brief aan de Tweede Kamer, 11 mei 2016. Te vinden op www.rijksoverheid.nl.

Tiihonen, J., K. Ronkainen A. Kangasharju en J. Kauhanen (2012) The net effect of smoking on healthcare and welfare costs: a cohort study. BMJ Open, 2(6). Te vinden op ncbi.nlm.nih.gov.

Tobacco Collaborators (2015) Smoking prevalence and attributable disease burden in 195 countries and territories, 1990–2015: a systematic analysis from the Global Burden of Disease Study 2015. The Lancet, 389(10082), 1885–1906.

USDA (2018) Food composition databases. United States Department of Agriculture, Agricultural Research Service. Te vinden op ndb.nal.usda.gov.

Walvin, J. (2019) Sugar: the world corrupted – from slavery to obesity. New York: Pegasus Books.

Warner, J.K.E., F.J. Chaloupka, P.J. Cook et al. (1995) Criteria for determining an optimal cigarette tax: the economist’s perspective. Tobacco Control, 4(4). 380–386.

Wells, M., P. Gerrard en D. Hubbard (2005) Oral evidence to the treasury (sub-)committee on excise duty fraud, 17 November 2004. In: House of Commons Treasury Committee, Excise duty fraud: fourth report of Session 2004-05. Londen: The Stationary Office. Te vinden op publications.parliament.uk.

WHO (2017) WHO report on the global tobacco epidemic, country profile Netherlands. Te vinden op www.who.int.

WHO (2018) Netherlands – alcohol consumption: levels and patterns. Tabellen te vinden op www.who.int.

World Economic Forum (2019) Plastic is a global problem: it’s also a global opportunity, 25 januari. Tekst te vinden op www.weforum.org.

Auteur

Categorieën