De al decennia afnemende groei wordt veelal geweten aan de lage investeringen, maar is dat wel het hele verhaal?

In het kort

– De afnemende groei is met name het gevolg van de al decennia teruglopende productiviteitsgroei, zeker in Europa.

– In zijn verhaal over de ‘seculaire stagnatie’ uit 2013 wijt Summers de lage groei en investeringen aan de lage rente.

– Een waarschijnlijkere verklaring voor de lage groei en investeringen zijn de lage bestedingen, zo stelde Summers in 2020.

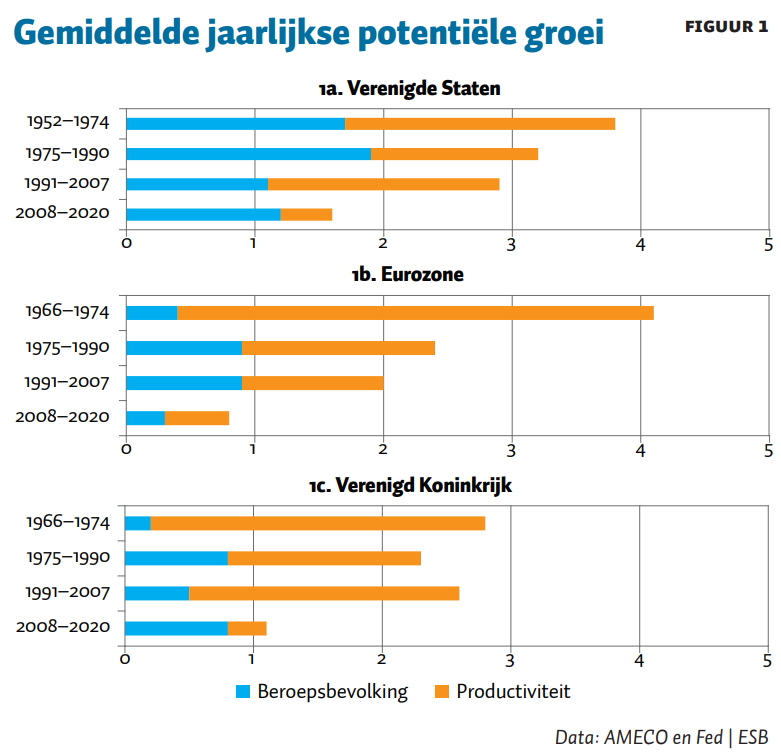

De potentiële economische groei (kader 1) in de eurozone, de Verenigde Staten (VS) en het Verenigd Koninkrijk (VK) krimpt al decennialang en zeker vanaf de financiële crisis in 2008 is dit een bron van zorg (figuur 1). In de VS daalde de potentiële groei van 3,8 procent per jaar in de periode 1952–1975 naar 1,6 procent per jaar gedurende 2008–2020 (Syverson, 2017), in de eurozone nam ze af van 4,1 procent per jaar in 1966–1975 tot slechts 0,9 procent in de periode van 2008–2020. Hoe is die dalende potentiële groei te verklaren?

Kader 1 – Potentiële groei

De potentiële groei van het reële bruto binnenlands product (bbp) wordt bepaald op basis van de trendmatige groei van de beroepsbevolking, die wordt geschat op basis van structurele demografische trends (zoals vergrijzing), en de productiviteitsgroei, die meestal wordt bepaald op basis van schattingen van de groei van de totale (of multi)factorproductiviteit (zie Storm, 2017b voor een nadere uitleg).

De potentiële economische groei is dus de maximaal haalbare groei, gegeven de demografie en technologie, waarbij de inflatie stabiel is. Als de feitelijke groei hoger uitvalt dan de potentiële groei, zal er – naar verwachting – bestedingsinflatie ontstaan. Die inflatie holt de koopkracht uit en verlaagt de vraag, waardoor er vanzelf een einde komt aan de ‘oververhitting’ van de economie. En vice versa bij lagere feitelijke groei.

Deze groeicapaciteit van een economie hangt af van de toename van de beroepsbevolking (een voornamelijk demografische variabele) en van de potentiële groei van de productiviteit (die weer afhangt van de mate van technologische vooruitgang). Hoe meer de beroepsbevolking toeneemt en hoe sneller het tempo van technologische vooruitgang is, des te hoger is de potentiële economische groei in een land. Maar het omgekeerde geldt natuurlijk ook.

In de VS speelt de dalende groei van de beroepsbevolking een belangrijke rol. De jaarlijkse groei van de Amerikaanse beroepsbevolking nam met 1,3 procentpunt af, van 1,7 procent gedurende 1952–1975 tot 0,4 procent gedurende 2008–2020 (figuur 1a). Deze demografische factor verklaart ongeveer zestig procent van de structurele daling in de Amerikaanse potentiële groei tussen 1952–1975 en 2008–2020. Terwijl de dalende productiviteitsgroei, die afnam van 2,1 procent per jaar gedurende 1952–1975 tot 1,2 procent per jaar gedurende 2008–2020, verantwoordelijk is voor de resterende veertig procent van de afname (Fernald et al., 2017).

Opvallend is dat de vergrijzing in de eurozone minder belangrijk is dan die in de VS. Zoals figuur 1b laat zien is in de eurozone de daling van de potentiële groei tussen 1966–1975 en 2008–2020 bijna volledig veroorzaakt door de afgenomen productiviteitsgroei (Fernald en Inklaar, 2020). In het Verenigd Koninkrijk is deze stagnatie volledig te wijten aan een gebrekkige productiviteitsverbetering (figuur 1c).

Dat de dalende potentiële economische groei voor een belangrijk deel toe te schrijven is aan een stagnerende groei van de productiviteit (Storm, 2019) is opmerkelijk in het licht van de golf aan nieuwe technologieën in ICT, robotica, 3D-printing, kunstmatige intelligentie, cloud computing, big data, duurzame energie, nanotechnologie, en de golf aan nieuwe materialen gedurende de afgelopen decennia. Het is ook zorgwekkend, aangezien de economische vooruitgang in een vergrijzende samenleving afhangt van productiviteitsgroei. Hoe is de stagnatie van de productiviteitsgroei nu te verklaren? Dit artikel bespreekt drie mogelijke verklaringen.

Geen revolutionaire technologie voorhanden

Aanbod-economen zoals Cowen (2011) en Gordon (2015) beargumenteren dat er eigenlijk niks mis is met de huidige productiviteitsgroei. De groei was gedurende de periode 1950–1975 simeplweg historisch hoog was en is in de afgelopen veertig jaar langzaam afgenomen naar een historisch gezien normaler niveau. Na de Tweede Wereldoorlog pasten bedrijven de tijdens de oorlog ontwikkelde (oorspronkelijk militaire) technologieën toe via een civiele massaproductie, hetgeen resulteerde in een buitengewoon sterke productiviteitsgroei. Volgens Cowen en Gordon hebben we op dit moment geen nieuwe, vergelijkbare revolutionaire technologieën tot onze beschikking. Weliswaar leidde de introductie van de ICT tot een korte opleving van de potentiële groei gedurende 1995–2005 (figuur 1), maar al snel raakten de mogelijkheden uitgeput om via ICT de productiviteitsgroei structureel op te vijzelen.

Hoewel Cowen en Gordon benadrukken dat onze huidige lage productiviteitsgroei in het licht van de geschiedenis niet opmerkelijk is, betogen ze beiden dat aanbod-beleid kan helpen om de productiviteitsgroei te verbeteren. Dat aanbodbeleid zou moeten bestaan uit hogere R&D-subsidies voor bedrijven, hogere publieke investeringen in (digitale) infrastructuur en in het onderwijs, belastingverlaging voor innovatieve bedrijven en deregulering van de (in hun ogen nog immer ‘starre’) arbeidsmarkt.

Het technologische pessimisme van Cowen en Gordon wordt niet door iedereen gedeeld. Zo staan we volgens Mokyr (Kiesling, 2013) en Aghion et al. (2017) nog maar net aan de vooravond van een nieuwe, langdurige technologische opleving die een einde zal maken aan de huidige stagnatie. Deze stagnatie is ontstaan omdat de diffusie van baanbrekende technologieën tijd kost: bedrijven hebben tijd nodig om hun bedrijfsmodellen aan te passen en nieuwe markten te ontwikkelen, en ook consumenten hebben tijd nodig om te leren hoe de nieuwe mogelijkheden te benutten.

Lage rente en aanbod van besparingen

De nieuw-keynesiaanse verklaring van Summers (2015) noemt de lagere groei ‘seculaire stagnatie’ (kader 2) en stelt dat deze veroorzaakt wordt doordat de investeringsvraag achterblijft bij het aanbod van de besparingen. Door het achterblijven van de investeringen groeit de kapitaalintensiteit van de productie langzamer, en dit leidt op zijn beurt tot een lagere productiviteitsgroei en een lagere potentiële groei.

Kader 2 – Seculaire stagnatie

Nadat het Amerikaanse reële bbp tijdens de beginjaren van de Grote Depressie (1929–1933) met meer dan 26 procent was afgenomen, zou het tot 1936 duren voordat de economische activiteit weer terug was op het niveau van 1929. In 1938 maakte de economie van de VS echter opnieuw een stevige recessie door. In een lezing voor de American Economic Association, op 28 december 1938, sprak Alvin Hansen (1939) over een “ziekelijk herstel” en “een langdurige, zichzelf in stand houdende economische malaise”.

Volgens Hansen leed de toenmalige Amerikaanse economie aan een seculaire, oftewel ‘langjarige’, stagnatie. De oorzaak van het povere herstel en de permanent hoge werkloosheid lag volgens Hansen in structureel tekortschietende bedrijfsinvesteringen. Amerikaanse bedrijven investeerden namelijk niet omdat er door een schrijnend gebrek aan zowel innovatie als technologische vooruitgang onvoldoende winstgevende investeringsprojecten zouden zijn.

Hansens vrees bleek echter al snel ongegrond: tijdens en na de Tweede Wereldoorlog nam de technologische ontwikkeling een hoge vlucht, en gedurende 1945–1970 waren grote bedrijfsinvesteringen de motor van de historisch gezien uitzonderlijk sterke economische groei van zowel de Amerikaanse als de wereldeconomie.

Recentelijk maken economen zich weer druk over seculaire stagnatie. Veel economen zien overeenkomsten tussen Hansens diagnose van de Amerikaanse economie gedurende de depressiejaren dertig, en het “ziekelijke herstel” van de Amerikaanse en de Europese economieën na de financiële crisis van 2008. De meest prominente verkondiger van de seculaire-stagnatiehypothese is Lawrence Summers, die zijn bezorgdheid voor het eerst publiekelijk uitsprak in 2013 tijdens een lezing voor het IMF, en dit daarna uitwerkte in verschillende artikelen (Rachel en Summers, 2019; Summers, 2015; Stansbury en Summers, 2020).

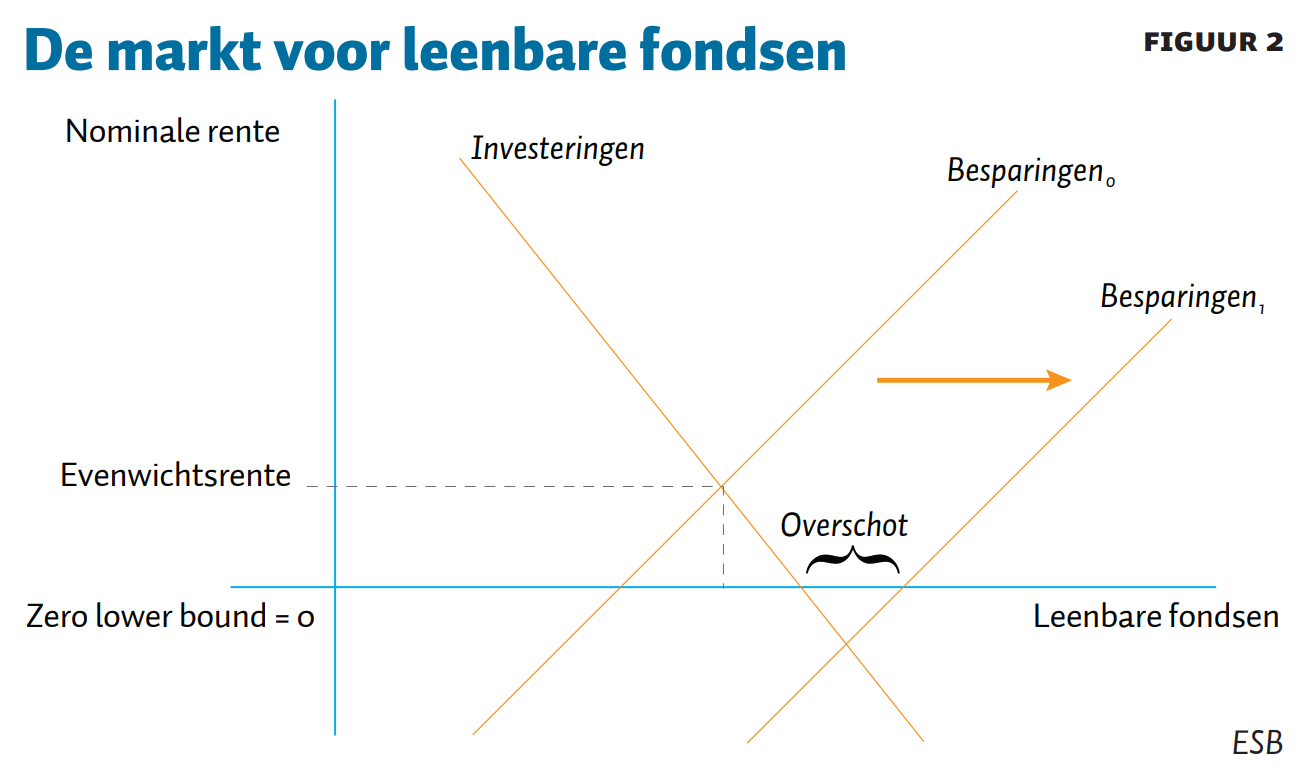

Volgens Summers blijven de investeringen achter bij de besparingen door een abnormale ‘onevenwichtigheid’ in de markt voor leenbare fondsen à la Wicksell (1898) (figuur 2). Het aanbod van leenbare fondsen bestaat uit de spaargelden die huishoudens en bedrijven op hun bankrekeningen hebben gestort. Daarbij wordt er verondersteld dat deze besparingen toenemen wanneer de (nominale) rente stijgt, vandaar de stijgende curve voor besparingen in figuur 2. Banken fungeren als pure intermediairs en lenen de ontvangen spaargelden uit aan bedrijven die willen investeren of aan huishoudens die een huis willen kopen. Dit is dan de vraag naar leenbare fondsen, die zal afnemen wanneer de (nominale) rente stijgt.

De markt voor leenbare fondsen wordt geruimd door veranderingen in de nominale rentestand; zo zullen banken de rente verhogen wanneer de investeringen (= de vraag naar leenbare fondsen) de besparingen (= het aanbod van leenbare fondsen) overtreffen. Normaliter zal de evenwichtsrente positief zijn. In figuur 2 is dat weergegeven door het snijpunt van de investeringslijn en de besparingslijn.

In Summers’ uitleg van seculaire stagnatie ruimt de markt voor leenbare fondsen niet. Die onevenwichtigheid wordt veroorzaakt doordat de lijn voor de besparingen sterk naar rechts is verschoven. Dit betekent dat er bij een gelijkblijvende rentestand meer wordt gespaard. De besparingen zijn dan zo sterk toegenomen, dat de banken niet meer alle leenbare fondsen kunnen uitlenen tegen een positieve nominale rente. Dit wordt in figuur 2 geïllustreerd doordat het snijpunt van de investeringslijn en de nieuw lijn voor de besparingen lager is dan nul. Omdat de nominale rente niet negatief kan worden (de zogenaamde zero lower bound), ruimt de markt voor leenbare fondsen niet. De banken blijven zitten met geld dat ze (tegen een rente van nul procent) aan de straatstenen niet kwijt kunnen.

Het overschot aan besparingen betekent dat er een ‘lek’ is vanuit de kringloop van het inkomen: een deel van het koopkrachtige inkomen blijft ongebruikt. Dit lek verlaagt de vraag en drukt de economische groei. Deze lagere groei drukt ook de potentiële groei doordat de investeringen achterblijven bij de besparingen.

Monetaire beleidsmakers zijn machteloos, omdat de rente niet verder omlaag kan. De enige manier om de economie uit deze situatie te krijgen, is door een expansief begrotingsbeleid; hierdoor zal de investeringslijn in figuur 2 naar rechts verschuiven, waardoor het spaaroverschot zal verdwijnen.

Als voornaamste oorzaken van het overschot aan besparingen worden de toegenomen inkomensongelijkheid (de rijken sparen meer dan de lage-inkomensgroepen; Rachel en Smith, 2017), de vergrijzing (er wordt meer gespaard voor de oude dag; Eggertsson et al., 2019) alsmede de grote instroom van besparingen uit Azië, met name China, genoemd (Rachel en Smith, 2017)).

Empirisch gezien is Summers’ nieuw-keynesiaanse verklaring echter niet overtuigend – er is immers geen sprake van een significante toename in de besparingen in de VS of in de wereld tijdens de laatste twintig jaar (Bofinger en Ries, 2017; Storm, 2017a). Bovendien geeft Wicksells markt voor leenbare fondsen een onjuiste beschrijving van hoe banken werken (Storm, 2017a). Want commerciële banken zijn niet alleen intermediair, maar ook geldscheppende instellingen, en kunnen krediet verlenen zonder eerst ‘leenbare fondsen’ (de spaardeposito’s) in huis te hebben. Het aanbod van krediet is elastisch en niet afhankelijk van (Chinese of oudedags)besparingen.

Te lage bestedingen

In de alternatieve keynesiaanse verklaring voor seculaire stagnatie is geen sprake van een overaanbod van besparingen, maar van een structureel tekortschietende geaggregeerde vraag. Het werkelijke probleem van de zero lower bound is dat bedrijven en huishoudens zelfs bij een nominale rente van nul procent niet bereid zijn te investeren en te spenderen, omdat ze de economische toekomst somber inzien en geen groei verwachten.

De tekortschietende vraag heeft drie oorzaken, die elkaar versterken. Ten eerste, de toegenomen inkomens- en vermogensongelijkheid, veroorzaakt doordat – als gevolg van arbeidsmarktderegulering – de reële loongroei al decennia achterblijft bij de groei van de arbeidsproductiviteit (Stansbury en Summers, 2020; Storm, 2017b; Taylor, 2020). Dit manifesteert zich in een seculaire daling van het loonaandeel in het bruto binnenlands product, en in een stijgend winstaandeel.

Ten tweede is er de de-industrialisering als gevolg van de verplaatsing en uitbesteding van industriële productie naar China, Mexico, Oost-Europa en andere lagelonenlanden. Dit verlies aan doorgaans relatief goed betaalde (en hoogproductieve) werkgelegenheid in de industrie heeft geleid tot de groei van veelal laagbetaalde, flexibele en relatief laagproductieve banen in dienstensectoren zoals transport en distributie, de horeca, bewaking, koeriersdiensten en de detailhandel (Storm, 2017b; Stansbury en Summers, 2020; Taylor, 2020).

En tot slot: de kannibalisering van de reële economie door de financiële sector, die ontstaat doordat de financiële sector het mogelijk maakt dat grote (multi-nationale) ondernemingen en High-net-worth Individuals grote sommen geld aan de inkomenskringloop onttrekken en dit beleggen in vaak exotische financiële instrumenten, die veel particulier profijt maar nauwelijks of geen maatschappelijk gewin genereren (Storm, 2018; Taylor, 2020).

Als gevolg van de tekortschietende vraag stagneren de bedrijfsinvesteringen, evenals de uitgaven aan R&D en innovatie. Die stagnerende investeringen leiden vervolgens tot een stagnerende productiviteitsgroei, omdat het tempo waarin bedrijven hun kapitaalgoederenvoorraad moderniseren, hierdoor afneemt (Storm, 2019).

In de keynesiaanse diagnose nam dus eerst de vraag gestadig af, vervolgens stagneerden de investeringen en de feitelijke productiviteitsgroei, en uiteindelijk nam daardoor de potentiële groei af. Om de seculaire stagnatie te beëindigen zal de reële loongroei structureel moeten stijgen, de ongelijkheid moeten afnemen en de financiële sector door regulering moeten worden gedwongen om de reële economie beter te dienen. Dit is allemaal geen sinecure.

Tot slot

Recent empirisch onderzoek toont aan dat de potentiële groei inderdaad afhangt van ontwikkelingen binnen de geaggregeerde vraag (Fontanari et al., 2020; Girardi et al, 2020; Kiefer et al., 2020) in lijn met de keynesiaanse bestedingenverklaring. Opmerkelijk is dat Lawrence Summers (in een artikel geschreven met Anna Stansbury) nu ook erkent dat de zero lower bound-rentestand minder belangrijk is voor seculaire stagnatie dan de keynesiaanse nadruk op een tekortschietende geaggregeerde vraag (Stansbury en Summers, 2019).

Literatuur

Aghion, P., B.F. Jones en C.I. Jones (2017) Artificial intelligence and economic growth. NBER Working Paper, 23928.

Bofinger, P. en M. Ries (2017) Excess saving and low interest rates: theory and empirical evidence. CEPR Discussion Paper, 12111.

Cowen, T. (2011) The great stagnation: how America ate all the low-hanging fruit of modern history, got sick, and will (eventually) feel better. New York: Dutton.

Eggertsson, G.B., M. Lancastre en L.H. Summers (2019) Aging, output per capita, and secular stagnation. The American Economic Review: Insights, 1(3), 325–342.

Fernald, J.G. en R. Inklaar (2020) Does disappointing European productivity growth reflect a slowing trend? Weighing the evidence and assessing the future. Federal Reserve Bank of San Francisco Working Paper, 2020-22.

Fernald, J.G., R.E. Hall, J.H. Stock en M.W. Watson (2017) The disappointing recovery of output after 2009. Brookings Papers on Economic Activity, 23 maart.

Fontanari, C., A. Palumbo en C. Salvatori (2020) Potential output in theory and practice: a revision and update of Okun’s original method. Structural Change and Economic Dynamics, 54, 247–266.

Girardi, D., W. Paternesi Meloni en A. Stirati (2020) Reverse hysteresis? Persistent effects of autonomous demand expansions. Cambridge Journal of Economics, 44(4), 835–869.

Gordon, R.J. (2015) Secular stagnation: a supply-side view. The American Economic Review, 105(5), 54–59.

Hansen, A.H. (1939) Economic progress and declining population growth. The American Economic Review, 29(1), 1–15.

Kiefer, D., I. Mendieta-Muñoz, C. Rada en R. von Arnim (2020) Secular stagnation and income distribution dynamics. Review of Radical Political Economics, 52(2), 189–207.

Kiesling, L. (2013) Joel Mokyr: Techno-pessimism is bunk. Blog op knowledgeproblem.com, 30 juli

Rachel, L. en T.D. Smith (2017) Are low real interest rates here to stay? International Journal of Central Banking, 13(3), 1–42.

Rachel, Ł. en L.H. Summers (2019) On secular stagnation in the industrialized world. Brookings Paper on Economic Activity, Spring.

Stansbury, A. en L.H. Summers (2020) The declining worker power hypothesis: an explanation for the recent evolution of the American economy. NBER Working Paper, 27193.

Storm, S. (2017a) What mainstream economists get wrong about secular stagnation. Institute for New Economic Thinking, 21 december. Paper te vinden op www.ineteconomics.org.

Storm, S. (2017b) The new normal: demand, secular stagnation, and the vanishing middle class. International Journal of Political Economy, 46(4), 169–210.

Storm, S. (2018) Financialization and economic development: a debate on the social efficiency of modern finance. Development and Change, 49(2), 302–329.

Storm, S. (2019) The secular stagnation of productivity growth. INET Working Paper, 108. Te vinden op www.ineteconomics.org.

Summers, L.H. (2015) Demand side secular stagnation. The American Economic Review, 105(5), 60–65.

Summers, L.H. en A. Stansbury (2019) Why central bankers’ conventional tools are no longer working. The Guardian, 26 augustus.

Syverson, C. (2017) Challenges to mismeasurement explanations for the US productivity slowdown. The Journal of Economic Perspectives, 31(2), 165–186.

Taylor, L. (met Ö. Ömer) (2020) Macroeconomic inequality from Reagan to Trump: market power, wage repression, asset price inflation, and industrial decline. Cambridge, VK: Cambridge University Press.

Wicksell, K. (1898) Geldzins und Güterpreise; eine Studie über die den Tauschwert des Geldes bestimmenden Ursachen. Jena: Gustav Fischer Verlag.

Auteur

Categorieën