Op de G7-top in Londen kwamen de ministers van Financiën afgelopen zaterdag een internationale hervorming van de winstbelasting overeen. Het voorstel is om bedrijven voortaan ten minste 15 procent belasting over hun winsten te laten betalen en om de heffingsrechten op de winsten van de grootste multinationals anders te verdelen. De hoop is dat de overeenkomst leidt tot een akkoord met veel meer landen. Voor een breed gedragen akkoord en voor een effectieve aanpak van belastingontwijking moet de herverdeling op een eerlijke manier gebeuren en moet een minimumtarief voldoende hoog zijn.

Race to the bottom

Het is in de loop van jaren multinationals steeds beter gelukt om te bepalen waar ze winst maken en dus waar ze winstbelasting betalen. Intellectueel eigendom, financieringsstructuren, interne verrekenprijzen en digitale diensten stellen internationaal opererende bedrijven in staat om fiscale winsten daar te boeken waar de belasting het laagst is. Dit zet de (marginale) tarieven onder druk.

De Mooij en Ederveen (2008) lieten in 2008 al zien dat met een verlaging van het belastingtarief met 10 procentpunt, landen meer dan 30 procent extra directe buitenlandse investeringen kunnen aantrekken. Een daling van 1 procentpunt in het gemiddelde winstbelastingtarief in omringende landen zorgt voor een daling van 1,5 procent in de belastinginkomsten (Beer et al., 2019).

Landen voelen zich daardoor haast gedwongen om mee te gaan in steedse lagere statutaire tarieven. Het IMF (2021) becijfert dat deze tarieven in de EU gedaald zijn van gemiddeld 35 procent in 1995 tot 21 nu. De druk op marginale tarieven heeft ook geleid tot een daling van effectieve tarieven. Hierdoor lopen de Europese lidstaten gezamenlijk 1,6 procent van het bruto nationaal product in belastinginkomsten mis.

Politiek momentum

Zeker nu het herstel uit de crisis grote investeringen vergt, zijn de kosten van ‘base erosion and profit shifting’ nog minder te accepteren. Door de Covid-crisis hebben pogingen om belastingontwijking en -concurrentie een halt toe te roepen dan ook een nieuwe impuls gekregen. In Amerika heeft de nieuwe president Joe Biden grootse plannen om te investeren in achterstallig onderhoud in infrastructuur. Dit wil hij deels financieren door de belastingen op bedrijven terug te brengen naar het niveau van voor de Trump-regering. Om te voorkomen dat Amerikaanse bedrijven hun winsten verplaatsen en belastinggrondslag verdwijnt, wil Biden het liefst wereldwijde afspraken.

Tegelijkertijd wil de EU haar Covid-herstelfonds deels financieren met een heffing op digitale bedrijven. Het stoot lidstaten al lang voor de borst dat de Big Tech wel veel winst maken dankzij Europese burgers, maar amper bijdragen aan de Europese schatkist. Daarom hebben verschillende landen al nationale digitale dienstenbelastingen ingevoerd. De Verenigde Staten, bang dat het vooral haar bedrijven zijn die worden geraakt door deze belasting, wil graag dat ze worden afgeschaft, of in ieder geval afgezwakt.

Mondiale minimumbelasting op basis van verkooplocatie

Om aan de zorgen van zowel de Verenigde Staten als de Europese Unie tegemoet te komen, heeft de G20 de OESO de opdracht gegeven een plan te ontwikkelen op basis van twee pijlers. Pijler 1 stelt een vorm van unitaire belasting in werking, waarmee niet de locatie van de vestiging maar de locatie van verkopen (gedeeltelijk) bepalend is voor waar er winstbelasting moet worden bepaald. Dit helpt rijke landen met relatief weinig grote multinationals, waaronder veel EU-landen, te delen in de winsten van multinationals, inclusief de Big Tech.

Pijler 2 bepaalt een wereldwijd effectief minimumtarief voor vennootschapsbelasting. Op basis van deze tweede pijler mogen landen een extra heffing instellen op de winsten van multinationals die lager dan dit minimumtarief zijn belast. Zo kunnen de Verenigde Staten bijvoorbeeld Apple aanslaan voor het verschil tussen het minimumtarief en hun effectieve belastingafdracht in Ierland, in 2014: 0,005 procent.

Uitwerking eerste pijler door G7

Voorafgaand aan de G20 top in juli, heeft de G7 een aanzet gegeven voor een akkoord. Op Pijler 1 willen de G7-landen dat voor ‘de grootste en meest winstgevende multinationals’ 20 procent van hun winstmarges boven de 10 procent worden herverdeeld naar de landen waar deze bedrijven hun omzet behalen. Het gaat bij deze pijler vooral om het herverdelen van inkomsten. De OESO berekende, op basis van een eerder voorstel, dat het slechts tussen de 5 en 12 miljard dollar extra belastinginkomsten wereldwijd oplevert (OESO, 2020).

Hoewel veel details nog moeten worden ingevuld, is het principe van deze pijler opvallend. Het is een breuk met het oorsprongsbeginsel dat al meer dan een eeuw wordt gehanteerd. Dat beginsel heeft goed gewerkt in de tijd dat Philips nog in Eindhoven zat en gloeilampen maakte, maar is niet meer geschikt voor onze geglobaliseerde, gedigitaliseerde en kennis gedreven economie.

Toch zijn er zorgen. Ten eerste is het onzeker of een bedrijf als Amazon, dat in 2020 een winstmarge van 6,3 procent heeft gehaald, onder deze nieuwe regeling valt. Het is moeilijk voor te stellen dat Europese landen akkoord gaan met een eerste pijler als die niet van toepassing is op een digitale reus als Amazon.

Ten tweede lijkt de herverdeling van belastingrechten alleen te gebeuren op basis van verkoop. Dit is tegen het zere been van niet-westerse ontwikkelingslanden als India, voor wie een herverdeling op basis van productie beter zou uitpakken.

Ten derde vraagt de invoering van deze pijler een multilateraal akkoord, en dus een twee derde meerderheid in de Amerikaanse Senaat. Door aan te kondigen digitale dienstenbelastingen pas af te schaffen na goedkeuring van de Senaat, kunnen EU-landen druk uitoefen. De vraag is of dat genoeg zal zijn.

Uitwerking tweede pijler door G7

Voor de tweede pijler zetten de G7-landen in op een minimumtarief van “ten minste 15 procent, op een per-land basis”. Hiervoor is juist geen multilateraal akkoord nodig. Landen kunnen zelf optreden als “tax collector of last resort” (Saez en Zucman, 2019) door de winsten van hun multinationals extra te belasten als die in het land van de dochteronderneming niet of nauwelijks zijn belast. Hiermee kunnen landen het ‘verdienmodel’ van belastingparadijzen onderuithalen en extra inkomsten verwachten.

Bij deze pijler is het essentieel dat de minimumbelasting per land wordt berekend, zoals de G7 bepleit. Bij het bereken van de 15 procent over de wereldwijde belastingdruk, zoals bij de Amerikaanse GILTI-heffing, kunnen multinationals belastingparadijzen nog steeds gebruiken om de gemiddeld betaalde winstbelasting te drukken.

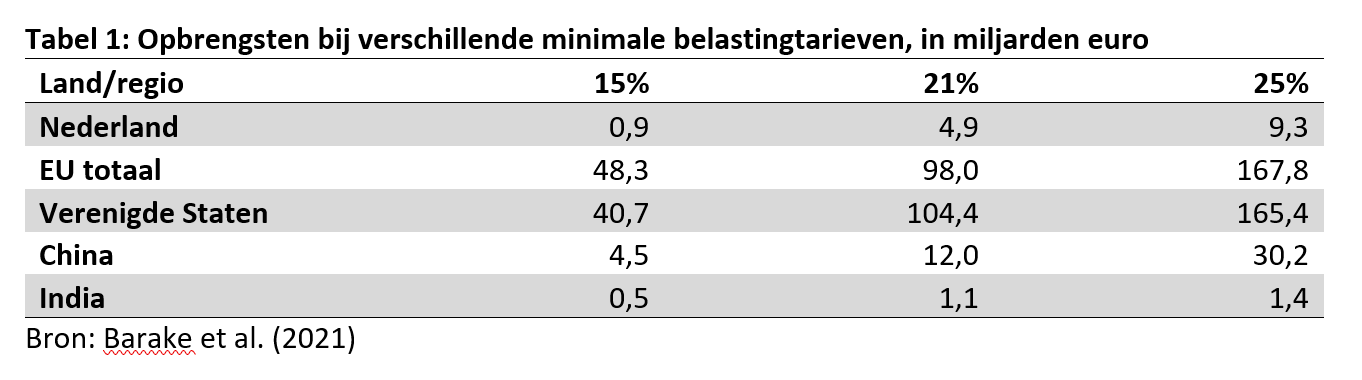

Landen hebben veel te winnen met het invoeren van een minimumbelasting. Een minimumtarief van 15 procent kan er in de EU 48,3 miljard euro per jaar extra opgehaald worden door de lidstaten, zo berekende het nieuw opgezette EU Tax Observatory onder leiding van Gabriel Zucman (Barake et al, 2021). Voor Nederland gaat het om 0,9 miljard per jaar.

Hoogte minimumtarief

Hoewel een bodem effectief is bij een race naar de bodem, zijn sommigen experts van mening dat 15 procent een te laag tarief is. In eerste instantie zette Biden in op 21 procent, het gemiddelde in de EU. Daarmee kunnen de lidstaten van de EU 98 miljard euro extra verdienen, en Nederland ,4,9 miljard dollar (tabel 1).

Veel EU-landen zijn huiverig voor een hoger percentage dan 15 procent omdat ze vrezen dat zo een tarief, dat idealiter via een EU-richtlijn wordt ingevoerd, niet op de benodigde unanimiteit kan rekenen. Maar ook binnen de EU is het mogelijk om met een groep landen voorop te lopen. En dit heeft een zichzelf versterkend effect. Als de achterblijvers bij hen gemaakte winsten extra belast zien worden door de koplopers, kunnen ze zich net zo goed aansluiten bij de kopgroep. Er is geen reden om Europese wetgeving te laten gijzelen door EU-belastingparadijzen zoals Ierland. Zo ontstaat er een meer evenwichtige dynamiek, waarbij de keuze voor een hoog of laag belastingtarief weer bij landen zelf komt te liggen.

Net als bij de eerste pijler is nog de vraag of ontwikkelingslanden zich kunnen scharen achter een wereldwijd minimumtarief. Deze zou voor India, het land dat in de steering group van de onderhandelingen de ontwikkelingslanden vertegenwoordigt, bij een 15 procent tarief maar 0,5 miljard per jaar opleveren (tabel 1).

Deze lage opbrengst komt grotendeels omdat het recht om onder winsten extra te belasten in eerste instantie ligt bij land waar het hoofdkantoor van een multinational gehuisvest is, vaak een ontwikkeld land. In een elegant alternatief stellen Cobham et al. (2021) voor het verschil tussen het feitelijk tarief en het afgesproken minimumtarief te verdelen op basis van fysiek kapitaal, werknemers en verkoopcijfers. Dit zou lage- en middel-inkomstenlanden tussen de 30 en 60 procent extra inkomsten opleveren vergeleken met het huidige G7-voorstel.

Tot besluit

Een akkoord is een reuzestap dichterbij gekomen. Toch zijn er voorlopig veel onzekerheden. Overheden hebben de unieke kans om belastingontwijking en -concurrentie een halt toe te roepen. Maar om dat te bereiken moeten er nog extra stappen worden gezet. De methode om de heffingsrechten van winstbelasting te verdelen moet zowel Europese als ontwikkelingslanden tevredenstellen. Bij het bepalen van een minimum belastingtarief moet de weerstand van Europese belastingparadijzen of doorvoerhavens niet te zwaar wegen. Alleen dan kunnen we rekenen op een stabiel en effectief akkoord.

Literatuur

Barake, M., T. Neef, P. Chouc en G. Zucman (2021) Collecting the tax deficits of multinational companies: Stimulations for the European Union. Parijs: EU Tax Observatory. https://www.taxobservatory.eu/wp-content/uploads/2021/06/TaxObservatory_Report_Tax_Deficit_June2021.pdf

OESO (2020) Tax challenges arising from digitalisation – Economic impact assessment: Inclusive framework on BEPS, OECD/G20 base erosion and profit shifting project. Parijs: OESO. https://doi.org/10.1787/0e3cc2d4-en.

De Mooij, R. en S. Ederveen (2008) Corporate tax elasticities: A reader’s guide to empirical findings. Oxford Review of Economic Policy, 24(4), 680–697.

Beer, S., R. de Mooij en L. Liu (2019) International corporate tax avoidance: A review of the channels, magnitudes, and blind spots. Journal of Economic Surveys, te verschijnen.

IMF (2021) Taxing multinationals in Europe. Washington: IMF European Department. https://www.imf.org/en/Publications/Departmental-Papers-Policy-Papers/Issues/2021/05/25/Taxing-Multinationals-in-Europe-50129

Saez, E. en G. Zucman (2019) The triumph of injustice, How the rich dodge taxes and how to make them pay. New York: W. W. Norton & Company.

Cobham A., T. Faccio, J. Garcia-Bernardo et al. (2021) A practical proposal to end corporate tax abuse: METR, a minimum effective tax rate for multinationals. IES Working Papers 8/2021. IES FSV. Charles University.

Auteurs

Categorieën